| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

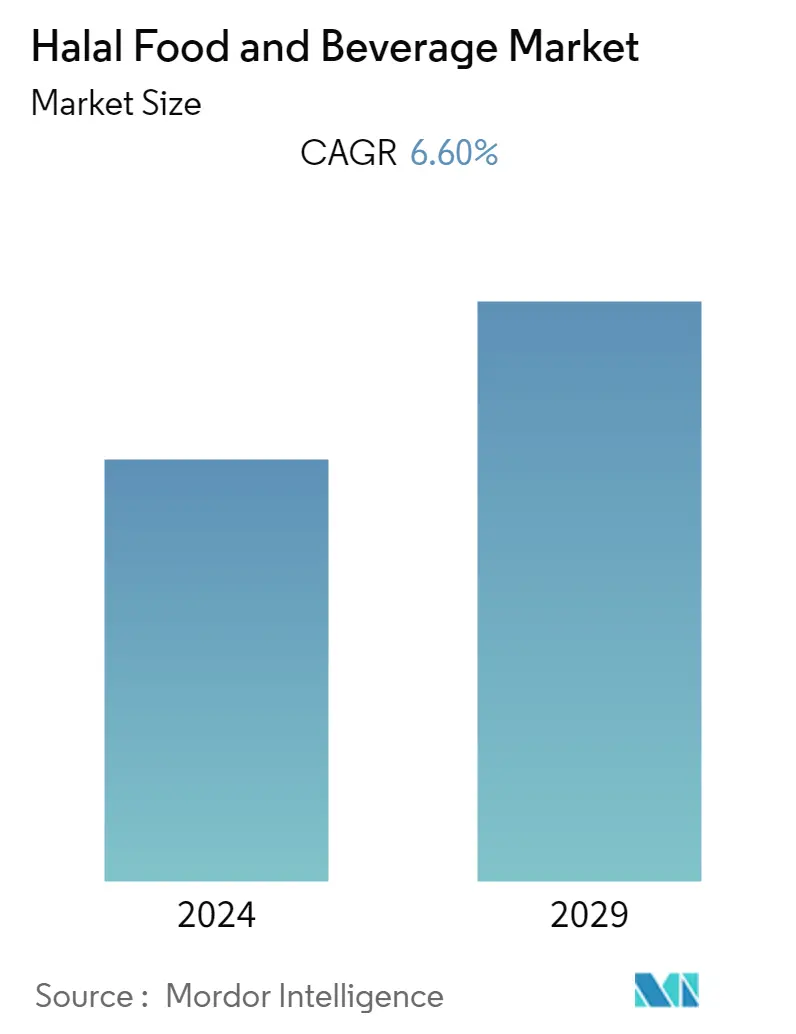

| CAGR | 6.60 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Ближний Восток и Африка |

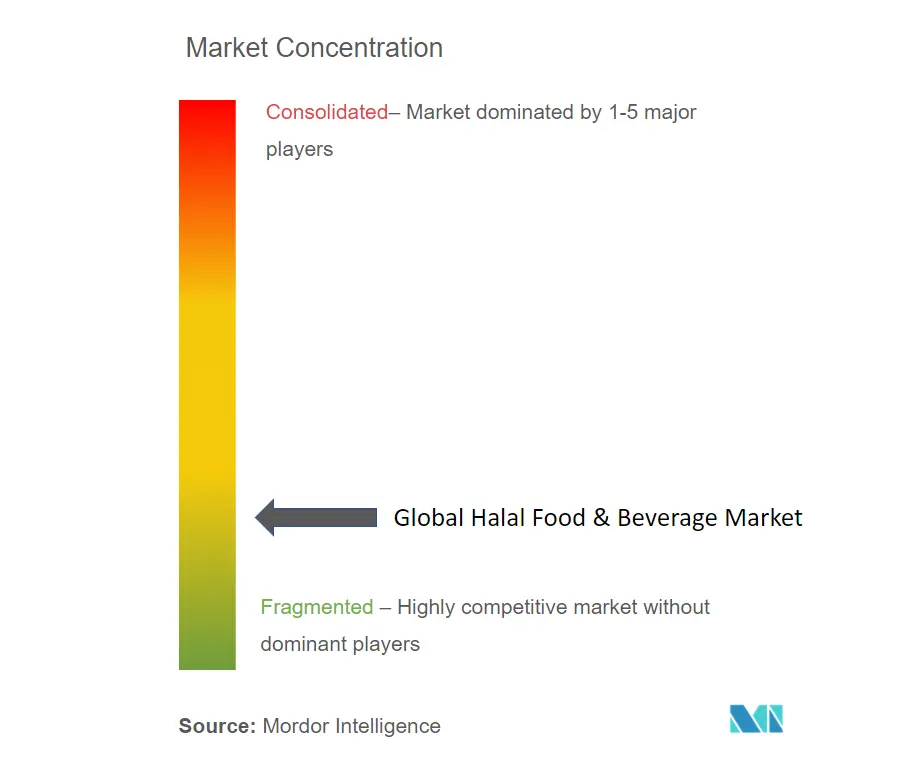

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка халяльных продуктов питания и напитков

По прогнозам, среднегодовой темп роста рынка халяльной еды и напитков составит 6,6% в течение прогнозируемого периода (2022-2027 гг.).

Во время пандемии COVID-19 на мировом рынке халяльной еды и напитков произошел небольшой спад. Потребление красного мяса существенно сократилось, что отразилось и на халяльном мясе. Но компании сосредоточились на создании новых продуктов, чтобы вернуть внимание клиентов на рынке. Например, в 2020 году Bilal Group представила новую линейку халяльных мясных блюд под своим брендом Cucina. Этот запуск помог компании расширить портфель продуктов и расширить свое присутствие на рынке.

Среди потребителей растет интерес к потреблению органических и натуральных продуктов питания и напитков, что представляет собой мощный смежный рынок для халяльных продуктов питания, на который необходимо обратить внимание. Ожидается, что халяльные напитки будут все чаще доступны в продуктовых магазинах западного типа, включая супермаркеты и сети гипермаркетов. Во многих странах супермаркеты и производители продуктов питания начали обращаться к потребителям-мусульманам, предлагая более широкий выбор халяльных напитков.

Прогнозируется, что в прогнозируемый период на рынке произойдет огромный рост благодаря растущему спросу как со стороны мусульманских, так и немусульманских потребителей. В основном это связано с гигиеническими преимуществами халяльной продукции, такими как отсутствие примесей, алкоголя и крови. Более того, компании все чаще соблюдают требования халяльного производства, поскольку эта сертификация обеспечивает как качество, так и уровень вкуса, тем самым обеспечивая преимущество на рынке.

Тенденции рынка халяльных продуктов и напитков

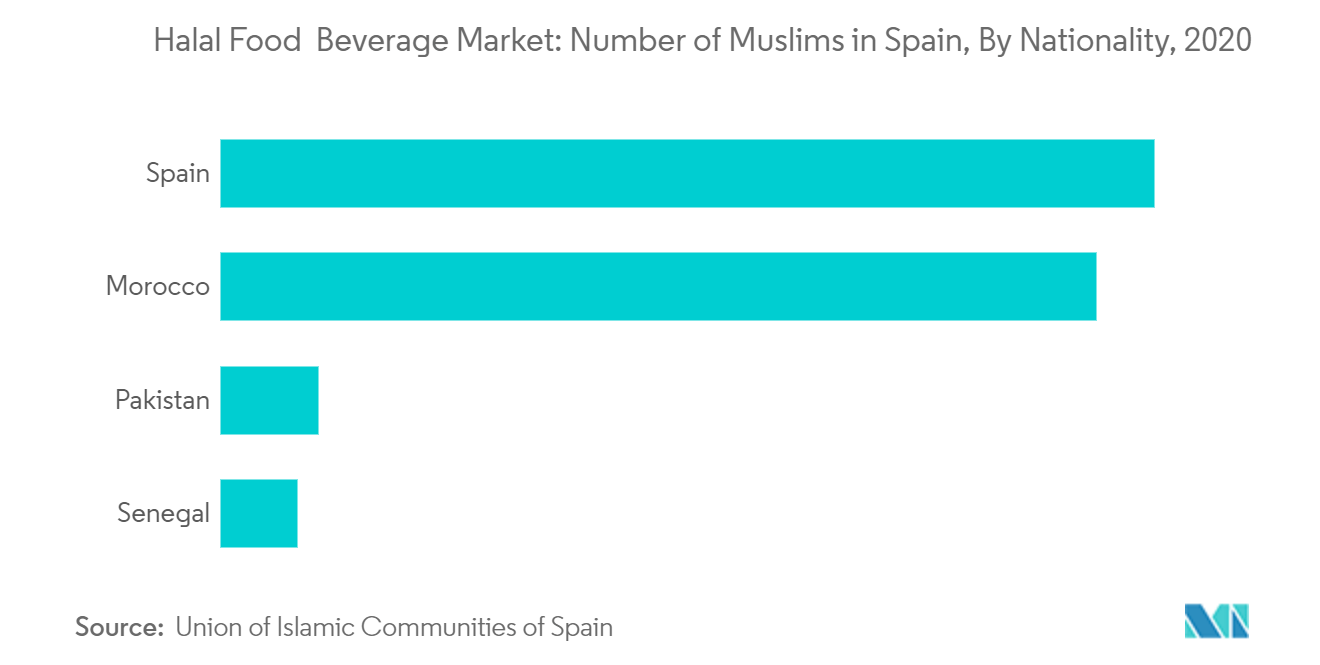

Увеличение числа мусульманских эмигрантов

Мировое мусульманское население увеличивается, как и спрос на продукты питания, сертифицированные халяль. За последние пару лет расходы на продукты питания в мусульманских странах по всему миру значительно выросли, что значительно ускорило развитие рынка халяльных продуктов питания и напитков. В последние годы сектор халяльной еды и напитков вырос во всем мире. В последние годы число эмигрантов-мусульман увеличилось, что привело к распределенному спросу на халяльную еду и напитки из разных уголков мира. Согласно обзору мирового населения, в 2021 году в Индонезии проживало самое большое мусульманское население. Кроме того, большинство мусульман требуют сертификации халяль, чтобы удовлетворить растущую потребность в обеспечении качества. Кроме того, транснациональные производители продуктов питания по всему миру продолжают получать халяльные сертификаты, что указывает на более широкую жизнеспособность сектора от конфет Haribo до Nestle и Savola Group из Саудовской Аравии. Это помогает компаниям завоевать доверие заинтересованного населения, что приводит к дальнейшему росту рынка.

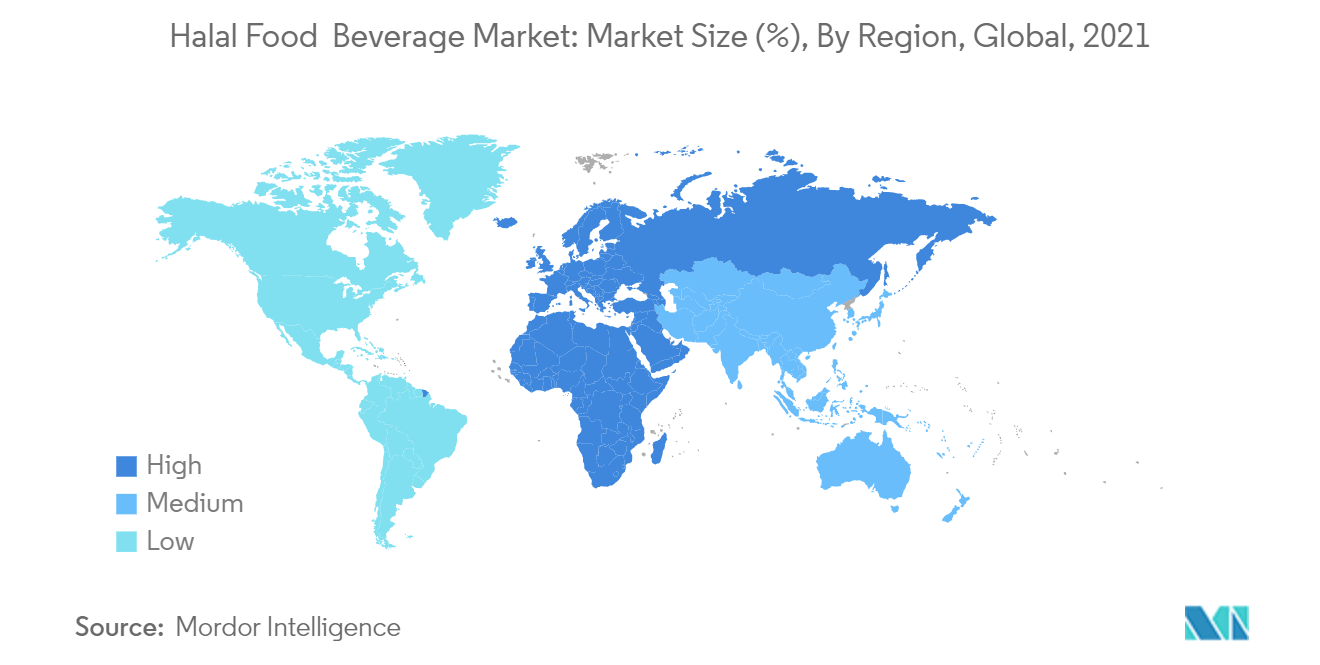

Регион Ближнего Востока и Африки становится крупнейшим рынком

В регионе Ближнего Востока и Африки наблюдается самый высокий спрос на халяльную продукцию из-за большей численности исламского населения в регионе. Ислам является крупнейшей религией на Ближнем Востоке, и мусульмане предпочитают халяльное мясо из-за законов шариата (правил и положений, которым следует мусульманское сообщество). По данным Международного форума по аккредитации Халяль (IHAF), Кувейт входит в десятку стран с высоким рейтингом исламской экономики во всем мире. Кроме того, по данным форума, около 60% исследований, проводимых Кувейтским институтом научных исследований, посвящены халялю и его преимуществам. Это еще больше увеличивает спрос на халяльные продукты питания и напитки в регионе. Кроме того, правительственные постановления в регионе ужесточают требования к сертификации Халяль для большинства продуктов, что вынуждает компании выполнять их, чтобы выйти на рынок. Например, в 2021 году Управление по санитарному надзору за качеством пищевых продуктов и медикаментов Саудовской Аравии (SFDA) распространило обязательное наличие сертификата Халяль от импортного мяса и продуктов на его основе на все импортируемые кондитерские изделия, продукты длительного хранения, замороженные и охлажденные продукты, молоко и молочные продукты. , а также жиры и масла.

Обзор отрасли халяльных продуктов питания и напитков

Мировой рынок халяльной еды и напитков является высококонкурентным, и несколько игроков конкурируют за большую долю на рынке. Ведущие игроки, такие как Nestlé SA, Al ислами Foods, BRF SA и American Foods Group, LLC, среди других на рынке, имеют широкое географическое присутствие, подкрепленное лояльностью к бренду среди потребителей, что дает этим компаниям преимущество среди конкурентов.. Крупнейшие производители работают на рынке, уделяя особое внимание расширению своего присутствия и разработке различных вкусов в различных сегментах продукции для удовлетворения потребностей потребителей. Более того, узнаваемость бренда среди потребителей дает им конкурентное преимущество на рынке. При этом эти компании явно упоминают о наличии сертификации Халяль, чтобы завоевать доверие потребителей.

Лидеры рынка халяльных продуктов питания и напитков

-

Nestlé SA

-

Al Islami Foods

-

BRF SA

-

American Foods Group, LLC

-

JBS SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка халяльных продуктов и напитков

В 2021 году Crescent Foods, американский бренд-новатор, предлагающий халяльные продукты из мяса и птицы, запустил новую халяльную услугу ручной нарезки в рамках программы общественного питания под ключ с различными колледжами и университетами США.

В 2020 году в Италии был запущен онлайн-рынок deenary.com для халяльной продукции. Эта платформа была первой в своем роде для всех европейских мусульман.

В 2020 году компания Koita, молочная компания из Объединенных Арабских Эмиратов, получила сертификат Халяль на всю свою продукцию от Всемирного органа по халялю (WHA), что помогло ей расширить свое присутствие на азиатском рынке.

Сегментация индустрии халяльных продуктов питания и напитков

Халяльные продукты питания и напитки представляют собой продукты, приготовленные строго в соответствии с исламскими диетическими законами. Халяльная продукция считается законной и гигиеничной.

Мировой рынок халяльной еды и напитков сегментирован по типу, каналу сбыта и географическому положению. По типу рынок сегментирован на халяльные продукты питания, халяльные напитки и халяльные добавки. Каждый из этих продуктов предоставляется покупателям через различные каналы сбыта, такие как супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. Кроме того, рынок сегментирован по географическому признаку Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| По типу | Халяльная еда | ||

| Халяль напитки | |||

| Халяльные добавки | |||

| По каналу распространения | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Розничные интернет-магазины | |||

| Другие каналы сбыта | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Испания | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Индонезия | |||

| Малайзия | |||

| Сингапур | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Египет | |||

| Саудовская Аравия | |||

| Объединенные Арабские Эмираты | |||

| Мой собственный | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка халяльных продуктов питания и напитков

Каков текущий размер рынка халяльной еды и напитков?

Прогнозируется, что на рынке халяльных продуктов питания и напитков среднегодовой темп роста составит 6,60% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке халяльной еды и напитков?

Nestlé SA, Al Islami Foods, BRF SA, American Foods Group, LLC, JBS SA — основные компании, работающие на рынке халяльных продуктов питания и напитков.

Какой регион на рынке халяльных продуктов питания и напитков является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке халяльных продуктов питания и напитков?

В 2024 году наибольшая доля рынка халяльных продуктов питания и напитков будет приходиться на Ближний Восток и Африку.

В какие годы охватывает рынок халяльных продуктов питания и напитков?

В отчете рассматривается исторический размер рынка халяльных продуктов питания и напитков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка халяльных продуктов питания и напитков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Food Reports

Popular Food & Beverage Reports

Отчет о халяльной индустрии продуктов питания и напитков

Статистические данные о доле, размере и темпах роста доходов на рынке продуктов питания и напитков Halal в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ халяльной еды и напитков включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.