Анализ рынка скважинных вмешательств

Ожидается, что размер рынка внутрискважинных вмешательств в единицах, равных 6,80, вырастет с 8,49 млрд долларов США в 2024 году до 11,80 млрд долларов США к 2029 году, при среднегодовом темпе роста 6,80% в течение прогнозируемого периода (2024-2029 гг.).

- В среднесрочном периоде такие факторы, как увеличение объемов бурения и заканчивания скважин во всем мире, стимулировали спрос на услуги по внутрискважинным вмешательствам в течение исследуемого периода.

- С другой стороны, волатильность цен на нефть в последнее время из-за разницы между спросом и предложением, геополитики и ряда других факторов сдерживала рост спроса на рынке интервенций в скважины.

- Тем не менее, растущие открытия нефти и газа в сочетании с глобальной либерализацией отрасли создали новые возможности для инвестиций игроков. Америка.

Тенденции рынка скважинных вмешательств

Оффшорный сегмент будет занимать значительную долю рынка

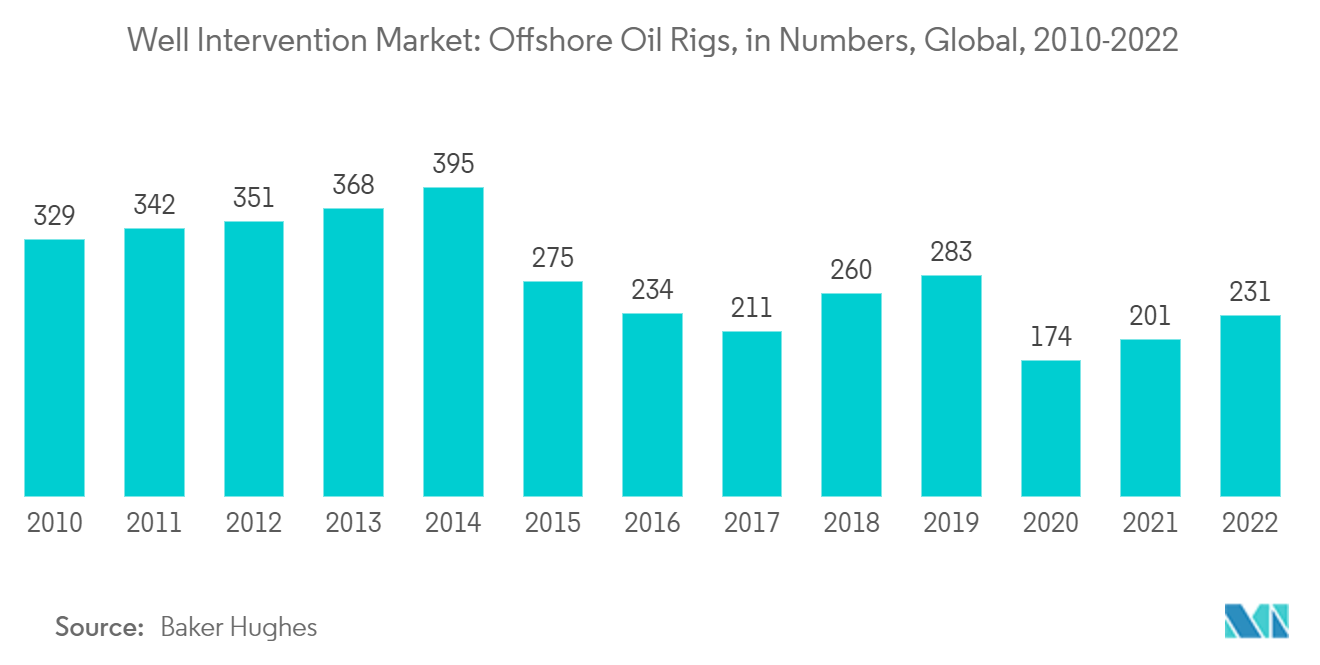

- В последние годы мировая индустрия бурения нефти и газа переживает значительный рост новых морских геологоразведочных работ. Игроки нефтегазовой отрасли во всем мире сосредоточены на увеличении реализации новых проектов, чтобы извлечь выгоду из текущего сценария с более низкими и более продолжительными ценами на нефть, что, в свою очередь, как ожидается, увеличит рост рынка внутрискважинных работ в прогнозируемом периоде. По данным Baker Hughes, по состоянию на май 2023 года количество морских нефтяных вышек в мире достигло 231.

- Например, в мае 2023 года компания Aker BP объявила, что близка к завершению буровых работ на морском участке Ост Фригг Бета/Эпсилон в Норвегии, и объявила об открытии нефти вблизи своего месторождения Иггдрасиль. Добычу планируется начать в 2027 году. По оценкам, общий объем структур Эпсилон и Сент-Фригг оценивается в пределах от 8,5 до 14,3 млн стандартных кубических метров извлекаемого нефтяного эквивалента.

- В феврале 2023 года Shell Offshore Inc., дочерняя компания Shell PLC (Shell), объявила о начале добычи на месторождении Вито, расположенном на блоках Внешнего континентального шельфа (OCS) в каньоне Миссисипи в Мексиканском заливе (GoM) США. на глубине 4000 футов (1220 метров) ниже уровня моря.

- Кроме того, на Ближнем Востоке и в Африке также наблюдается значительный рост разработки морских запасов в целях противодействия истощению береговых запасов, и это один из известных морских регионов добычи нефти и газа в мире. Наличие богатых ресурсов в нескольких странах (включая Саудовскую Аравию, Иран, Ирак, Объединенные Арабские Эмираты и другие) в сочетании с возросшим потенциалом добычи нефти и газа в глубоководных и сверхглубоководных районах, вероятно, станет свидетелем увеличение капитальных вложений в ближайшие годы.

- Например, Национальная нефтяная компания Абу-Даби (ADNOC) ускоряет разработку нескольких крупных нефтегазовых проектов, включая некоторые из крупнейших морских месторождений в Абу-Даби. Компания заявила, что в 2022-2026 годах она намерена инвестировать почти 127 миллиардов долларов США в проекты роста. Ожидается, что в ближайшие годы ADNOC предложит несколько контрактов на добычу нефти и газа на шельфе.

- Кроме того, нефтяные компании заинтересованы в изучении альтернативных месторождений взамен стареющих морских добывающих участков. Эта деятельность включает в себя громкое открытие Shell в скважине Graff-1 на шельфе Намибии, разведку итальянской Eni на ее разведочном блоке Mlima-1 в Кении и Venus-1X компании TotalEnergies, которая показала многообещающие результаты. Ожидается, что в 2023 году будет пробурено еще десять высокоэффективных скважин, большинство из которых расположены в неразведанных бассейнах Восточной и Северной Африки.

- За последние годы в Норвегии было несколько важных открытий нефти и газа. В январе 2023 года министерство нефти и энергетики Норвегии объявило, что разослало предложение объявить раунд лицензирования APA (награды в заранее определенных областях) 2023 года. Предложение по тендеру было представлено на консультацию, включая добавление 92 блоков. Эти открытия важны как для Европы, так и для Норвегии. Дополнительные территории в Баренцевом и Норвежском морях будут включены в зону АПА.

- В целом, ожидается, что увеличение инвестиций в морскую нефтегазовую деятельность из-за растущего спроса на энергию, истощения береговых запасов и усилий правительств разных стран по разведке своих морских ресурсов будет стимулировать рост рынка скважинных работ в ближайшие годы.

Северная Америка будет доминировать на рынке

- Ожидается, что Северная Америка будет доминировать на рынке скважинных вмешательств и значительно вырастет в течение прогнозируемого периода.

- В Северной Америке морские нефтегазовые проекты становятся более конкурентоспособными благодаря повышению эффективности и ужесточению цепочки поставок, что привело к снижению затрат на морское бурение.

- Недавнее освоение сланцевых месторождений, горизонтальное бурение и гидроразрыв привели к резкому увеличению спроса в стране на жидкости для бурения и заканчивания скважин. Например, в 2023 году корпорация HESS, нефтегазовая компания США, объявила об открытии нефти в разведочной скважине в Мексиканском заливе США. Открытие нефтяного месторождения в разведочной скважине Пикерел-1 содержит около 90 футов чистой продуктивности в нефтеносном высококачественном коллекторе миоценового возраста, первая добыча ожидается в середине 2024 года. Ожидается также, что в прогнозируемый период он будет стимулировать рынок буровых работ в стране.

- Годовая добыча нефти в Мексике с годами падает, поскольку гигантское месторождение Кантрелл на мелководье Мексиканского залива высыхает. Однако правительство Мексики пытается увеличить частные инвестиции в контролируемые им районы Мексиканского залива.

- Например, в мае 2023 года BP начала добычу нефти на своей морской платформе Аргос в глубоководной части Мексиканского залива в США. Argos с валовой производительностью до 140 000 баррелей нефти в день является пятой платформой BP в Мексиканском заливе и первым новым производственным объектом BP в регионе с 2008 года.

- Таким образом, ожидается, что увеличение объемов бурения и заканчивания нефтяных и газовых скважин в регионе увеличит спрос на рынок работ по вмешательству в скважины в течение прогнозируемого периода в североамериканском регионе.

Обзор отрасли внутрискважинных работ

Рынок скважинных вмешательств является полуконсолидированным. В число ключевых игроков на этом рынке (в произвольном порядке) входят Schlumberger Limited, Halliburton Company, China Oilfield Services, Weatherford PLC и Baker Hughes Company и другие.

Лидеры рынка скважинных вмешательств

-

Schlumberger Limited

-

Halliburton Company

-

China Oilfield Services Limited

-

Weatherford International Plc.

-

Baker Hughes Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка скважинных вмешательств

- В мае 2023 года TechnipFMC получила контракт от Equinor на предоставление услуг по безрайзерному вмешательству в легкие скважины (RLWI) на норвежском континентальном шельфе. Контракт включает в себя повышение производительности, предоставление производственных данных и услуги по предварительному подключению и отключению с временным интервалом с 2024 по 2025 год с возможностью продления на три последующих года.

- В марте 2023 года Управление по безопасности нефти Норвегии (PSA) разрешило Norske Shell использовать судно Island Constructor для проведения работ в скважинах на месторождениях Кнарр и Гаупе.

Сегментация отрасли внутрискважинных работ

Скважинное вмешательство – это операция, выполняемая во время или после окончания продуктивного срока службы скважины, которая изменяет состояние скважины или геометрию скважины, обеспечивает диагностику скважины или управляет добычей скважины.

Рынок скважинных вмешательств сегментирован по месту развертывания и географии. По месту развертывания рынок сегментирован на оншорный и оффшорный. В отчете также рассматриваются размер рынка и прогнозы рынка скважинных вмешательств в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| Береговой |

| Оффшор |

| Северная Америка | Соединенные Штаты Америки |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Франция | |

| Германия | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Место развертывания | Береговой | |

| Оффшор | ||

| География | Северная Америка | Соединенные Штаты Америки |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка скважинных вмешательств

Насколько велик рынок скважинных вмешательств?

Ожидается, что объем рынка скважинных вмешательств достигнет 8,49 млрд долларов США в 2024 году и вырастет в среднем на 6,80% и достигнет 11,80 млрд долларов США к 2029 году.

Каков текущий размер рынка скважинных вмешательств?

Ожидается, что в 2024 году объем рынка скважинных вмешательств достигнет 8,49 млрд долларов США.

Кто являются ключевыми игроками на рынке Внутривенные вмешательства?

Schlumberger Limited, Halliburton Company, China Oilfield Services Limited, Weatherford International Plc., Baker Hughes Company – основные компании, работающие на рынке внутривенных вмешательств.

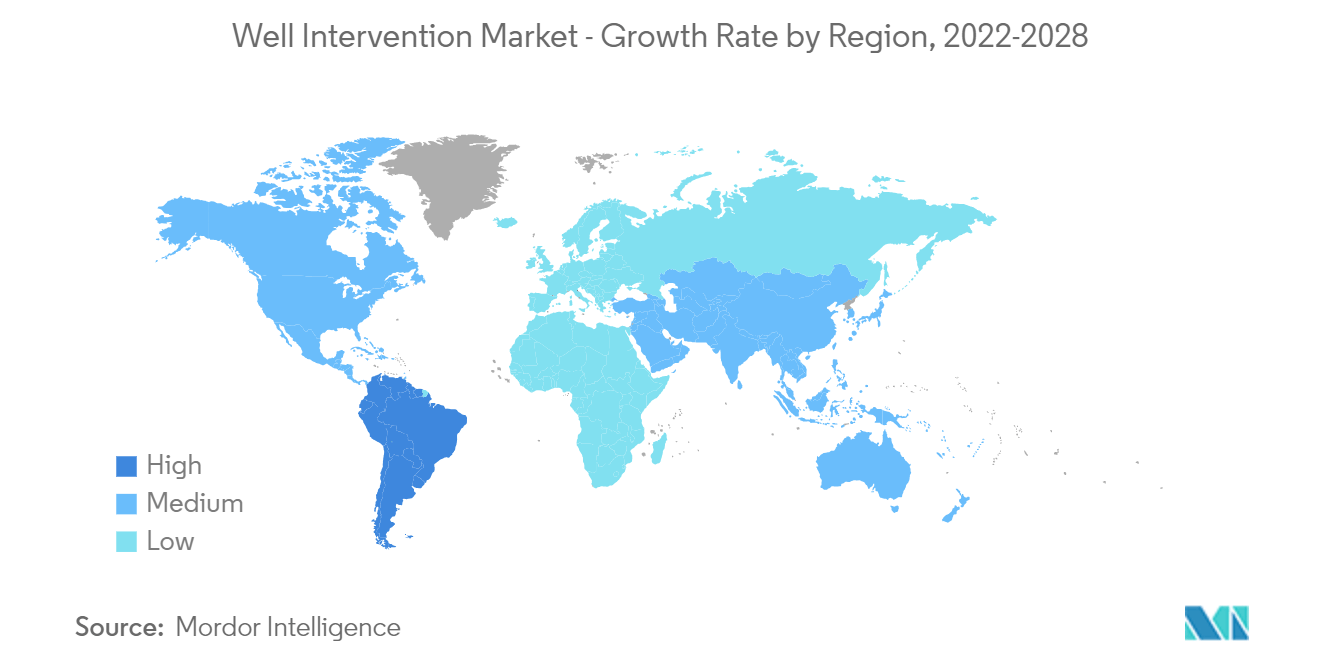

Какой регион на рынке Вмешательства в скважину является наиболее быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Внутривенные вмешательства?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка скважинных вмешательств.

Какие годы охватывает рынок скважинных вмешательств и каков был размер рынка в 2023 году?

В 2023 году объем рынка скважинных вмешательств оценивался в 7,91 миллиарда долларов США. В отчете рассматривается исторический размер рынка скважинных вмешательств за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка скважинных вмешательств на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет о внутрискважинных вмешательствах

Статистические данные о доле, размере и темпах роста доходов на рынке скважинных вмешательств в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ скважинных вмешательств включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.