Анализ рынка полупроводниковых приборов

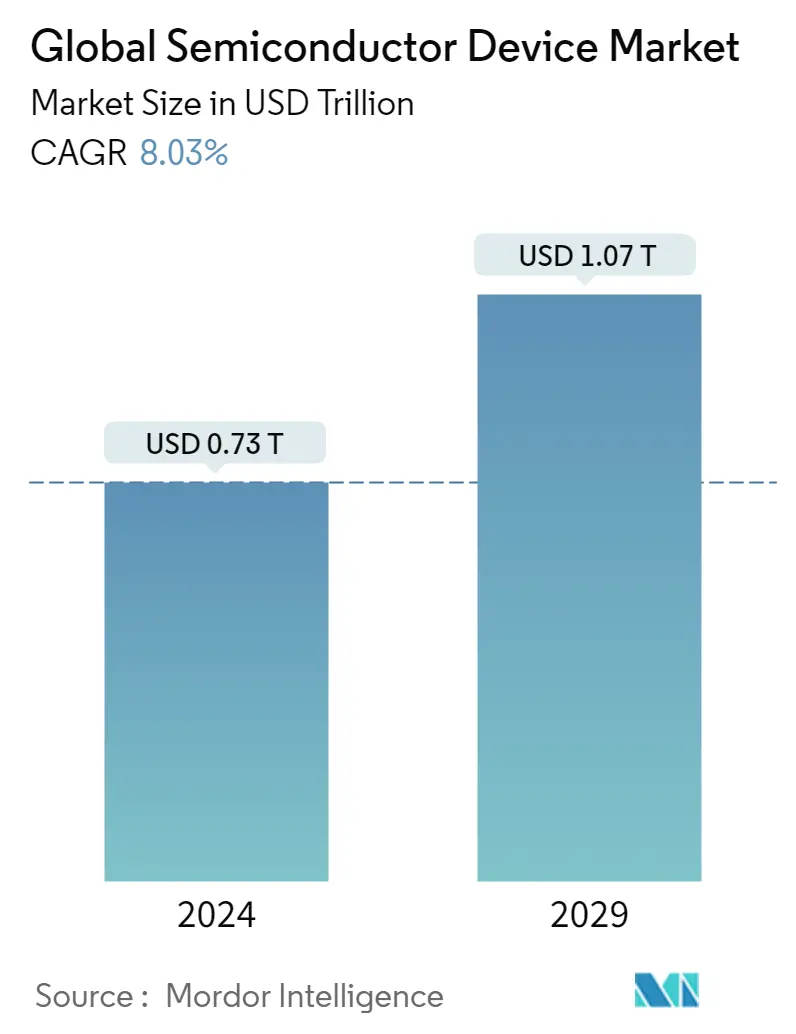

Объем мирового рынка полупроводниковых устройств оценивается в 0,73 трлн долларов США в 2024 году и, как ожидается, достигнет 1,07 трлн долларов США к 2029 году, увеличиваясь в среднем на 8,03% в течение прогнозируемого периода (2024-2029 гг.).

Полупроводниковая промышленность переживает быстрый рост, при этом полупроводники становятся основными строительными блоками всех современных технологий. Достижения и инновации в этой области оказывают непосредственное влияние на все последующие технологии.

- По оценкам, полупроводниковая промышленность продолжит устойчивый рост в течение прогнозируемого периода, чтобы удовлетворить растущий спрос на полупроводниковые материалы в новых технологиях, таких как искусственный интеллект (ИИ), автономное вождение, Интернет вещей и 5G, в сочетании с конкуренцией между ключевыми игроками и последовательными расходами на НИОКР.

- Исследование охватывает различные полупроводники, предлагаемые поставщиками, и отрасли, которые их используют. Оценки для отраслей, в которых работают конечные потребители, основаны на типе применения полупроводников в этой отрасли.

- Вспышка COVID-19 по всему миру существенно нарушила цепочку поставок и производство исследуемого рынка на начальном этапе 2020 года. Для производителей схем и микросхем последствия были более серьезными. Из-за нехватки рабочей силы многие заводы по производству упаковки и испытаний в Азиатско-Тихоокеанском регионе сократили или даже приостановили работу. Это также создало узкое место для компаний, производящих конечные продукты, которые зависят от полупроводников.

- Однако, по данным Ассоциации полупроводниковой промышленности, после 1 квартала 2020 года полупроводниковая промышленность начала восстановление. Несмотря на логистические проблемы, связанные с коронавирусом, полупроводниковые предприятия, расположенные в Азиатско-Тихоокеанском регионе, продолжали функционировать в штатном режиме с высокими показателями мощности. Более того, в различных странах, таких как Южная Корея, большинство полупроводниковых операций продолжались без перебоев, а экспорт чипов вырос на 9,4% в феврале 2020 года. Пандемия COVID-19 увеличила спрос на полупроводники в секторе потребительской электроники и автомобилестроения, в основном из-за растущего внедрения электромобилей после пандемии.

Тенденции рынка полупроводниковых устройств

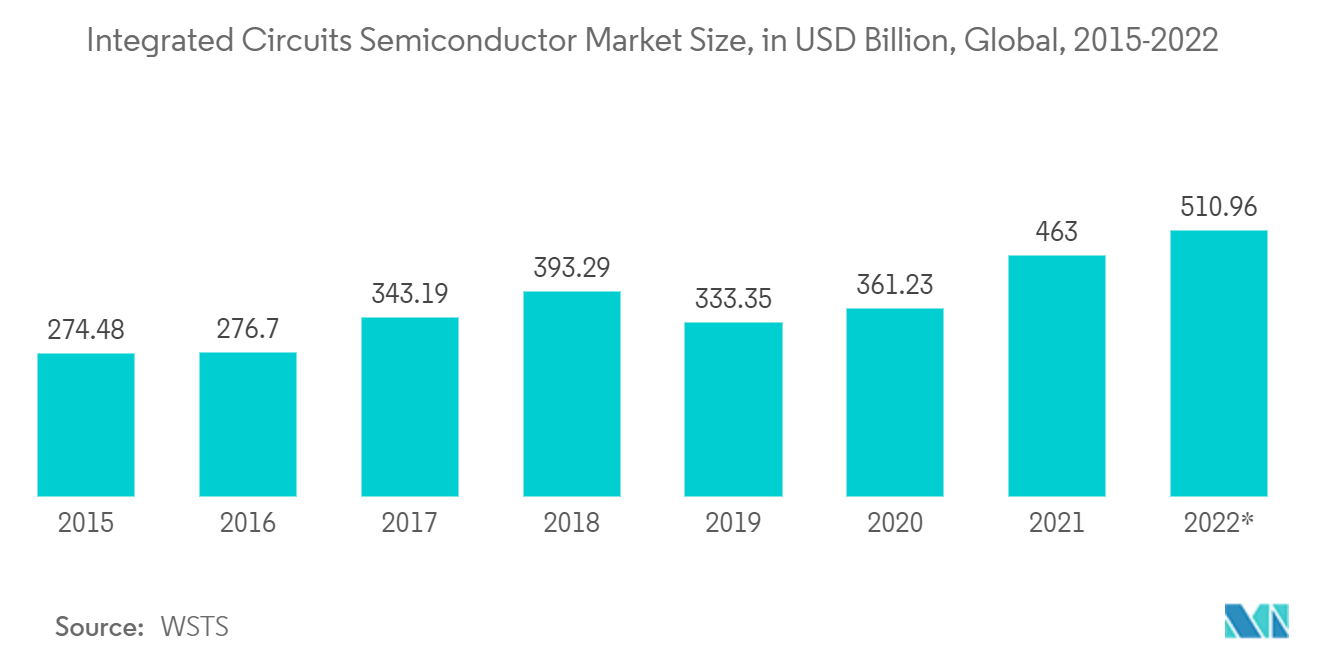

Интегральная микросхема будет занимать значительную долю

- Растущее распространение смартфонов, обычных телефонов и планшетов является движущей силой рынка. Аналоговые ИС используются в широком спектре приложений, включая базовые радиостанции третьего и четвертого поколения (3G/4G) и аккумуляторы портативных устройств. RFIC (радиочастотные ИС) — это аналоговые схемы, которые обычно работают в диапазоне частот от 3 кГц до 2,4 ГГц (от 3000 герц до 2,4 миллиарда герц), которые работают на частоте около 1 ТГц (1 триллион герц). Они широко используются в сотовых телефонах и беспроводных устройствах. По мере того, как они находятся в стадии разработки, ожидается, что рынок аналоговых микросхем в этом сегменте будет расти.

- На рынке ИС в целом логические ИС являются широко распространенным компонентом, и ожидается, что в течение прогнозируемого периода они будут демонстрировать значительный рост. Логические чипы имеют широкий спектр применения практически в каждом цифровом продукте, начиная от смартфонов и заканчивая арифметико-логическими блоками (АЛУ). В последние годы рост в автомобильной промышленности и производстве смартфонов в основном стимулировал рост логических полупроводниковых компонентов. Тем не менее, рост таких приложений, как высокопроизводительные вычисления и искусственный интеллект, в настоящее время расширяет область применения логических компонентов.

- На рынке представлены различные типы памяти, такие как DRAM, SRAM, Nor Flash, NAND Flash, ROM и EPROM, среди прочих. Полупроводниковая память относится к различным электронным устройствам хранения данных, которые находят применение в качестве компьютерной памяти в компьютерах (ПК, ноутбуках), потребительских устройствах (камеры, телефоны), коммерческих ИТ-приложениях (телекоммуникации, центры обработки данных), традиционных промышленных приложениях и новом спектре приложений IoT. Растущее внедрение ИС памяти в автомобильную электронику и растущее применение микросхем хранения памяти в электронных устройствах являются основными факторами, определяющими спрос на продукты DRAM.

- Растущий спрос на центры обработки данных также повышает спрос на компоненты памяти. В настоящее время крупные проекты центров обработки данных в Северной Америке способствовали высокому спросу на память, такую как DRAM. Тем не менее, согласно измерению площади центров обработки данных на одного пользователя, интернет-центры обработки данных в Китае могут вырасти как минимум в 22 раза больше, чем в Соединенных Штатах, или, по крайней мере, в десять раз больше, чем в Японии. Таким образом, DRAM имеет значительные возможности для роста и, таким образом, влияет на полупроводниковую промышленность.

Автомобильный сектор будет занимать значительную долю рынка

- Полупроводниковые чипы стали неотъемлемой частью современных автомобилей, благодаря их широкому использованию в различных функциях транспортных средств. Чипы, используемые в автомобилях, могут принимать различные формы, начиная от отдельных компонентов, содержащих один транзистор, и заканчивая сложными интегральными схемами, управляющими сложной системой. Например, чипы встречаются в светодиодных элементах освещения транспортных средств. Каждый диод внутри светодиодного осветительного прибора представляет собой микросхему, которая излучает свет. Одни только светодиодные фары составляют огромное количество микросхем в современных автомобилях. Фары также нуждаются в блоках управления, чтобы они функционировали.

- Растущая потребность в более высокой безопасности и передовых системах помощи водителю (ADAS) в автомобилях ускорила спрос на полупроводники. Интеллектуальные функции, такие как камеры заднего вида, адаптивный круиз-контроль, обнаружение слепых зон, помощь при смене полосы движения, раскрытие подушек безопасности и системы экстренного торможения, стали возможными благодаря полупроводниковым технологиям. Кроме того, ADAS охватывает широкий спектр датчиков, включая датчики изображения и камеры для функций машинного зрения, ультразвуковые датчики для функций на близком расстоянии, таких как помощь при парковке, а также радарные и лидарные датчики для обнаружения объектов в темноте или тумане.

- В марте 2022 года корпорация Renesas Electronics, поставщик передовых полупроводниковых решений, объявила о расширении сотрудничества с Honda в области ADAS. Ранее Honda использовала автомобильную систему R-Car R-Car на чипе (SoC) и автомобильный микроконтроллер RH850 для своей системы Honda SENSING Elite, представленной в Legend. С расширением партнерства Honda будет использовать R-Car и RH850 во всенаправленной системе безопасности и помощи водителю Honda SENSING 360.

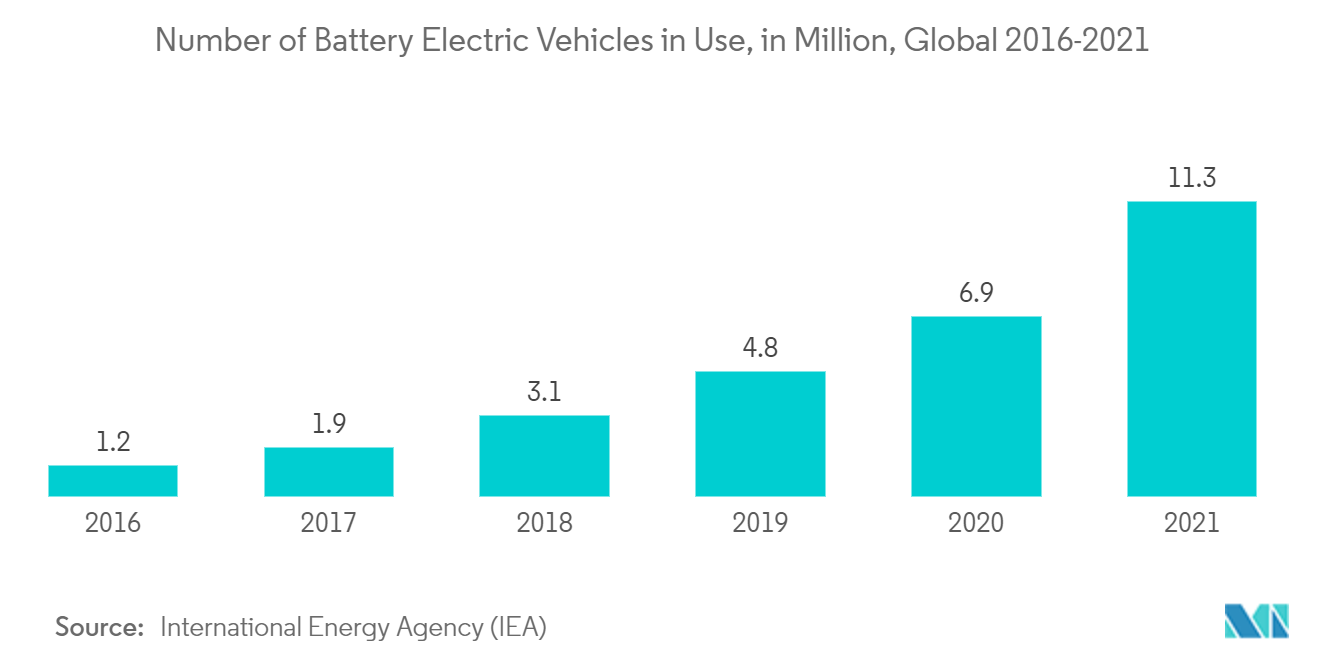

- Ожидается, что растущий спрос на электромобили откроет новые возможности роста для исследуемого рынка. В электромобилях используется все большее количество электронных устройств и датчиков, что стимулирует спрос на полупроводниковые чипы. Например, по данным Международного энергетического агентства (МЭА), количество используемых аккумуляторных электромобилей (BEV) во всем мире увеличилось с 1,2 миллиона в 2016 году до 11,3 миллиона в 2021 году.

- Кроме того, Китай был ведущим производителем электромобилей в 2021 году (Источник МЭА). Продажи в европейском регионе также продемонстрировали устойчивый рост (на 65% до 2,3 млн) после бума 2020 года, который также увеличился в Соединенных Штатах после двух лет спада. Ожидается, что продажи электромобилей будут расти по аналогичной схеме, и ожидается, что автомобильная промышленность окажет значительное влияние на рост исследуемого рынка в течение прогнозируемого периода.

Обзор отрасли полупроводниковых устройств

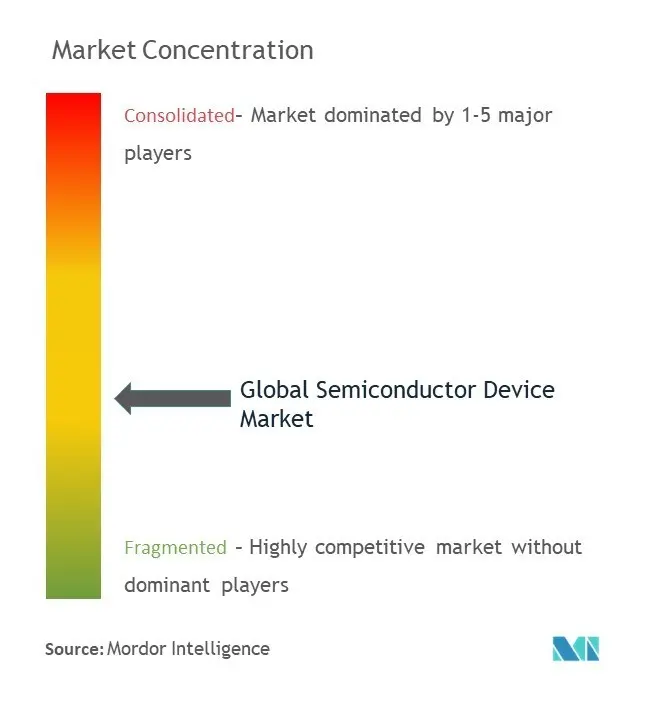

Мировой рынок полупроводниковых устройств переживает колебания в связи с растущей консолидацией, технологическим прогрессом и геополитическими сценариями. Кроме того, на рынке, где устойчивое конкурентное преимущество за счет инноваций значительно выше, конкуренция будет только усиливаться. В такой ситуации идентичность бренда играет важную роль, учитывая важность качества, которое конечные потребители ожидают от производителя полупроводников. Благодаря присутствию крупных игроков рынка, таких как Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Technologies Inc. и STMicroelectronics NV, уровень проникновения на рынок также высок.

Уровень инноваций, время выхода на рынок и производительность являются ключевыми условиями, с помощью которых игроки дифференцируют себя на рынке. В целом интенсивность конкурентного соперничества в течение прогнозного периода умеренно растет.

- Июль 2022 г. - Ericsson, Qualcomm Technologies Inc. и французская аэрокосмическая компания Thales планируют вывести 5G за пределы этого мира в сеть спутников на околоземной орбите. После проведения детального исследования, которое включает в себя многочисленные исследования и симуляции, стороны планируют приступить к тестированию и валидации неназемных сетей 5G (5G NTN), ориентированных на сценарии использования смартфонов.

- Март 2022 г. — Корпорация Intel объявила о первом этапе своих инвестиционных планов в Европейском союзе на сумму около 80 млрд евро в течение следующего десятилетия по всей цепочке создания стоимости полупроводников, включая исследования и разработки (НИОКР), производство и технологии упаковки. В рамках этих инвестиций компания планирует инвестировать около 17 миллиардов евро в создание мега-завода по производству полупроводников в Германии, а также в развитие нового научно-исследовательского и конструкторского центра во Франции, а также инвестировать в исследования и разработки, производство и литейные услуги в Италии, Ирландии, Польше и Испании.

Лидеры рынка полупроводниковых приборов

-

Intel Corporation

-

Nvidia Corporation

-

Kyocera Corporation

-

Qualcomm Incorporated

-

STMicroelectronics NV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полупроводниковых приборов

- Сентябрь 2022 г. - STMicroelectronics представляет свой звездный автомобильный микроконтроллер P6 для системной интеграции платформы электромобилей, предназначенный для будущих электрифицированных трансмиссий и предметно-ориентированных обновляемых систем по воздуху, которые являются основой следующего поколения электромобилей.

- Август 2022 г. - Qualcomm Technologies Inc. объявила, что ее флагманская мобильная платформа Snapdragon 8+ Gen 1 используется в новейших складных смартфонах Samsung Electronics Co. Ltd, Samsung Galaxy Z Fold4 и Galaxy Z Flip4. Samsung и Qualcomm сотрудничают, чтобы определить новое поколение премиальных возможностей Android.

Сегментация отрасли полупроводниковых устройств

В исследовании проведен анализ рынка полупроводниковых устройств с точки зрения начисленной выручки. Что касается объема исследования, то в отчет включены такие устройства, как дискретные полупроводники, датчики и интегральные схемы для расчета размера рынка, а все остальные устройства, такие как пассивные компоненты, исключены из исследования. В исследовании также рассматривается деятельность основных игроков рынка, а также их текущие стратегии, последние разработки и предложения продуктов.

| Дискретные полупроводники | ||

| Оптоэлектроника | ||

| Датчики | ||

| Интегральные схемы | Аналоговый | |

| Логика | ||

| Память | ||

| Микро | Микропроцессоры (МПУ) | |

| Микроконтроллеры (MCU) | ||

| Цифровые сигнальные процессоры | ||

| Автомобильная промышленность |

| Связь (проводная и беспроводная) |

| Потребитель |

| Промышленный |

| Вычисления/Хранение данных |

| Соединенные Штаты |

| Европа |

| Япония |

| Китай |

| Корея |

| Тайвань |

| Остальной мир |

| По типу устройства | Дискретные полупроводники | ||

| Оптоэлектроника | |||

| Датчики | |||

| Интегральные схемы | Аналоговый | ||

| Логика | |||

| Память | |||

| Микро | Микропроцессоры (МПУ) | ||

| Микроконтроллеры (MCU) | |||

| Цифровые сигнальные процессоры | |||

| По вертикали конечных пользователей | Автомобильная промышленность | ||

| Связь (проводная и беспроводная) | |||

| Потребитель | |||

| Промышленный | |||

| Вычисления/Хранение данных | |||

| По географии | Соединенные Штаты | ||

| Европа | |||

| Япония | |||

| Китай | |||

| Корея | |||

| Тайвань | |||

| Остальной мир | |||

Часто задаваемые вопросы об исследованиях рынка полупроводниковых устройств

Насколько велик мировой рынок полупроводниковых устройств?

Ожидается, что объем мирового рынка полупроводниковых устройств достигнет 0,73 трлн долларов США в 2024 году и будет расти со среднегодовым темпом роста 8,03%, достигнув 1,07 трлн долларов США к 2029 году.

Каков текущий объем мирового рынка полупроводниковых устройств?

Ожидается, что в 2024 году объем мирового рынка полупроводниковых устройств достигнет 0,73 трлн долларов США.

Кто является ключевыми игроками на мировом рынке полупроводниковых устройств?

Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Incorporated, STMicroelectronics NV являются основными компаниями, работающими на мировом рынке полупроводниковых устройств.

Какой регион является самым быстрорастущим на мировом рынке полупроводниковых устройств?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на мировом рынке полупроводниковых устройств?

В 2024 году на Азиатско-Тихоокеанский регион приходится наибольшая доля мирового рынка полупроводниковых устройств.

На какие годы распространяется этот мировой рынок полупроводниковых устройств и каков был объем рынка в 2023 году?

В 2023 году объем мирового рынка полупроводниковых устройств оценивался в 673,05 млрд долларов США. Отчет охватывает исторический объем мирового рынка полупроводниковых устройств за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем мирового рынка полупроводниковых устройств на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет по полупроводниковым устройствам

Статистические данные по доле, размеру и темпам роста рынка полупроводниковых устройств в 2023 году, подготовленные Mordor Intelligence™ Industry Reports. Анализ полупроводниковых устройств включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.