Размер рынка спутниковой связи

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 200.3 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 318.9 Миллиардов долларов США |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 8.99 % |

|

|

Наибольшая доля по региону | Северная Америка |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка спутниковой связи

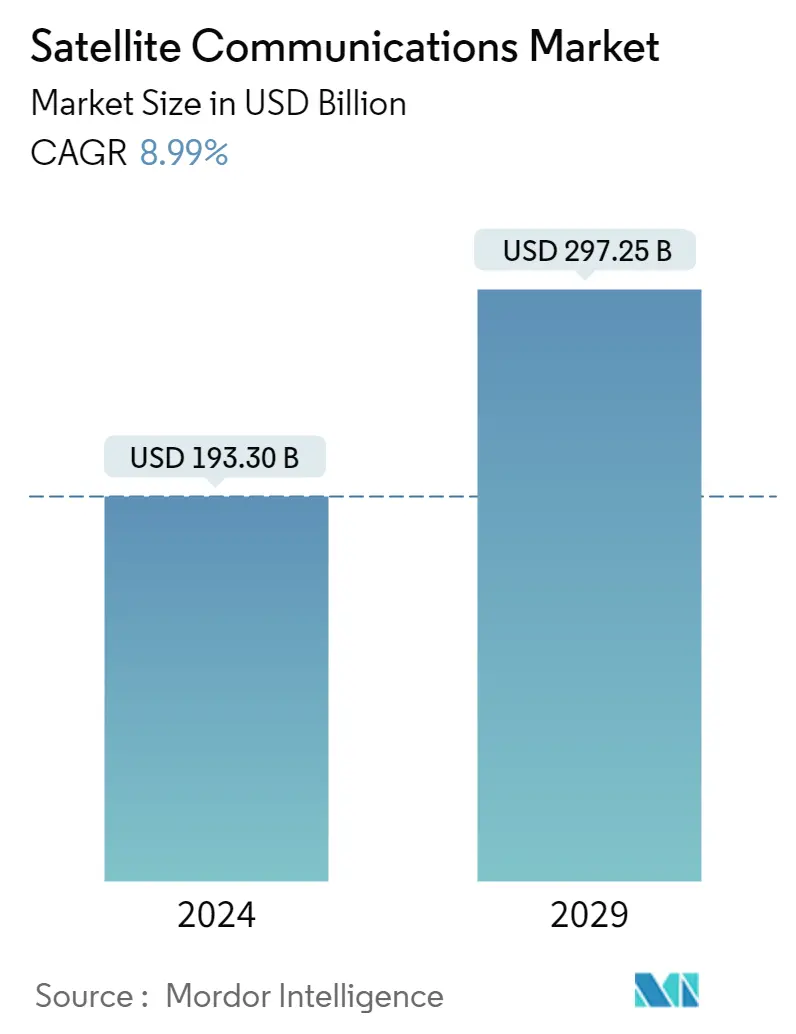

Объем рынка спутниковой связи оценивается в 193,30 миллиарда долларов США в 2024 году и, как ожидается, достигнет 297,25 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 8,99% в течение прогнозируемого периода (2024-2029 годы).

Ожидается, что спутники LEO составят лидирующий сегмент.

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или могут запустить в межпланетное путешествие. Существует три типа околоземных орбит геостационарная орбита (GEO), средняя околоземная орбита (MEO) и низкая околоземная орбита (LEO). Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Быстрое развитие малых спутников и их размещение на низкой околоземной орбите из-за их дополнительных преимуществ стимулируют рост сегмента LEO. В течение 2017-2019 годов большую часть рынка занимали спутники GEO. В 2020 году спутники LEO набрали обороты, и ожидается, что они продолжат свою траекторию роста и в течение прогнозируемого периода. Ожидается, что в 2029 году сегмент LEO займет долю рынка 79,5%, за ним последует GEO с долей 18%.

- Различные произведенные и запущенные спутники имеют разное применение. В 2017-2022 годах из 57 спутников, запущенных на средней околоземной орбите, восемь были построены для целей связи. Аналогичным образом, из 147 спутников на ГСО 105 были развернуты для целей связи. Около 4131 произведенных и запущенных спутников LEO принадлежали различным организациям по всему миру. Из них почти 2976 спутников были предназначены для целей связи.

Растущий спрос на коммуникационные приложения стимулирует спрос на мировом рынке.

- Рынок спутниковой связи — это глобальная отрасль, которая обеспечивает критически важную инфраструктуру для различных секторов, включая телекоммуникации, военную и оборонную промышленность, а также радиовещание. Что касается запусков спутников, то в течение 2017-2022 годов примерно 80% спутников связи было изготовлено и запущено в Северной Америке, за ней следует Европа с 15%, Китай с 3% и остальные с 2% соответственно.

- Северная Америка имеет сильный военный и оборонный сектор, который вкладывает значительные средства в спутниковые технологии, а также значительный коммерческий сектор такие компании, как SpaceX, MDA, HughesNet и Telesat, эксплуатируют большие парки спутников для широкополосного доступа в Интернет, телевещания и других услуг..

- Европа является еще одним важным игроком на мировом рынке спутниковой связи, и здесь расположены несколько ведущих производителей спутников, в том числе Thales Alenia Space и Airbus Defence and Space. Европейское космическое агентство (ЕКА) инвестирует значительные средства в космические технологии для поддержки инициатив национальной безопасности и обороны. Рынок коммерческой спутниковой связи также значителен такие компании, как Eutelsat и SES, эксплуатируют большие парки спутников для связи, вещания и других услуг.

- Ожидается, что Азиатско-Тихоокеанский регион станет самым быстрорастущим рынком спутниковой связи, что обусловлено растущим спросом на высокоскоростную передачу данных и ростом инвестиций в спутниковые технологии. Китай и Индия являются двумя крупнейшими рынками в регионе, причем обе страны вкладывают значительные средства в космические технологии для поддержки инициатив в области национальной безопасности и обороны, а также стимулирования экономического роста.

Тенденции мирового рынка спутниковой связи

- Маленькие спутники готовы создать спрос на рынке

Обзор отрасли спутниковой связи

Рынок спутниковой связи достаточно консолидирован пятерка крупнейших компаний занимает 98,46%. Основными игроками на этом рынке являются Airbus SE, China Aerospace Science and Technology Corporation (CASC), Maxar Technologies Inc., Space Exploration Technologies Corp. и Thales (отсортировано в алфавитном порядке).

Лидеры рынка спутниковой связи

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Thales

Other important companies include Cobham Limited, EchoStar Corporation, Intelsat, L3Harris Technologies Inc., SES S.A., SKY Perfect JSAT Corporation, Swarm Technologies, Inc., Thuraya Telecommunications Company, Viasat, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спутниковой связи

- Февраль 2023 г . Anuvu, поставщик решений высокоскоростной связи, подписал соглашение с Telesat на новые антенны и инфраструктуру наземных станций для поддержки развития созвездия Ануву.

- Февраль 2023 г . SES в партнерстве с ThinKom и Hughes представила революционный высокопроизводительный многоорбитальный сервис, способный поддерживать множество решений для правительственных воздушных миссий. Воздушный спутниковый терминал ThinKom ThinAir Ka2517 с открытой архитектурой был успешно продемонстрирован в среднеорбитальных (MEO) и геостационарных (GEO) спутниковых сетях SES.

- Январь 2023 г . Поставщик спутниковой связи Viasat заключил с Корпусом морской пехоты США контракт на обеспечение сквозной поддержки спутниковой связи, что расширяет соглашение, в соответствии с которым он предоставляет решения спутниковой связи в рамках управляемых услуг.

Отчет о рынке спутниковой связи – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Миниатюризация спутников

- 4.2 Спутниковая масса

- 4.3 Расходы на космические программы

-

4.4 Нормативно-правовая база

- 4.4.1 Глобальный

- 4.4.2 Австралия

- 4.4.3 Бразилия

- 4.4.4 Канада

- 4.4.5 Китай

- 4.4.6 Франция

- 4.4.7 Германия

- 4.4.8 Индия

- 4.4.9 Иран

- 4.4.10 Япония

- 4.4.11 Новая Зеландия

- 4.4.12 Россия

- 4.4.13 Сингапур

- 4.4.14 Южная Корея

- 4.4.15 Объединенные Арабские Эмираты

- 4.4.16 Великобритания

- 4.4.17 Соединенные Штаты

- 4.5 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Спутниковая масса

- 5.1.1 10-100 кг

- 5.1.2 100-500кг

- 5.1.3 500-1000кг

- 5.1.4 Ниже 10 кг

- 5.1.5 выше 1000 кг

-

5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

-

5.3 Тип связи

- 5.3.1 Вещание

- 5.3.2 Мобильная связь

- 5.3.3 Спутниковый телефон

- 5.3.4 Другие

-

5.4 Конечный пользователь

- 5.4.1 Коммерческий

- 5.4.2 Военные и правительственные

- 5.4.3 Другой

-

5.5 Область

- 5.5.1 Азиатско-Тихоокеанский регион

- 5.5.2 Европа

- 5.5.3 Северная Америка

- 5.5.4 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 China Aerospace Science and Technology Corporation (CASC)

- 6.4.3 Cobham Limited

- 6.4.4 EchoStar Corporation

- 6.4.5 Intelsat

- 6.4.6 L3Harris Technologies Inc.

- 6.4.7 Maxar Technologies Inc.

- 6.4.8 SES S.A.

- 6.4.9 SKY Perfect JSAT Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Swarm Technologies, Inc.

- 6.4.12 Thales

- 6.4.13 Thuraya Telecommunications Company

- 6.4.14 Viasat, Inc.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли спутниковой связи

10-100 кг, 100-500 кг, 500-1000 кг, ниже 10 кг, выше 1000 кг покрываются сегментами по массе спутника. GEO, LEO, MEO покрываются сегментами по классу орбиты. Радиовещание, мобильная связь, спутниковый телефон и прочее рассматриваются как сегменты по типу связи. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или могут запустить в межпланетное путешествие. Существует три типа околоземных орбит геостационарная орбита (GEO), средняя околоземная орбита (MEO) и низкая околоземная орбита (LEO). Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Быстрое развитие малых спутников и их размещение на низкой околоземной орбите из-за их дополнительных преимуществ стимулируют рост сегмента LEO. В течение 2017-2019 годов большую часть рынка занимали спутники GEO. В 2020 году спутники LEO набрали обороты, и ожидается, что они продолжат свою траекторию роста и в течение прогнозируемого периода. Ожидается, что в 2029 году сегмент LEO займет долю рынка 79,5%, за ним последует GEO с долей 18%.

- Различные произведенные и запущенные спутники имеют разное применение. В 2017-2022 годах из 57 спутников, запущенных на средней околоземной орбите, восемь были построены для целей связи. Аналогичным образом, из 147 спутников на ГСО 105 были развернуты для целей связи. Около 4131 произведенных и запущенных спутников LEO принадлежали различным организациям по всему миру. Из них почти 2976 спутников были предназначены для целей связи.

| 10-100 кг |

| 100-500кг |

| 500-1000кг |

| Ниже 10 кг |

| выше 1000 кг |

| ГЕО |

| ЛЕО |

| МОЙ |

| Вещание |

| Мобильная связь |

| Спутниковый телефон |

| Другие |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Азиатско-Тихоокеанский регион |

| Европа |

| Северная Америка |

| Остальной мир |

| Спутниковая масса | 10-100 кг |

| 100-500кг | |

| 500-1000кг | |

| Ниже 10 кг | |

| выше 1000 кг | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Тип связи | Вещание |

| Мобильная связь | |

| Спутниковый телефон | |

| Другие | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Область | Азиатско-Тихоокеанский регион |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) означает максимальную массу ракеты-носителя во время взлета, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.