Анализ рынка фармацевтических вспомогательных веществ

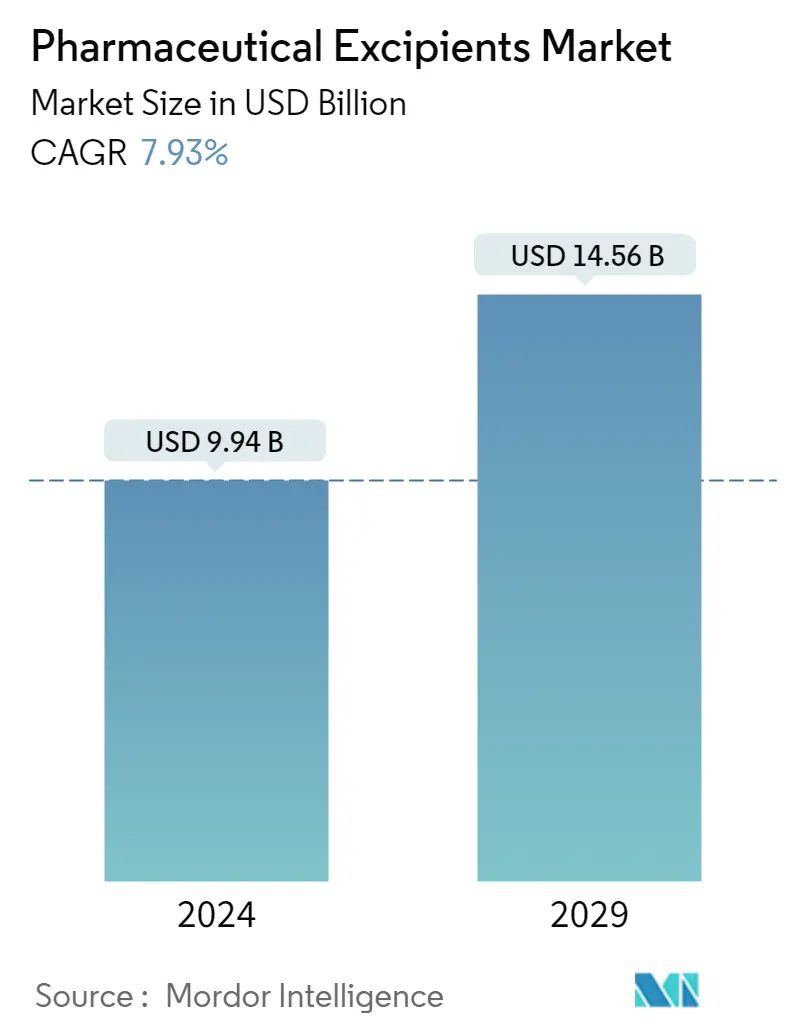

Объем рынка фармацевтических вспомогательных веществ оценивается в 9,94 миллиарда долларов США в 2024 году и, как ожидается, достигнет 14,56 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 7,93% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 оказала значительное влияние на фармацевтическую отрасль. Первоначально компании, производящие фармацевтические вспомогательные вещества, столкнулись с серьезными проблемами, такими как низкие поставки медицинских изделий и строгий карантин, введенный правительством во всем мире, что повлияло на глобальную цепочку поставок сырья из производственных центров, таких как Индия и Китай.

Однако повышенное внимание к разработке препаратов для лечения COVID-19 существенно повлияло на рост рынка. Например, в феврале 2021 года Evonik подписала стратегическое партнерство с BioNTech по вакцине от COVID-19. Evonik также планировала инвестировать в краткосрочное расширение производства специальных липидов — вспомогательного вещества, необходимого для разработки вакцин против COVID-19 на основе мРНК. Таким образом, Evonik внесла важный вклад в разработку вакцины Pfizer BioNTech против COVID-19, поставив липидные наполнители для ускорения процесса разработки вакцины против COVID-19. Пандемия COVID-19 изначально оказала положительное влияние на рынок; однако по мере того, как пандемия утихла, рынок потерял некоторую динамику, и поэтому ожидается, что в течение прогнозируемого периода рынок будет стабильно расти.

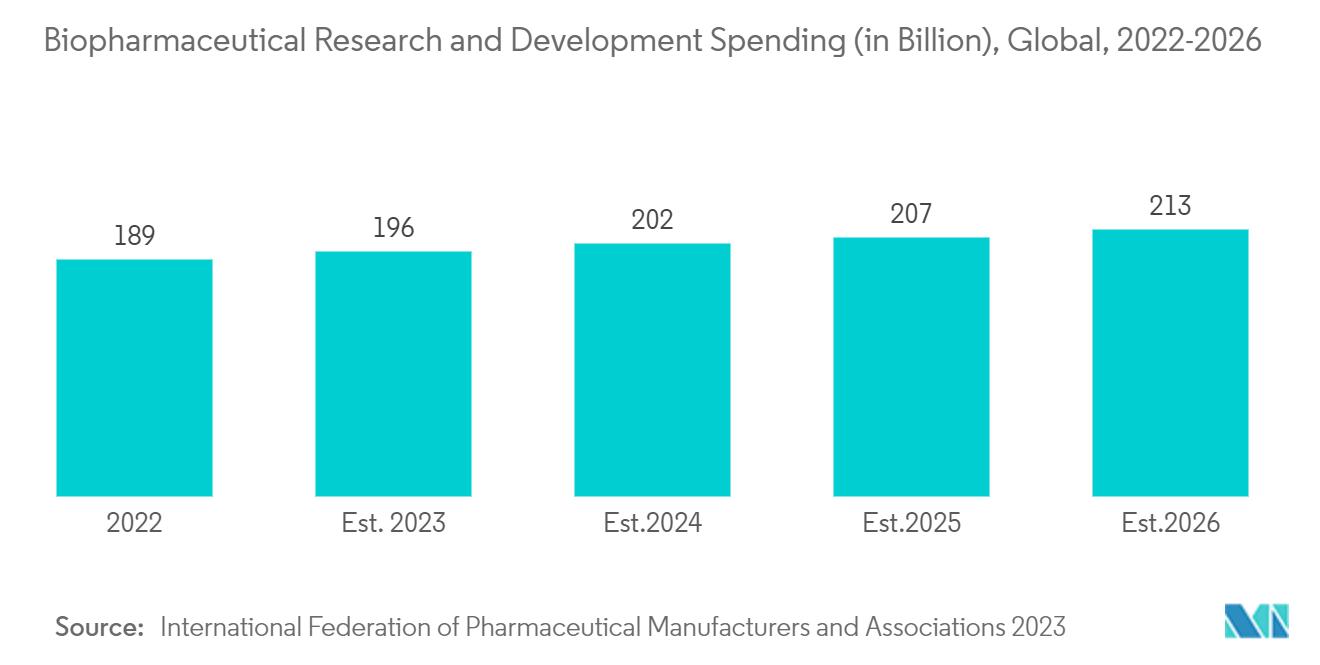

Основными факторами, ответственными за рост рынка фармацевтических вспомогательных веществ, являются растущий спрос на функциональные вспомогательные вещества, недавнее истечение срока действия патентов, вызывающее потребность в фармацевтических вспомогательных веществах, и быстрый прогресс в области нанотехнологий.

Растущая фармацевтическая промышленность и увеличение фармацевтического производства также способствуют росту рынка. Например, согласно отчету Европейской федерации фармацевтической промышленности и ассоциаций за 2022 год, производство фармацевтических препаратов в европейском регионе выросло на 4,6% до 300 млрд евро в 2021 году. Таким образом, такой рост стоимости производства соответствует увеличению объем производства фармацевтических препаратов, что, в свою очередь, увеличивает спрос на фармацевтические вспомогательные вещества.

Кроме того, ожидается, что расширение мощностей участников рынка по разработке высокоэффективных ингредиентов будет способствовать росту рынка. Например, в июле 2021 года Croda International Plc открыла новое предприятие по производству вспомогательных веществ высокой чистоты в Милл-Холле в Лондоне. Инвестиции привели к тому, что Croda взяла на себя обязательство разрабатывать инновационные фармацевтические наполнители для использования в интеллектуальной науке. Более того, увеличение количества запуска новых продуктов также способствует росту рынка. Например, в июле 2021 года компания DFE Pharma выпустила новое дополнение к своему широкому портфолио вспомогательных веществ — Pharmacel sMCC 90. Это силикатированная микрокристаллическая целлюлоза (MCC).

Таким образом, ожидается, что рынок будет прогнозировать рост в течение прогнозируемого периода из-за вышеупомянутых факторов. Однако отсутствие надлежащего процесса утверждения, побочные реакции вспомогательных веществ и загрязнение рецептур могут препятствовать росту рынка.

Тенденции рынка фармацевтических вспомогательных веществ

Ожидается, что сегмент связующих продемонстрирует значительный рост в течение прогнозируемого периода.

Связующие наполнители разработаны так, чтобы действовать как клей, связывая вместе гранулы, порошки и другие сухие ингредиенты, чтобы обеспечить механическую прочность готовой лекарственной формы. Связующие вещества, такие как крахмал, желатин, поливинилпирролидон (PVD) и гидроксипропилметилцеллюлоза (HPMC), также придают капсулам или таблеткам желаемую форму и предотвращают отделение активных фармацевтических ингредиентов от других наполнителей, таких как наполнители, смазочные материалы, разрыхлители и т. д.

Ожидается, что в сегменте связующих веществ в течение прогнозируемого периода будет наблюдаться значительный рост благодаря увеличению спроса на фармацевтические и биофармацевтические препараты, достижениям в технологиях доставки лекарств, таких как системы с несколькими частицами, лекарственные формы с контролируемым высвобождением, а также активному участию видных игроков в запуск высококачественных связующих.

Фармацевтическая промышленность постепенно признала, что связующие вещества могут помочь активным фармацевтическим ингредиентам достичь лучшей функциональности и обеспечить конкурентное преимущество. Кроме того, с увеличением производства фармацевтических препаратов ожидается рост потребности в связующих веществах, что будет способствовать росту этого сегмента. Например, согласно отчету India Brand Equity Foundation (IBEF) за 2022 год, в 2022 году Индия заняла третье место в мире по производству фармацевтической продукции по объему и 14-е место по стоимости. Таким образом, сильные позиции Индии в фармацевтической промышленности по объему и стоимости, по прогнозам, будут стимулировать рост сегмента за счет увеличения спроса на связующие и предложения связующих по конкурентоспособным ценам, что делает их привлекательным вариантом для глобальных фармацевтических компаний.

Кроме того, запуск технологически продвинутых и инновационных продуктов стимулирует рост этого сегмента рынка. Например, в октябре 2021 года Beneo выпустила galenIQ 721. Это связующий наполнитель, который улучшает вкус и стабильность шипучих таблеток и порошков. Это негигроскопичный, водорастворимый и непосредственно сжимаемый наполнитель, обеспечивающий однородность высокого содержания и эффективность производства для шипучих применений. Более того, стратегические инициативы игроков рынка также способствуют росту сегмента рынка. Например, в январе 2022 года DFE Pharma расширила свой портфель нутрицевтиков, выпустив три вспомогательных вещества на основе крахмала, а именно Nutroféli ST100 (нативный крахмал), Nutroféli ST200 (частично прежелатинизированный крахмал) и Nutroféli ST300 (полностью желатинизированный крахмал). Это многофункциональные наполнители природного происхождения, которые можно использовать в качестве связующих веществ, наполнителей и других средств для пероральных твердых лекарственных форм и которые соответствуют монографиям по пищевым и фармацевтическим продуктам.

Таким образом, ожидается, что сегмент рынка продемонстрирует значительный рост в течение прогнозируемого периода благодаря вышеупомянутым факторам.

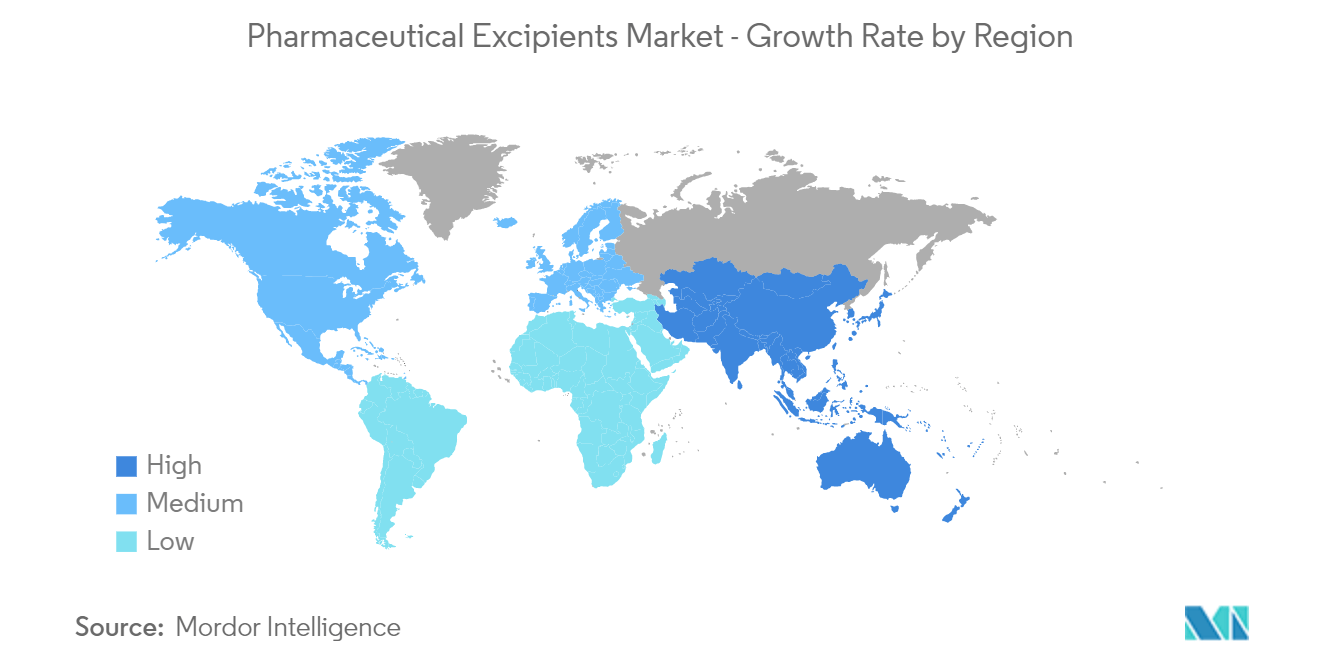

Ожидается, что в течение прогнозируемого периода в Северной Америке будет достигнута значительная доля рынка.

Северная Америка занимает значительную долю на рынке фармацевтических вспомогательных веществ, и ожидается, что в течение прогнозируемого периода она будет следовать аналогичной тенденции. Такие факторы, как быстрорастущая фармацевтическая промышленность, растущий спрос на функциональные вспомогательные вещества, присутствие крупных игроков в регионе и достижения в области технологий, будут в основном способствовать росту рынка в течение прогнозируемого периода.

Выпуск технологически продвинутых или превосходных вспомогательных веществ также способствует росту рынка. Например, в мае 2022 года компания Lubrizol Life Science (LLS) Health, один из мировых лидеров в ускорении успеха и инноваций в фармацевтическом развитии, запустила Apisolex в США. Это новый наполнитель, улучшающий растворимость, для использования в парентеральных лекарственных препаратах. Эта технология преодолевает препятствия растворимости, которые не могут быть решены с помощью существующих наполнителей или технологий производства.

Аналогичным образом, в ноябре 2021 года Roquette выпустила готовое к использованию решение фармацевтического класса для приготовления мягких гелевых капсул для вегетарианцев — LYCAGEL Premix. Он был разработан на основе первой на рынке технологии горохового крахмала Roquette под названием ликагель. Новая смесь мягких гелей предоставляет производителям простое в использовании и удобное решение, которое обеспечивает быстрое и воспроизводимое масштабирование производства нутрицевтиков и фармацевтических препаратов. Такие запуски продуктов выводят на рынок более инновационные продукты, что способствует росту рынка.

Таким образом, ожидается, что вышеуказанные факторы будут способствовать росту рынка в регионе Северной Америки.

Обзор отрасли фармацевтических вспомогательных веществ

Рынок фармацевтических вспомогательных веществ по своей природе фрагментирован. Кроме того, ключевые игроки рынка участвуют в различных стратегических мероприятиях, таких как запуск продуктов, сотрудничество и соглашения, направленные на расширение их присутствия и доступности продуктов по всему миру. Некоторые из игроков рынка — BASF SE, Croda International PLC, DuPont, Evonik Industries AG, Innophos, Kerry, Roquette Frères и другие.

Лидеры рынка фармацевтических вспомогательных веществ

-

Lubrizol Corporation

-

Archer Daniels Midland Company

-

DuPont

-

BASF

-

Evonik Industries AG (RAG-Stiftung)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтических вспомогательных веществ

- Октябрь 2023 г. Clariant, компания по производству специальных химикатов, ориентированная на устойчивое развитие, запустила портфель высокоэффективных решений в области фармацевтических ингредиентов для поддержки разработки безопасных и эффективных лекарств. Кроме того, Clariant Health Care расширила ассортимент функциональных вспомогательных веществ для решения проблем доставки активных фармацевтических ингредиентов (API) и биодоступности.

- Сентябрь 2023 г.: Roquette, компания, специализирующаяся на ингредиентах растительного происхождения и поставщик фармацевтических и нутрицевтических вспомогательных веществ, представила три новых сорта вспомогательных веществ в своем портфеле решений для чувствительных к влаге активных фармацевтических и нутрицевтических ингредиентов.

Сегментация отрасли фармацевтических вспомогательных веществ

Согласно объему отчета, фармацевтические наполнители представляют собой фармакологически неактивные вещества в составе, которые помогают в производстве готового фармацевтического продукта. Они также помогают транспортировать активное фармацевтическое вещество к месту действия в организме. Рынок фармацевтических вспомогательных веществ сегментирован по продуктам (неорганические и органические химикаты), функциональности (наполнители и разбавители, связующие, суспензии и агенты, повышающие вязкость, покрытия, ароматизаторы, разрыхлители, красители, консерванты и другие функциональные возможности) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, а также Южная Америка). В отчете также рассматриваются предполагаемые размеры и тенденции рынка в 17 странах основных регионов мира. В отчете представлены значения (в долларах США) для вышеуказанных сегментов.

| По продукту | Неорганические химикаты | ||

| Органические химикаты | |||

| По функциональности | Наполнители и разбавители | ||

| Связующие | |||

| Суспензионные и вязкостные агенты | |||

| Покрытия | |||

| Ароматизаторы | |||

| Дезинтеграторы | |||

| Красители | |||

| Консерванты | |||

| Другие функции | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | GCC | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

Часто задаваемые вопросы по исследованию рынка фармацевтических вспомогательных веществ

Насколько велик рынок фармацевтических вспомогательных веществ?

Ожидается, что объем рынка фармацевтических вспомогательных веществ достигнет 9,94 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,93% и достигнет 14,56 млрд долларов США к 2029 году.

Каков текущий размер рынка фармацевтических вспомогательных веществ?

Ожидается, что в 2024 году объем рынка фармацевтических вспомогательных веществ достигнет 9,94 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Фармацевтические вспомогательные вещества?

Lubrizol Corporation, Archer Daniels Midland Company, DuPont, BASF, Evonik Industries AG (RAG-Stiftung) – основные компании, работающие на рынке фармацевтических вспомогательных веществ.

Какой регион на рынке Фармацевтические вспомогательные вещества является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке фармацевтических вспомогательных веществ?

В 2024 году наибольшая доля рынка фармацевтических вспомогательных веществ будет приходиться на Северную Америку.

Какие годы охватывает рынок фармацевтических вспомогательных веществ и каков был размер рынка в 2023 году?

В 2023 году объем рынка фармацевтических вспомогательных веществ оценивался в 9,21 миллиарда долларов США. В отчете рассматривается исторический размер рынка фармацевтических вспомогательных веществ за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтических вспомогательных веществ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Medical Devices Reports

Popular Healthcare Reports

Отчет об отрасли фармацевтических вспомогательных веществ

Статистические данные о доле, размере и темпах роста доходов на рынке фармацевтических вспомогательных веществ в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ фармацевтических вспомогательных веществ включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.