Анализ рынка жидких кормов

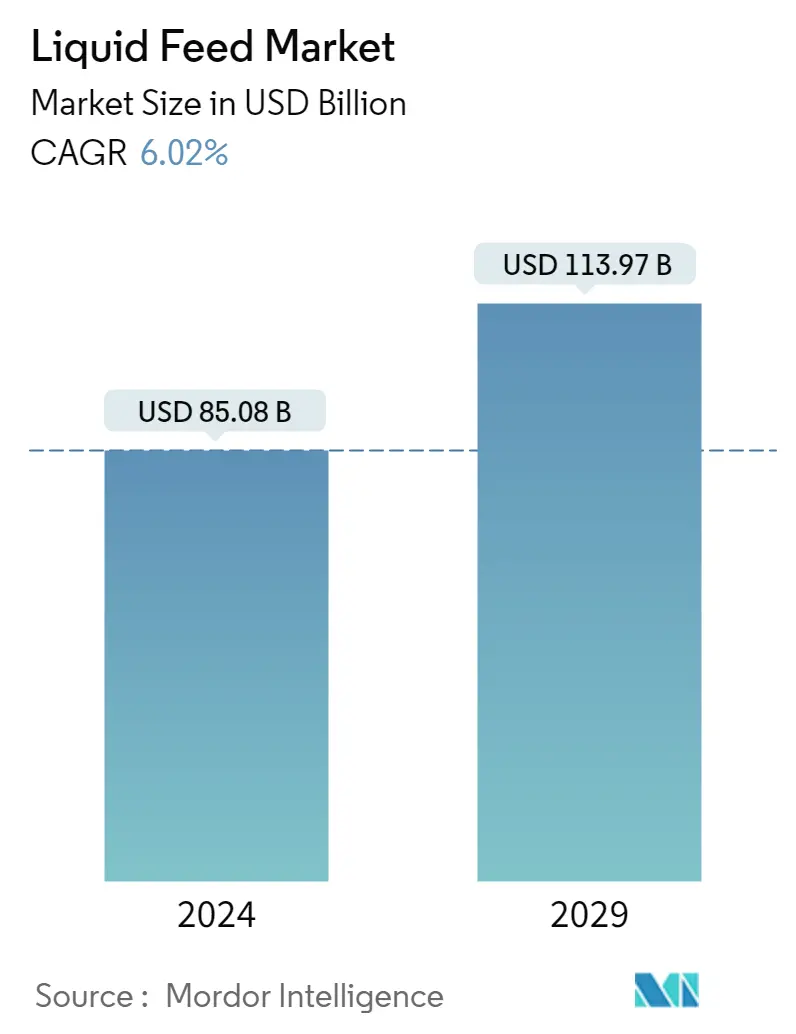

Объем рынка жидких кормов оценивается в 85,08 млрд долларов США в 2024 году и, как ожидается, достигнет 113,97 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,02% в течение прогнозируемого периода (2024-2029 гг.).

- Прогнозируется, что рынок жидких кормов будет активно развиваться из-за увеличения потребления продуктов животного происхождения во всем мире. Ожидается, что изменение пищевых привычек клиентов в сторону качественных молочных продуктов и мяса будет способствовать росту рынка жидких кормов в течение прогнозируемого периода. Быстро растущая коммерциализация животноводческой отрасли (от кормления до переработки) привела к возникновению значительного спроса на богатые питательными веществами кормовые добавки в регионе. Растущий спрос на продукты животного происхождения, такие как мясо и молочные продукты, оказывает значительное давление на животноводов, заставляя их повышать свою компетентность.

- По данным ФАО, в 2021 году общее поголовье крупного рогатого скота и буйволов в Северной Америке составило 104 847,4 головы, за ней следуют Европа — 115 190,9 головы, Южная Америка — 115 190,9 головы, Азия — 667 687,5 головы, Океания — 35 010,1 головы и Африка — 374 461,8 головы. Регион занимает более крупные животноводческие фермы и огромное количество животных. Огромное поголовье крупного рогатого скота, которому требуются кормовые добавки в огромных количествах, является движущей силой роста рынка. Таким образом, с учетом растущего спроса на жидкие корма со стороны крупных ферм ожидается, что в ближайшие годы рынок будет расти.

- По оценкам, с ростом потребления мяса во всем мире индустрия жидких кормов столкнется с огромным спросом на мясо более высокого качества. По данным ФАО, глобальное потребление мясных белков в будущем, по оценкам, вырастет на 14% к 2030 году по сравнению с 2018-2020 годами, в основном за счет роста населения и доходов. Ожидается, что к 2030 году доступность белка из мяса птицы, говядины, свинины и баранины вырастет на 17,8%, 5,9%, 13,1% и 15,7% соответственно.

Тенденции рынка жидких кормов

Увеличение производства мяса и продукции аквакультуры

Растущий спрос на высококачественное мясо и мясные продукты со стороны потребителей, заботящихся о своем здоровье, стимулировал производство мяса, что привело к увеличению мирового рынка жидких кормовых добавок. Благодаря таким преимуществам, как лучшая усвояемость животными, упрощенное и гибкое добавление добавок, а также возможность ферментации, быстро растет спрос на жидкие кормовые добавки, способствующие производству высококачественного мяса. Согласно отчету Министерства сельского хозяйства США, общий объем потребления мяса в 2021 году составил 11 850 метрических тонн, что выше заявленных 11 732 метрических тонн в предыдущем году.

Согласно отчету ОЭСР за 2021 год, общий объем производства мяса в 2020 году оставался стабильным и составил примерно 328 метрических тонн, поскольку увеличение производства мяса птицы и баранины компенсировало сокращение производства свинины и говядины. Общий объем производства мяса птицы в 2020 году оценивается в 134 метрических тонны, что на 1,2% больше, чем в 2019 году, что обусловлено резким ростом спроса в Китае.

Кроме того, Служба экономических исследований Министерства сельского хозяйства США сообщает, что общий объем потребления говядины в Соединенных Штатах увеличился с 55 фунтов на душу населения в 2019 году до 58,4 фунта на душу населения в 2020 году и, согласно прогнозам, будет неуклонно расти в ближайшие годы.. Жидкая кормовая добавка, входящая в состав витаминов, минералов и кормовых добавок, является новым экономичным источником сбалансированного питания для скота, позволяющим удовлетворить рост животноводческого производства во всем мире.

Спрос на морепродукты быстро растет, поскольку все больше и больше людей узнают о пользе потребления рыбы для здоровья. Увеличение продолжительности жизни и ограниченность земельных и водных ресурсов для производства кормов для животных, а также растущее использование этих ресурсов для производства продуктов питания и этанола увеличивают спрос на корма для животных в мировой мясной промышленности.

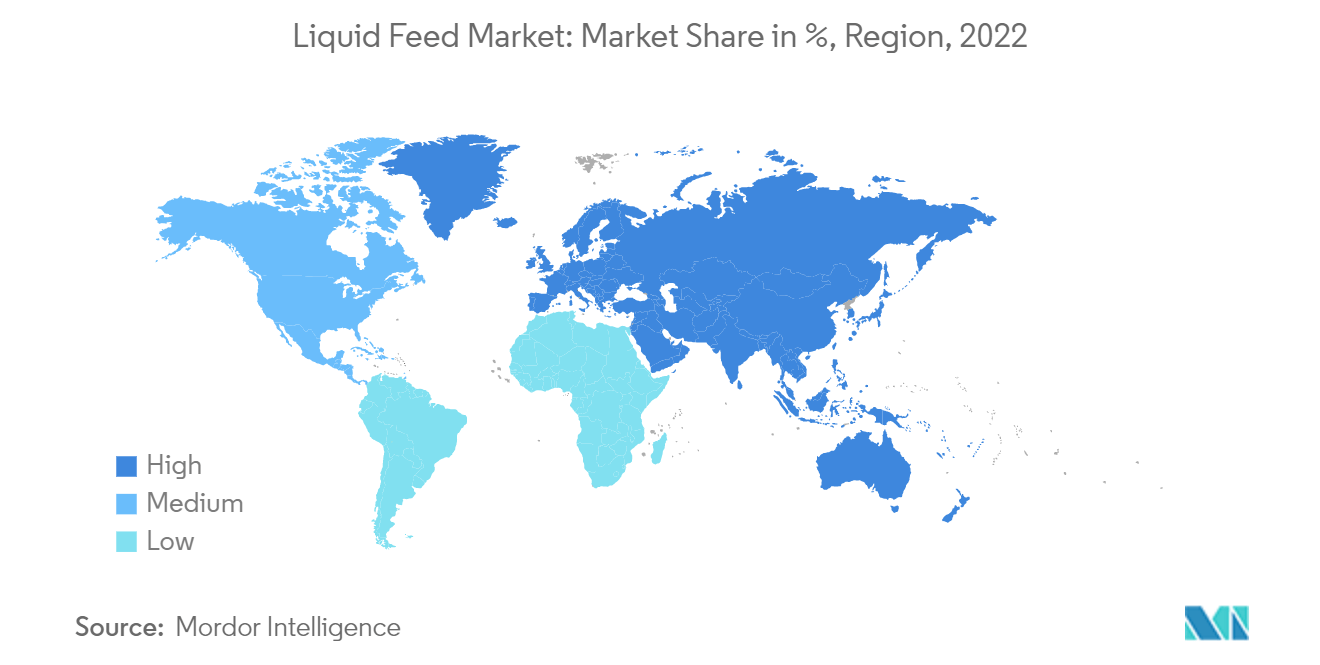

Азиатско-Тихоокеанский регион доминирует на рынке

Азиатско-Тихоокеанский регион является ведущим регионом по производству и потреблению кормов для животных в мире, что оказывает прямое влияние на рынок жидких кормов. Увеличение масштабов промышленного животноводства в регионе в значительной степени способствовало увеличению мощностей по производству жидких кормов в крупнейших экономиках региона.

Страны региона являются движущей силой рынка жидких кормов из-за изменения структуры потребления в сторону более белковых продуктов, включая мясо. Китай является одним из наиболее быстрорастущих рынков, и Ассоциация кормовой промышленности страны подчеркивает необходимость поддержания минимального уровня белка в кормах для скота. Другие рынки жидких кормовых добавок в регионе, в том числе Вьетнам, который является вторым по величине потребителем свинины, и Индия, которая является наиболее потенциальным рынком для жидких кормовых добавок, обусловленная растущей тенденцией в системе интенсивного земледелия, вносят свой вклад в спрос на жидкие кормовые добавки во всем Азиатско-Тихоокеанском поясе.

Рост кормовой промышленности в Китае побудил мировых игроков по производству комбикормов, таких как Archer Daniels Midland и Cargill, расширить и открыть свои новые мощности в Китае. Комбикормовый завод Archer Daniels Midland Company в Чжанчжоу в Китае является четвертым предприятием компании по производству комбикормов, годовая мощность которого составляет 30 000 метрических тонн кормовых премиксов и 80 000 метрических тонн полноценных кормов и концентратов. Cargill инвестировала в новый завод по производству премиксов в Китае, чтобы продолжить расширение своего присутствия в регионе. Производители сорго в Соединенных Штатах получили большой импульс, когда Министерство сельского хозяйства США объявило о рекордных продажах в Китай в 2020 году. импорт сорго в Китай.

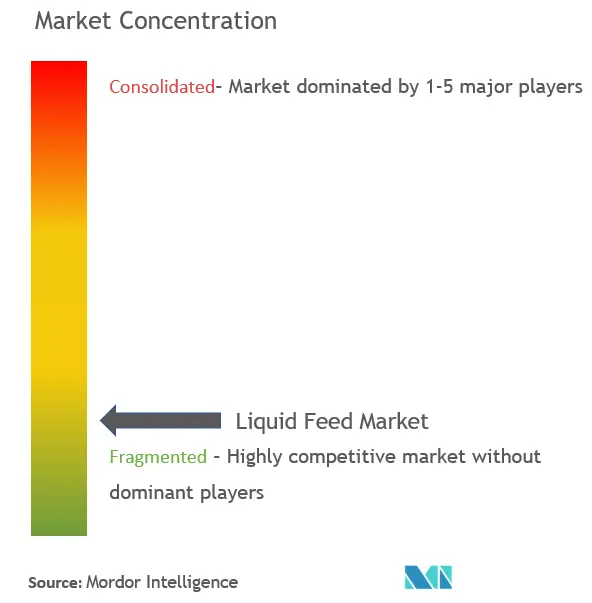

Обзор отрасли жидких кормов

Рынок жидких кормов сильно фрагментирован, на нем присутствует множество международных игроков и несколько мелких игроков, конкурирующих с мировыми гигантами. Крупнейшими компаниями являются Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation и другие. Соглашения с другими компаниями, запуск новых продуктов и инвестиции в расширение производственных подразделений по всему миру — вот стратегии, которые в основном применяют эти игроки. Некоторые игроки расширяют географию своего присутствия за счет приобретения или слияния с производителями на зарубежных рынках. Крупные инвестиции были сделаны компаниями на внутреннем рынке для удовлетворения местного спроса. Инвестиции являются наиболее предпочтительной стратегией роста, за которой следуют слияния и поглощения на мировом рынке жидких кормов.

Лидеры рынка жидких кормов

-

Archer Daniels Midland Company (ADM)

-

BASF SE

-

Bundaberg Molasses

-

Cargill, Incorporated

-

Dallas Keith Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жидких кормов

- Декабрь 2021 г.: BASF SE выпустила новый ферментный продукт Natupulse TS для кормов для животных. Natupulse TS представляет собой фермент некрахмального полисахарида (NSP). Добавление β-маннаназы в корм снижает вязкость дигеста, повышает усвояемость корма и обеспечивает более устойчивое производство. Natupulse TS доступен в порошковой и жидкой форме. Оба состава обеспечивают очень хорошую общую стабильность при хранении, в премиксе и в сложных условиях процесса гранулирования.

- Апрель 2021 г.: Eastman Chemical Company приобрела 3F Feed Food, европейского лидера, специализирующегося на технической и коммерческой разработке добавок для кормов для животных и продуктов питания в Испании.

- Декабрь 2020 г.: Компания Archer Daniels Midland (ADM) расширилась и прекратила производство сухого лизина в первой половине 2021 г. Вместо этого ADM Animal Nutrition специализируется на жидком 50% l-лизина и продуктах с инкапсулированным лизином. На протяжении 2020 года ADM тесно сотрудничала с производителями кормов для свиней и птицы над переходом на жидкий лизин.

Сегментация отрасли жидких кормов

Жидкие корма представляют собой смесь сырья и добавок, полученных из растений или животных, а также из различных источников в качестве побочных продуктов и скармливаемых скоту.

Рынок жидких кормов сегментирован по типам (белки, минералы, витамины и другие виды), ингредиентам (патока, кукуруза, мочевина и другие ингредиенты), типу животных (жвачные, птица, свиньи, аквакультура и другие виды животных), и география (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). В отчете представлены размер рынка и прогнозы стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Белки |

| Минералы |

| Витамины |

| Другие типы |

| Патока |

| Кукуруза |

| Мочевина |

| Другие ингредиенты |

| Жвачное животное |

| Птица |

| Свинья |

| Аквакультура |

| Другие типы животных |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Африка | Южная Африка |

| Остальная часть Африки |

| Тип | Белки | |

| Минералы | ||

| Витамины | ||

| Другие типы | ||

| Ингредиенты | Патока | |

| Кукуруза | ||

| Мочевина | ||

| Другие ингредиенты | ||

| Тип животного | Жвачное животное | |

| Птица | ||

| Свинья | ||

| Аквакультура | ||

| Другие типы животных | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Африка | Южная Африка | |

| Остальная часть Африки | ||

Часто задаваемые вопросы по исследованию рынка жидких кормов

Насколько велик рынок жидких кормов?

Ожидается, что объем рынка жидких кормов достигнет 85,08 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,02% и достигнет 113,97 млрд долларов США к 2029 году.

Каков текущий размер рынка жидких кормов?

Ожидается, что в 2024 году объем рынка жидких кормов достигнет 85,08 млрд долларов США.

Кто являются ключевыми игроками на рынке Жидкие корма?

Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill, Incorporated, Dallas Keith Ltd. – основные компании, работающие на рынке жидких кормов.

Какой регион на рынке жидких кормов является наиболее быстрорастущим?

По оценкам, в течение прогнозируемого периода (2024–2029 гг.) Европа будет расти самыми высокими темпами среднегодового темпа роста.

Какой регион занимает наибольшую долю на рынке жидких кормов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка жидких кормов.

Какие годы охватывает рынок жидких кормов и каков был размер рынка в 2023 году?

В 2023 году объем рынка жидких кормов оценивается в 80,25 млрд долларов США. В отчете рассматривается исторический размер рынка жидких кормов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жидких кормов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет по отрасли жидких кормов

Статистические данные о доле, размере и темпах роста доходов на рынке жидких кормов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жидких кормов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.