Анализ рынка инерционных систем энергетики и инфраструктуры

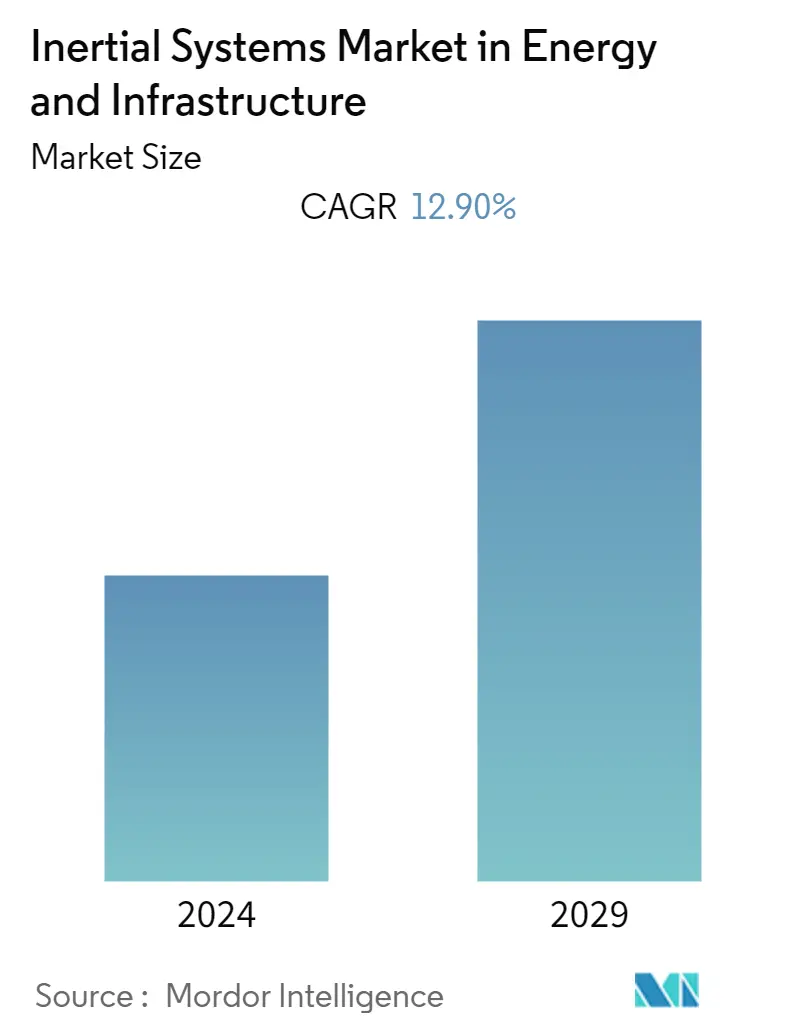

Рынок инерционных систем в энергетике и инфраструктуре оценивался в 1,13 миллиарда долларов США в 2020 году, и ожидается, что к 2026 году он достигнет 2,33 миллиарда долларов США и будет расти в среднем на 12,9% в течение прогнозируемого периода (2021-2026 годы). Быстрое развитие глобального образа жизни привело к необходимости в оборудовании, которое можно было бы использовать с большей легкостью. В этом может помочь использование технологии определения движения, в которой широко используются инерционные датчики.

- Появление технологии микроэлектромеханических систем (МЭМС) привело к миниатюризации механических и электромеханических элементов в области датчиков и полупроводников с использованием методов микропроизводства и микрообработки. Таким образом, MEMS стали неоспоримой частью будущих навигационных систем, тем самым способствуя росту рынка высококачественных инерциальных систем.

- Гироскопы MEMS появляются, чтобы отобрать на рынке традиционные приложения FOG (волоконно-оптические гироскопы) и набирают обороты, главным образом, благодаря улучшенным характеристикам ошибок, устойчивости к окружающей среде, увеличению пропускной способности, лучшей чувствительности к перегрузке и растущей доступности встроенных вычислительных мощностей, которые может запускать расширенные алгоритмы моделирования ошибок синтеза и датчиков.

- Рост изучаемого рынка в основном обусловлен растущим давлением на контрактных производителей, требующих уменьшения размера инерциальных систем, чтобы сделать их пригодными для широкого спектра применений. МЭМС в значительной степени способствуют быстрому увеличению количества портативных устройств, поскольку они предлагают расширенные возможности при небольших размерах. Прогноз рынка инерционных MEMS предсказывает резкий рост объема инерционных MEMS-устройств в течение следующих пяти лет.

- Кроме того, рынок стимулирует рост числа приложений, основанных на распознавании движения. В условиях нынешней миниатюризации датчиков и связанных с ними компонентов большое внимание уделяется растущему развитию датчиков с расширенными функциями. Например, компания Xsens выпустила улучшенные версии своих модулей инерциального измерительного блока (IMU) MTi 1-й серии, предлагающих улучшенную точность измерения крена, тангажа и рыскания, а также более высокую устойчивость к механическим нагрузкам, чем первое поколение продукта. в различных энергетических и инфраструктурных проектах.

- Однако широкомасштабное внедрение инерциальных систем существенно сдерживалось большими размерами и высокой стоимостью. На рубеже веков произошла смена парадигмы в технологиях производства инерциальных систем. Кроме того, ожидается, что интеграция ошибки дрейфа в навигационную систему создаст проблемы для роста рынка инерциальных систем.

Тенденции рынка инерционных систем энергетики и инфраструктуры

Страны MEM обеспечат значительный рост рынка в нефтегазовом секторе

- В нефтегазовой отрасли разведка и изыскания являются одной из важнейших задач. Компьютеры с помощью МЭМ и другого дополнительного оборудования помогают исследовательской деятельности в океане. В глубоких океанах получение измерений различных параметров в реальном времени имеет решающее значение и важно для компании, чтобы принять решение о продолжении или прекращении деятельности.

- В последние годы датчики микроэлектромеханических систем (МЭМС) широко используются в области навигации из-за их небольшого размера, жесткости и низкой стоимости потребления. Таким образом, технология MWD на основе MEMS привлекла большое внимание и потенциально может применяться при бурении скважин очень малого диаметра в нефтегазовом секторе с удовлетворительной точностью.

- Автономная БИНС на базе МЭМС (бесплатформенная инерциальная навигационная система) обеспечивает краткосрочное точное навигационное решение. Поэтому следующая вспомогательная информация также используется в качестве обновлений для БИНС на основе МЭМС в процедуре бурения. Эта система обеспечивает преимущества в росте MEM для промежуточной системы.

- Новая гироскопическая услуга GyroSphere MEMS от компании Schlumberger, США, предоставляет операторам все три преимущества. В отличие от любого другого предложения гиросъемки во время бурения на нефтяном месторождении в настоящее время, эта услуга предоставляет более прозрачные данные гиросъемки, что повышает эффективность бурения и надежность инструмента, одновременно улучшая доступ к небольшим целевым пластам.

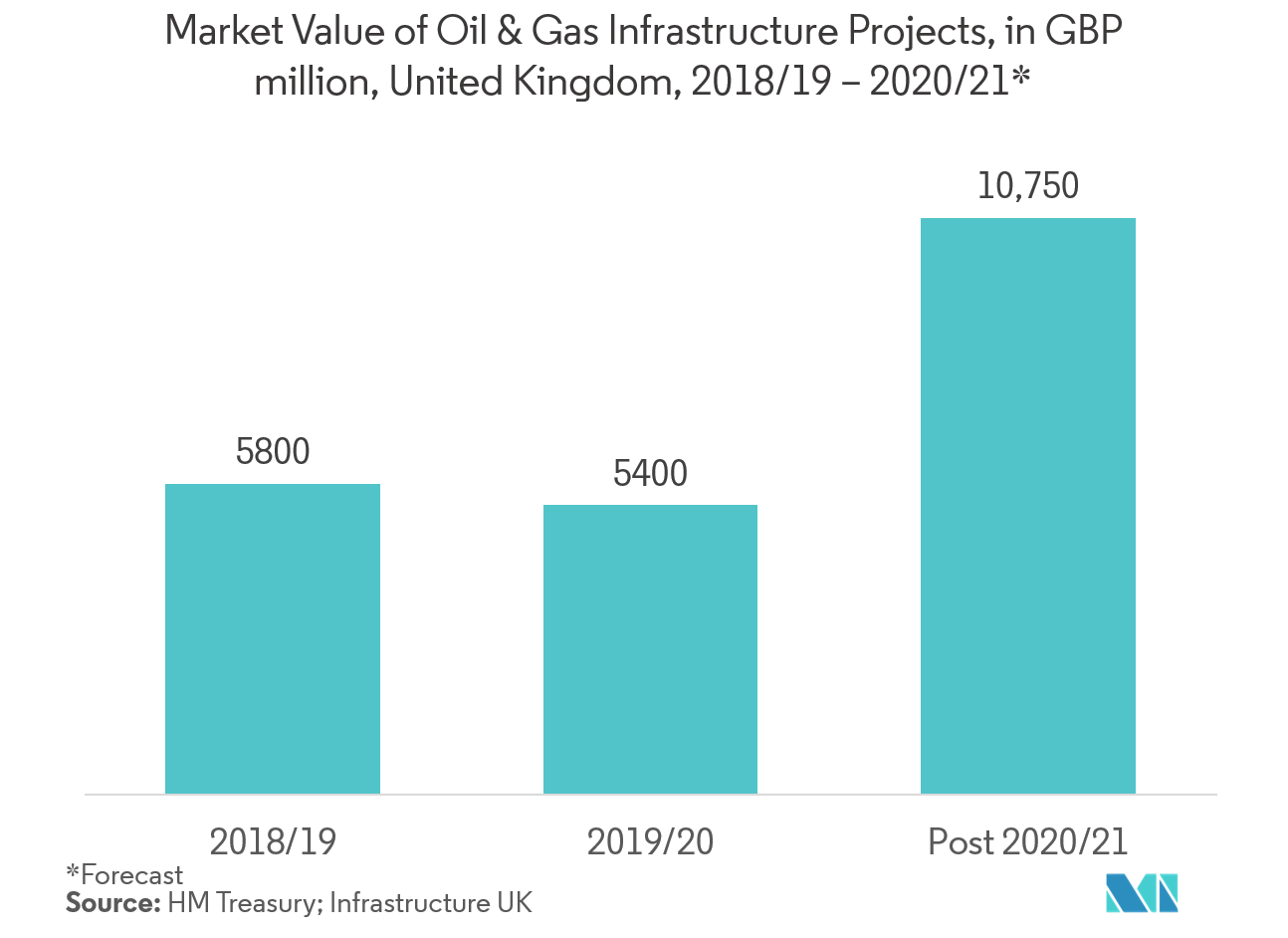

- Нефтяная и газовая промышленность Соединенного Королевства производит 1,42 миллиона баррелей нефтяного эквивалента в день. Кроме того, около 98% добычи приходится на морские месторождения, а сфера услуг Абердина является лидером в разработке технологий добычи углеводородов на море. В связи с растущей рыночной стоимостью в будущем для нефтегазового строительства спрос на MME для инерциальной системы сильно возрастет.

- Министерство внутренних дел США (DoI) планирует разрешить морское разведочное бурение примерно на 90% площади Внешнего континентального шельфа (OCS). В рамках Национальной программы лизинга нефти и газа на внешнем континентальном шельфе (Национальная программа OCS) на 2019-2024 годы ожидается, что нефтегазовый сектор региона откроет новые возможности для рынка.

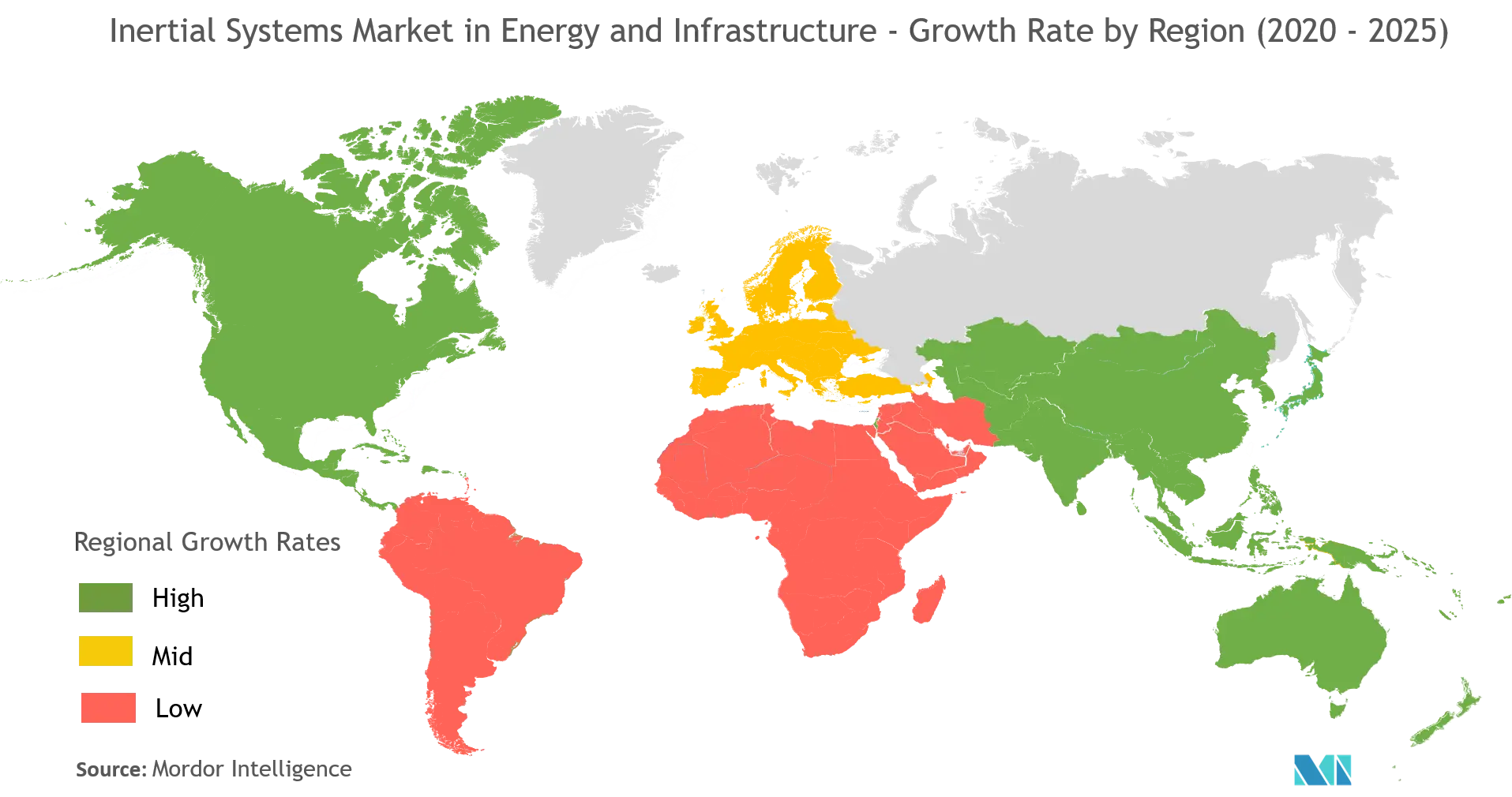

Северная Америка занимает значительную долю рынка

- На Северную Америку приходится максимальная доля на рынке, при этом наибольший вклад вносят Соединенные Штаты. Наибольший спрос на инерционные системы в регионе исходит от морского сектора в связи с возобновлением внимания к разведке нефти. Разведочная деятельность нефтяных вышек требует высокопроизводительных гироскопов, IMU и акселерометров, чтобы обеспечить правильную автономную систему датчиков и высокоточные решения для стабилизации платформы.

- В регионе наблюдается рост разработки новых высокопроизводительных акселерометров, поскольку компании в этом регионе инвестируют во внедрение передовых и инновационных акселерометров. Увеличение расходов энергетического сектора является основным фактором, способствующим росту количества акселерометров в регионе.

- Инвестиции в наземное и арендованное оборудование, необходимое для наземных скважин и добывающих платформ в Мексиканском заливе, могут привести к росту рынка инерционных систем в этом регионе.

- Увеличение количества приложений и технологических достижений по всему региону открывает выгодные возможности для инерциальных систем. В целом конкуренция между существующими конкурентами высока. Следовательно, поставщики стремятся увеличить свои расходы на исследования и разработки и расширение портфеля продуктов, чтобы увеличить свою долю на рынке.

Обзор отрасли инерционных систем энергетики и инфраструктуры

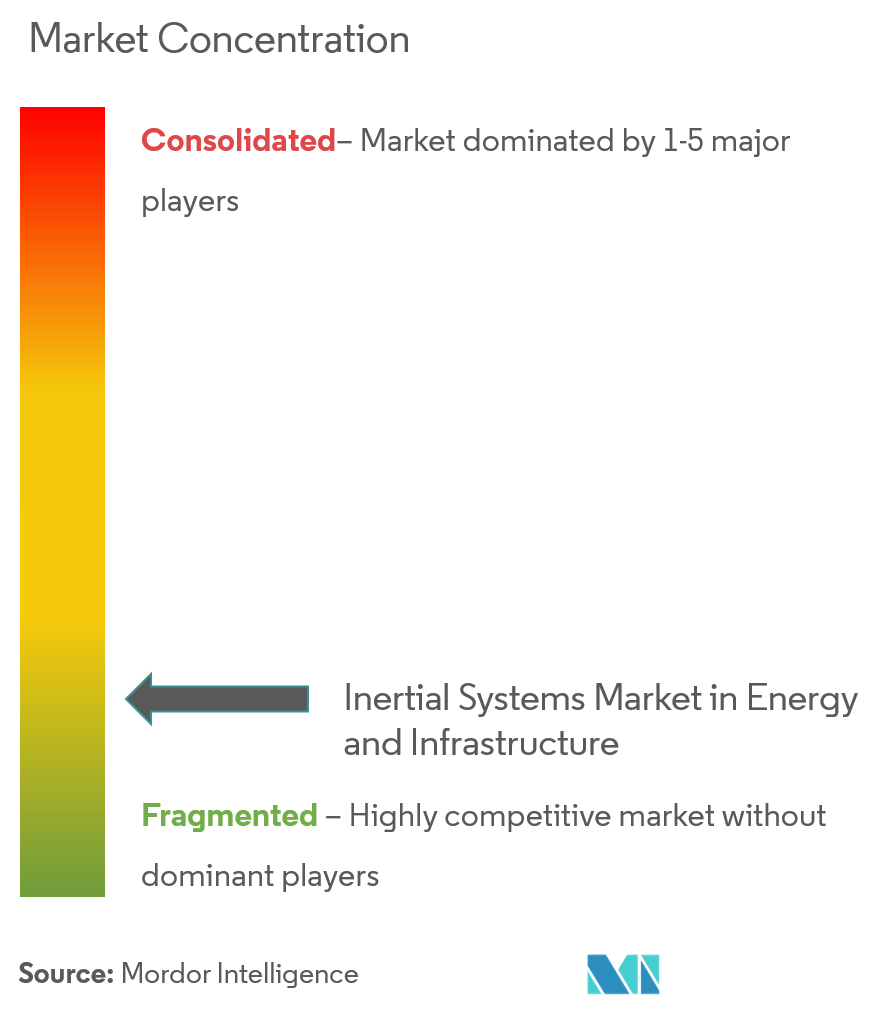

Рынок фрагментирован из-за присутствия различных поставщиков решений для инерциальных систем. Однако поставщики постоянно уделяют внимание разработке продуктов, чтобы повысить свою известность и глобальное присутствие. Компании также заключают стратегические партнерства и приобретения, чтобы завоевать популярность на рынке и увеличить свою долю на рынке. Ключевыми игроками являются Analog Devices Inc., Bosch Sensortec GmbH, ST Microelectronics и т. д. Последние разработки на рынке:.

- Июнь 2019 г. — Производитель датчиков ACEINNA представил свой новый датчик инерционного измерительного блока с открытым исходным кодом, который предназначен для автономной внедорожной техники, строительства, энергетической инфраструктуры и сельскохозяйственной техники. OpenIMU300RI — это прочный, герметичный корпус с открытым исходным кодом, инерциальный измерительный блок с девятью степенями свободы (IMU). Решения для точного позиционирования от ACEINNA представляют собой системы инерциального зондирования с открытым исходным кодом на основе MEMS, которые позволяют создавать простые в использовании навигационные системы с точностью до сантиметра.

- Июнь 2019 г. — На выставке CES в Лас-Вегасе, штат Невада, компания Bosch Sensortec анонсировала BMI270, интеллектуальный инерциальный измерительный блок (IMU) со сверхнизким энергопотреблением, специально предназначенный для носимых устройств. Он предлагает значительно улучшенные характеристики смещения и чувствительности акселерометра, обеспечиваемые новейшей технологией Bosch MEMS.

Лидеры рынка инерционных систем энергетики и инфраструктуры

Analog Devices, Inc

Bosch Sensortec GmbH

STMicroelectronics

Honeywell International Inc.

InvenSense Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Энергетика и инфраструктура Инерционные системы Отраслевая сегментация

- Инерциальные системы включают в себя ИДУ с высокопроизводительными датчиками (гироскопами, магнитометрами и акселерометрами), обеспечивающими высокоточную информацию об окружающей среде посредством относительного движения. Мощное сочетание IMU с данными других бортовых датчиков обеспечивает прорыв в надежности и автоматизации для приложений в энергетике, а также в инфраструктурной отрасли. Другие основные направления включают гироскопы для управления ветряными турбинами, МЭМ в нефти и газе и инерционные системы для стабилизации платформ.

- В отчетах освещаются возникающие тенденции в инерционных системах в энергетике и инфраструктуре, сегментированные по компонентам в различных исследуемых регионах.

| Автономный (акселерометры, гироскоп) |

| Интегрированные (IMU, системы ориентации и ориентации) |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Латинская Америка |

| Ближний Восток и Африка |

| Компонент | Автономный (акселерометры, гироскоп) |

| Интегрированные (IMU, системы ориентации и ориентации) | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка инерционных систем в сфере энергетики и инфраструктуры

Каков текущий размер рынка инерционных систем в энергетической и инфраструктурной отрасли?

Прогнозируется, что среднегодовой темп роста рынка инерционных систем в энергетике и инфраструктуре составит 12,90% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми поставщиками на рынке Инерционные системы в отрасли энергетики и инфраструктуры?

Analog Devices, Inc, Bosch Sensortec GmbH, STMicroelectronics, Honeywell International Inc., InvenSense Inc. — основные компании, работающие на рынке инерциальных систем в энергетике и инфраструктуре.

Какой регион на рынке Инерционные системы в энергетической и инфраструктурной отрасли является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Инерционные системы в энергетике и инфраструктуре?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка инерционных систем в энергетике и инфраструктуре.

Какие годы охватывает рынок Инерционные системы в энергетической и инфраструктурной отрасли?

В отчете рассматривается исторический размер рынка инерционных систем в энергетической и инфраструктурной отрасли за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка инерционных систем в энергетической и инфраструктурной отрасли на следующие годы 2024, 2025, 2026 годы. , 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об инерционных системах в энергетике и инфраструктуре

Статистика доли, размера и темпов роста доходов на рынке инерционных систем в энергетике и инфраструктуре в 2024 году, созданная Mordor Intelligence™ Industry Reports. Анализ Инерционные системы в энергетике и инфраструктуре включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.