Размер рынка кормовых каротиноидов

| Период исследования | 2019 - 2029 |

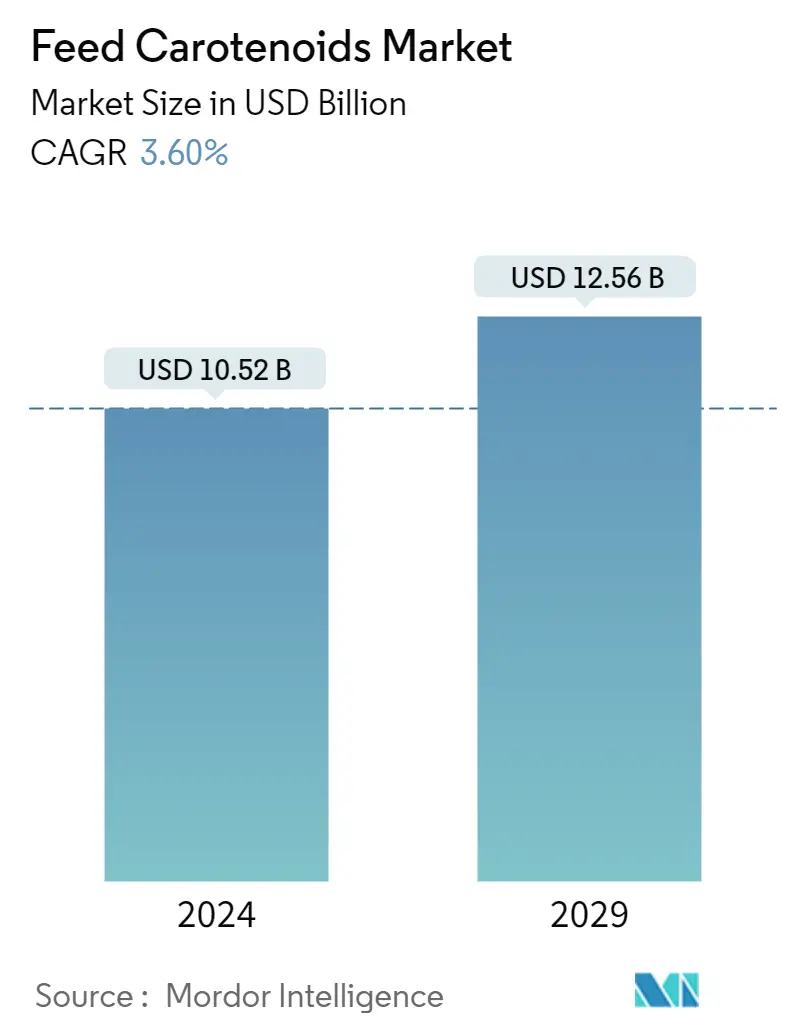

| Размер рынка (2024) | USD 10.52 миллиарда долларов США |

| Размер рынка (2029) | USD 12.56 млрд долларов США |

| CAGR(2024 - 2029) | 3.60 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

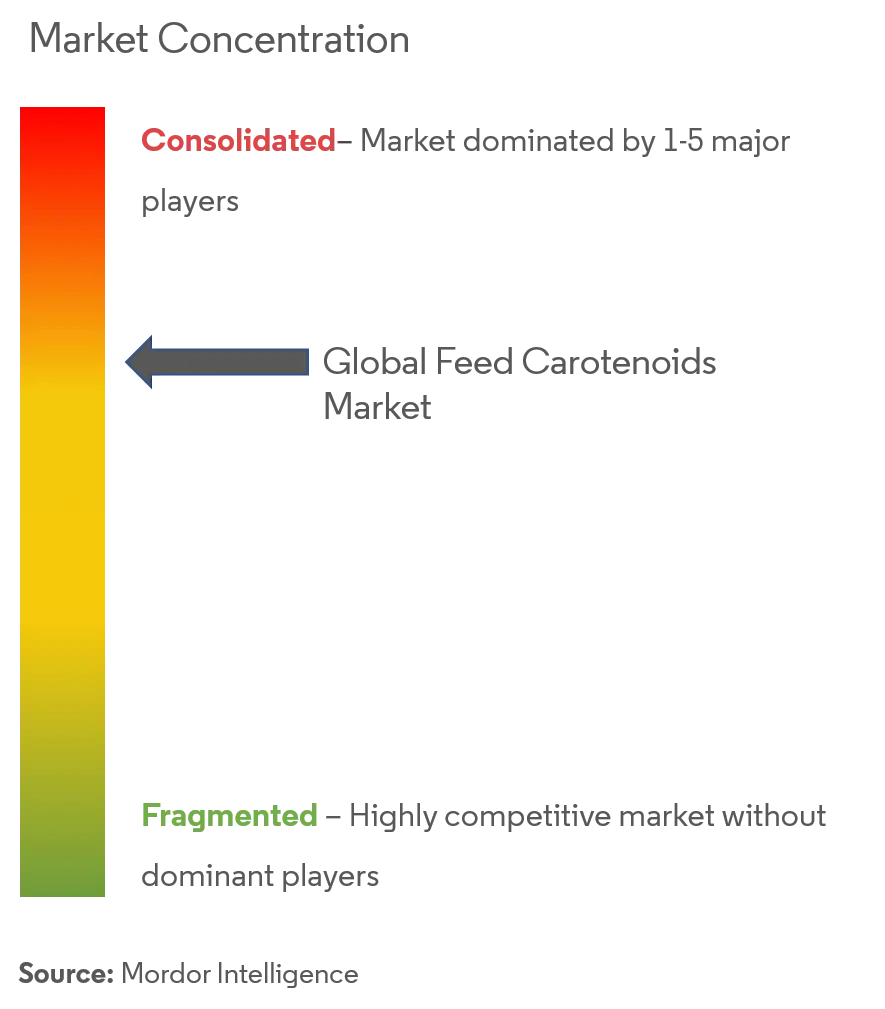

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка кормовых каротиноидов

Объем рынка кормовых каротиноидов оценивается в 10,52 млрд долларов США в 2024 году и, как ожидается, достигнет 12,56 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 3,60% в течение прогнозируемого периода (2024-2029 гг.).

Ожидается, что рынок будет умеренно затронут пандемией COVID-19 из-за сбоев в цепочках поставок, наблюдаемых на глобальном уровне. Правительства различных стран распорядились о частичном закрытии международных портов, что способствовало сбоям в цепочке поставок кормовых каротиноидов. Помимо закрытия некоторых производственных объектов, распространение болезни нанесло ущерб животноводству и производству кормов во всем мире. Таким образом, предполагается, что продолжающееся воздействие пандемии COVID-19 окажет негативное влияние на поставки сырья, что, вероятно, приведет к резкому росту цен в ближайшие пару лет.

Ожидается, что в долгосрочной перспективе рост индустрии аквакультуры и увеличение потребления морепродуктов будут способствовать росту рынка каротиноидов. Астаксантин – основной каротиноид, используемый для пигментации мышц рыб, главным образом лосося. Различные исследования документально подтвердили биологическую и пищевую роль каротиноидов у водных животных, а также влияние биотических и абиотических факторов на транспорт и удержание каротиноидов и конечную пигментацию плоти.

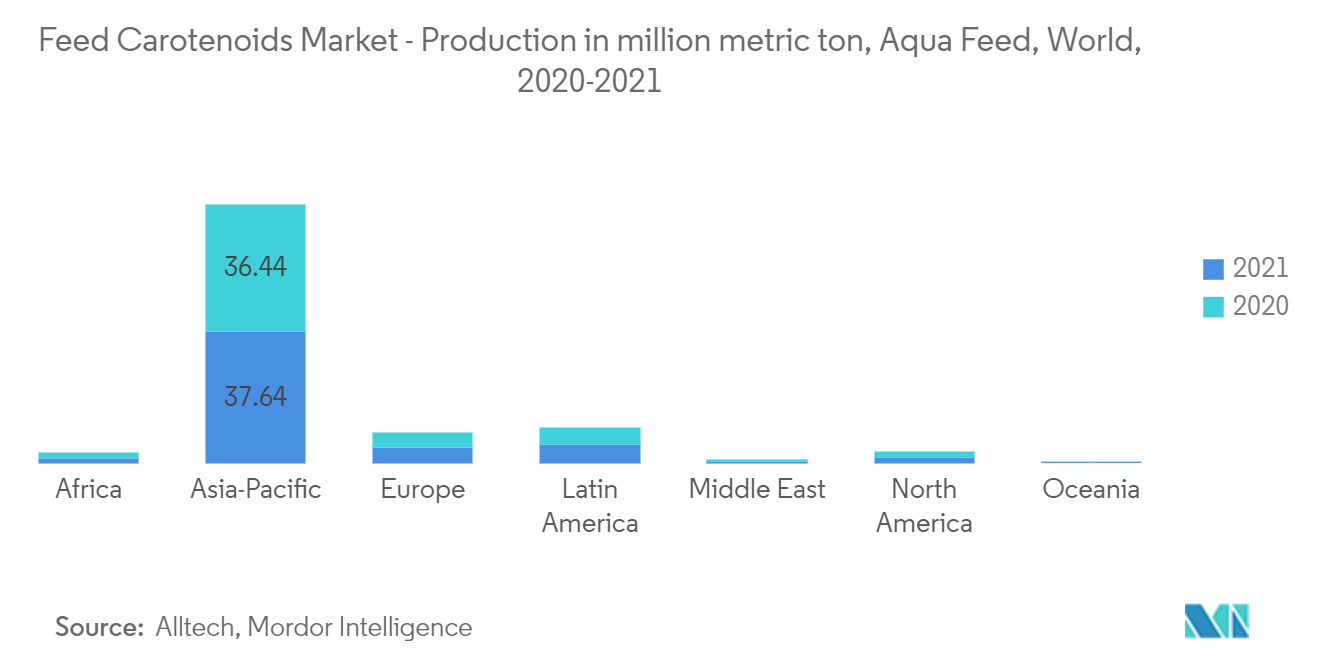

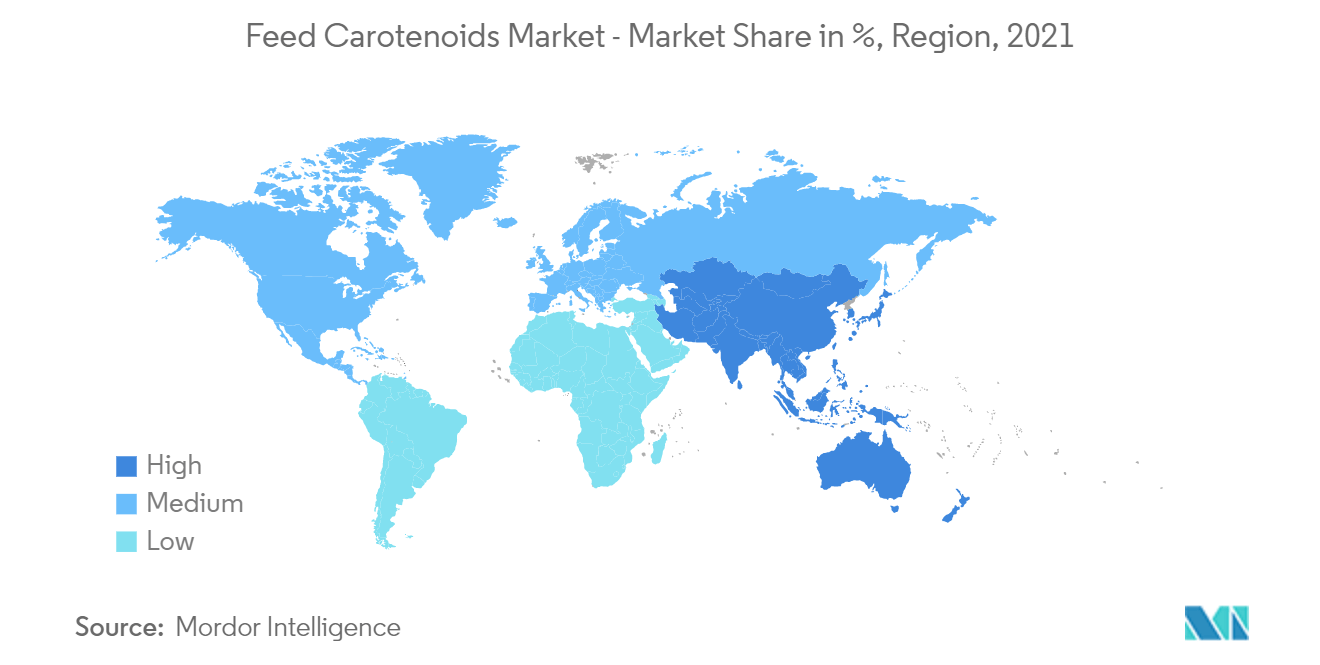

Азиатско-Тихоокеанский регион является ведущим регионом по производству и потреблению комбикормов в мире, тем самым оказывая прямое влияние на рынок кормовых каротиноидов. Увеличение масштабов промышленного животноводства в регионе в значительной степени способствовало увеличению мощностей по производству кормов в крупнейших экономиках региона. Общий объем производства мяса буйволов и крупного рогатого скота, птицы, овец и коз соответственно достиг 19 208,3, 50 689,1 и 9 720,2 тыс. тонн в 2020 году по сравнению с 18 748,3, 49 151,2 и 9 167,7 тыс. тонн в 2018 году в Азии. Таким образом, ожидается, что растущий спрос на продукцию животноводства в Азии будет способствовать росту рынка в ближайшие годы.

Тенденции рынка кормовых каротиноидов

Увеличение использования в кормах для аквакультуры

Различные биологические свойства каротиноидов привели к их более широкому использованию в качестве добавки к кормам для аквакультуры. Каротиноиды широко используются в кормах для лосося, форели и красной свинины, а также моллюсков, таких как креветки и омары. Каротиноиды необходимы на личиночной стадии аквакультурных видов, а выживаемость личинок рыб значительно увеличивается при выращивании на живых кормах, содержащих каротиноиды. Подсчитано, что к концу 2021 года почти 20% мирового потребления рыбы и других видов аквакультуры будет приходиться на культивируемую аквакультуру, а не на дикую коллекцию.

Рост мирового производства аквакультуры привел к увеличению спроса на корма, тем самым способствуя росту рынка каротиноидов. По сообщениям, в 2019 году корма для аквакультуры выросли на 4% (глобальное исследование Alltech Feed Survey 2020). Рынок Азиатско-Тихоокеанского региона вырос больше всего на метрическую тонну, произведя дополнительно 1,5 миллиона метрических тонн по сравнению с предыдущим годом и достиг почти 30 миллионов метрических тонн. В 2019 году основными производителями кормов для аквакультуры в регионе были Китай, Бангладеш, Вьетнам, Индия и Индонезия. Только Китай внес 16,5 миллионов метрических тонн в мировое производство кормов для аквакультуры. Это открывает растущую возможность для развития рынка кормовых каротиноидов для аквакультуры. Ожидается, что растущая осведомленность фермеров, занимающихся аквакультурой, о необходимости оптимального питания на их фермах будет способствовать дальнейшему росту сегмента аквакультуры на рынке кормовых каротиноидов.

Азиатско-Тихоокеанский регион лидирует на мировом рынке

Азиатско-Тихоокеанский регион является крупнейшим потребителем каротиноидов в качестве кормовых добавок, поскольку это крупнейший в мире рынок аквакультуры, где доминирует Китай. Вьетнам, Индонезия и Индия являются ключевыми рынками, которые, как ожидается, станут свидетелями значительного роста в будущем благодаря внедрению новых научных методов ведения сельского хозяйства и увеличению потребления рыбы и других продуктов животноводства. Цель увеличения экспортного потенциала в азиатских странах также стимулирует спрос на корма, что способствует росту рынка каротиноидов. В Индонезии правительство планирует к концу 2022 года создать сеть из десятков деревень с аквакультурными фермами, чтобы увеличить экспорт аквакультуры.

В настоящее время в число основных экспортных видов входят азиатские тигровые креветки (Penaeus monodon) и белоногие креветки (Litopenaeus vannamei). Кроме того, животноводы в регионе осознают важность натуральных добавок в кормах. Синтетические каротиноиды заменяются натуральными в кормовых добавках, решая проблему влияния на здоровье человека и животных, а также на окружающую среду. Синтетические каротиноиды продаются по цене 250–2 000 долларов США за кг, тогда как натуральные каротиноиды продаются по цене от 350 до 7 500 долларов США за кг. Таким образом, ожидается, что инвестиции в природные каротиноиды будут способствовать развитию рынка в регионе в течение прогнозируемого периода.

Обзор отрасли кормовых каротиноидов

Изученный рынок кормовых каротиноидов консолидирован, при этом ведущие мировые игроки занимают значительные доли рынка. BASF SE, Kemin Industries, DSM Animal Nutrition, EW Nutrition, VievePharm Animal Nutrition BV и Allied Biotech Corporation — основные игроки, на долю которых придется более 80% мирового рынка кормовых каротиноидов по совокупной выручке в 2021 году.

Лидеры рынка кормовых каротиноидов

-

BASF SE

-

Kemin Industries

-

DSM Animal Nutrition

-

VievePharm Animal Nutrition B.V.

-

EW Nutrition

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых каротиноидов

В феврале 2021 года EW Nutrition, компания по производству кормов для животных, приобрела бизнес по производству кормов и пигментов у Novus International Inc.

В марте 2019 года компания Kemin Animal Nutrition and Health запустила продукт Organic KEM GLO, который помогает производителям органических яиц сделать более насыщенным цвет яичных желтков для производителей яиц в Северной Америке.

В августе 2018 года компания BASF выпустила на рынок 28 стран ЕС составы Lucantin NXT, заменяющие этоксихин (EQ) в качестве стабилизатора. Каротиноиды следующего поколения стабилизируются пропилгаллатом (PG) и бутилгидрокситолуолом (BHT) или токоферолом.

Отчет о рынке кормовых каротиноидов – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Бета-каротин

5.1.2 Ликопин

5.1.3 Лютеин

5.1.4 Астаксантин

5.1.5 Кантаксантин

5.1.6 Другие типы

5.2 Тип животного

5.2.1 Жвачное животное

5.2.2 Птица

5.2.3 Свинья

5.2.4 Аквакультура

5.2.5 Другие типы животных

5.3 География

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.1.3 Мексика

5.3.1.4 Остальная часть Северной Америки

5.3.2 Европа

5.3.2.1 Германия

5.3.2.2 Великобритания

5.3.2.3 Франция

5.3.2.4 Испания

5.3.2.5 Россия

5.3.2.6 Италия

5.3.2.7 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Индия

5.3.3.3 Япония

5.3.3.4 Австралия

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 BASF SE

6.3.2 Thoroughbred Remedies Manufacturing

6.3.3 DSM Animal Nutrition

6.3.4 Kemin Industries

6.3.5 Synthite Industries Ltd

6.3.6 Nutrex NV

6.3.7 VievePharm Animal Nutrition BV

6.3.8 Impextraco

6.3.9 Allied Biotech Corporation

6.3.10 Vitafor

6.3.11 EW Nutrition

6.3.12 Avivagen

6.3.13 Innovad

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ВЛИЯНИЕ COVID-19 НА РЫНОК

Сегментация отрасли кормовых каротиноидов

Кормовые каротиноиды — это соединения, используемые в кормах для животных в качестве красящего пигмента для улучшения качества различных продуктов животноводства, включая яичные желтки, кожу бройлеров, рыбу и ракообразных. Рынок кормовых каротиноидов сегментирован по типам на бета-каротин, ликопин, лютеин, астаксантин, кантаксантин и другие типы. По типам животных рынок сегментирован на жвачных животных, птицу, свиней, аквакультуру и другие виды животных. Рынок также сегментирован по географическому признаку, чтобы включить ключевые тенденции на основных рынках Северной Америки, Европы, Азиатско-Тихоокеанского региона, Южной Америки, Ближнего Востока и Африки. В отчете представлен размер рынка и прогнозы рынка кормовых каротиноидов в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип | ||

| ||

| ||

| ||

| ||

| ||

|

| Тип животного | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка кормовых каротиноидов

Насколько велик рынок кормовых каротиноидов?

Ожидается, что объем рынка кормовых каротиноидов достигнет 10,52 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,60% и достигнет 12,56 млрд долларов США к 2029 году.

Каков текущий размер рынка кормовых каротиноидов?

Ожидается, что в 2024 году объем рынка кормовых каротиноидов достигнет 10,52 млрд долларов США.

Кто являются ключевыми игроками на рынке Кормовые каротиноиды?

BASF SE, Kemin Industries, DSM Animal Nutrition, VievePharm Animal Nutrition B.V., EW Nutrition – основные компании, работающие на рынке кормовых каротиноидов.

Какой регион на рынке Кормовые каротиноиды является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Кормовые каротиноиды?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка кормовых каротиноидов.

Какие годы охватывает рынок Кормовые каротиноиды, и каков был размер рынка в 2023 году?

В 2023 году объем рынка кормовых каротиноидов оценивается в 10,15 млрд долларов США. В отчете рассматривается исторический размер рынка кормовых каротиноидов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормовых каротиноидов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли кормовых каротиноидов

Статистические данные о доле, размере и темпах роста доходов на рынке кормовых каротиноидов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых каротиноидов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.