Цифровая трансформация в анализе рынка нефти и газа

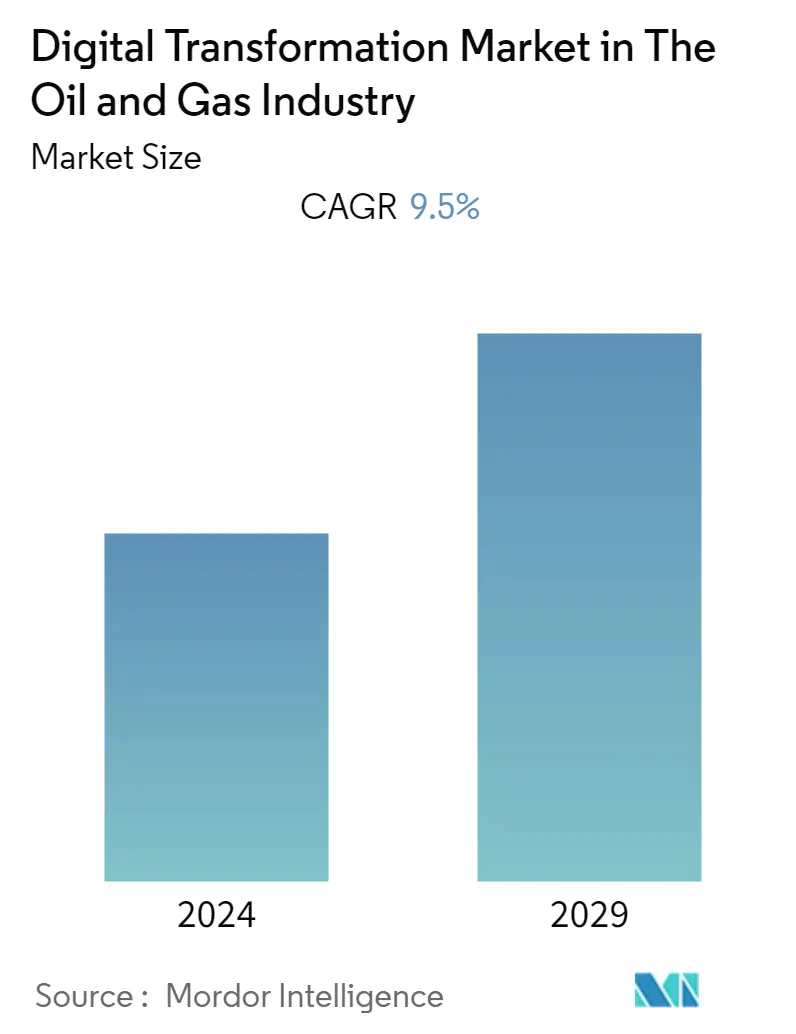

- Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка цифровой трансформации в нефтегазовой отрасли составит 9,5%. Цифровая трансформация стала одной из ключевых тенденций, движущих мировой нефтегазовой отрасли за последнее десятилетие. Эта трансформация позволяет предприятиям использовать передовые цифровые технологии, такие как искусственный интеллект, Интернет вещей и большие данные, среди прочего, для повышения эффективности и тем самым открывать новые возможности для того же самого, поскольку это может включать в себя цифровых двойников, что, очевидно, повышает эффективность прогнозирования. техническое обслуживание критически важных активов и тем самым ограничение воздействия опасных задач на рабочих на объектах.

- Расширенная реальность — это новейшее и новое решение в нефтегазовой отрасли. Такие компании, как Shell, ExxonMobil и BP, являются одними из первых игроков, внедривших иммерсивные технологии в этой области.

- Морской нефтегазовый бизнес использует искусственный интеллект в науке о данных, чтобы сделать сложные данные, используемые для разведки и добычи нефти и газа, более доступными, что позволяет компаниям открывать новые перспективы разведки или более эффективно использовать существующую инфраструктуру. Например, недавно BP инвестировала в хьюстонский стартап Belmont Technology, чтобы усилить возможности компании в области искусственного интеллекта и разработать облачную платформу для геонаучных исследований под названием Сэнди.

- Среди всех передовых технологий искусственный интеллект будет играть значительную роль в течение прогнозируемого периода. ИИ также используется для повышения безопасности заправочных станций при профилактическом обслуживании. Однако участились случаи пожаров на заправочных станциях. Например, в сентябре 2021 года на заправочной станции в аэропорту Маккаран в Лас-Вегасе произошел случайный пожар. Такие события могут оказаться смертельными и разрушить заправочные станции и прилегающую территорию. Однако интеллектуальные камеры на базе искусственного интеллекта могут получить доступ к зоне риска и уменьшить размер потенциального ущерба.

- В ноябре 2021 года ElectrifAi объявила о доступности компьютерного зрения (CV) и машинного обучения как услуги (MLaaS) для нефтегазовой и энергетической отраслей на выставке ADIPEC в Абу-Даби. Благодаря MLaaS от ElectrifAi компаниям практически не требуется опыта, чтобы реализовать максимальные бизнес- и эксплуатационные преимущества искусственного интеллекта и машинного обучения. MLaaS быстро развертывается в любой облачной среде или на территории клиента.

- Кроме того, внедрение оборудования для мониторинга, такого как Интернет вещей, позволит компаниям продолжить цифровизацию отрасли за счет автоматизации и оптимизации процессов и устранения связанных с этим рисков, включая проблемы безопасности и регулирования, а также удаленного доступа, путем постоянного мониторинга оборудования.

- Кроме того, резкое снижение цен на нефть в 2020 году из-за Covid-19 и ценовой войны между Саудовской Аравией и Россией является основным сдерживающим фактором для нефтедобывающих компаний при внедрении автоматизации. Кроме того, по данным Международного энергетического агентства (МЭА), техасская Occidental Petroleum Corporation (Oxy) добилась наиболее значительного сокращения своих капитальных затрат за 2020 год среди всех мировых производителей нефти и газа. Из-за COVID-19 Oxy сократила капвложения в 2020 году на 48,1%, до 2,7 млрд долларов США с 5,2 млрд долларов США, запланированных в начале года. Однако пандемия существенно подчеркнула необходимость цифровизации в нефтегазовой отрасли. Таким образом, компании начали планировать инвестиции в такие преобразования; следовательно, ожидается, что рынок будет расти в течение прогнозируемого периода.

Цифровая трансформация тенденций рынка нефти и газа

Ожидается, что в секторе переработки и переработки будет достигнута значительная доля рынка

- Цифровая трансформация считается одной из основных инноваций в управлении переработкой и переработкой нефти и газа. Компании уделяют особое внимание повышению эффективности использования активов за счет повышения производственной эффективности заводов.

- Перерабатывающие предприятия нефтегазовых компаний, включая нефтехимические и нефтеперерабатывающие, всегда применяли технологии для улучшения своей деятельности. Эти компании разработали и внедрили инновационные подходы, позволяющие управлять сложными процессами и интерпретировать данные для повышения производительности. Ожидается, что продолжающийся переход к цифровым технологиям будет иметь еще больший потенциал, учитывая стратегическое стремление многих компаний расширить свои операции в цепочке создания стоимости нефти и газа, особенно нефтехимии.

- Основной проблемой для поставщиков является то, как спрогнозировать и предотвратить или сократить затраты на обслуживание. Решения по автоматизации технического обслуживания и планирования ремонтных работ используют управление производительностью приложений и моделирование на основе искусственного интеллекта и могут быть легко добавлены в существующую операционную систему. Более того, модернизация сенсорных систем для обеспечения более качественного профилактического и предписывающего обслуживания может привести к повышению эффективности эксплуатации в долгосрочной перспективе.

- Многие нефтегазовые компании полагаются, среди прочего, на такие технологии, как искусственный интеллект, Интернет вещей и большие данные, для улучшения своей деятельности. Например, коммерческое подразделение Shell по переработке нефти и газа, отвечающее за поставку нефти и газа конечному потребителю, использует технологию искусственного интеллекта для прогнозирования потребительского спроса на нефтепродукты, измерения дефицита поставок и рекомендации смеси нефти для процесса переработки.

- Кроме того, растущее расширение сектора также должно повысить темпы роста рынка в течение прогнозируемого периода. Например, в мае 2022 года, расширяя свое присутствие в Азии, нефтяная компания Саудовской Аравии (Aramco) объявила о сотрудничестве с государственной нефтяной компанией Таиланда PTT. Организации стремятся улучшить свое партнерство в закупках сырой нефти, маркетинге переработки, нефтехимической продукции и сжиженного природного газа (СПГ). Другими возможными областями взаимодействия являются синий и зеленый водород, а также многочисленные программы экологически чистой энергетики.

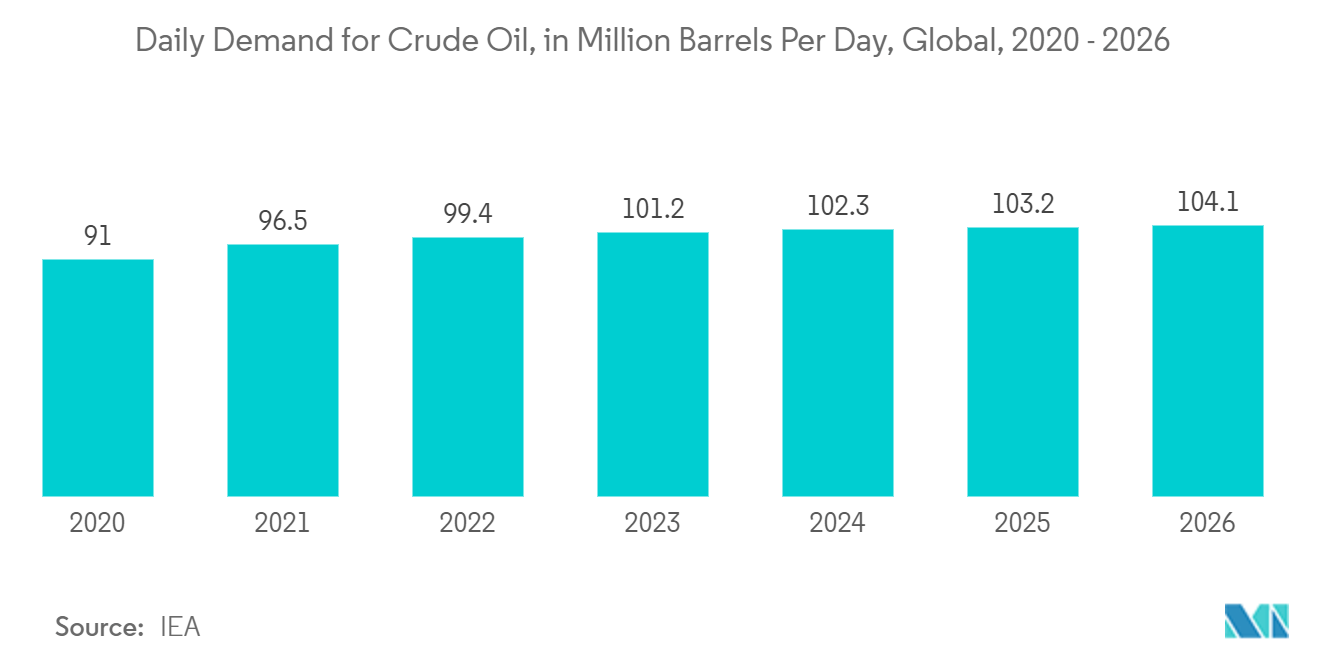

- Кроме того, мировой спрос на сырую нефть в 2020 году снизился до 91 миллиона баррелей в сутки. Снижение в 2020 году было связано с экономическими и мобильными последствиями пандемии коронавируса, включая массовые остановки работы во всем мире. По данным Управления энергетической информации (EIA), добыча сырой нефти прогнозируется на уровне 101,2 миллиона баррелей в день в 2023 году. Ожидается, что рост добычи сырой нефти также будет способствовать дальнейшему росту рынка.

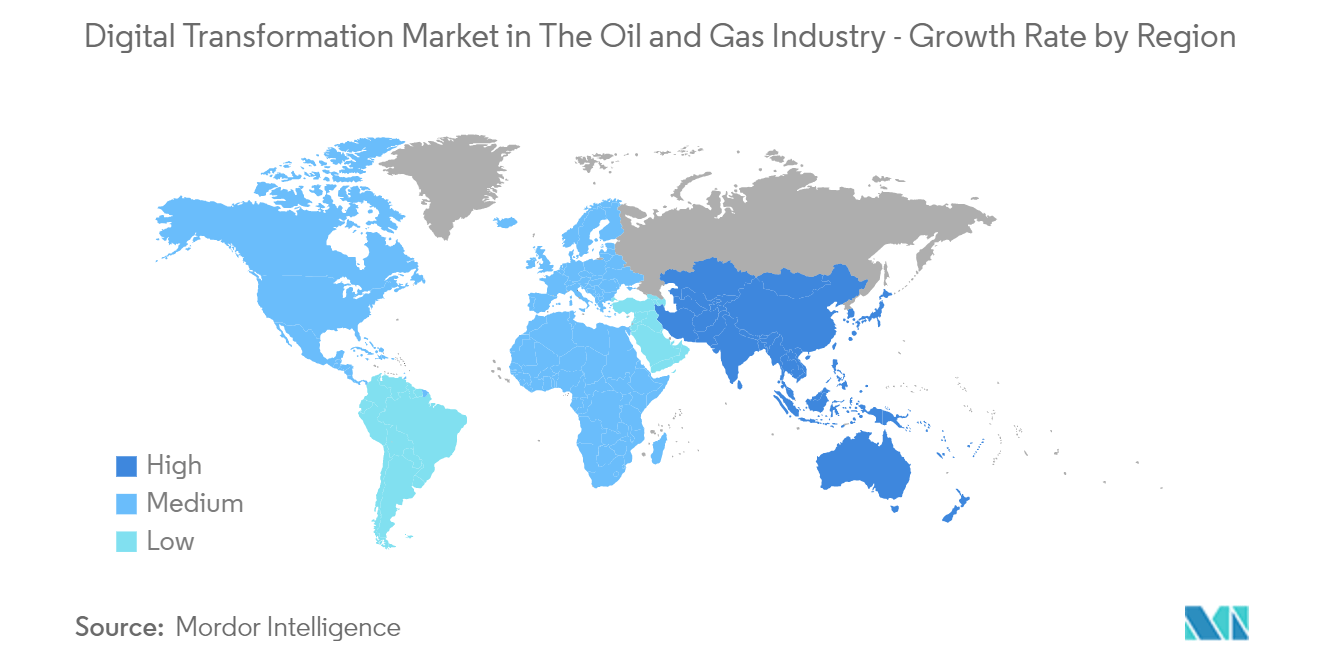

Азиатско-Тихоокеанский регион будет составлять значительную долю

- Регион занимает значительную долю рынка нефтегазовой отрасли. Кроме того, по данным IBEF, Индия, как ожидается, внесет один из наиболее важных факторов роста потребления нефти в мире, не входящих в ОЭСР. Потребление нефтепродуктов в Индии в 22 финансовом году составило 204,23 млн тонн. Высокоскоростное дизельное топливо было наиболее потребляемым нефтепродуктом в Индии, на его долю пришлось 38,84% потребления нефтепродуктов в 22 финансовом году.

- Кроме того, в январе 2022 года Indian Oil Corp. Ltd (IOCL) объявила о планах по расширению своего бизнеса по городскому газораспределению (CGD), планируя инвестировать 7000 крор индийских рупий (918,6 млн долларов США).

- Такие страны, как Китай, Индия, Япония и Южная Корея, имеют один из наиболее активных секторов добычи нефти и газа в регионе, на который в совокупности приходится более 78% нефтеперерабатывающих мощностей, при этом крупные нефтеперерабатывающие заводы глубоко интегрированы с нефтехимическими производствами. , в Азиатско-Тихоокеанском регионе. Кроме того, по данным IBEF, Индия стремится коммерциализировать 50% своих SPR (стратегических запасов нефти), чтобы собрать средства и построить дополнительные резервуары для хранения, чтобы компенсировать высокие цены на нефть.

- Кроме того, такие страны, как Сингапур, увеличивают производительность нефтеперерабатывающих заводов более чем на 10% в год. Это открывает возможности для расширения существующих нефтеперерабатывающих заводов, и, возможно, новые проекты, как ожидается, будут стимулировать спрос на цифровую трансформацию.

- Учитывая длительные сроки разработки и огромные капитальные затраты, связанные с добычей нефти и газа, крупные игроки отрасли стремятся получить конкурентное преимущество с помощью таких трансформационных технологий, как искусственный интеллект. Например, компания Woodside, крупнейший австралийский производитель природного газа, использовала IBM Watson для выполнения операций с алгоритмами искусственного интеллекта и поиска в более чем 25 миллионах документов, извлечения контента, сравнения с историческими показателями и предоставления соответствующей информации всем, кто работает в бизнесе.

- Кроме того, компания PetroChina, ведущая компания в Азии, объявила, что ее нефтяное месторождение Дацин, на котором планируется достичь стабильной добычи в 50 миллионов тонн за 20 лет, будет использовать цифровую трансформацию за счет внедрения таких технологий, как облачные вычисления, большие данные и Интернет вещей, среди других.

- Однако в 2021 году нефтегазовый сектор значительно восстановился, подняв отрасль до уровня, существовавшего до COVID-19. Ожидается, что в Индии спрос на нефть вырастет на 50% к 2030 году по сравнению с глобальным ростом на 7%, прогнозирует Международное энергетическое агентство (МЭА) в своем последнем отчете в октябре 2021 года. Таким образом, ожидается, что рост в этом секторе ускорится. диск изученного рынка.

Обзор цифровой трансформации в нефтегазовой отрасли

Мировой рынок цифровой трансформации в нефтегазовой отрасли высококонкурентен и состоит из нескольких крупных игроков. Игроки, занимающие заметную долю на рынке, сосредоточены на расширении своей клиентской базы за рубежом. Эти компании используют стратегические совместные инициативы и приобретения для увеличения своей доли рынка и прибыльности.

- Октябрь 2021 г. — Emerson заключила окончательное соглашение с Aspen Technology, Inc. об объединении двух отдельных подразделений Emerson по промышленному программному обеспечению — Open Systems International, Inc. и подразделения программного обеспечения для геологического моделирования, а также внесла 6 миллиардов долларов США наличными. акционерам AspenTech, чтобы создать новую AspenTech, которая представляет собой диверсифицированный сегмент высокопроизводительного промышленного программного обеспечения с более превосходными возможностями, масштабом и технологиями.

- Май 2021 г. — компания Emerson Electric Co. модернизировала технологию автоматизации для повышения надежности объектов по добыче и переработке природного газа в Малампайе, эксплуатируемых Shell Philippines Exploration, а досрочное завершение работ помогло компании восстановить поставки газа в соответствии с планом; следовательно, Филиппины выиграют от дальнейшего использования более чистого природного газа для обеспечения своей экономики.

Цифровая трансформация у лидеров нефтегазового рынка

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Siemens AG

-

IBM Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Цифровая трансформация на рынке нефти и газа Новости

- Март 2022 г. — Kyndril, поставщик услуг ИТ-инфраструктуры, подписал пятилетнее соглашение на сумму 160 миллионов долларов США с Motiva Enterprises, владельцем крупнейшего нефтеперерабатывающего завода Северной Америки. В соответствии с этим соглашением Kyndril намерена оптимизировать ИТ-услуги Motiva, ускорить переход Motiva в облако и заложить основу для цифровой трансформации всего предприятия.

- Октябрь 2021 г. — Emerson объявила о многолетнем соглашении с BayoTech, направленном на ускорение поставок водорода по всему миру. Компания предоставит передовое программное обеспечение, технологии автоматизации и продукты, которые позволят BayoTech построить сотни водородных установок.

Цифровая трансформация в сегментации нефтегазовой отрасли

Цифровая трансформация означает использование новых и распространенных цифровых технологий для реализации ощутимых, меняющих правила игры преимуществ в любой области применения. Учитывая динамичный характер нефтегазовой отрасли, компаниям теперь необходимо все больше полагаться на технологии для достижения комплексных преимуществ в различных процессах. Изученный отчет сегментирован по таким технологиям, как большие данные/аналитика и облачные вычисления, Интернет вещей (IoT), искусственный интеллект, системы промышленного управления, расширенная реальность и полевые устройства, среди различных видов деятельности нефтегазовой отрасли, таких как добыча и переработка нефти и газа. , ниже по течению в нескольких регионах. Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Большие данные/аналитика и облачные вычисления |

| Интернет вещей (IoT) |

| Искусственный интеллект |

| Промышленные системы управления (ПЛК, SCADA, HMI, DCS и т. д.) |

| Расширенная реальность (AR, VR и MR) |

| Полевые устройства (датчики, двигатели, частотно-регулируемые приводы и т. д.) |

| вверх по течению |

| Средний поток |

| Ниже по течению |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Аргентина | |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Включив технологии | Большие данные/аналитика и облачные вычисления | |

| Интернет вещей (IoT) | ||

| Искусственный интеллект | ||

| Промышленные системы управления (ПЛК, SCADA, HMI, DCS и т. д.) | ||

| Расширенная реальность (AR, VR и MR) | ||

| Полевые устройства (датчики, двигатели, частотно-регулируемые приводы и т. д.) | ||

| По деятельности нефтегазовой отрасли | вверх по течению | |

| Средний поток | ||

| Ниже по течению | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Латинской Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Цифровая трансформация в исследованиях рынка нефти и газа часто задаваемые вопросы

Каков текущий размер рынка цифровой трансформации в нефтегазовой отрасли?

Прогнозируется, что среднегодовой темп роста рынка цифровой трансформации в нефтегазовой отрасли составит 9,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке цифровой трансформации в нефтегазовой отрасли?

Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Siemens AG, IBM Corporation — крупнейшие компании, работающие на рынке цифровой трансформации в нефтегазовой отрасли.

Какой регион на рынке Цифровая трансформация в нефтегазовой отрасли является самым быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке цифровой трансформации в нефтегазовой отрасли?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка цифровой трансформации в нефтегазовой отрасли.

Какие годы охватывает рынок цифровой трансформации в нефтегазовой отрасли?

В отчете рассматривается исторический размер рынка цифровой трансформации в нефтегазовой отрасли за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровой трансформации в нефтегазовой отрасли за годы 2024, 2025. , 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о цифровой трансформации в нефтегазовой отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке цифровой трансформации нефти и газа в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ цифровой трансформации в нефтегазовой отрасли включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.