Анализ рынка контрактной упаковки

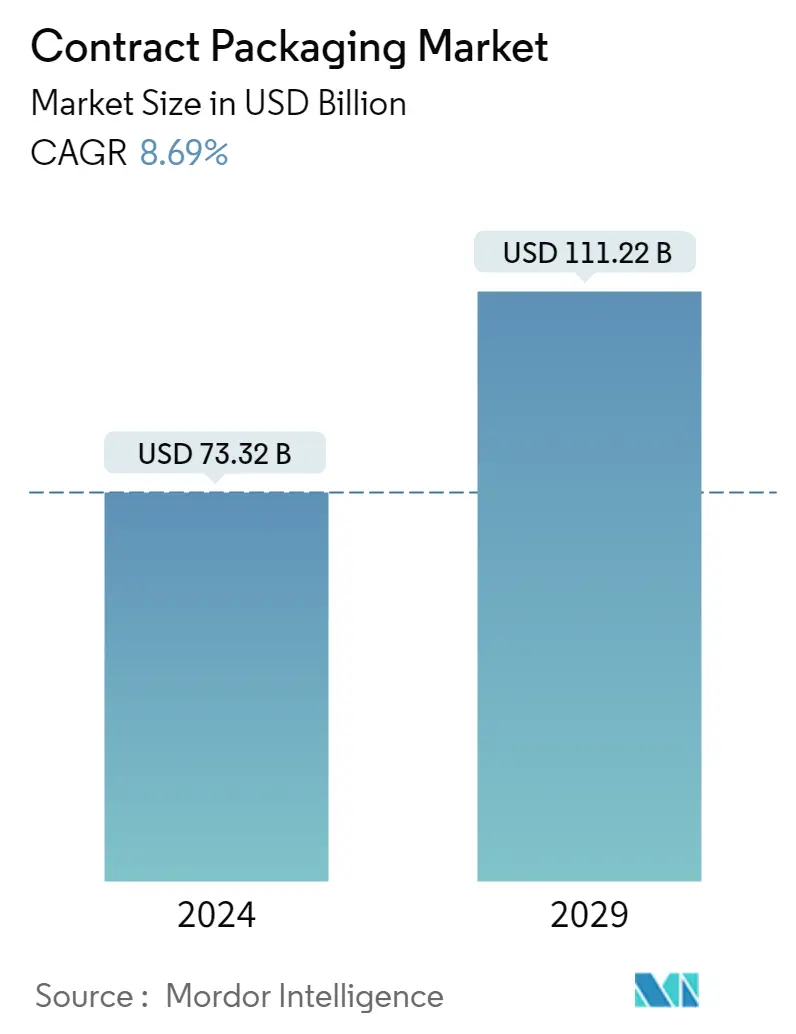

Объем рынка контрактной упаковки оценивается в 73,32 миллиарда долларов США в 2024 году и, как ожидается, достигнет 111,22 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 8,69% в течение прогнозируемого периода (2024-2029 годы).

С началом пандемии COVID-19 рынок контрактной упаковки стал свидетелем огромного роста, поскольку рынок электронной коммерции пережил бум из-за норм изоляции и социального дистанцирования, когда большинство потребителей предпочитают онлайн-каналы для покупок. и компании передают аутсорсинг комплексных или отдельных услуг по упаковке для удовлетворения растущего спроса.

- Однако пандемия повлияла на планы автоматизации различных компаний, что оказало некоторый минималистичный эффект на изучаемом рынке. Согласно опросу Ассоциации технологий упаковки и обработки (PMMI), около 67% компаний потребительского спроса отложили планы по автоматизации, чем выиграли, по сравнению с 23% МСП.

- На рост мирового рынка контрактной упаковки в основном влияют меняющиеся предпочтения производственных фирм, которые обычно передают упаковочную деятельность сторонним игрокам. Это связано с тем, что производители все больше внимания уделяют оптимизации затрат и своему основному бизнесу. Контрактная упаковка дает ряд преимуществ. Во-первых, это снижает эксплуатационные расходы производителей. По оценкам, во многих случаях эксплуатационные расходы могут быть снижены на целых 7–9% за счет аутсорсинга упаковочной деятельности упаковщикам по контракту и снижения затрат на оборудование и рабочую силу.

- Во-вторых, правила упаковки, особенно в отношении продуктов питания и напитков, быстро развиваются. Соблюдение таких строгих правил и норм требует нескольких проверок и проверок качества. Благодаря аутсорсингу упаковочной деятельности напряженная задача по соблюдению таких правил (также известная как упаковка по стандарту mil-spec) передается агентству по контрактной упаковке, что мотивирует все больше производителей отдавать предпочтение контрактной упаковке собственной упаковочной деятельности.

- Кроме того, упаковочная индустрия быстро развивается, внедряется множество новых продуктов и технологий. Поэтому упаковочным компаниям необходимо оставаться в курсе меняющихся потребностей клиентов. Такие факторы, как урбанизация, рост располагаемых доходов и предпочтение удобных и легко открывающихся упаковок, формируют новые тенденции на рынке.

- Повышение осведомленности потребителей об экологических проблемах, а также потребность производителей в экономичных вариантах упаковки побуждают контрактных упаковщиков использовать экологически чистые альтернативы и экологически чувствительные конструкции упаковки. Кроме того, устойчивое развитие и индивидуализация, вероятно, продолжат положительно влиять на рынок контрактной упаковки, что приведет к росту использования потребительских товаров, таких как средства личной гигиены, продукты питания и напитки, в течение прогнозируемого периода. В июне 2020 года CPA, Ассоциация контрактных упаковщиков и производителей и Европейская ассоциация копакеров (ECPA) сотрудничали, чтобы повысить осведомленность и использование индустрии контрактной упаковки и контрактного производства в своих регионах. Это дает членам каждой организации возможность инвестировать в новые технологии и обеспечить устойчивость своей деятельности.

- Чтобы оставаться актуальными на рынке, вендоры также делают упор на приобретения и географическое расширение, благодаря чему рынок постепенно консолидируется. Например, в марте 2020 года компания South Atlantic Packaging Corp. (SAPC) в Уинстон-Сейлеме, контрактная упаковочная компания, предлагающая решения по упаковке, комплектованию, сборке и складированию, купила компанию Versatile Packagers из Флориды. Это отличное место для SAPC.

Тенденции рынка контрактной упаковки

Ожидается, что фармацевтический сектор сохранит значительный рост

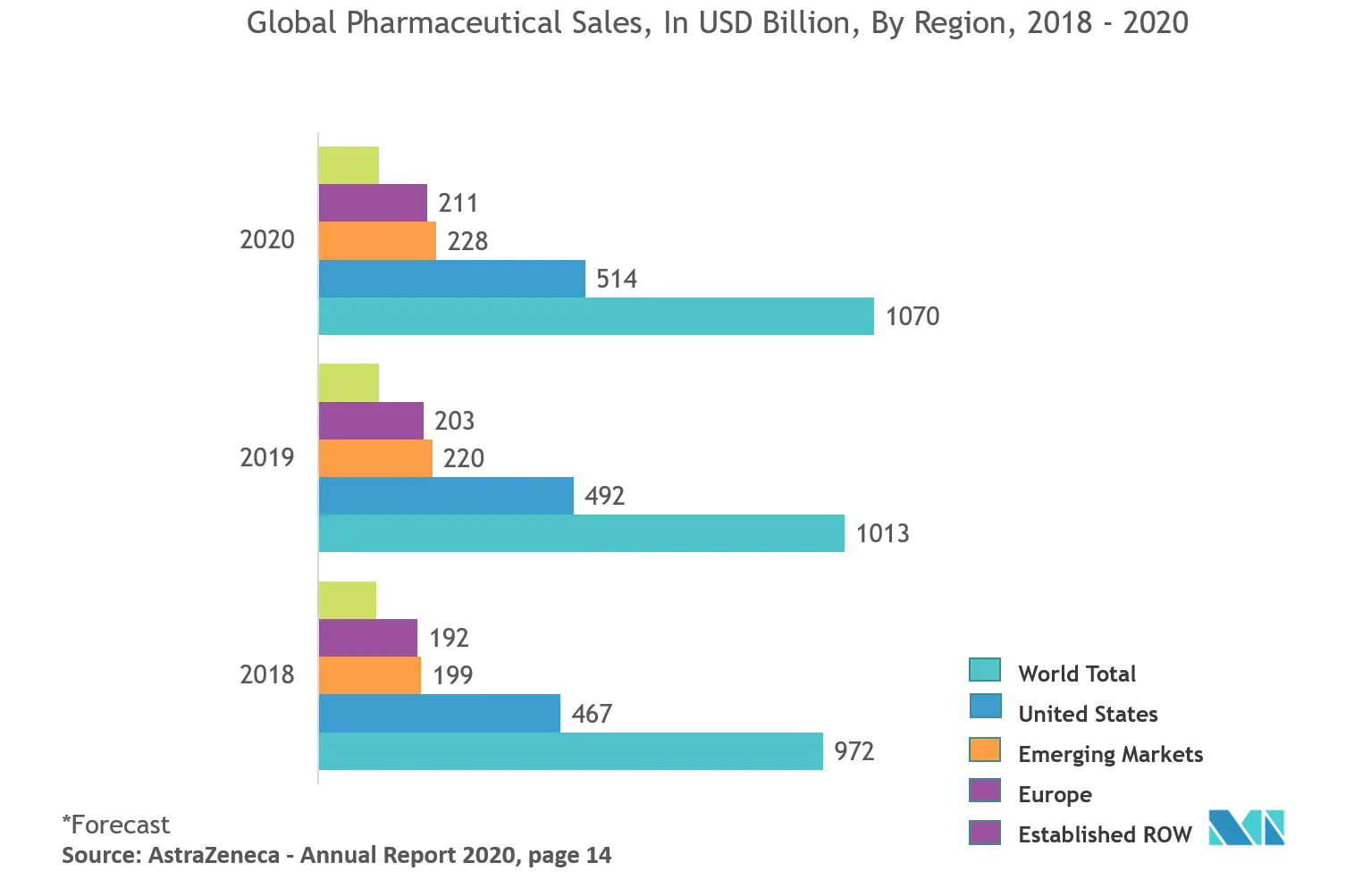

- Рост достижений и исследований в фармацевтической промышленности привел к появлению новых лекарств с более исключительными характеристиками по сравнению с их предшественниками. Недавние достижения в области медицины и дополнения к лекарствам, уже доступным для лечения многочисленных заболеваний и недостатков, косвенно стимулируют рынок контрактной упаковки, поскольку необходимость упаковки лекарств быстро растет.

- Различные фармацевтические компании в настоящее время передают работу по упаковке конечной продукции на аутсорсинг компаниям, имеющим квалифицированную рабочую силу, специализирующуюся на упаковке лекарств. Фармацевтическая упаковка лекарств является важным аспектом, поскольку продукт должен быть безопасен для потребления пациентом.

- По оценкам, в Северной Америке к концу 2020 года около 50 широко известных и часто назначаемых лекарств выйдут из-под патентов, что создаст возможности для контрактных упаковщиков. Плохое соблюдение пациентами режима лечения или приема лекарств может привести к увеличению числа госпитализаций и ухудшению течения заболевания. Постоянное внимание производителей к безопасности и защите лекарств, а также последние правительственные постановления являются факторами, обуславливающими требования к аутсорсингу упаковки. В соответствии с правилами Управления по контролю за продуктами и лекарствами США (FDA) для фармацевтических препаратов требуются высокобарьерные упаковочные материалы и герметики, которые являются непроницаемыми и устойчивыми к растворителям, жирам, химикатам и нагреву для лучшей защиты.

- С конца февраля 2020 года фармацевтические производители США, находясь в зависимости от Китая, имеют высокий риск дефицита поставок, который может продолжиться в течение следующих трех месяцев. Тем временем FDA попросило американских производителей фармацевтической продукции и медицинского оборудования оценить и спланировать альтернативные источники API.

- Что касается медицинских устройств, FDA признало 63 производителя и 72 предприятия по всему Китаю, с которыми связались для накопления запасов основных устройств, чтобы избежать дефицита в случае перебоев в поставках. Однако, вопреки принимаемым таким мерам, C2 Pharma, производитель аутсорсинга поставщиков API, отметила, что реакция правительства США на коронавирус может перестроить цепочку поставок фармацевтической продукции в стране.

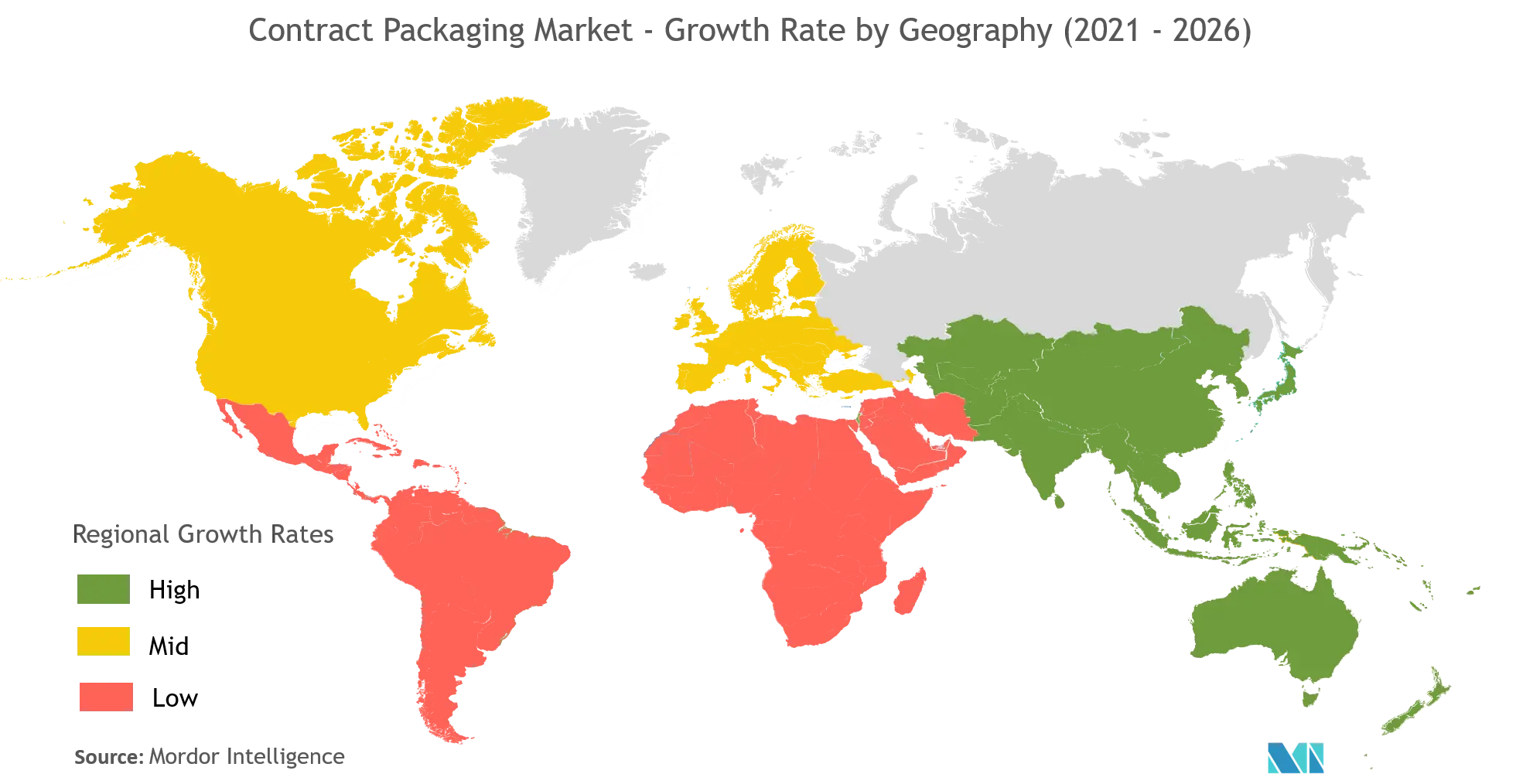

На Северную Америку придется наибольшая доля

- Сектор контрактной упаковки в Северной Америке быстро растет из-за растущего спроса на упаковку в таких сегментах, как продукты питания и напитки, фармацевтика, косметика и другие сегменты. Различные контрактные упаковочные компании в США и Канаде научились адаптироваться к сложным условиям ведения бизнеса. Компании также осознают интенсивную глобальную конкуренцию, ценовое давление и весьма изменчивый спрос со стороны OEM-производителей. Эта среда значительно увеличивает рынок контрактной упаковки в США. Многие европейские компании, такие как Langen Group и Persson Innovation, уже инвестировали в США.

- Ожидается, что благодаря стабильности, растущему спросу и изменению предпочтений производственных фирм в пользу контрактных упаковщиков на рынке контрактной упаковки в США будет наблюдаться устойчивый рост. Кроме того, правительство США приняло различные законы и постановления о маркировке и упаковке лекарств. Это может оказать положительное влияние на спрос на контрактную упаковку из-за отсутствия собственного упаковочного предприятия у немногих фармацевтических компаний в этом регионе.

- В феврале 2020 года компания Big Beverages Contract Manufacturing (BBCM) объявила об открытии нового предприятия по совместной упаковке напитков в Северной Каролине. На своем новом предприятии BBCM начнет с одной высокоскоростной линии по производству банок, способной производить 1200 банок в минуту, и планирует добавить вторую и третью линии в течение следующих 18 месяцев. BBCM планирует поставлять разнообразные консервированные напитки крупным национальным и региональным клиентам. BBCM заработает на полную мощность в конце второго квартала 2020 года, а ее первая производственная линия распродана на 80%.

- В январе 2020 года компания MSI Express при поддержке HCI Equity Partners со штаб-квартирой в США приобрела Power Packaging. MSI Express — поставщик услуг по контрактной упаковке и контрактному производству для известных брендов в сфере продуктов длительного хранения для людей и домашних животных. Приобретение Power Packaging еще больше расширяет географическое присутствие, возможности и отношения MSI Express с клиентами. Power также внедряет MSI Express в новые категории продуктов питания, такие как порошкообразные напитки, супы и основы, смеси для выпечки, смеси для напитков, кофе и чай, напитки для предприятий общественного питания, обеденные наборы, макароны, рис, гарниры и заправки для салатов.

Обзор отрасли контрактной упаковки

Рынок контрактной упаковки умеренно фрагментирован, на нем присутствует множество отечественных и международных поставщиков. Компании на рынке постоянно расширяют свою географическую близость за счет партнерств и слияний. С ростом аутсорсинговой деятельности среди различных авторитетных игроков, а также малого и среднего бизнеса, на исследуемом рынке наблюдается значительная конкуренция с точки зрения предоставления надежных и скоростных услуг, что делает его конкурентным рынком. В целом угроза появления заменителей умеренная и, как ожидается, будет расти в течение прогнозируемого периода.

- Июнь 2020 г. — Jones Healthcare Group сделала крупные инвестиции в предложение упаковочных услуг, которое включает в себя полностью интегрированную двухпоточную блистерную упаковочную линию Uhlmann. Полностью автоматизированное оборудование улучшит способность компании справляться с резкими скачками спроса и уникальными комбинациями блистеров, поскольку более сложные фармацевтические лекарственные формы и схемы лечения развиваются клинически и коммерчески.

- Май 2020 г. — Sharp (UDG Healthcare PLC) приобрела предприятие по упаковке фармацевтических препаратов у компании Quality Packaging Specialists International LLC (QPSI). Объект занимает площадь 160 000 кв. футов и имеет полное одобрение регулирующих органов. Он включает в себя 12 первичных производственных площадок для нескольких линий вторичной упаковки, предлагающих как первичную, так и вторичную фармацевтическую упаковку, включая розлив, блистеризацию, маркировку флаконов и комплектацию медицинского оборудования, а также услуги сериализации.

Лидеры рынка контрактной упаковки

-

Aaron Thomas Company

-

Multipack Solutions LLC

-

Pharma Tech Industries Inc.

-

UNICEP Packaging LLC

-

Jones Packaging Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация индустрии контрактной упаковки

Контрактная упаковка — это процесс сборки продукта или товара в окончательную готовую упаковку. В зависимости от продукта конечная упаковка может иметь различные формы, например, термоформованную/пластиковую раскладывающуюся/блистерную упаковку, пластиковый пакет, стоячую гофрированную витрину для розничной точки продаж или транспортировочный лоток. Иногда перед упаковщиками по контракту стоят задачи, такие как добавление наклейки со штрих-кодом на продукт, или более сложные задачи, такие как планирование, проектирование, производство и выполнение всей упаковки. Исследование охватывает первичную упаковку, вторичную упаковку и третичную упаковку в нескольких отраслях конечных пользователей в таких странах, как Северная Америка, Европа и т. д. В объем отчета с целью оценки рынка контрактной упаковки не входят проектирование, тестирование и выполнение. и другие сегменты, которые передаются на аутсорсинг в рамках сегмента контрактной упаковки. Исследование также охватывает влияние пандемии COVID-19 на рынок.

| Начальный |

| вторичный |

| Третичный |

| Еда |

| Напиток |

| Фармацевтический |

| Бытовая и личная гигиена |

| Другие отрасли конечных пользователей |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Нидерланды | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | |

| Ближний Восток и Африка |

| По упаковке | Начальный | |

| вторичный | ||

| Третичный | ||

| По отраслям конечных пользователей | Еда | |

| Напиток | ||

| Фармацевтический | ||

| Бытовая и личная гигиена | ||

| Другие отрасли конечных пользователей | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Нидерланды | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | ||

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка контрактной упаковки

Насколько велик рынок контрактной упаковки?

Ожидается, что объем рынка контрактной упаковки достигнет 73,32 млрд долларов США в 2024 году и вырастет в среднем на 8,69%, достигнув 111,22 млрд долларов США к 2029 году.

Каков текущий размер рынка контрактной упаковки?

Ожидается, что в 2024 году объем рынка контрактной упаковки достигнет 73,32 миллиарда долларов США.

Кто являются ключевыми игроками на рынке контрактной упаковки?

Aaron Thomas Company, Multipack Solutions LLC, Pharma Tech Industries Inc., UNICEP Packaging LLC, Jones Packaging Inc. – основные компании, работающие на рынке контрактной упаковки.

Какой регион на рынке контрактной упаковки является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Контрактная упаковка?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка контрактной упаковки.

Какие годы охватывает рынок контрактной упаковки и каков был размер рынка в 2023 году?

В 2023 году объем рынка контрактной упаковки оценивался в 67,46 млрд долларов США. В отчете рассматривается исторический размер рынка контрактной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка контрактной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии контрактной упаковки

Статистические данные о доле, размере и темпах роста доходов на рынке контрактной упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки контрактов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.