| Период исследования | 2020 - 2029 |

| Размер Рынка (2024) | USD 336.89 Billion |

| Размер Рынка (2029) | USD 464.83 Billion |

| CAGR (2024 - 2029) | 6.65 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильной логистики

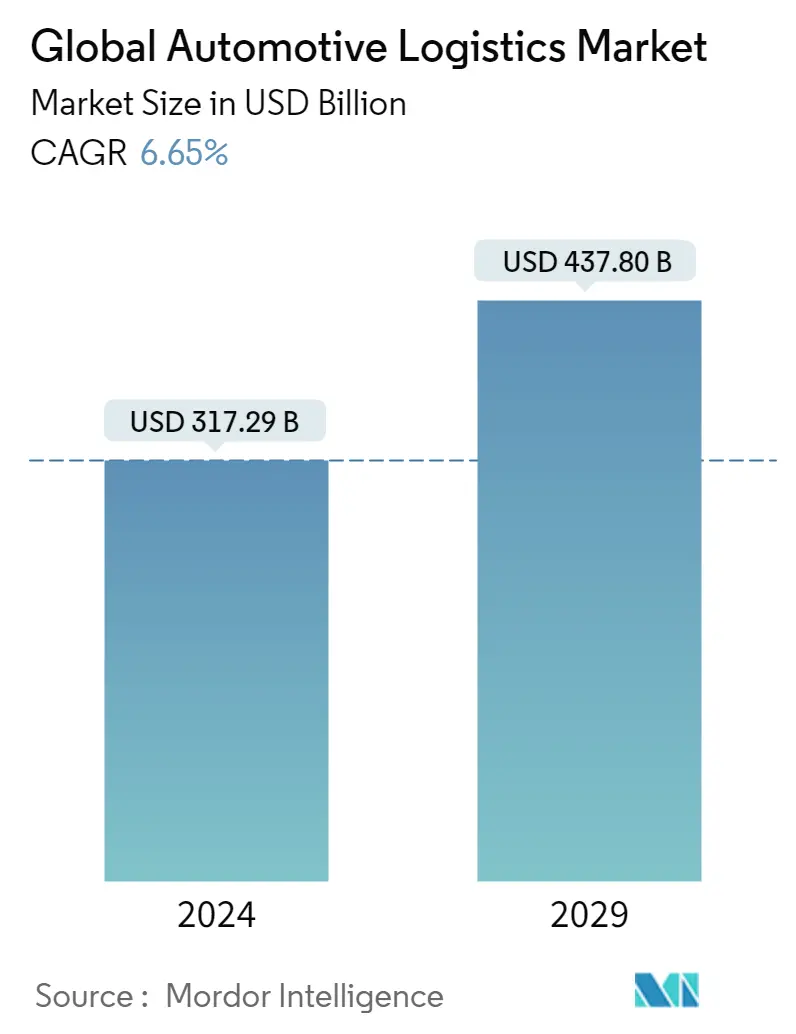

Объем мирового рынка автомобильной логистики оценивается в 317,29 млрд долларов США в 2024 году и, как ожидается, достигнет 437,80 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,65% в течение прогнозируемого периода (2024-2029 гг.).

Проблема COVID-19 существенно повлияла на многие отрасли, включая туризм, здравоохранение и розничную торговлю. Из-за масштабного нарушения цепочки поставок из-за пандемии серьезно пострадала и автомобильная промышленность. Проблема здравоохранения продолжает оказывать существенное влияние на автомобильную промышленность, несмотря на постепенное снятие правительственных ограничений. Поскольку автомобильная промышленность постоянно развивается, логистика становится сложной. Автомобильные компании ищут стратегии цепочки поставок, чтобы использовать новые рыночные возможности, снизить затраты и сохранить конкурентные преимущества.

- Кроме того, прогнозируется, что внедрение электромобилей обеспечит ключевой подъем на мировом рынке автомобильной логистики. Игроки, работающие в сфере логистики, также предлагают услуги складирования и управления запасами OEM-производителям и производителям компонентов первого и второго уровня. Спрос на эти услуги зависит от производства автомобилей.

- Следовательно, регионы с большим объемом производства автомобилей, вероятно, будут иметь значительную долю в секторе складирования автомобилей. Помимо складирования и распределения, поставщики логистических услуг (LSP) также предлагают услуги сборки для OEM-производителей.

- Мировые автопроизводители меняют традиционную цепочку поставок с помощью инновационных транспортных решений. Например, в январе 2019 года Renault объявила о планах запустить в России службу доставки на дом автомобилей, проданных через ее онлайн-салон. Продвижение онлайн-салона является частью стратегии развития продаж Renault в России. Через сайт уже продано 27 000 готовых автомобилей, в основном Renault Kaptur и Renault Duster.

- Хотя ро-ро является традиционным методом доставки готовых автомобилей, контейнеризация становится все более жизнеспособной по мере децентрализации автомобильной промышленности и внедрения большего количества электромобилей. Рост в Китае и Юго-Восточной Азии открывает хорошие возможности для судоходных и логистических компаний.

- Кроме того, также принимается использование контейнеров на маршрутах из Китая, особенно по железной дороге между Китаем и Европой. Юго-Восточная Азия считается одним из благоприятных регионов для реализации контейнеризации, поскольку в регионе наблюдается рост продаж транспортных средств и спроса на логистические услуги.

- После подписания соглашения о свободной торговле на рынках АСЕАН, включая Филиппины, Малайзию, Таиланд, Вьетнам и Камбоджу, объем торговли готовыми автомобилями вырос. Компания CFR Rinkens, поставщик услуг по перевозке автомобилей, выиграла контракт на доставку BMW из Европы во Вьетнам в контейнерах.

Тенденции рынка автомобильной логистики

Позитивный прогноз продаж и производства автомобилей требует эффективных логистических услуг

Несмотря на некоторые препятствия, автомобильная промышленность во всем мире выглядит ярко. По данным отраслевых источников, мировые продажи легковых автомобилей впечатляют и продолжают расти. Ожидается, что в Азиатско-Тихоокеанском регионе (APAC) будут зарегистрированы самые высокие темпы роста объемов производства, за которыми последует Северная Америка. Кроме того, производство и продажи электромобилей растут рекордными темпами, что требует специализированной логистики.

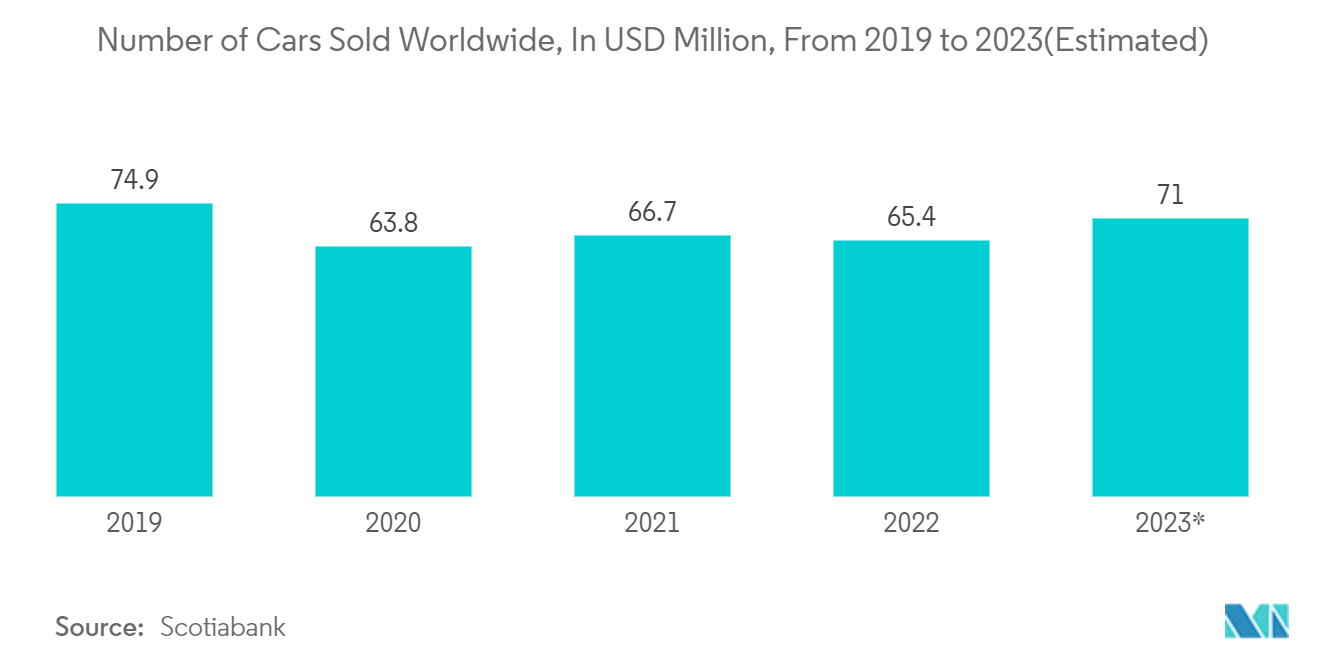

Пандемия COVID-19 и нехватка автомобильных полупроводников привели к снижению спроса и остановке производства в мировом автомобильном секторе с 2020 года. В 2021 году во всем мире было снято с производства около 11,3 миллиона автомобилей из-за нехватки чипов, и прогнозы предсказывают, что еще семь автомобилей будут сняты с производства. будет снят с производства в 2022 году из-за сбоев в цепочках поставок в автомобильной отрасли. После спада во время пандемии мировые продажи автомобилей начали восстанавливаться, достигнув 66,7 миллиона проданных единиц в 2021 году. Ожидалось, что этот объем продаж снизится в 2022 году, а объем продаж в 2023 году, как ожидается, все еще будет ниже уровня 2019 года.

Экономика Китая начала замедляться после нескольких лет роста, выражавшегося двузначными числами. Судя по продажам, у Китая был самый крупный автомобильный рынок в 2020 году насчитывалось около 19,8 миллионов единиц. Однако вспышка коронавируса в стране и опасения по поводу надвигающейся рецессии привели к падению ежемесячных продаж автомобилей в Китае в 2021 году. В апреле рынок начал демонстрировать признаки восстановления, что дало ключевым производителям спасательный круг.

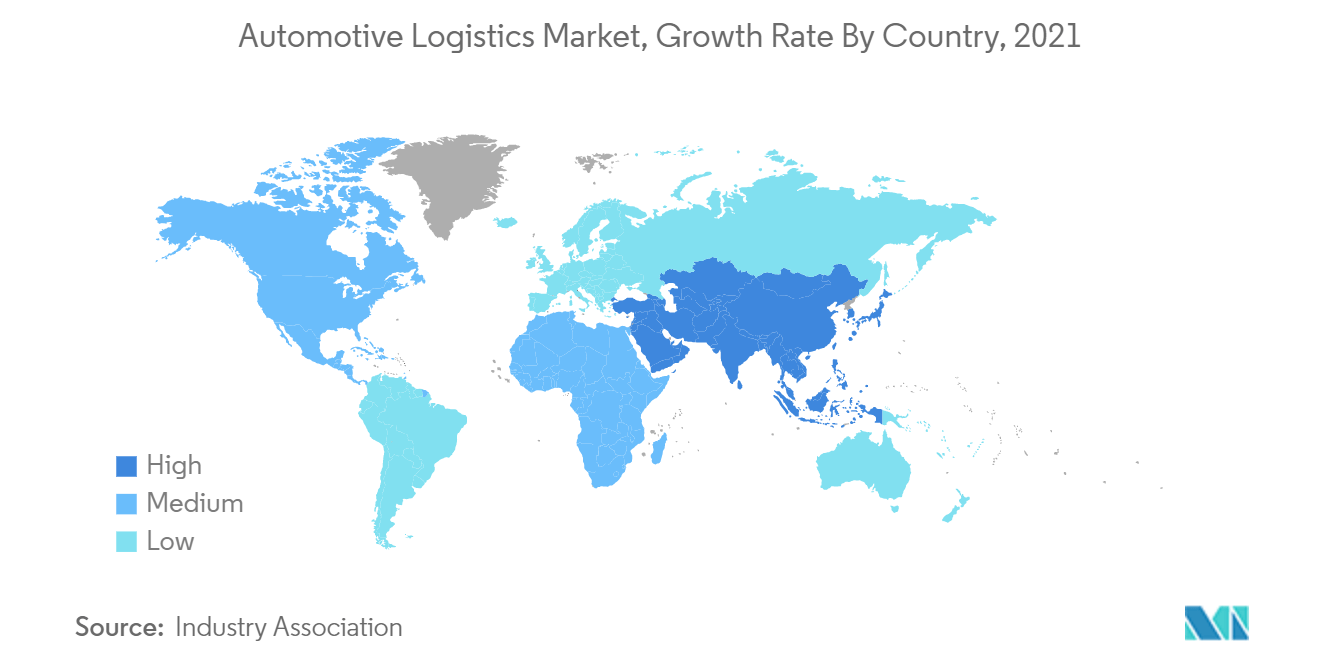

Азиатско-Тихоокеанский регион доминирует на рынке

Согласно отраслевому анализу, Азиатско-Тихоокеанский регион, по оценкам, занимает основную долю рынка. В первую очередь это связано с развивающимися экономиками, такими как Китай и Индия. Ожидается, что многочисленные факторы, такие как легкая доступность сырья, растущий спрос на транспортные средства в регионе, рост населения и наличие низкооплачиваемой рабочей силы, будут стимулировать рынок автомобильной логистики в регионе.

В Азиатско-Тихоокеанском регионе расположены некоторые крупные автомобильные OEM-компании, такие как Toyota, Maruti Suzuki, Hyundai и SAIC Motor Corporation Limited и другие. С ростом производственной и торговой деятельности логистическим компаниям необходимо управлять закупками, транспортировкой и хранением OEM-производителей, чтобы более эффективно оптимизировать цепочку поставок последних.

Глобальные логистические компании все чаще выходят в регион Азиатско-Тихоокеанского региона, чтобы воспользоваться ростом, связанным с этим рынком. Например, в июне 2019 года французский поставщик логистических услуг GEFCO открыл в Чунцине (Китай) специализированную дочернюю компанию, специализирующуюся на импорте и экспорте транспортных средств по железной дороге между Европой, Россией и Китаем. Кроме того, компания развивает другую логистическую деятельность группы в Центральном Китае.

Помимо текущих входящих и послепродажных услуг в китайском автомобильном секторе, GEFCO планирует расширить цепочки поставок OEM в Китае за счет деятельности в секторе готовых автомобилей. К ним относятся услуги от двери до двери для полностью собранных объектов, предварительная перевозка, транспортировка автомобилей, хранение, комплексное проектирование, управление операциями и доставка дилерам внутри страны. Кроме того, группа ожидает увеличения спроса на автомобильную логистику нового поколения и других возможностей развития, возникающих в результате инициативы Китая по созданию инфраструктуры Пояса и пути.

ОПОП распространяется на большинство стран региона, имеющих крупные планы развития. Продажи электромобилей в регионе будут значительно расти благодаря ряду национальных целей в области охраны окружающей среды и устойчивого развития. Логистические компании, способные обрабатывать электромобили и их части, могут извлечь выгоду из этого сценария.

Обзор отрасли автомобильной логистики

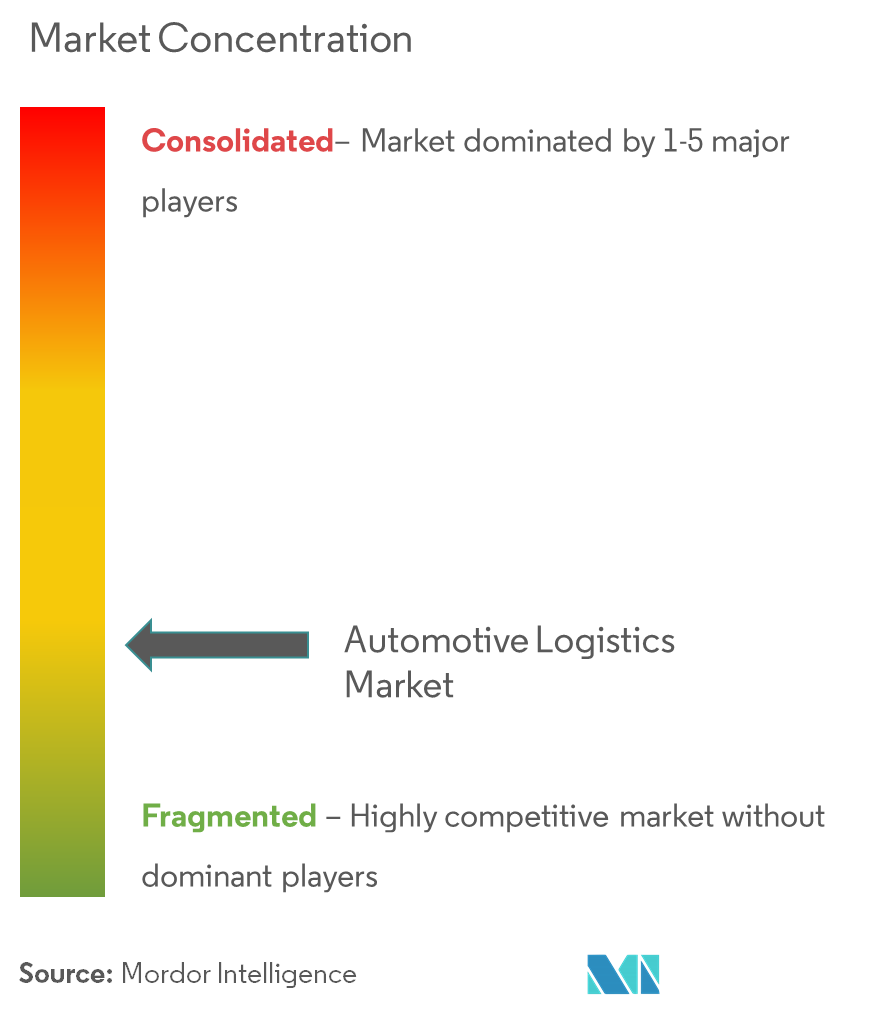

Рынок автомобильной логистики фрагментирован по своей природе на нем присутствуют крупные глобальные игроки, мелкие и средние местные игроки, а также небольшое количество игроков, занимающих долю рынка. Большинство мировых игроков в сфере логистики имеют подразделения автомобильной логистики для удовлетворения потребностей и спроса рынка. Кроме того, местные игроки все больше расширяют свои возможности с точки зрения управления запасами, предложения услуг, обрабатываемой продукции и технологий.

Сторонние поставщики логистических услуг (3PL) на рынке жестко конкурируют за надежность и пропускную способность цепочки поставок. Предлагая услуги с добавленной стоимостью, компании будут дифференцировать свои предложения услуг. Растущие продажи электронной коммерции создают возможности и проблемы для логистических компаний с точки зрения скорости, доставки и т.д.

Глобальные компании с высокими активами и капиталом могут инвестировать в передовые технологии и распределительные центры и получить выгоду от упомянутого выше сценария. С другой стороны, региональные и местные игроки предлагают лучшие отраслевые решения для удовлетворения потребностей производителей, розничных продавцов, а также дилеров. Основными игроками этой отрасли являются Hellmann Worldwide Logistics, APL Logistics, BLG Logistics Group, CEVA Logistics и DB Schenker.

Лидеры рынка автомобильной логистики

-

Hellmann Worldwide Logistics SE & Co. KG

-

APL Logistics Ltd

-

BLG Logistics Group AG & Co. KG

-

CEVA Logistics

-

DB Schenker

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильной логистики

- Декабрь 2022 г. Delhivery, поставщик логистических услуг, объявила о приобретении Algorhythm Tech Pvt Ltd из Пуны за 14,9 крор индийских рупий (17,99 миллионов долларов США) в рамках покупки за наличные с целью расширения своего портфеля решений для интегрированных цепочек поставок. Delhivery ожидает, что приобретение будет завершено к концу января 2023 года. На этом этапе Algorhythm Tech будет функционировать как дочерняя компания логистической компании, базирующейся в Гуруграме.

- Август 2022 г. Bolloré Logistics, мировой поставщик транспортных и логистических услуг, увеличила свое присутствие в Австралии, купив южноавстралийскую фирму Lynair Logistics. По словам Тибо Янсенса, генерального директора Bolloré Logistics в Тихоокеанском регионе, покупка Lynair Logistics еще больше расширяет их присутствие в Австралии, и они рады приветствовать своих новых, опытных и высококвалифицированных членов команды в команде Bolloré Logistics Australia.

Сегментация отрасли автомобильной логистики

Тщательное планирование и выполнение сложной операции по транспортировке транспортных средств известны как автомобильная логистика. Сюда входят все виды транспорта, включая автомобильный, железнодорожный и морской.

Полный базовый анализ мирового рынка автомобильной логистики, который включает оценку и вклад этого сектора в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, ключевых стран и новых тенденций в сегментах рынка, динамику рынка и ключевые компоненты. Статистика потоков представлена в отчете.

Мировой рынок автомобильной логистики сегментирован по услугам (транспортировка, складирование, дистрибуция, управление запасами и другие услуги), по типу (готовые автомобили, автокомпоненты и другие виды) и по географическому положению (Азиатско-Тихоокеанский регион, Северная Америка, Европа). Латинская Америка, Ближний Восток и Африка). В отчете представлены размеры рынка и прогнозы в значениях (млрд долларов США) для всех вышеуказанных сегментов.

| По услуге | Транспорт | ||

| Складирование, распределение и управление запасами | |||

| Другие услуги | |||

| По типу | Готовый автомобиль | ||

| Автокомпоненты | |||

| Другие типы | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Италия | |||

| Россия | |||

| Франция | |||

| Остальная Европа | |||

| Латинская Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Объединенные Арабские Эмираты | |||

| Саудовская Аравия | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованиям рынка автомобильной логистики

Насколько велик мировой рынок автомобильной логистики?

Ожидается, что объем мирового рынка автомобильной логистики достигнет 317,29 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,65% и достигнет 437,80 млрд долларов США к 2029 году.

Каков текущий размер мирового рынка автомобильной логистики?

Ожидается, что в 2024 году объем мирового рынка автомобильной логистики достигнет 317,29 млрд долларов США.

Кто являются ключевыми игроками на мировом рынке Автомобильная логистика?

Hellmann Worldwide Logistics SE & Co. KG, APL Logistics Ltd, BLG Logistics Group AG & Co. KG, CEVA Logistics, DB Schenker — основные компании, работающие на мировом рынке автомобильной логистики.

Какой регион является самым быстрорастущим на мировом рынке Автомобильная логистика?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на мировом рынке автомобильной логистики?

В 2024 году Азиатско-Тихоокеанский регион будет занимать самую большую долю на мировом рынке автомобильной логистики.

Какие годы охватывает этот мировой рынок автомобильной логистики и каков был размер рынка в 2023 году?

В 2023 году объем мирового рынка автомобильной логистики оценивается в 297,51 миллиарда долларов США. В отчете рассматривается исторический размер мирового рынка автомобильной логистики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер мирового рынка автомобильной логистики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Отчет об отрасли автомобильной логистики

Статистические данные о доле, размере и темпах роста доходов на рынке автомобильной логистики в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автомобильной логистики включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.