Размер рынка аквакормов

| Период исследования | 2019 - 2029 |

| Размер рынка (2024) | USD 52.05 миллиарда долларов США |

| Размер рынка (2029) | USD 63.34 миллиарда долларов США |

| CAGR(2024 - 2029) | 4.00 % |

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка аквакормов

Размер рынка Aquafeed оценивается в 52,05 миллиарда долларов США в 2024 году и, как ожидается, достигнет 63,34 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 4% в течение прогнозируемого периода (2024-2029 годы).

- Аквакорма – это комбикорма, приготовленные для водных животных путем смешивания различного сырья и добавок. Эти смеси разрабатываются в соответствии с конкретными потребностями вида и возрастом животного.

- Аквакорма необходимы для аквакультуры из-за их иммунорезистентных, питательных и стимулирующих рост свойств. Высококачественные аквакорма значительно полезнее для моллюсков, рыб, ракообразных и других водных животных, чем корма, произведенные на ферме, благодаря своему сбалансированному и учитывающему потребности человека составу.

- Кроме того, наблюдается увеличение прямого потребления рыбы человеком по сравнению с другими видами мяса, такими как крупный рогатый скот и птица. Это увеличение связано с наличием различной рыбы на розничном рынке и рядом связанных с этим преимуществ для здоровья, таких как улучшение когнитивного развития у детей, снижение уровня жира в организме и помощь в снижении угрозы сердечно-сосудистых заболеваний. Аналогичным образом, ожидается, что рост доходов на душу населения, особенно в развивающихся странах, будет поддерживать рост индустрии кормов для аквакультуры.

- Более того, было реализовано несколько правительственных инициатив и схем, чтобы побудить фермеров использовать высококачественные корма. Например, правительство Индии выделило 73,84 миллиона долларов США на продолжение Схемы голубой революции в течение 2020-21 финансового года. Эта схема реализует различные текущие программы развития рыболовства, включая морское рыболовство, марикультуру и аквакультуру.

- Таким образом, учитывая рост населения, осознающий пользу употребления рыбы для здоровья, а также инициативы правительства и учитывая факторы, упомянутые выше, прогнозируется, что рынок будет расти в течение исследуемого периода. Однако некоторые ограничения сдерживают рост рынка. Цены на сырье постоянно колеблются и, следовательно, могут негативно повлиять на развитие рынка кормов для аквакультуры.

Тенденции рынка аквакормов

Увеличение потребления в рыболовстве и аквакультуре

Рост населения, рост доходов в развивающихся странах и урбанизация привели к резкому увеличению мирового производства рыболовства и аквакультуры. Уровень доходов и потребление животного белка положительно связаны с увеличением потребления рыбы и других морепродуктов за счет основных продуктов питания. Благодаря более высоким доходам и урбанизации мировое потребление рыбы растет быстрее, чем население планеты.

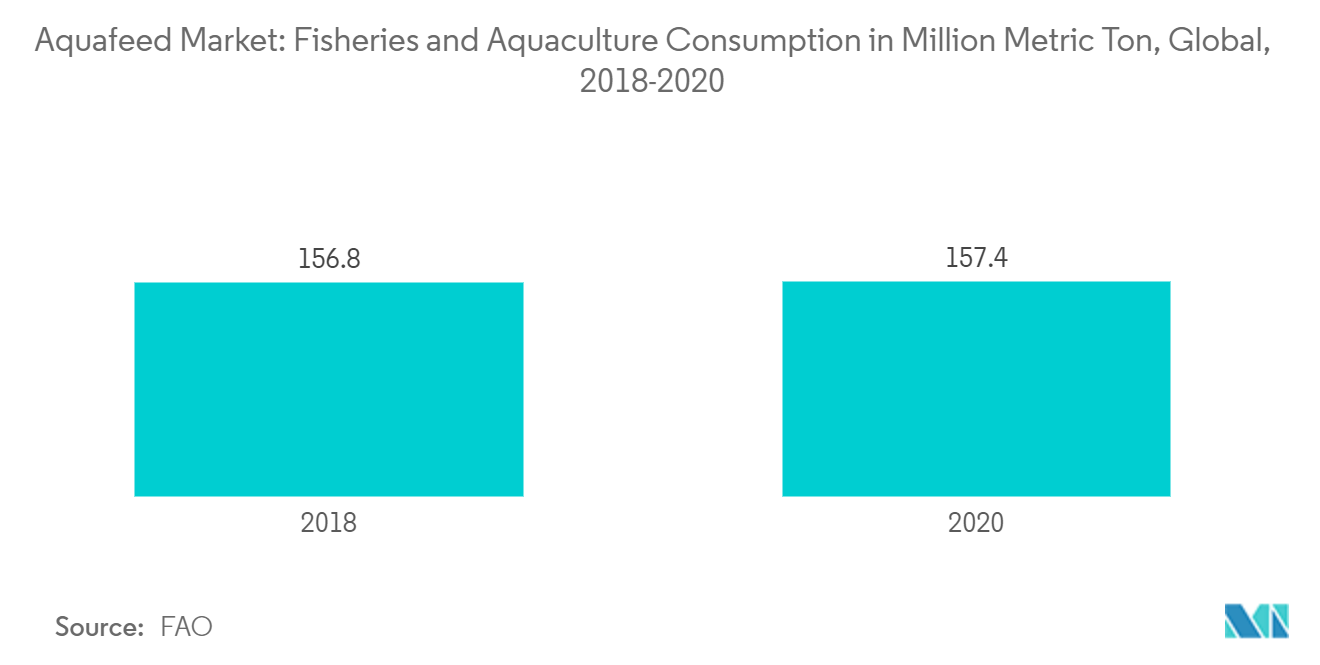

Рыболовство и аквакультура все чаще становятся основным источником белка, иностранной валюты, средств к существованию и благосостояния населения во всем мире. Например, по данным ФАО, общий объем потребления рыбы и аквакультуры в 2018 году составил 156,8 млн тонн, а в 2020 году он увеличился и достиг 157,4 млн тонн.

Кроме того, растущая поддержка рыбоводства со стороны правительств и частных организаций и развитие новых технологий стимулируют мировой рынок кормов для аквакультуры. Например, в августе 2021 года Центральный институт технологий рыболовства (CIFT) разработал новую технологию для поддержки роста рынка кормов для аквакультуры. Разработанная технология поможет перерабатывать рыбные отходы в корм для аквакультуры. Он был создан для удовлетворения высоких потребностей в кормах для рыб в секторе аквакультуры и устранения антисанитарных методов обращения с рыбными отходами.

Таким образом, из-за растущего спроса на рыболовство и аквакультуру его выращивание значительно возросло, что привело к росту доходов рынка кормов для аквакультуры за последние несколько лет. Кроме того, многие мелкие предприятия создали собственную аквакультуру из-за быстрого роста рынка. Ожидается, что этот фактор также приведет к существенному росту доли рынка кормов для аквакультуры в прогнозируемый период.

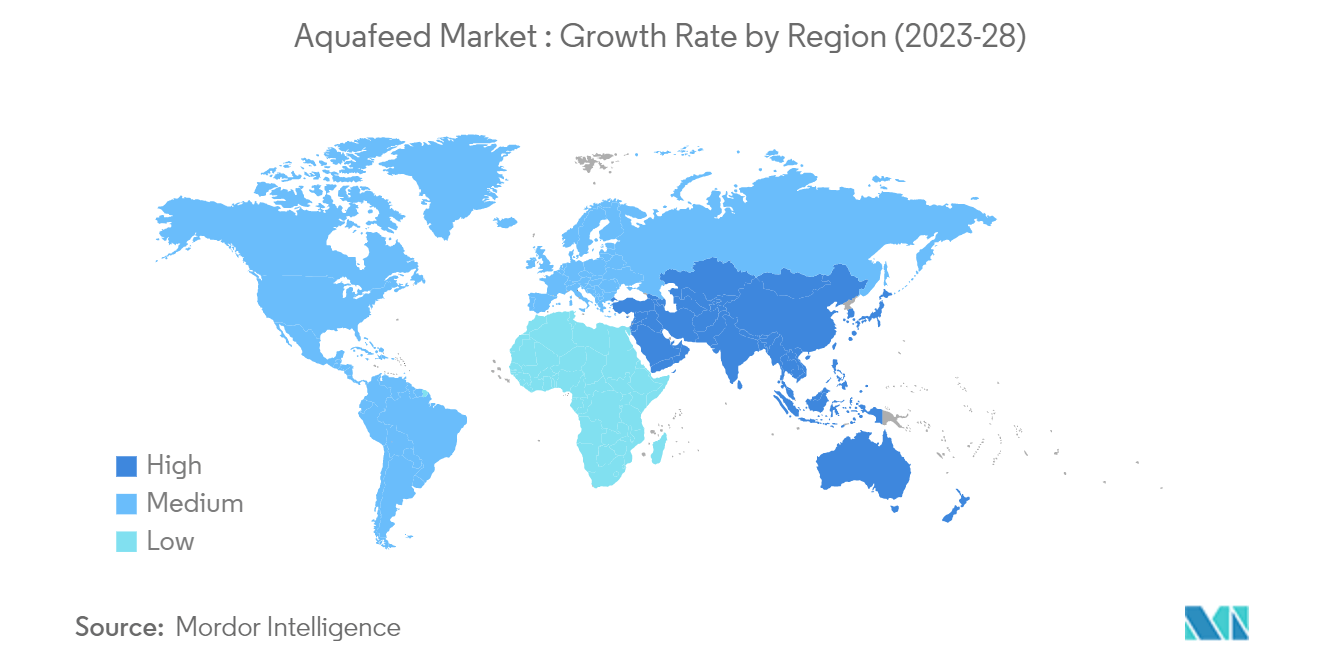

Азиатско-Тихоокеанский регион доминирует на рынке кормов для аквакультуры

Рост потребления рыбы в азиатских странах обусловлен сочетанием большого, растущего и все более городского населения. Согласно новому прогнозу Всемирного банка, к 2030 году на азиатские страны, вероятно, будет приходиться 70% мирового потребления рыбы. Китай является одной из быстро развивающихся экономик, которая, как ожидается, будет обеспечивать 38% мирового объема морепродуктов. Китай и другие азиатские страны инвестируют в развитие отрасли аквакультуры. Это может создать спрос на корма для аквакультуры.

Производство аквакультуры в регионе в целом характеризуется интенсивностью и технически развитостью. В последние годы растущие инвестиции в сектор аквакультуры и правительственные инициативы по продвижению устойчивой аквакультуры помогли азиатскому рынку внедрить научные методы управления аквакультурой (SAMP). Например, по данным SEAFDEC, вьетнамское правительство стремится превратить страну в ведущего мирового экспортера морепродуктов в соответствии со стратегией развития рыболовства страны в 2020 году. ВВП агролесоводства и рыболовства. Правительство также планирует открыть центры по переработке рыбы для создания рабочих мест.

Более того, более половины внутреннего производства в таких странах, как Вьетнам, Таиланд, Филиппины, Индия и Индонезия, предназначено только для рынков Европы и Северной Америки. Индустрия кормов для аквакультуры в регионе развивается за счет расширения аквакультуры и увеличения спроса на морепродукты. Китай является одним из крупнейших производителей комбикормов в мире в 2020 году объем производства оценивается примерно в 240 миллионов тонн, из которых на долю аквакультуры пришлось 22,2 миллиона тонн. Более того, рынок региона состоит из нескольких производителей кормов, как местных, так и мировых, которые конкурируют за долю рынка.

Таким образом, с учетом роста потребления рыбы, а также инициатив правительства по развитию рынка кормов для аквакультуры в регионе и с учетом вышеупомянутых факторов, прогнозируется, что рынок будет расти в течение исследуемого периода.

Обзор отрасли производства аквакормов

Рынок кормов для аквакультуры относительно консолидирован, и крупные игроки занимают значительную долю рынка. Cargill Incorporated, Charoen Pokphand Group, Aller Aqua A/S, BioMar A/S и Nutreco NV являются основными игроками на рынке. Игроки инвестируют в новые продукты и импровизацию продуктов, партнерские отношения, расширения и приобретения для расширения бизнеса.

Лидеры рынка аквакормов

-

BioMar A/S

-

Aller Aqua A/S

-

Cargill Inc.

-

Nutreco NV

-

Charoen Pokphand Foods PCL.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аквакормов

- Ноябрь 2022 г. Норвежский производитель форели из RAS, компания Hima Seafood, подписала пятилетний контракт с SkrettingНорвегия, который станет основным поставщиком кормов для производства форели, которое будет запущено в Рьюкане в Телемарке в 2023 году.

- Ноябрь 2022 г. Skretting открыла новый завод по производству кормов для рыб Lotus II во Вьетнаме. Завод по производству рыбных кормов состоит из двух независимых линий производственной мощностью 100 000 тонн в год.

- Ноябрь 2022 г. De Heus открывает четвертый комбикормовый завод в Индонезии. Комбикормовый завод расположен на площади пять гектаров в PIER Pasuruan, Восточная Ява, с годовой производственной мощностью 300 000 тонн.

Отчет о рынке аквакормов – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Корм для рыб

5.1.1.1 Корм для карпа

5.1.1.2 Корм для лосося

5.1.1.3 Тилапия Кормовая

5.1.1.4 Корм для сома

5.1.1.5 Другой корм для рыб

5.1.2 Корм для моллюсков

5.1.3 Корм для ракообразных

5.1.3.1 Корм для креветок

5.1.3.2 Другой корм для ракообразных

5.1.4 Другие аквакорма

5.2 География

5.2.1 Северная Америка

5.2.1.1 Соединенные Штаты

5.2.1.2 Канада

5.2.1.3 Мексика

5.2.1.4 Остальная часть Северной Америки

5.2.2 Европа

5.2.2.1 Испания

5.2.2.2 Великобритания

5.2.2.3 Франция

5.2.2.4 Германия

5.2.2.5 Россия

5.2.2.6 Италия

5.2.2.7 Остальная Европа

5.2.3 Азиатско-Тихоокеанский регион

5.2.3.1 Китай

5.2.3.2 Индия

5.2.3.3 Япония

5.2.3.4 Таиланд

5.2.3.5 Вьетнам

5.2.3.6 Австралия

5.2.3.7 Остальная часть Азиатско-Тихоокеанского региона

5.2.4 Южная Америка

5.2.4.1 Бразилия

5.2.4.2 Аргентина

5.2.4.3 Остальная часть Южной Америки

5.2.5 Ближний Восток и Африка

5.2.5.1 Южная Африка

5.2.5.2 Египет

5.2.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Aller Aqua AS

6.3.2 Alltech Inc.

6.3.3 Archer Daniels Midland Co.

6.3.4 BioMar AS

6.3.5 Cargill Incorporated

6.3.6 Charoen Pokphand Group

6.3.7 Coppens International BV

6.3.8 Hanpel Tech Co. Ltd

6.3.9 Kemin Industries Inc.

6.3.10 Inve Aquaculture Inc.

6.3.11 Nutreco NV

6.3.12 Nutriad International NV

6.3.13 Ridley Corporation Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли производства аквакормов

Aquafeed представляет собой смесь сырья, добавок и других добавок, полученных из натуральных или синтетических источников и скармливаемых рыбе, выращиваемой на фермах. Рынок аквакормов сегментирован по типу (корм для рыб (корм для карпа, корм для лосося, корм для тилапии, корм для сома и другие корма для рыб), корм для моллюсков, корм для ракообразных (корм для креветок и другие корма для ракообразных) и другие корма для аквакультуры) и географическому положению ( Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). В отчете представлены размер рынка и прогнозы по стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| География | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка аквакормов

Насколько велик рынок аквакормов?

Ожидается, что объем рынка кормов для аквакормов достигнет 52,05 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4% и достигнет 63,34 млрд долларов США к 2029 году.

Каков текущий размер рынка аквакормов?

Ожидается, что в 2024 году объем рынка аквакормов достигнет 52,05 млрд долларов США.

Кто являются ключевыми игроками на рынке Аквакорма?

BioMar A/S, Aller Aqua A/S, Cargill Inc., Nutreco NV, Charoen Pokphand Foods PCL. — основные компании, работающие на рынке Aquafeed.

Какой регион на рынке Aquafeed является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Аквакорма?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка аквакормов.

Какие годы охватывает рынок Аквакорма и каков был размер рынка в 2023 году?

В 2023 году объем рынка аквакормов оценивается в 50,05 млрд долларов США. В отчете рассматривается исторический размер рынка аквакормов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка аквакормов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли аквакормов

Статистические данные о доле, размере и темпах роста доходов на рынке Aquafeed в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Aquafeed включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.