Анализ рынка авиаперевозок

Размер рынка авиаперевозок оценивается в 151,22 миллиарда долларов США в 2024 году и, как ожидается, достигнет 201,57 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 5,92% в течение прогнозируемого периода (2024-2029 годы).

В 2022 году отрасль грузовых авиаперевозок столкнулась со значительными проблемами, в первую очередь из-за продолжающегося конфликта между Россией и Украиной, который значительно сократил объемы специализированных грузовых авиаперевозок из России.

- По данным Международной ассоциации воздушного транспорта (IATA), в июле 2023 года в отрасли грузовых авиаперевозок наблюдался рост на 20,7% по сравнению с предыдущим месяцем, сохраняя устойчивый рост с февраля 2023 года. Однако по сравнению с июлем 2022 года грузовые тонно-километры отрасли (СТК) ) снизился на 0,8%, что на 0,3% ниже уровня июля 2022 года и на 3,7% ниже докризисного уровня в 2019 году. Этот годовой рост CTK во всем мире отчасти обусловлен ростом, вызванным более низким базовым годом. в 2022 году.

- Во время исторического шока, вызванного пандемией, авиакомпании продемонстрировали замечательные инновации и гибкость, продемонстрировав устойчивость в этот период. Финансовая прибыльность авиакомпаний находится в пределах досягаемости отрасли в целом, несмотря на продолжающееся давление на эволюцию затрат со стороны макроэкономической среды. Существенный разрыв между ценами на авиакеросин и нефть ограничивает возможности авиакомпаний получить выгоду от потенциального снижения цен на нефть, в отличие от других отраслей. Ограниченные мощности нефтеперерабатывающих заводов могут сохранить эту проблему до 2023 года. Плотность рынков труда приведет к повышению заработной платы, а неустойчивое ценообразование в цепочке создания стоимости в сфере последующей авиации, вероятно, сохранится и в 2023 году.

- Эта версия призвана улучшить читабельность за счет разделения некоторых предложений и перефразирования определенных частей для лучшего восприятия, сохраняя при этом исходный контекст и информацию.

Тенденции рынка авиаперевозок

Растущий спрос на рынке авиаперевозок

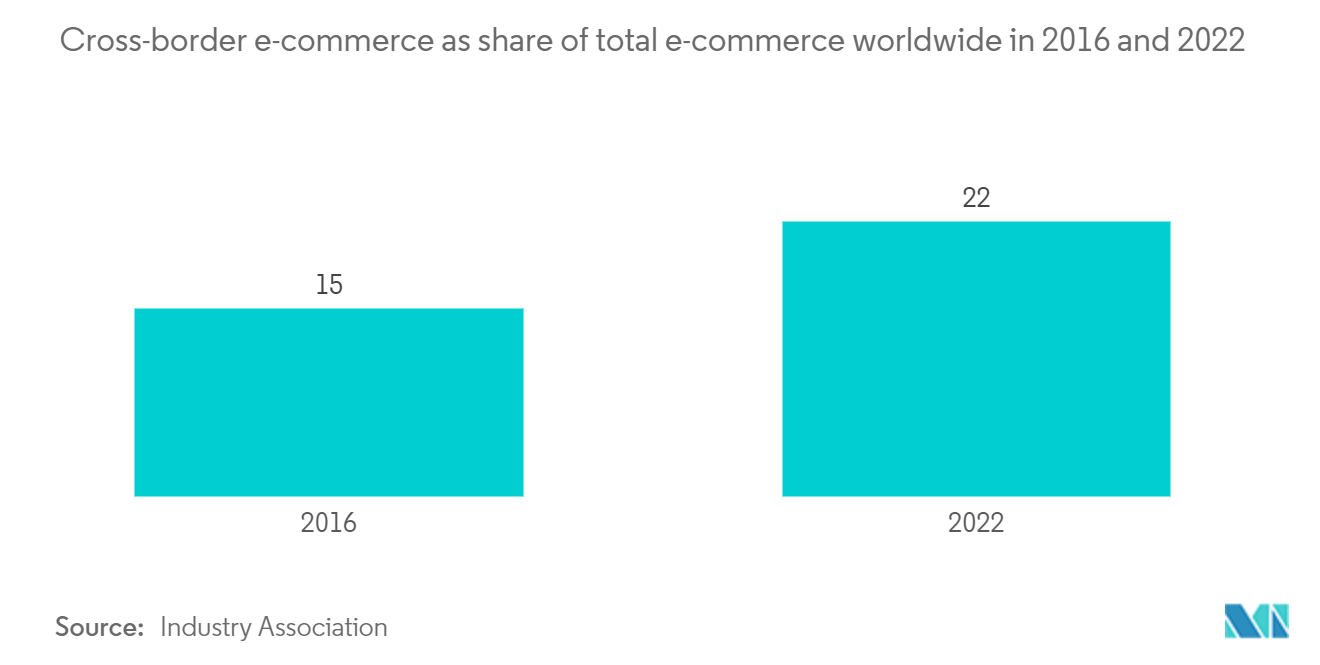

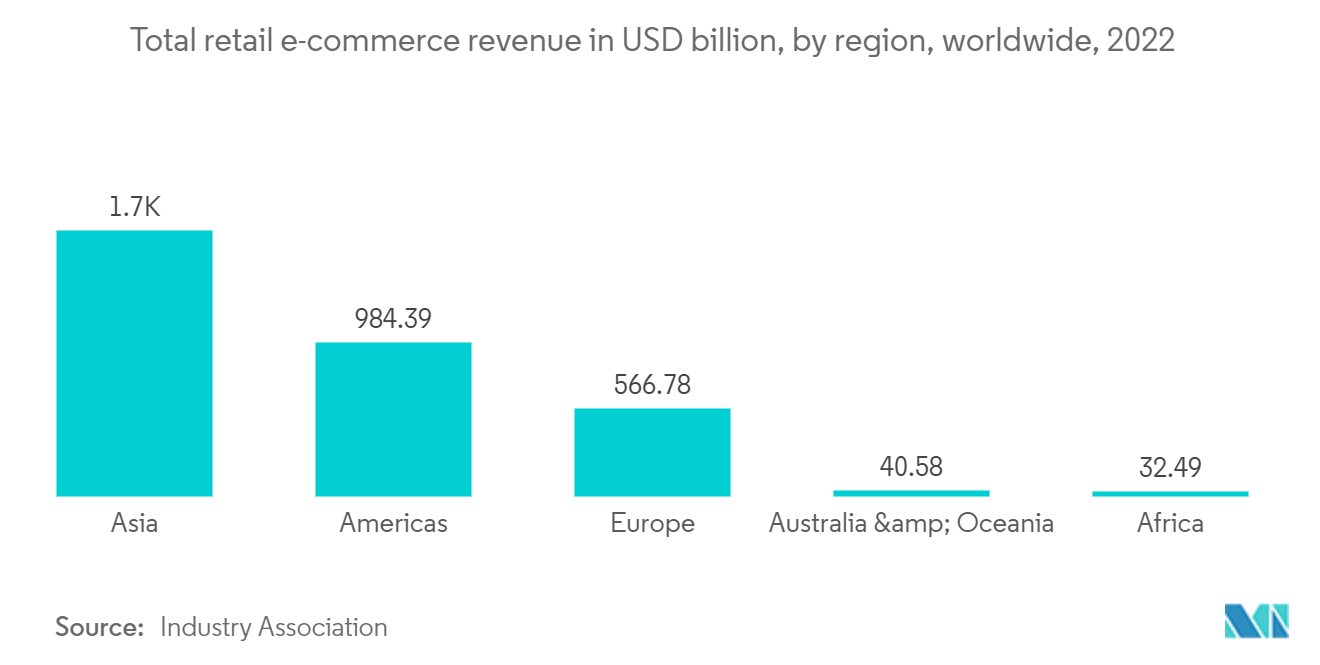

- Отрасль грузовых авиаперевозок служит основой глобальной торговли, облегчая транспортировку товаров и объединяя компании по всему миру. В последние годы произошел резкий рост объемов грузовых авиаперевозок из-за роста мировой экономики, изменения потребительских предпочтений и технологических достижений. Трансграничная торговля является основной движущей силой текущего роста рынка, который, как ожидается, еще больше ускорится в ближайшие годы. По мере роста мировой торговли растет спрос на быстрые и эффективные международные перевозки.

- В августе 2023 года в китайском международном аэропорту Баоань в Шэньчжэне (SBI) с января по июль наблюдался двукратный рост трансграничной электронной торговли, что предполагает дальнейший рост в оставшиеся пять месяцев после включения грузовых рейсов в работу аэропорта. SBI успешно управлял 93 000 тонн международной электронной коммерции за семь месяцев, что на 101% больше, чем за соответствующий период прошлого года.

- Авиакомпании-партнеры Central Airlines и YunExpress в конце июля представили второй грузовой рейс Boeing 777, что, как ожидается, значительно увеличит объемы грузовых перевозок. Это дополнительное грузовое судно призвано расширить спектр услуг авиакомпании с трех до шести рейсов в неделю, соединяющих Шэньчжэнь и Париж.

- В апреле 2023 года на цифровых торговых площадках грузовых авиаперевозок были внедрены новые функции, которые позволили логистическим компаниям, контролирующим импорт, оперативно бронировать экспортные поставки у агентов в других странах. Эта разработка исключает ранее трудоемкий процесс получения цен по телефону или электронной почте.

- Cargo.One объявила об обновлении, призванном упростить бронирование для экспедиторов, желающих осуществлять бронирование за рубежом у партнеров, тем самым устраняя необходимость в выполнении бронирования третьей стороной.

- WebCargo, входящая в состав компаний Freightos, сообщила, что оптовые дистрибьюторы авиаперевозок в Китае теперь обладают возможностью напрямую продавать помещения грузовым агентам, аналогично партнерам авиакомпаний.

- Сторонние платформы, примером которых является CargoAi, позволяют авиакомпаниям продавать свои мощности на единой платформе, предоставляя экспедиторам возможность сравнивать актуальные тарифы и наличие мест при электронном бронировании отправлений — аналогично тому, как путешественники покупают авиакресла, отели и арендуемые автомобили онлайн с помощью платформ. как Каяк и Priceline.

Рост электронной коммерции открывает большие возможности для отрасли авиаперевозок

- Взрывной всплеск электронной коммерции во время пандемии сделал ее будущую траекторию непредсказуемой. Этот феномен онлайн-покупок стал глобальной нормой, поскольку потребители во всем мире осознают удобство цифровых транзакций. По данным IATA, 80% международной электронной коммерции зависит от воздушного транспорта, что значительно оптимизирует трансграничные покупки за счет повышения эффективности, безопасности и прозрачности. Прогнозы предусматривают существенное расширение сектора электронной коммерции, объем которого к 2026 году может вырасти до 4,4 триллиона долларов США.

- Логистика, широкое распространение мобильных устройств и расширение рынка являются ключевыми факторами, которые могут способствовать этому ожидаемому росту. Более того, это расширение не ограничивается только новыми регионами, но охватывает области, где онлайн-торговля уже закрепилась, что подчеркивает решающую роль логистики. Мониторинг электронной коммерции IATA за 2021 год показал, что 18% авиагрузов составляют перевозки электронной коммерции — ожидается, что эта цифра будет расти по мере изменения поведения потребителей. Отрасль грузовых авиаперевозок, обладающая глобальными сетями, адаптируемыми мощностями и инициативами в области цифровизации, хорошо подготовлена к стимулированию роста электронной коммерции. Эти инициативы обещают повысить операционную эффективность и прозрачность поставок на протяжении всего пути следования.

- Поскольку глобальный ландшафт электронной коммерции продолжает развиваться, стратегическое партнерство, передовые технологии и надежная инфраструктура будут доминировать на арене грузовых авиаперевозок, обеспечивая прозрачность, гибкость и скорость на каждом этапе пути. Примечательно, что в марте 2021 года Air Canada Cargo возглавила подразделение доставки Rivo, ориентированное на электронную коммерцию. Кроме того, в июле 2022 года авиакомпания подписала многолетний договор с Trexity, фирмой по доставке по требованию. Чтобы использовать имеющиеся перспективы грузовых перевозок, авиакомпания планирует к первому кварталу 2023 года развернуть семь грузовых самолетов, включая пять переоборудованных самолетов и два серийных грузовых самолета.

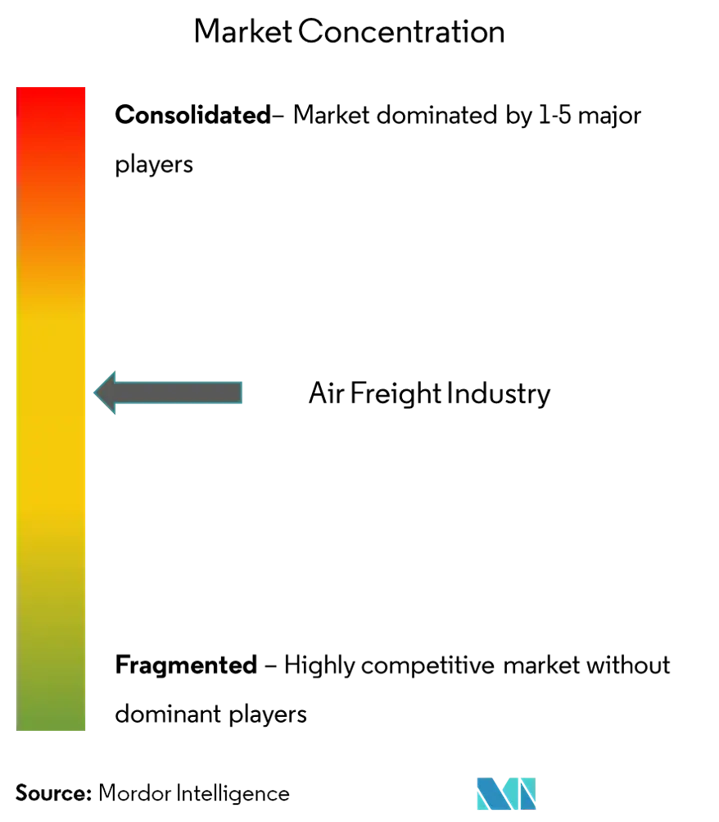

Обзор отрасли авиаперевозок

Отрасль авиаперевозок умеренно фрагментирована доминирующие игроки работают во многих регионах мира. Растущий спрос на услуги грузовых авиаперевозок ставит новые задачи перед поставщиками грузов. Авиакомпании должны уделять приоритетное внимание внедрению топливосберегающих решений и использованию инновационных технологий, чтобы предлагать экономически эффективные услуги.

Например, такие компании, как Lufthansa Cargo, инвестировали в цифровые возможности, такие как их система электронного бронирования, и стремятся сделать свои системы бронирования доступными через интерфейсы прикладного программирования (API), обеспечивая доступ к инвентарю другим.

Однако нормативные споры (такие как торговая война между США и Китаем), антинациональная деятельность и пандемия COVID-19 существенно нарушили индустрию авиаперевозок. Этот сбой привел к отмене многочисленных рейсов из соображений безопасности и уменьшению количества пассажиров.

Прогнозируется, что в ближайшее время значительную роль в удовлетворении складских потребностей, связанных с перемещением грузов через аэропорты, будут играть специальные экономические зоны (СЭЗ), зоны свободной торговли (ЗСТ) и таможенные склады.

Лидеры рынка авиаперевозок

FedEx (Federal Express) Corporation

United Parcel Service Inc.

The Emirates Group

Cathay Pacific Airways Limited

Cargolux Airlines International Sa

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиаперевозок

- Май 2023 г. FedEx запустила FedEx® Sustainability Insights для отслеживания выбросов клиентов. Этот облачный механизм использует данные сети FedEx практически в реальном времени для оценки выбросов CO2e как для отдельных номеров отслеживания, так и для учетных записей FedEx.com.

- Май 2023 г. FedEx Express, дочерняя компания FedEx Corp. и одна из крупнейших в мире компаний экспресс-перевозок, расширила свои услуги международной доставки, чтобы удовлетворить растущий спрос клиентов на надежные и разнообразные услуги в Азиатско-Тихоокеанском регионе. Теперь клиенты получат доступ к услугам FedEx International Economic® (IE), соединяющим Азиатско-Тихоокеанский регион со 170 рынками по всему миру.

Сегментация отрасли авиаперевозок

Авиаперевозки — это перемещение товаров или грузов по воздуху.

Мировой рынок авиаперевозок сегментирован по услугам (экспедиторские, авиалинии, почта и другие услуги), пункту назначения (внутренние и международные), типу перевозчика (грузовые и грузовые суда) и географическому положению (Азиатско-Тихоокеанский регион, Северная Америка, Европа, Средний Восток). Восток и Африка, Латинская Америка).

В отчете представлен размер рынка и прогнозы мирового рынка авиаперевозок в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Пересылка |

| Авиакомпании |

| Почта |

| Другие услуги |

| Одомашненный |

| Международный |

| Брюшной груз |

| Грузовое судно |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Россия | |

| Остальная Европа | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Катар | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Латинская Америка | Бразилия |

| Мексика | |

| Аргентина | |

| Колумбия | |

| Остальная часть Латинской Америки |

| По услуге | Пересылка | |

| Авиакомпании | ||

| Почта | ||

| Другие услуги | ||

| По месту назначения | Одомашненный | |

| Международный | ||

| По типу оператора связи | Брюшной груз | |

| Грузовое судно | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Россия | ||

| Остальная Европа | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Катар | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Латинская Америка | Бразилия | |

| Мексика | ||

| Аргентина | ||

| Колумбия | ||

| Остальная часть Латинской Америки | ||

Часто задаваемые вопросы по исследованию рынка авиаперевозок

Насколько велик рынок авиаперевозок?

Ожидается, что объем рынка авиаперевозок достигнет 151,22 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,92% и достигнет 201,57 млрд долларов США к 2029 году.

Каков текущий размер рынка авиаперевозок?

Ожидается, что в 2024 году объем рынка авиаперевозок достигнет 151,22 миллиарда долларов США.

Кто являются ключевыми игроками на рынке авиаперевозок?

FedEx (Federal Express) Corporation, United Parcel Service Inc., The Emirates Group, Cathay Pacific Airways Limited, Cargolux Airlines International Sa — основные компании, работающие на рынке авиаперевозок.

Какой регион на рынке авиаперевозок является наиболее быстрорастущим?

По оценкам, на Ближнем Востоке и в Африке темпы роста будут самыми высокими в среднем за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке авиаперевозок?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка авиаперевозок.

Какие годы охватывает этот рынок авиаперевозок и каков был размер рынка в 2023 году?

В 2023 году объем рынка авиаперевозок оценивался в 142,77 млрд долларов США. В отчете рассматривается исторический размер рынка авиаперевозок за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиаперевозок на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли авиаперевозок

Статистические данные о доле, размере и темпах роста доходов на рынке авиаперевозок в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиаперевозок включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.