Объем рынка белка в Германии

|

|

Период исследования | 2017 - 2029 |

|

|

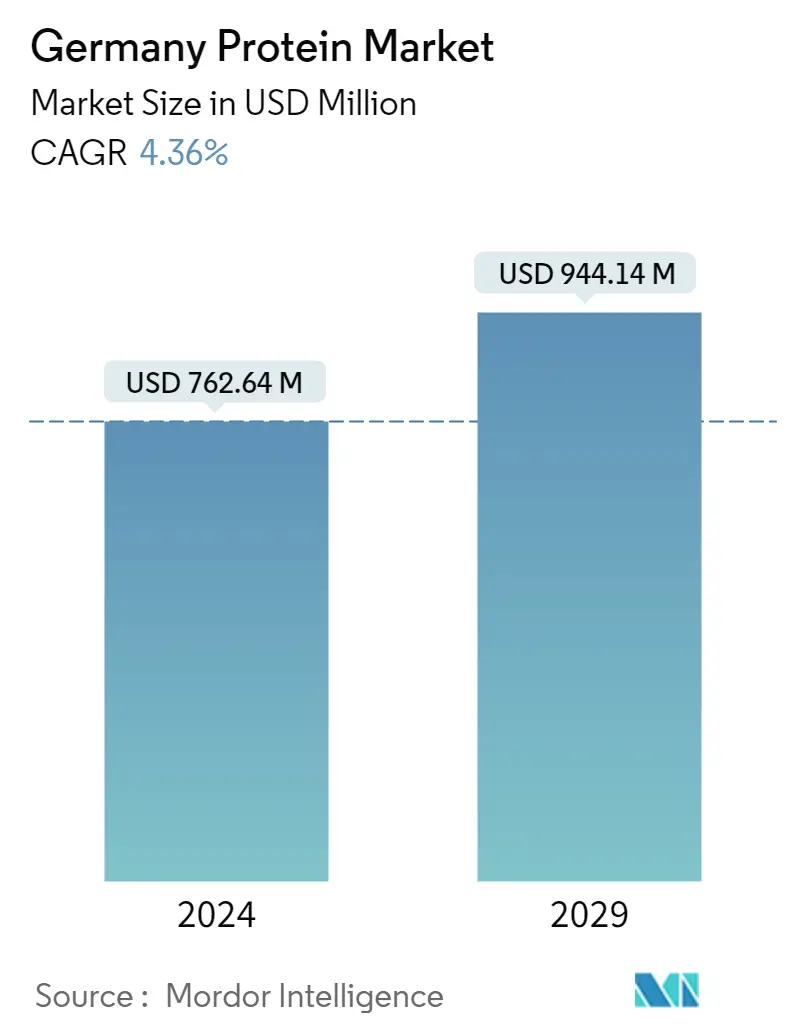

Размер рынка (2024) | USD 762.64 миллиона долларов США |

|

|

Размер рынка (2029) | USD 944.14 миллиона долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля конечного пользователя | Еда и напитки |

|

|

CAGR(2024 - 2029) | 4.36 % |

|

|

Самый быстрый рост среди конечных пользователей | Добавки |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка белка в Германии

Объем рынка белка в Германии оценивается в 762,64 миллиона долларов США в 2024 году и, как ожидается, достигнет 944,14 миллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 4,36% в течение прогнозируемого периода (2024-2029 годы).

Стратегические инвестиции руководящих органов стимулировали применение белка, особенно в продуктах питания и напитках, а также в кормах для животных.

- По сфере применения сегмент продуктов питания и напитков (FB) лидирует на немецком белковом рынке. На его долю приходится основная доля в 55,4% по объему, за которой следуют корма для животных с долей 39,9% в 2022 году. Однако ожидается, что в подсегменте напитков будет зафиксирован самый быстрый среднегодовой темп роста в 7,22% по объему в течение прогнозируемого периода. поскольку немцы известны своим предпочтением газированной питьевой воды и фруктовых соков, напитков и нектаров с добавлением белков.

- В сегменте FB наибольшую долю по объему в 2020 году занимал подсегмент мяса/птицы/морепродуктов и альтернативных мясных продуктов, за которым следовал подсегмент молочных продуктов и альтернативных молочных продуктов. Поскольку спрос на альтернативы мясу растет, правительство Германии в 2018 году инвестировало около 780 000 долларов США в исследовательские проекты, такие как Механизмы текстурирования при влажной экструзии соевого и горохового белка, направленные на то, чтобы сделать текстуру веганского мяса более реалистичной за счет использования белков сои и гороха.

- Рост рынка в первую очередь обусловлен растущим числом веганских и флекситарианских потребителей, которые все больше полагаются на продукты без содержания животных или открыты для них. По состоянию на 2020 год число веганов в Германии удвоилось с 1,3 миллиона до 2,6 миллиона, что составляет 3,2% населения.

- По прогнозам, подсегмент спортивных пищевых добавок и спортивных добавок станет самым быстрорастущим приложением для конечных пользователей со среднегодовым темпом роста 6,28% в течение прогнозируемого периода 2023-2029 годов. Например, по данным глобальной ассоциации здоровья и фитнеса IHRSA, с 2016 года количество членов фитнес-клубов в Германии выросло на 14% и в 2019 году достигло 64,76 миллиона. В 2021 году в земле Северный Рейн-Вестфалия было больше всего спортивных клубов среди земель Германии. с численностью около 18 000, за ней следуют Бавария с 11 725 и Баден-Вюртемберг с 11 274.

Тенденции рынка белка в Германии

- Спрос на детское питание премиум-класса растет

- Сильное удержание сегмента хлебобулочных изделий для стимулирования рынка

- Отказ потребителей от газированных напитков может сдержать рынок

- Тенденции в обогащении и инновационной упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Высокое производство кондитерских изделий выгодно немецким производителям

- Ожидается, что спрос на функциональные молочные продукты будет стимулировать рынок.

- Старение населения для расширения потребительской базы

- Альтернативы мясу становятся потенциальными драйверами рынка

- Домохозяйства с одним руководителем будут стимулировать рынок RTE/RTC

- Ожидается, что в будущем здоровые закуски будут стимулировать рынок.

- Ожидается, что потребители, ведущие активный образ жизни, будут стимулировать рынок.

- Фидов с конкретными претензиями становится все больше

- Натуральные косметические продукты развивают изучаемый рынок

- Рост потребления растительного белка открывает новые возможности для ключевых игроков сектора ингредиентов

- Производство сои, пшеницы и гороха является основным сырьем для производителей растительных белковых ингредиентов.

Обзор белковой отрасли Германии

Рынок протеинов Германии фрагментирован пять крупнейших компаний занимают 24,05%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Arla Foods AmbA, Darling Ingredients Inc., Kerry Group PLC и Royal FrieslandCampina NV (отсортировано в алфавитном порядке).

Лидеры белкового рынка Германии

Archer Daniels Midland Company

Arla Foods AmbA

Darling Ingredients Inc.

Kerry Group PLC

Royal FrieslandCampina N.V

Other important companies include Agrial Enterprise, Fonterra Co-operative Group Limited, Lactoprot Deutschland GmbH, Lantmännen, MEGGLE GmbH & Co. KG, Roquette Frère, Tessenderlo Group, Ÿnsect.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости белкового рынка Германии

- Март 2022 г . Stegmann Emmental Käsereien GmbH теперь работает как MEGGLE Cheese GmbH. С мая 2021 года входит в состав группы MEGGLE.

- Декабрь 2021 г . С 1 января 2022 г. Хеннинг Делер займет должность финансового директора MEGGLE Group GmbH. Он будет отвечать за области финансов и информационных технологий, а также за корпоративное развитие и трансформацию.

- Август 2021 г . Arla Foods Ingredients выпустила на рынок MicelPure™, мицеллярный изолят казеина. Новый изолят мицеллярного казеина содержит минимум 87% нативного белка, имеет низкое содержание лактозы и жира, термостабилен и имеет нейтральный вкус. Он в основном используется в безалкогольных напитках, напитках с высоким содержанием белка и порошковых коктейлях.

Отчет о рынке белка в Германии – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Объем рынка конечных пользователей

2.1.1. Детское питание и детские смеси

2.1.2. Пекарня

2.1.3. Напитки

2.1.4. Хлопья на завтрак

2.1.5. Приправы/Соусы

2.1.6. Кондитерские изделия

2.1.7. Молочные и молочные альтернативные продукты

2.1.8. Питание пожилых людей и медицинское питание

2.1.9. Мясо/птица/морепродукты и продукты, заменители мяса

2.1.10. Продукты питания RTE/RTC

2.1.11. Закуски

2.1.12. Спортивное/спортивное питание

2.1.13. Корма для животных

2.1.14. Личная гигиена и косметика

2.2. Тенденции потребления белка

2.2.1. Животное

2.2.2. Растение

2.3. Тенденции производства

2.3.1. Животное

2.3.2. Растение

2.4. Нормативно-правовая база

2.4.1. Германия

2,5. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Источник

3.1.1. Животное

3.1.1.1. По типу белка

3.1.1.1.1. Казеин и казеинаты

3.1.1.1.2. Коллаген

3.1.1.1.3. Яичный белок

3.1.1.1.4. Желатин

3.1.1.1.5. Белок насекомых

3.1.1.1.6. Молочный белок

3.1.1.1.7. Сывороточный протеин

3.1.1.1.8. Другой животный белок

3.1.2. микробный

3.1.2.1. По типу белка

3.1.2.1.1. Белок водорослей

3.1.2.1.2. Микопротеин

3.1.3. Растение

3.1.3.1. По типу белка

3.1.3.1.1. Конопляный протеин

3.1.3.1.2. Гороховый протеин

3.1.3.1.3. Картофельный белок

3.1.3.1.4. Рисовый протеин

3.1.3.1.5. Я протеин

3.1.3.1.6. Пшеничный протеин

3.1.3.1.7. Другой растительный белок

3.2. Конечный пользователь

3.2.1. Корма для животных

3.2.2. Еда и напитки

3.2.2.1. По дополнительному конечному пользователю

3.2.2.1.1. Пекарня

3.2.2.1.2. Напитки

3.2.2.1.3. Хлопья на завтрак

3.2.2.1.4. Приправы/Соусы

3.2.2.1.5. Кондитерские изделия

3.2.2.1.6. Молочные и молочные альтернативные продукты

3.2.2.1.7. Мясо/птица/морепродукты и продукты, заменители мяса

3.2.2.1.8. Продукты питания RTE/RTC

3.2.2.1.9. Закуски

3.2.3. Личная гигиена и косметика

3.2.4. Добавки

3.2.4.1. По дополнительному конечному пользователю

3.2.4.1.1. Детское питание и детские смеси

3.2.4.1.2. Питание пожилых людей и медицинское питание

3.2.4.1.3. Спортивное/спортивное питание

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Agrial Enterprise

4.4.2. Archer Daniels Midland Company

4.4.3. Arla Foods AmbA

4.4.4. Darling Ingredients Inc.

4.4.5. Fonterra Co-operative Group Limited

4.4.6. Kerry Group PLC

4.4.7. Lactoprot Deutschland GmbH

4.4.8. Lantmännen

4.4.9. MEGGLE GmbH & Co. KG

4.4.10. Roquette Frère

4.4.11. Royal FrieslandCampina N.V

4.4.12. Tessenderlo Group

4.4.13. Ÿnsect

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ОБЪЕМ РЫНКА ДЕТСКОГО ПИТАНИЯ И детских смесей, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ХЛЕБОБУЛОЧНОГО РЫНКА, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 3:

- ОБЪЕМ РЫНКА НАПИТКОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА ЗЕРНОВ ДЛЯ ЗАВТРАКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА ПРИПРАВ/СОУСОВ, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 6:

- ОБЪЕМ РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 7:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 8:

- ОБЪЕМ РЫНКА ПИТАНИЯ ДЛЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017-2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ТОВАРОВ RTE/RTC, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА СНЕКОВ, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 12:

- ОБЪЕМ РЫНКА СПОРТИВНОГО ПИТАНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА КОРМОВ ДЛЯ ЖИВОТНЫХ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМ РЫНКА УХОДА ЗА ЛИЧНОСТЬЮ И КОСМЕТИКИ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 15:

- ПОТРЕБЛЕНИЕ ЖИВОТНОГО БЕЛКА НА ДУШУ НАСЕЛЕНИЯ, ГРАММ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 16:

- ПОТРЕБЛЕНИЕ РАСТИТЕЛЬНОГО БЕЛКА НА ДУШУ НАСЕЛЕНИЯ, ГРАММ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 17:

- ПРОИЗВОДСТВО ЖИВОТНОГО БЕЛКОВОГО СЫРЬЯ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2021 гг.

- Рисунок 18:

- ПРОИЗВОДСТВО РАСТИТЕЛЬНОГО БЕЛКОВОГО СЫРЬЯ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2021 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 20:

- ОБЪЕМ РЫНКА БЕЛКА, ДОЛЛАРЫ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ БЕЛКОВОГО РЫНКА ПО ИСТОЧНИКАМ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 22:

- СТОИМОСТЬ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 23:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 24:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, %, ГЕРМАНИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 25:

- ОБЪЕМ РЫНКА ЖИВОТНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 26:

- СТОИМОСТЬ РЫНКА ЖИВОТНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ В СТОИМОСТИ РЫНКА ЖИВОТНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 28:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА ЖИВОТНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 29:

- ОБЪЕМ РЫНКА КАЗЕИНА И КАЗЕИНАТОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 30:

- ОБЪЕМ РЫНКА КАЗЕИНА И КАЗЕИНАТОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ РЫНКА КАЗЕИНА И КАЗЕИНАТОВ В СТОИМОСТИ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % КАЗЕИН И КАЗЕИНАТЫ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 32:

- ОБЪЕМ РЫНКА КОЛЛАГЕНА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМ РЫНКА КОЛЛАГЕНА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 34:

- ДОЛЯ РЫНКА КОЛЛАГЕНА В СТОИМОСТИ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % КОЛЛАГЕН, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 35:

- ОБЪЕМ РЫНКА ЯИЧНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 36:

- ОБЪЕМ РЫНКА ЯИЧНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ В СТОИМОСТИ РЫНКА ЯИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ЯИЧНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 38:

- ОБЪЕМ РЫНКА ЖЕЛАТИНА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 39:

- ОБЪЕМ РЫНКА ЖЕЛАТИНА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ РЫНКА ЖЕЛАТИНА В СТОИМОСТИ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ЖЕЛАТИН, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 41:

- ОБЪЕМ РЫНКА БЕЛКА НАСЕКОМЫХ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 42:

- ОБЪЕМ РЫНКА БЕЛКА НАСЕКОМЫХ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ РЫНКА БЕЛКА НАСЕКОМЫХ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % БЕЛКА НАСЕКОМЫХ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ БЕЛКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ БЕЛКОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % МОЛОЧНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- ОБЪЕМ РЫНКА СЫВОРОТОЧНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМ РЫНКА СЫВОРОТОЧНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ СТОИМОСТИ РЫНКА СЫВОРОТОЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % СЫВОРОТОЧНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 50:

- ОБЪЕМ РЫНКА ПРОЧИХ БЕЛКОВ ЖИВОТНОГО ЖИВОТНОГО, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 51:

- СТОИМОСТЬ РЫНКА БЕЛКОВ ПРОЧИХ ЖИВОТНЫХ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ В СТОИМОСТИ РЫНКА ДРУГИХ ЖИВОТНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ДРУГИХ ЖИВОТНЫХ БЕЛКОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 53:

- ОБЪЕМ РЫНКА МИКРОБНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 54:

- СТОИМОСТЬ РЫНКА МИКРОБНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ РЫНКА МИКРОБНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 56:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МИКРОБНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 57:

- ОБЪЕМ РЫНКА БЕЛКА ВОДОРОСЛЕЙ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМ РЫНКА БЕЛКА ВОДОРОСЛЕЙ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ РЫНКА БЕЛКА ВОДОРОСЛЕЙ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % БЕЛКА ВОДОРОСЛЕЙ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 60:

- ОБЪЕМ РЫНКА МИКОПРОТЕИНОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 61:

- ОБЪЕМ РЫНКА МИКОПРОТЕИНОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ РЫНКА МИКОПРОТЕИНОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % MYCOPROTEIN, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 63:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 64:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 66:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 67:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 68:

- ОБЪЕМ РЫНКА КОНОПЛИВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 69:

- ДОЛЯ В СТОИМОСТИ РЫНКА КОНОПЛЯНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % КОНОПЛЯНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 70:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 71:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 72:

- ДОЛЯ РЫНКА ГОРОХОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ГОРОХОВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 73:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 74:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % КАРТОФЕЛЬНЫЙ БЕЛОК, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 76:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ РЫНКА РИСОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % РИСОВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 79:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ РЫНКА СОЕВОГО БЕЛКА В СТОИМОСТИ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % СОЕВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 82:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ПШЕНИЧНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 85:

- ОБЪЕМ РЫНКА ПРОЧИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 86:

- СТОИМОСТЬ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ В СТОИМОСТИ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 88:

- ОБЪЕМ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 89:

- СТОИМОСТЬ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 90:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 91:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 92:

- ОБЪЕМ РЫНКА БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 93:

- ОБЪЕМ РЫНКА БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 94:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % КОРМОВ ДЛЯ ЖИВОТНЫХ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 95:

- ОБЪЕМ РЫНКА БЕЛКА, ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 96:

- ОБЪЕМ РЫНКА БЕЛКА, ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ, В ДОЛЛАРАХ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 97:

- ДОЛЯ В СТОИМОСТИ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 98:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 99:

- ОБЪЕМ РЫНКА БЕЛКА, ХЛЕБОПЕКАРЕНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 100:

- ОБЪЕМ РЫНКА БЕЛКОВ, ХЛЕБОПЕКАРНЕЙ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 101:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % ХЛЕБОПЕКАРНИЯ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 102:

- ОБЪЕМ РЫНКА БЕЛКОВ, НАПИТКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 103:

- ОБЪЕМ РЫНКА БЕЛКОВ, НАПИТКОВ, ДОЛЛАРОВ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 104:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % НАПИТКИ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 105:

- ОБЪЕМ РЫНКА БЕЛКА, ХЛАВЫ ДЛЯ ЗАВТРАКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 106:

- ОБЪЕМ РЫНКА БЕЛКОВ, ХЛАВЫ ДЛЯ ЗАВТРАКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 107:

- ДОЛЯ В СТОИМОСТИ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, % ХЛАВЫ ДЛЯ ЗАВТРАКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 108:

- ОБЪЕМ РЫНКА БЕЛКА, ПРИПРАВЫ/СОУСЫ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 109:

- ОБЪЕМ РЫНКА БЕЛКОВ, ПРИПРАВЫ/СОУСЫ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 110:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % ПРИПРАВЫ/СОУСЫ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 111:

- ОБЪЕМ РЫНКА БЕЛКА, КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 112:

- ОБЪЕМ РЫНКА БЕЛКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 113:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % КОНДИТЕРСКИЕ ИЗДЕЛИЯ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 114:

- ОБЪЕМ РЫНКА БЕЛКА, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 115:

- ОБЪЕМ РЫНКА БЕЛКОВ, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 116:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 117:

- ОБЪЕМ РЫНКА БЕЛКА, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 118:

- ОБЪЕМ РЫНКА БЕЛКА, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 119:

- ДОЛЯ В СТОИМОСТИ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, % МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 120:

- ОБЪЕМ БЕЛКОВОГО РЫНКА, ПРОДОВОЛЬСТВЕННЫЕ ПРОДУКТЫ RTE/RTC, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 121:

- ОБЪЕМ РЫНКА БЕЛКА, ПИЩЕВЫЕ ПРОДУКТЫ RTE/RTC, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 122:

- ДОЛЯ В СТОИМОСТИ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, % RTE/RTC ПИЩЕВЫЕ ПРОДУКТЫ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 123:

- ОБЪЕМ РЫНКА БЕЛКА, СНЕКИ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 124:

- ОБЪЕМ РЫНКА БЕЛКА, ЗАКУСКИ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 125:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % ЗАКУСКИ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 126:

- ОБЪЕМ РЫНКА БЕЛКА, УХОДА ЗА ЛИЧНЫМ УХОДОМ И КОСМЕТИКИ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 127:

- ОБЪЕМ РЫНКА БЕЛКА, СРЕДСТВ ЛИЧНОЙ УХОДА И КОСМЕТИКИ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 128:

- ДОЛЯ В СТОИМОСТИ БЕЛКОВОГО РЫНКА ПО ИСТОЧНИКАМ, % УХОД И КОСМЕТИКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 129:

- ОБЪЕМ РЫНКА БЕЛКА, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 130:

- ОБЪЕМ РЫНКА БЕЛКА, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 131:

- ДОЛЯ В СТОИМОСТИ БЕЛКОВОГО РЫНКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 132:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 133:

- ОБЪЕМ РЫНКА БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И ДЕТСКИХ СМЕСЕЙ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 134:

- ОБЪЕМ РЫНКА БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И СМЕСЕЙ ДЛЯ ДЕТСКИХ СМЕСЕЙ, ДОЛЛАРОВ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 135:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % ДЕТСКОГО ПИТАНИЯ И СМЕСЕЙ ДЛЯ ДЕТСКИХ СМЕСЕЙ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 136:

- ОБЪЕМ РЫНКА БЕЛКА, ПИТАНИЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 137:

- ОБЪЕМ РЫНКА БЕЛКА, ПИТАНИЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 138:

- ДОЛЯ РЫНКА БЕЛКА ПО ИСТОЧНИКАМ, % ПИТАНИЕ ПОЖИЛЫХ И МЕДИЦИНСКОЕ ПИТАНИЕ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 139:

- ОБЪЕМ РЫНКА БЕЛКА, СПОРТИВНОЕ/СПОРТИВНОЕ ПИТАНИЕ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 140:

- ОБЪЕМ РЫНКА БЕЛКА, СПОРТИВНОГО/ФУНКЦИОНАЛЬНОГО ПИТАНИЯ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 141:

- ДОЛЯ НА РЫНКЕ БЕЛКА ПО ИСТОЧНИКАМ, % СПОРТИВНОЕ/ФУНКЦИОНАЛЬНОЕ ПИТАНИЕ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 142:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, БЕЛКОВЫЙ РЫНОК ГЕРМАНИИ, 2017–2022 гг.

- Рисунок 143:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, ГЕРМАНИЯ, 2017–2022 гг.

- Рисунок 144:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, РЫНОК БЕЛКОВ ГЕРМАНИИ, 2021 Г.

Сегментация белковой промышленности Германии

Животные, микробы и растения представлены в виде сегментов по источникам. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты.

- По сфере применения сегмент продуктов питания и напитков (FB) лидирует на немецком белковом рынке. На его долю приходится основная доля в 55,4% по объему, за которой следуют корма для животных с долей 39,9% в 2022 году. Однако ожидается, что в подсегменте напитков будет зафиксирован самый быстрый среднегодовой темп роста в 7,22% по объему в течение прогнозируемого периода. поскольку немцы известны своим предпочтением газированной питьевой воды и фруктовых соков, напитков и нектаров с добавлением белков.

- В сегменте FB наибольшую долю по объему в 2020 году занимал подсегмент мяса/птицы/морепродуктов и альтернативных мясных продуктов, за которым следовал подсегмент молочных продуктов и альтернативных молочных продуктов. Поскольку спрос на альтернативы мясу растет, правительство Германии в 2018 году инвестировало около 780 000 долларов США в исследовательские проекты, такие как Механизмы текстурирования при влажной экструзии соевого и горохового белка, направленные на то, чтобы сделать текстуру веганского мяса более реалистичной за счет использования белков сои и гороха.

- Рост рынка в первую очередь обусловлен растущим числом веганских и флекситарианских потребителей, которые все больше полагаются на продукты без содержания животных или открыты для них. По состоянию на 2020 год число веганов в Германии удвоилось с 1,3 миллиона до 2,6 миллиона, что составляет 3,2% населения.

- По прогнозам, подсегмент спортивных пищевых добавок и спортивных добавок станет самым быстрорастущим приложением для конечных пользователей со среднегодовым темпом роста 6,28% в течение прогнозируемого периода 2023-2029 годов. Например, по данным глобальной ассоциации здоровья и фитнеса IHRSA, с 2016 года количество членов фитнес-клубов в Германии выросло на 14% и в 2019 году достигло 64,76 миллиона. В 2021 году в земле Северный Рейн-Вестфалия было больше всего спортивных клубов среди земель Германии. с численностью около 18 000, за ней следуют Бавария с 11 725 и Баден-Вюртемберг с 11 274.

| Источник | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Конечный пользователь | |||||||||||||

| Корма для животных | |||||||||||||

| |||||||||||||

| Личная гигиена и косметика | |||||||||||||

|

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.