Размер и доля рынка пластиковой упаковки Германии

Анализ рынка пластиковой упаковки Германии от Mordor Intelligence

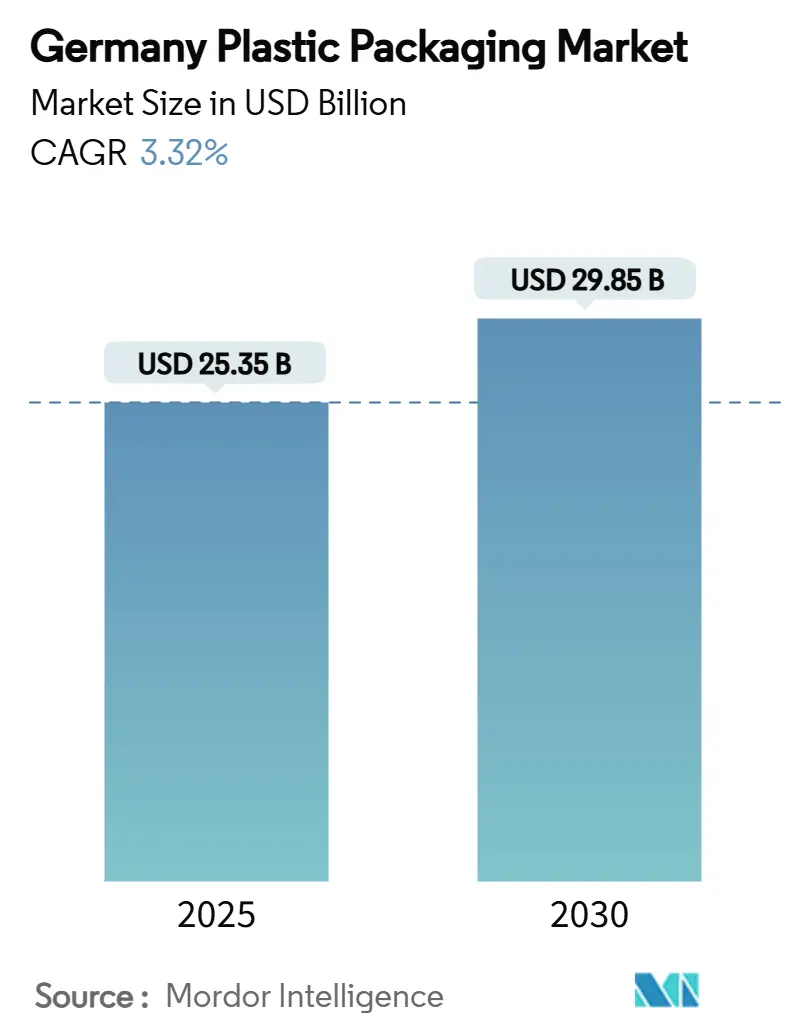

Размер рынка пластиковой упаковки Германии составил 25,35 млрд долларов США в 2025 году и направляется к достижению 29,85 млрд долларов США к 2030 году, продвигаясь со стабильным среднегодовым темпом роста 3,32%. Рост отражает продолжающийся переход сектора к принципам проектирования циркулярной экономики при поглощении более высоких энергетических затрат и строгих регулятивных требований. Упаковка для пищевых продуктов остается опорой по объему, составляя 39,32% доходов 2024 года, однако косметика и средства личной гигиены задают темп со среднегодовым темпом роста 5,58% до 2030 года. Гибкие форматы укрепляют свое лидерство по мере интенсификации электронной коммерции, легкой логистики и внедрения мономатериалов. В жестких решениях ПЭТ выигрывает от немецкой депозитной системы и высоких показателей переработки, тогда как полипропиленовые соединения набирают обороты в программах облегчения автомобилей. Несмотря на снижение оборота отечественных переработчиков на 4,3% в 2024 году, рынок пластиковой упаковки Германии продолжает демонстрировать устойчивость благодаря высоким показателям сбора, быстрым материальным инновациям и глубокой промышленной интеграции.

Ключевые выводы отчета

- По типу упаковки гибкие форматы занимали 54,1% доли рынка пластиковой упаковки Германии в 2024 году, в то время как жесткие решения, по прогнозам, продемонстрируют самое быстрое расширение со среднегодовым темпом роста 4,61% к 2030 году.

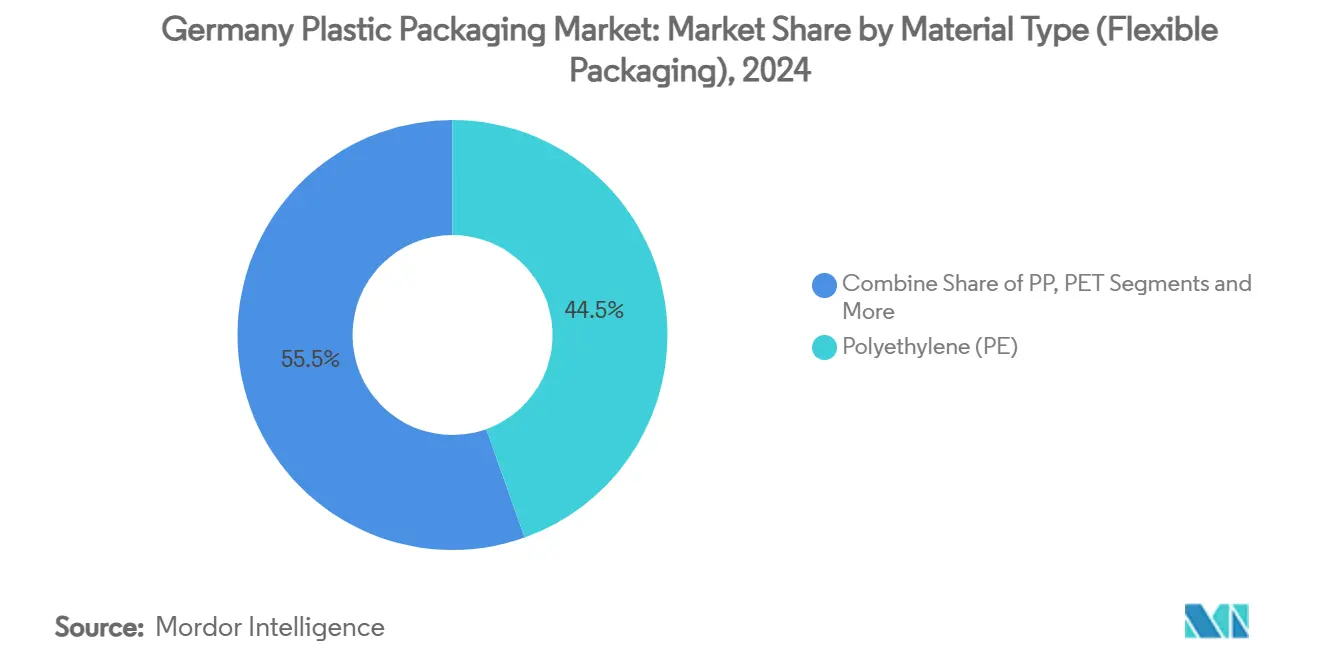

- По типу материала полиэтилен лидировал с долей 44,54% доходов гибкого сегмента в 2024 году; специальные пленки и новые полимеры, по прогнозам, будут расти со среднегодовым темпом роста 6,87% до 2030 года.

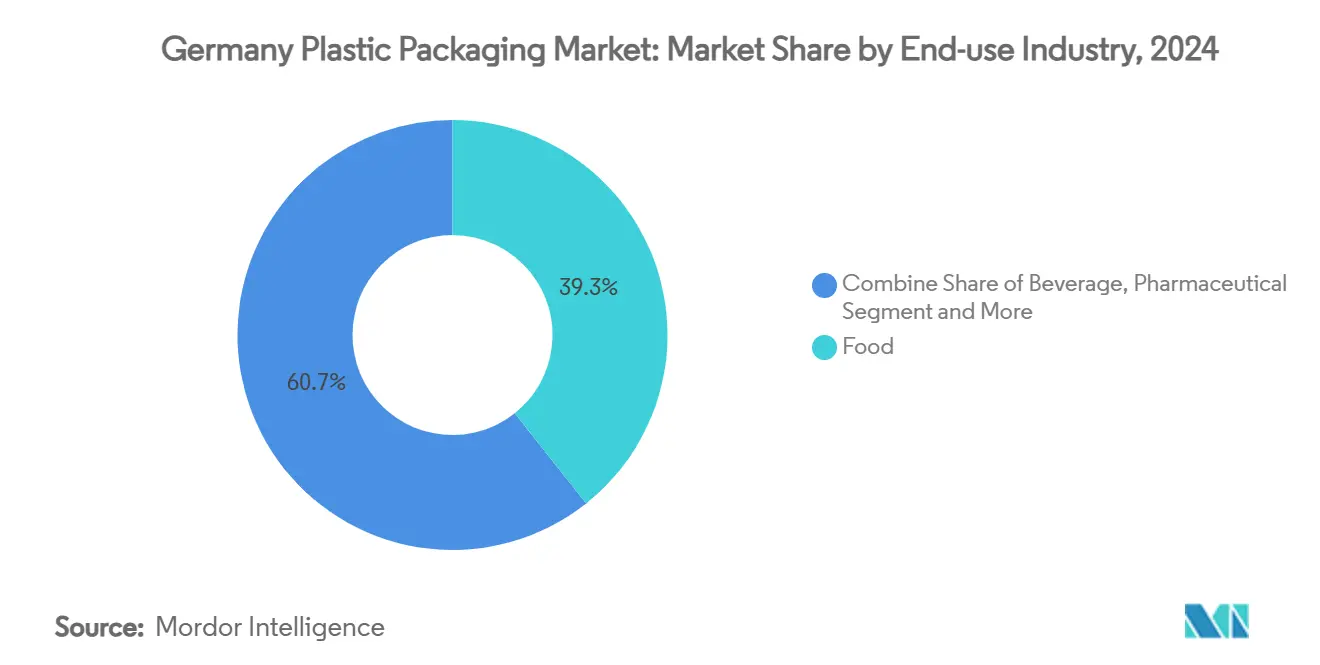

- По отрасли конечного использования продукты питания сохранили долю 39,32% размера рынка пластиковой упаковки Германии в 2024 году, тогда как косметика и средства личной гигиены демонстрируют наивысший среднегодовой темп роста 5,58% к 2030 году.

- По каналу распределения прямые продажи контролировали долю 68,56% в 2024 году, в то время как непрямые маршруты, по прогнозам, вырастут со среднегодовым темпом роста 4,78% благодаря платформам цифровых закупок.

Тенденции и инсайты рынка пластиковой упаковки Германии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз ССТР | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Мандаты расширенной ответственности производителей | +0.8% | Национальный с распространением на ЕС | Среднесрочный (2-4 года) |

| Бум электронной коммерции и почтовых отправлений | +0.6% | Национальный, городской фокус | Краткосрочный (≤ 2 лет) |

| Облегчение в автомобильной и промышленной сферах | +0.5% | Национальный с экспортными связями | Долгосрочный (≥ 4 лет) |

| Квоты пополнения Mehrweg ПЭТ | +0.4% | Национальный | Среднесрочный (2-4 года) |

| Культура готовых блюд для удобства | +0.3% | Национальный | Краткосрочный (≤ 2 лет) |

| Трубопровод биологических препаратов холодовой цепи | +0.2% | Национальный, согласование с ЕС | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Мандаты расширенной ответственности производителей стимулируют спрос на перерабатываемые мономатериалы

Закон об упаковке Германии ужесточает правила перерабатываемости, побуждая владельцев брендов переходить от сложных ламинатов к однополимерным структурам. Центральное агентство регистра упаковки (ZSVR) выпустило обновленные минимальные стандарты в 2024 году, которые привязывают более высокие сборы за соответствие к многослойным упаковкам, направляя инвестиции в мономатериальные барьерные решения из полиэтилена и полипропилена. Перерабатываемый мономатериальный пакет-саше для корма для домашних животных от Mondi и Fressnapf иллюстрирует, как регулятивное давление трансформируется в крупномасштабные коммерческие развертывания. [1]Mondi Group, "Mono-material pouches for dry pet food revealed by Mondi and Fressnapf," mondigroup.com Подход также помогает командам закупок получать более высокие оценки по картам устойчивости розничных торговцев, превращая соответствие в рыночный дифференциатор.

Бум электронной коммерции в Германии стимулирует легкие гибкие почтовые отправления

Онлайн-ритейл продолжает расти даже при колебаниях объемов, заставляя операторов посылок сокращать вес упаковки. DS Smith оценивает, что 791 миллион пластиковых транспортировочных пакетов было развернуто в немецкой модной логистике в 2024 году, при этом единичный спрос, по прогнозам, вырастет на 42% к 2030 году.[2] DS Smith, "Kunststoffverpackungen im deutschen Online-Fashionhandel," dssmith.com Гибкие почтовые отправления снижают сборы за объемный вес и выбросы углерода, делая их выбором по умолчанию для одежды и малой электроники. Обещание Amazon поэтапно отказаться от пластика в собственных операциях выполнения заказов оказывает давление на сторонних продавцов последовать примеру, ускоряя переход к мономатериальным перерабатываемым материалам.

Облегчение в автомобильной и промышленной сферах переходит от металла к жестким пластикам

Немецкая ассоциация переработчиков пластмасс подчеркивает, что замена 300 кг металла на 100 кг технических пластиков обеспечивает экономию топлива и преимущества по CO₂, сообщение, усиленное ростом производства электромобилей в Штутгарте и Вольфсбурге. Спрос на полипропиленовые соединения для автомобильных интерьеров, по прогнозам, вырастет с 1,31 млрд долларов США в 2025 году до 1,93 млрд долларов США к 2034 году. Сотрудничество OEM-поставщиков, такое как пилотный проект циркулярных пластиков Audi с Технологическим институтом Карлсруэ, иллюстрирует, как проектирование для переработки входит в арену силовых агрегатов и корпусов батарей.

Квоты пополнения Mehrweg ПЭТ ускоряют использование заготовок и бутылок из вторичного ПЭТ

Германия собирает 93% своих ПЭТ-контейнеров для напитков через депозитную систему, создавая крупнейший в Европе фонд сырья для переработанного ПЭТ. [3]European Environment Agency, "Germany Municipal and Packaging Waste Factsheet 2025," eea.europa.eu Среднее содержание переработанного материала в бутылках уже составляет 24% и достигнет предписанных ЕС 30% к 2030 году. Установка химической переработки Mo ReTec-1 компании LyondellBasell в Кельне будет перерабатывать трудные бытовые отходы, эквивалентные продукции 1,2 миллиона граждан, закрывая разрыв между спросом и предложением вторичного ПЭТ. Владельцы брендов, следовательно, заключают долгосрочные контракты на поставку вторичного ПЭТ для обеспечения соответствия.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз ССТР | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Предлагаемый налог на пластик 0,80 евро/кг | -0.7% | Национальный | Краткосрочный (≤ 2 лет) |

| Переход на волокно под руководством ритейлеров | -0.5% | Национальный со связями с ЕС | Среднесрочный (2-4 года) |

| Высокие затраты на электроэнергию в Германии | -0.4% | Национальный | Краткосрочный (≤ 2 лет) |

| Ограниченное предложение пищевого вторсырья | -0.3% | Национальный с цепочкой поставок ЕС | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Предлагаемый немецкий налог на пластик 0,80 евро/кг увеличивает цены на первичную смолу

Закон о фонде одноразовых пластиков, вступивший в силу в январе 2025 года, налагает сбор в размере 0,80 евро с каждого килограмма неперерабатываемой пластиковой упаковки. Федеральное агентство по охране окружающей среды оценивает годовые сборы около 1,4 млрд евро, прямой удар по переработчикам, работающим с потоками первичных полимеров umweltbundesamt.de. Мера обостряет финансовое обоснование переработанного содержимого, но также сжимает маржу там, где предложение пищевого вторичного ПЭТ или вторичного ПП остается ограниченным. В сочетании со скачком промышленных тарифов на электроэнергию на 265% с 2022 года, несколько экструдеров среднего размера приостановили планы расширения.

Переход на волокно под руководством ритейлеров сокращает долю пластика на полках

Сети супермаркетов Aldi, REWE и Lidl убирают одноразовые пластики из отделов свежих продуктов, заменяя их бумажными обертками или открытой выкладкой. REWE стремится к полностью перерабатываемым упаковкам собственной марки к 2025 году и сокращению общего тоннажа пластика на 20%, заставляя поставщиков перепроектировать упаковки или рисковать исключением из списка rewe-group-nachhaltigkeitsbericht.de. Функциональные ограничения сохраняются для высокобарьерных молочных и мясных применений, однако оптическое сокращение видимых пластиков на полке влияет на восприятие потребителей и решения о покупке.

Сегментный анализ

По типу материала: полиэтилен стимулирует гибкие инновации

Полиэтилен сохранил долю 44,54% доходов гибкого сегмента в 2024 году, подкрепленный экономической эффективностью, высокой целостностью герметизации и зрелыми потоками переработки. Размер рынка пластиковой упаковки Германии для полиэтиленовых форматов составил 11,3 млрд долларов США в 2025 году и продолжает расти по мере того, как переработчики развертывают мономатериальные пакеты-саше с кислородными барьерами без EVOH. Новые пленки, такие как перерабатываемые ламинаты на основе полиолефинов с текстурой бумаги, расширяются со среднегодовым темпом роста 6,87%, указывая на устойчивые инвестиции в НИОКР в легкие, высокобарьерные структуры, которые открывают скидки на сборы ответственности производителей.

Другие жесткие смолы рассказывают похожую историю. ПЭТ захватил долю 33,36% доходов жесткого сегмента благодаря системе депозитного возврата, в то время как полипропилен опережает другие жесткие подложки со среднегодовым темпом роста 5,76% до 2030 года. Размерная стабильность и теплостойкость полипропилена делают его подходящим для лотков готовых блюд и корпусов батарей электромобилей, укрепляя его спрос как в потребительских, так и в промышленных вертикалях. Напротив, ПВХ и полистирол продолжают терять позиции под давлением политических препятствий, связанных с переработкой.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу упаковки: гибкие решения продвигают рынок

Гибкие решения занимали долю 54,1% доходов 2024 года, подтверждая их роль как рабочей лошадки рынка пластиковой упаковки Германии. Стоячие пакеты-саше, предварительно застегнутые мешки и полотна формовки-наполнения-герметизации обеспечивают экономию материала до 70% по сравнению с жесткими контейнерами, решающее преимущество для владельцев брендов, платящих модулированные экосборы. Среднегодовой темп роста сегмента 4,61% до 2030 года затмевает жесткие форматы, поскольку гибкие линии требуют меньшего капитала и работают на более быстрых скоростях переналадки, помогая переработчикам поглощать колеблющиеся размеры тиражей, связанные с электронной коммерцией.

Жесткие контейнеры остаются незаменимыми для газированных напитков, косметических банок и фармацевтических применений, требующих размерной стабильности. ПЭТ-бутылки достигают 93% возврата и высокой оптической прозрачности, предотвращая загрязнение петель пищевого вторичного ПЭТ. Между тем, картонный кошелек для шприцев SCHOTT Pharma демонстрирует, как даже высокоценные медицинские устройства тестируют гибриды волокна и пластика для соответствия протоколам сегрегации больничных отходов.

По отрасли конечного использования: продукты питания доминируют, косметика ускоряется

Продукты питания сохранили 39,32% спроса 2024 года и останутся основой рынка пластиковой упаковки Германии. Долгохранящиеся кондитерские изделия, многоупаковки закусок и вкладыши для свежих продуктов полагаются на высокоэффективные герметизирующие слои, которые балансируют контроль влажности с перерабатываемостью. Переработчики молочных продуктов тестируют прозрачные, стерилизуемые полипропиленовые стаканчики, которые исключают алюминиевые крышки для снижения стоимости и упрощения сортировки.

Косметика и средства личной гигиены - самый быстрый восходящий сегмент со среднегодовым темпом роста 5,58%. Премиальные бренды по уходу за кожей используют барьерные ламинированные тубы с содержанием вторсырья свыше 62%, концепцию, принятую мужской косметической маркой Bulldog в 2025 году, экономящую 8,5 т первичного пластика ежегодно. Фармацевтическая упаковка также растет стабильно из-за биопрепаратов, требований холодовой цепи и более строгих мандатов защиты от детей, заставляя дизайнеров многослойных блистеров тестировать заменители фольги на основе ПП, совместимые с потоками механической переработки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам распределения: прямое взаимодействие остается ключевым

Прямые контракты между переработчиками и владельцами брендов обеспечили долю 68,56% в 2024 году. Совместная разработка структур упаковки, валидация срока годности и испытания линий требуют тесного сотрудничества, которое дистрибьюторы часто не могут обеспечить. Кроме того, крупные группы FMCG ведут переговоры о многолетних соглашениях о поставках для гарантии объемов сертифицированной постпотребительской смолы.

Непрямые каналы быстро модернизируются. Специализированные онлайн-платформы теперь объединяют стандартные почтовые отправления, этикетки и стретч-пленки для МСП со скоростью клик-отправка, стимулируя среднегодовой темп роста 4,78%. Переработчики рассматривают маршрут как хеджирование против циклов спроса в основных аккаунтах, хотя контроль качества и техническое обслуживание остаются проблемами, когда физическая близость уменьшается.

Географический анализ

Статус Германии как крупнейшей экономики Европы подкрепляет рынок пластиковой упаковки Германии, поддерживаемый плотной сетью производителей полимеров, переработчиков и утилизаторов. Plastics Europe сообщила, что отечественное производство полимеров выросло на 4,5% в первом квартале 2025 года, подняв отраслевую выручку до 6,5 млрд евро. Северный Рейн-Вестфалия принимает крупные крекинг-установки и новый завод химической переработки Mo ReTec-1, обеспечивая петли сырья для западных кластеров. Бавария и Баден-Вюртемберг, дом премиальных автомобильных брендов, генерируют концентрированный спрос на литьевые логистические лотки и корпуса батарей.

Выбор площадки, основанный на логистике, остается критическим. Переработчики сочетают экструзионные и печатные активы рядом с крупными пищевыми процессорами в Нижней Саксонии для обеспечения поставок точно в срок. Трансграничные потоки с Бенилюксом обеспечивают стабильные поставки этилена, в то время как экспортный спрос на немецкие машины поддерживает поставщиков оснастки в регионе Шварцвальд.

Волатильность цен на энергию, однако, может влиять на региональную конкурентоспособность. Заводы в восточных штатах взвешивают инвестиционные решения против более высоких сетевых сборов и доступности рабочей силы. Политически согласованные субсидии для проектов химической переработки и соглашения о покупке возобновляемой энергии могут склонить будущие добавления мощностей к областям, предлагающим надежные источники зеленого электричества.

Конкурентная среда

Рынок пластиковой упаковки Германии характеризуется фрагментацией. Топ-игроки охватывают глобальные транснациональные корпорации и высокоспециализированные компании среднего размера. Amcor, Constantia Flexibles, Gerresheimer, Mondi и Berry Global совместно доминируют в высокобарьерных гибких материалах, медицинских флаконах и ПЭТ-заготовках. Слияние Amcor-Berry в апреле 2025 года создало лидера с выручкой 27 млрд долларов США с целевой синергией 650 млн долларов США к 2028 финансовому году, изменяя масштабы закупок.

Стратегические игры тяготеют к циркулярной интеграции. Планируемая покупка Mondi Schumacher Packaging за 634 млн евро расширяет ее след гофрокартона и ускоряет разработку гибридов волокна и пластика. Инвестиции LyondellBasell в современную переработку гарантируют доступность смол при снижении следа Scope 3 для downstream-упаковщиков. Экструзионные покрывальщики среднего размера инвестируют в оптические сортировщики с ИИ и цифровые печатные машины для предложения услуг мелкими партиями и дизайн-печать.

Гонки инноваций сосредотачиваются на патентах мономатериальных ламинатов, добавках-поглотителях кислорода, совместимых с ПЭ, и RFID-меток smart, которые обеспечивают трассируемость на уровне упаковки. Стартапы, фокусирующиеся на энзиматической переработке и биоосновных ПГА-пленках, обеспечивают пилотные линии внутри R&D-хабов установленных переработчиков, сигнализируя о том, что совместные модели открытых инноваций становятся нормой.

Лидеры индустрии пластиковой упаковки Германии

-

Amcor Plc

-

Mondi Group

-

Huhtamaki Oyj

-

Sealed Air Corporation

-

Sonoco Products Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в отрасли

- Июль 2025: SÜDPACK MEDICA удвоила мощность чистых пакетов-саше на своем французском предприятии для усиления безопасности поставок для немецких фармацевтических клиентов.

- Июнь 2025: Amcor сократила использование материала в тубах для ухода за кожей Bulldog на 16,67%, интегрировав 62% вторсырья без ущерба для барьерной эффективности.

- Апрель 2025: Amcor завершила свое акционерное слияние с Berry Global, прогнозируя 650 млн долларов США годовой синергии и 12% прирост прибыли на акцию в 2026 финансовом году.

- Январь 2025: Германия ввела в действие Закон о фонде одноразовых пластиков, налагающий сборы в размере 0,80 евро/кг на неперерабатываемую упаковку с первыми платежами в 2025 году.

Область применения отчета о рынке пластиковой упаковки Германии

Пластиковая упаковка является частью многогранной системы предоставления продуктов от точки производства до конца потребления. Ее основная цель - охранять и обеспечивать безопасную и надежную доставку продукта в безупречном и идеальном состоянии конечному пользователю (производителю продукта или потребителю). Ее роль в циркулярной экономике состоит в поддержании ценности продукта так долго, как требуется, и помощи в устранении отходов продукта.

Рынок пластиковой упаковки Германии сегментирован по типу упаковки (жесткий пластик, гибкий пластик), отрасли конечного пользователя (продукты питания, напитки, здравоохранение, средства личной гигиены и домашние товары, и другие конечные пользователи), и продуктам (бутылки и банки, банки, пакеты-саше, лотки и контейнеры, пленки и обертки, и другие типы продуктов).

Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Жесткий пластик | Полиэтилен (ПЭ) |

| Полипропилен (ПП) | |

| Полиэтилентерефталат (ПЭТ) | |

| Поливинилхлорид (ПВХ) | |

| Полистирол (ПС) и вспененный полистирол (EPS) | |

| Прочий жесткий пластик | |

| Гибкий пластик | Полиэтилен (ПЭ) |

| Биаксиально ориентированный полипропилен (БОПП) | |

| Литой полипропилен (ЛПП) | |

| Поливинилхлорид (ПВХ) | |

| Этилен-виниловый спирт (EVOH) | |

| Прочий гибкий пластик |

| Жесткая пластиковая упаковка | Бутылки и банки |

| Лотки и раскладушки | |

| Паллеты и ящики | |

| Прочая жесткая пластиковая упаковка | |

| Гибкая пластиковая упаковка | Пакеты-саше |

| Мешки и сумки | |

| Пленки и обертки | |

| Прочая гибкая пластиковая упаковка |

| Продукты питания | Кондитерские изделия и закуски |

| Хлебобулочные изделия и крупы | |

| Свежие продукты | |

| Молочные продукты | |

| Прочие пищевые продукты | |

| Напитки | Бутилированная вода |

| Соки и нектары | |

| Молочные напитки | |

| Газированные безалкогольные напитки | |

| Прочие напитки | |

| Фармацевтика | |

| Косметика и средства личной гигиены | |

| Промышленность | |

| Корма для домашних животных и уход за животными | |

| Прочие отрасли конечного использования |

| Каналы прямых продаж |

| Каналы непрямых продаж |

| По типу материала | Жесткий пластик | Полиэтилен (ПЭ) |

| Полипропилен (ПП) | ||

| Полиэтилентерефталат (ПЭТ) | ||

| Поливинилхлорид (ПВХ) | ||

| Полистирол (ПС) и вспененный полистирол (EPS) | ||

| Прочий жесткий пластик | ||

| Гибкий пластик | Полиэтилен (ПЭ) | |

| Биаксиально ориентированный полипропилен (БОПП) | ||

| Литой полипропилен (ЛПП) | ||

| Поливинилхлорид (ПВХ) | ||

| Этилен-виниловый спирт (EVOH) | ||

| Прочий гибкий пластик | ||

| По типу упаковки | Жесткая пластиковая упаковка | Бутылки и банки |

| Лотки и раскладушки | ||

| Паллеты и ящики | ||

| Прочая жесткая пластиковая упаковка | ||

| Гибкая пластиковая упаковка | Пакеты-саше | |

| Мешки и сумки | ||

| Пленки и обертки | ||

| Прочая гибкая пластиковая упаковка | ||

| По отрасли конечного использования | Продукты питания | Кондитерские изделия и закуски |

| Хлебобулочные изделия и крупы | ||

| Свежие продукты | ||

| Молочные продукты | ||

| Прочие пищевые продукты | ||

| Напитки | Бутилированная вода | |

| Соки и нектары | ||

| Молочные напитки | ||

| Газированные безалкогольные напитки | ||

| Прочие напитки | ||

| Фармацевтика | ||

| Косметика и средства личной гигиены | ||

| Промышленность | ||

| Корма для домашних животных и уход за животными | ||

| Прочие отрасли конечного использования | ||

| По каналам распределения | Каналы прямых продаж | |

| Каналы непрямых продаж | ||

Ключевые вопросы, рассматриваемые в отчете

Каков текущий размер рынка пластиковой упаковки Германии?

Рынок оценивается в 25,35 млрд долларов США в 2025 году и, по прогнозам, достигнет 29,85 млрд долларов США к 2030 году.

Какой сегмент занимает наибольшую долю рынка пластиковой упаковки Германии?

Гибкие форматы лидируют с долей 54,1% по состоянию на 2024 год, движимые почтовыми отправлениями электронной коммерции и легкими пакетами-саше.

Насколько быстро растет сегмент косметики и средств личной гигиены?

Он расширяется со среднегодовым темпом роста 5,58% до 2030 года, что является самым высоким среди всех отраслей конечного использования.

Какое влияние оказывает немецкий налог на пластик на переработчиков?

Сбор в размере 0,80 евро за кг на неперерабатываемую упаковку повышает затраты на сырье и сжимает маржу, особенно для переработчиков с ограниченным доступом к пищевому вторсырью.

Почему полиэтилен доминирует в гибких применениях?

Полиэтилен обеспечивает экономичную герметизацию, налаженные потоки переработки и совместимость с мономатериальными барьерными технологиями, удерживая 44,54% доходов гибкого сегмента.

Как ведущие компании реагируют на требования устойчивого развития?

Стратегии включают слияния для масштаба, такие как Amcor-Berry, инвестиции в заводы химической переработки и запуск мономатериальных или гибридных волоконных форматов упаковки, отвечающих критериям перерабатываемости.

Последнее обновление страницы: