Объем рынка растительного белка в Германии

|

|

Период исследования | 2017 - 2029 |

|

|

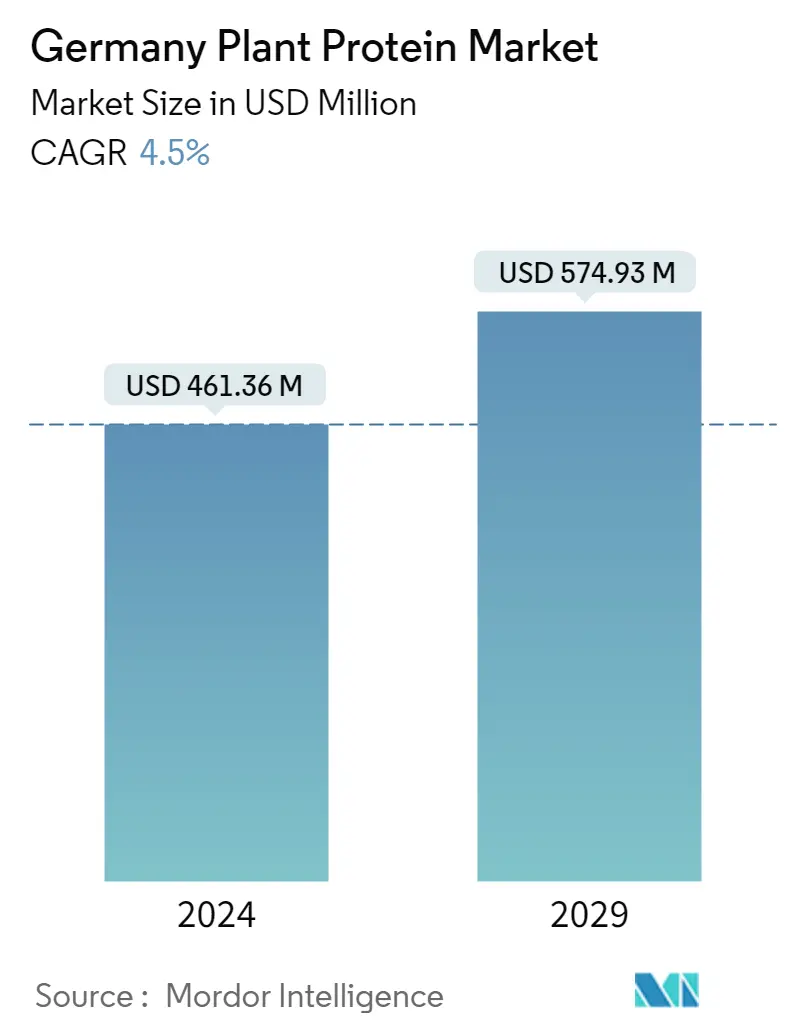

Размер рынка (2024) | USD 461.36 миллиона долларов США |

|

|

Размер рынка (2029) | USD 574.93 миллиона долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля конечного пользователя | Еда и напитки |

|

|

CAGR(2024 - 2029) | 4.50 % |

|

|

Самый быстрый рост среди конечных пользователей | Добавки |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка растительных белков Германии

Объем рынка растительного белка Германии оценивается в 461,36 миллиона долларов США в 2024 году и, как ожидается, достигнет 574,93 миллиона долларов США к 2029 году, а среднегодовой темп роста составит 4,5% в течение прогнозируемого периода (2024-2029 годы).

Увеличение числа людей с непереносимостью лактозы в Германии и растущий спрос на натуральные продукты стимулируют рост сегмента.

- По конечным потребителям на рынке лидирует сегмент продуктов питания и напитков, главным образом из-за растущего предпочтения продуктов растительного происхождения как устойчивой альтернативы. В основном это было обусловлено сегментом заменителей мяса, доля которого в стоимостном выражении в 2022 году составила около 25% из-за растущего спроса на заменители мяса из-за растущей тенденции веганства. Эта тенденция перекликается с растущим интересом потребителей к веганству и ростом населения страны с непереносимостью лактозы. Германия заняла второе место в Европе по количеству веганов в 2022 году. В стране проживает более 2,5 миллионов веганов, и страна известна своей растительной и альтернативной мясной промышленностью.

- Ожидается, что добавки станут самым быстрорастущим сегментом на рынке со среднегодовым темпом роста 7,15% в течение прогнозируемого периода из-за их ряда преимуществ для здоровья. Контроль веса, а также общее состояние здоровья и благополучия являются основными проблемами немецких потребителей, которые выступают движущими факторами растущего спроса на растительный белок в различных добавках. Растительные белки, такие как рис и горох, набирают популярность благодаря своей гипоаллергенности и питательной альтернативе для людей, страдающих непереносимостью лактозы. В 2022 году около 16% населения Германии страдали непереносимостью лактозы, что привело к высокому спросу на растительные белки.

- Использование растительных белков в средствах личной гигиены и косметической промышленности все еще находится на зачаточной стадии из-за преобладания других эффективных биоактивных ингредиентов, таких как антиоксиданты, минеральные масла и алкоголь. Интерес немецкого населения к более экологичному образу жизни повышает спрос на натуральные и растительные косметические продукты с веганским содержанием. В Германии больше всего веганов в Европе их число удвоилось с 1,3 миллиона в 2016 году до 2,6 миллиона в 2020 году.

Тенденции рынка растительного белка в Германии

- Спрос на детское питание премиум-класса растет

- Сильное удержание сегмента хлебобулочных изделий для стимулирования рынка

- Отказ потребителей от газированных напитков может сдержать рынок

- Тенденции в обогащении и инновационной упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Высокое производство кондитерских изделий выгодно немецким производителям

- Ожидается, что спрос на функциональные молочные продукты будет стимулировать рынок.

- Старение населения для расширения потребительской базы

- Альтернативы мясу становятся потенциальными драйверами рынка

- Домохозяйства с одним руководителем будут стимулировать рынок RTE/RTC

- Ожидается, что в будущем здоровые закуски будут стимулировать рынок.

- Ожидается, что потребители, ведущие активный образ жизни, будут стимулировать рынок.

- Фидов с конкретными претензиями становится все больше

- Натуральные косметические продукты развивают изучаемый рынок

Обзор индустрии растительного белка в Германии

Рынок растительных белков Германии фрагментирован пять крупнейших компаний занимают 19,98%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Brenntag SE, CHS Inc., Ingredion Incorporated и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка растительных белков Германии

Archer Daniels Midland Company

Brenntag SE

CHS Inc.

Ingredion Incorporated

Kerry Group PLC

Other important companies include A. Costantino & C. spa, Glanbia PLC, Lantmännen, Roquette Frère, Südzucker AG, Wilmar International Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных белков Германии

- Июнь 2022 г . Roquette, производитель растительного белка, выпустила два новых рисовых белка для удовлетворения рыночного спроса на заменители мяса. Новая линия рисового белка Nutralys включает в себя изолят рисового белка и концентрат рисового белка.

- Май 2022 г . BENEO, дочерняя компания Südzucker, заключила договор купли-продажи о приобретении Meatless BV, производителя функциональных ингредиентов. Благодаря этому приобретению BENEO расширяет существующую линейку продуктов, чтобы предложить еще более широкий спектр решений для текстурирования заменителей мяса и рыбы.

- Май 2021 г . Дочерняя компания Lantmannen, Lantmännen Agroetanol, инвестировала 800 миллионов шведских крон в биоперерабатывающий завод в Норчёпинге. Это укрепит позиции Lantmännen на рынке пищевых ингредиентов на основе зерна, в частности, производства глютена. Планируется, что новая производственная линия будет полностью введена в эксплуатацию во втором квартале 2023 года.

Отчет о рынке растительных белков Германии – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Объем рынка конечных пользователей

2.1.1. Детское питание и детские смеси

2.1.2. Пекарня

2.1.3. Напитки

2.1.4. Хлопья на завтрак

2.1.5. Приправы/Соусы

2.1.6. Кондитерские изделия

2.1.7. Молочные и молочные альтернативные продукты

2.1.8. Питание пожилых людей и медицинское питание

2.1.9. Мясо/птица/морепродукты и продукты, заменители мяса

2.1.10. Продукты питания RTE/RTC

2.1.11. Закуски

2.1.12. Спортивное/спортивное питание

2.1.13. Корма для животных

2.1.14. Личная гигиена и косметика

2.2. Тенденции потребления белка

2.2.1. Растение

2.3. Тенденции производства

2.3.1. Растение

2.4. Нормативно-правовая база

2.4.1. Германия

2,5. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Тип белка

3.1.1. Конопляный протеин

3.1.2. Гороховый протеин

3.1.3. Картофельный белок

3.1.4. Рисовый протеин

3.1.5. Я протеин

3.1.6. Пшеничный протеин

3.1.7. Другой растительный белок

3.2. Конечный пользователь

3.2.1. Корма для животных

3.2.2. Еда и напитки

3.2.2.1. По дополнительному конечному пользователю

3.2.2.1.1. Пекарня

3.2.2.1.2. Напитки

3.2.2.1.3. Хлопья на завтрак

3.2.2.1.4. Приправы/Соусы

3.2.2.1.5. Кондитерские изделия

3.2.2.1.6. Молочные и молочные альтернативные продукты

3.2.2.1.7. Мясо/птица/морепродукты и продукты, заменители мяса

3.2.2.1.8. Продукты питания RTE/RTC

3.2.2.1.9. Закуски

3.2.3. Личная гигиена и косметика

3.2.4. Добавки

3.2.4.1. По дополнительному конечному пользователю

3.2.4.1.1. Детское питание и детские смеси

3.2.4.1.2. Питание пожилых людей и медицинское питание

3.2.4.1.3. Спортивное/спортивное питание

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. A. Costantino & C. spa

4.4.2. Archer Daniels Midland Company

4.4.3. Brenntag SE

4.4.4. CHS Inc.

4.4.5. Glanbia PLC

4.4.6. Ingredion Incorporated

4.4.7. Kerry Group PLC

4.4.8. Lantmännen

4.4.9. Ракетный Брат

4.4.10. Südzucker AG

4.4.11. Wilmar International Ltd

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ОБЪЕМ РЫНКА ДЕТСКОГО ПИТАНИЯ И детских смесей, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ХЛЕБОБУЛОЧНОГО РЫНКА, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 3:

- ОБЪЕМ РЫНКА НАПИТКОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА ЗЕРНОВ ДЛЯ ЗАВТРАКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА ПРИПРАВ/СОУСОВ, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 6:

- ОБЪЕМ РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 7:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 8:

- ОБЪЕМ РЫНКА ПИТАНИЯ ДЛЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017-2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ТОВАРОВ RTE/RTC, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА СНЕКОВ, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 12:

- ОБЪЕМ РЫНКА СПОРТИВНОГО ПИТАНИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА КОРМОВ ДЛЯ ЖИВОТНЫХ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМ РЫНКА УХОДА ЗА ЛИЧНОСТЬЮ И КОСМЕТИКИ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 15:

- ПОТРЕБЛЕНИЕ РАСТИТЕЛЬНОГО БЕЛКА НА ДУШУ НАСЕЛЕНИЯ, ГРАММ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 16:

- ПРОИЗВОДСТВО РАСТИТЕЛЬНОГО БЕЛКОВОГО СЫРЬЯ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2021 гг.

- Рисунок 17:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, ГЕРМАНИЯ, 2017 - 2029 гг.

- Рисунок 18:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 22:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ГЕРМАНИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 23:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА КОНОПЛИВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ РЫНКА КОНОПЛЯНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % КОНОПЛЯНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 26:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ РЫНКА ГОРОХОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ГОРОХОВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 29:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 30:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % КАРТОФЕЛЬНЫЙ БЕЛОК, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 32:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 34:

- ДОЛЯ РЫНКА РИСОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % РИСОВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 35:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 36:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ РЫНКА СОЕВОГО БЕЛКА В СТОИМОСТИ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % СОЕВОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 38:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 39:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ПШЕНИЧНОГО БЕЛКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 41:

- ОБЪЕМ РЫНКА ПРОЧИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 42:

- СТОИМОСТЬ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 47:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 48:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ В ГЕРМАНИИ, 2017–2029 гг.

- Рисунок 49:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 50:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % КОРМОВ ДЛЯ ЖИВОТНЫХ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 51:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРОДУКТОВ ПРОДУКТОВ И НАПИТКОВ, КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, В ДОЛЛАРАХ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 54:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 55:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛЕБОПЕКАРЕНИЕ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 56:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛЕБОПЕЧЕНИЕ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 57:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ХЛЕБОПЕКАРНИЯ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 58:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, НАПИТКОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 59:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, НАПИТКИ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 60:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % НАПИТКИ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 61:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛАВЫ ДЛЯ ЗАВТРАКА, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 62:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛАВЫ ДЛЯ ЗАВТРАКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 63:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ХРУПЫ ДЛЯ ЗАВТРАКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 64:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРИПРАВЫ/СОУСЫ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 65:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРИПРАВЫ/СОУСЫ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 66:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ПРИПРАВЫ/СОУСЫ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 67:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 68:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 69:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % КОНДИТЕРСКИЕ ИЗДЕЛИЯ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 70:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 71:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛАРОВ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 72:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 73:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 74:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 76:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, RTE/RTC ПРОДУКТЫ ПРОДОВОЛЬСТВИЯ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, RTE/RTC ПРОДУКТЫ ПРОДОВОЛЬСТВИЯ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % RTE/RTC ПИЩЕВЫЕ ПРОДУКТЫ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 79:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СНЕКИ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СНЕКИ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % СНЕКИ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 82:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СРЕДСТВ ЛИЧНОЙ УХОДА И КОСМЕТИКИ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СРЕДСТВ ЛИЧНОГО УХОДА И КОСМЕТИКИ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % УХОД И КОСМЕТИКА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 85:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 86:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 88:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, ГЕРМАНИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 89:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И ДЕТСКИХ СМЕСЕЙ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 90:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И ДЕТСКИХ СОЧЕТАНИЙ, ДОЛЛАРОВ США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 91:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ДЕТСКОГО ПИТАНИЯ И СМЕСЕЙ ДЛЯ ДЕТСКОГО ГОДА, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 92:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПИТАНИЕ ПОЖИЛЫХ И МЕДИЦИНСКОЕ ПИТАНИЕ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 93:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПИТАНИЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 94:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ПИТАНИЕ ПОЖИЛЫХ И МЕДИЦИНСКОЕ ПИТАНИЕ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 95:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СПОРТИВНОЕ/СПОРТИВНОЕ ПИТАНИЕ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 96:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СПОРТИВНОЕ/ФУНКЦИОНАЛЬНОЕ ПИТАНИЕ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 97:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % СПОРТИВНОЕ/ФУНКЦИОНАЛЬНОЕ ПИТАНИЕ, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 98:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, РЫНОК РАСТИТЕЛЬНЫХ БЕЛКОВ ГЕРМАНИИ, 2017–2022 гг.

- Рисунок 99:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, ГЕРМАНИЯ, 2017–2022 гг.

- Рисунок 100:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ГЕРМАНИИ, 2021 Г., %

Сегментация индустрии растительного белка в Германии

Белок конопли, белок гороха, картофельный белок, рисовый белок, соевый белок, пшеничный белок представлены сегментами по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты.

- По конечным потребителям на рынке лидирует сегмент продуктов питания и напитков, главным образом из-за растущего предпочтения продуктов растительного происхождения как устойчивой альтернативы. В основном это было обусловлено сегментом заменителей мяса, доля которого в стоимостном выражении в 2022 году составила около 25% из-за растущего спроса на заменители мяса из-за растущей тенденции веганства. Эта тенденция перекликается с растущим интересом потребителей к веганству и ростом населения страны с непереносимостью лактозы. Германия заняла второе место в Европе по количеству веганов в 2022 году. В стране проживает более 2,5 миллионов веганов, и страна известна своей растительной и альтернативной мясной промышленностью.

- Ожидается, что добавки станут самым быстрорастущим сегментом на рынке со среднегодовым темпом роста 7,15% в течение прогнозируемого периода из-за их ряда преимуществ для здоровья. Контроль веса, а также общее состояние здоровья и благополучия являются основными проблемами немецких потребителей, которые выступают движущими факторами растущего спроса на растительный белок в различных добавках. Растительные белки, такие как рис и горох, набирают популярность благодаря своей гипоаллергенности и питательной альтернативе для людей, страдающих непереносимостью лактозы. В 2022 году около 16% населения Германии страдали непереносимостью лактозы, что привело к высокому спросу на растительные белки.

- Использование растительных белков в средствах личной гигиены и косметической промышленности все еще находится на зачаточной стадии из-за преобладания других эффективных биоактивных ингредиентов, таких как антиоксиданты, минеральные масла и алкоголь. Интерес немецкого населения к более экологичному образу жизни повышает спрос на натуральные и растительные косметические продукты с веганским содержанием. В Германии больше всего веганов в Европе их число удвоилось с 1,3 миллиона в 2016 году до 2,6 миллиона в 2020 году.

| Тип белка | |

| Конопляный протеин | |

| Гороховый протеин | |

| Картофельный белок | |

| Рисовый протеин | |

| Я протеин | |

| Пшеничный протеин | |

| Другой растительный белок |

| Конечный пользователь | |||||||||||||

| Корма для животных | |||||||||||||

| |||||||||||||

| Личная гигиена и косметика | |||||||||||||

|

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.