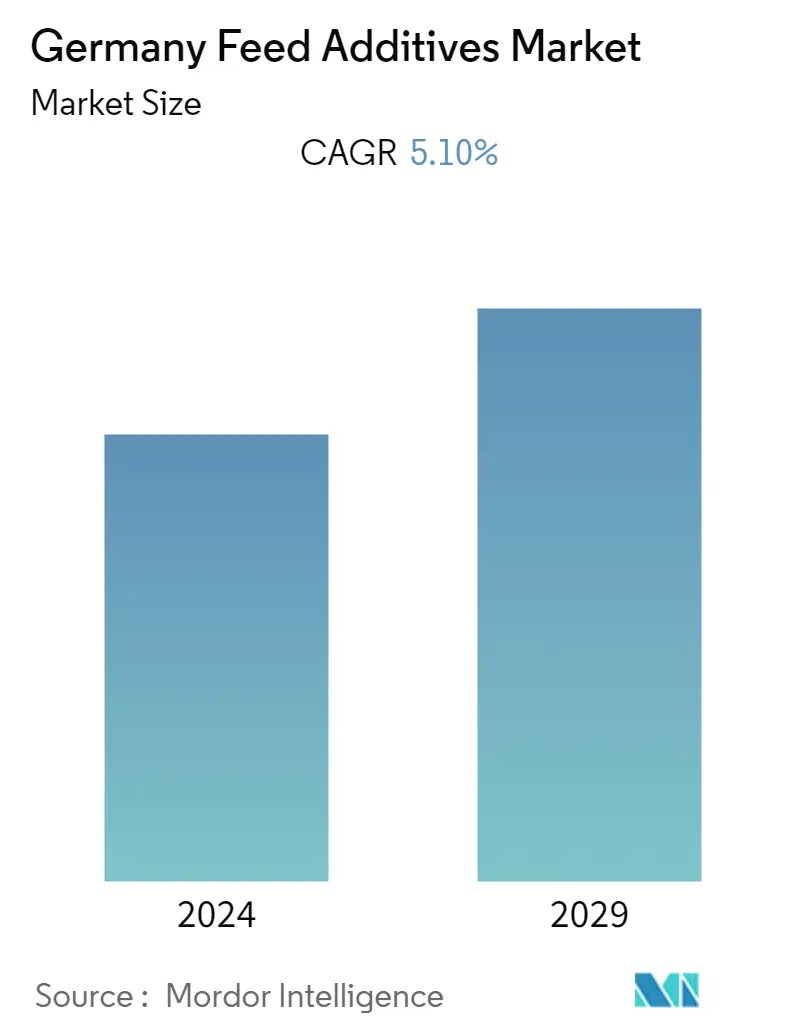

Объем рынка кормовых добавок в Германии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 5.10 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка кормовых добавок в Германии

Прогнозируется, что среднегодовой темп роста рынка кормовых добавок в Германии составит 5,1% в течение прогнозируемого периода. Поскольку в стране базируется множество ведущих производителей комбикормов, спрос на кормовые добавки растет. Кроме того, в отрасли все больше внимания уделяется инновациям и расширению линейки продуктов. Наибольшая доля приходится на аминокислоты, тогда как пребиотики и пробиотики демонстрируют самые высокие темпы роста, в соответствии с мировыми тенденциями.

Тенденции рынка кормовых добавок в Германии

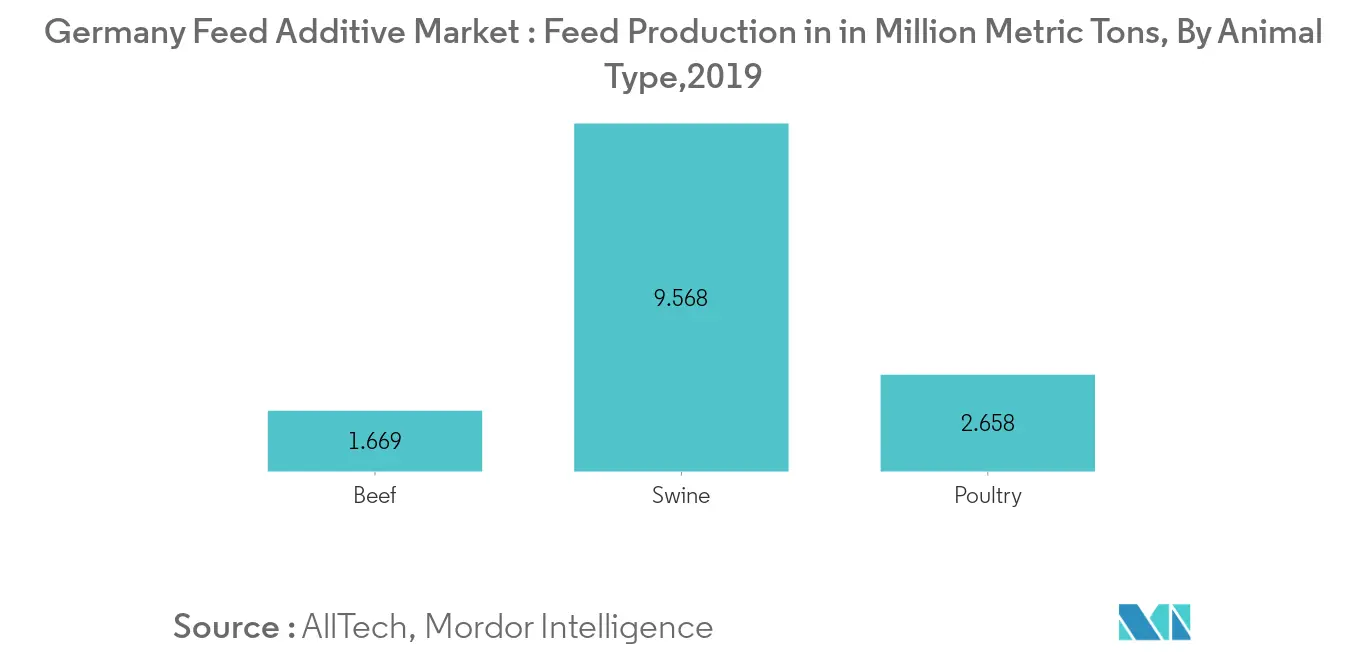

Рост индустрии комбикормов

По данным Министерства сельского хозяйства США, в Германии на животноводство приходится почти 60% доходов сельского хозяйства. Пробиотические кормовые добавки привлекают немецких потребителей своей пользой для здоровья, например, улучшением усвояемости и повышением иммунитета. По данным Министерства сельского хозяйства США, по сравнению с 2015 годом потребление мяса в 2017 году снизилось из-за растущего осознания ущерба окружающей среде, причиняемого животноводством. Европейская индустрия кормов для скота, вероятно, столкнется с возможной нехваткой витаминов А и Е из-за запрета на завод BASF в Германии с 2017 года. Таким образом, в стране наблюдается чрезвычайная волатильность цен, особенно на витаминные компоненты кормов, поскольку BASF поставляет около 40% мировых поставок цитраля, важнейшего предшественника для производства витаминов А и Е. Ожидается, что это будет препятствовать росту европейской индустрии витаминных кормов. В 2014 году Германия начала меры по ограничению использования антибиотиков у сельскохозяйственных животных. В том же году были внесены поправки в Закон Германии о лекарствах, которые в первую очередь были направлены на постепенное сокращение использования антибиотиков в животноводстве. Кроме того, в стране действуют новые правила, которые позволяют соответствующим органам проверять частоту использования антибиотиков сельскохозяйственными животными. Из-за таких ограничений производители вынуждены переходить на кормовые ингредиенты, что стимулирует спрос на кормовые пробиотики в стране. Кроме того, ожидается, что это ограничит рынок антибиотиков, используемых в комбикормах.

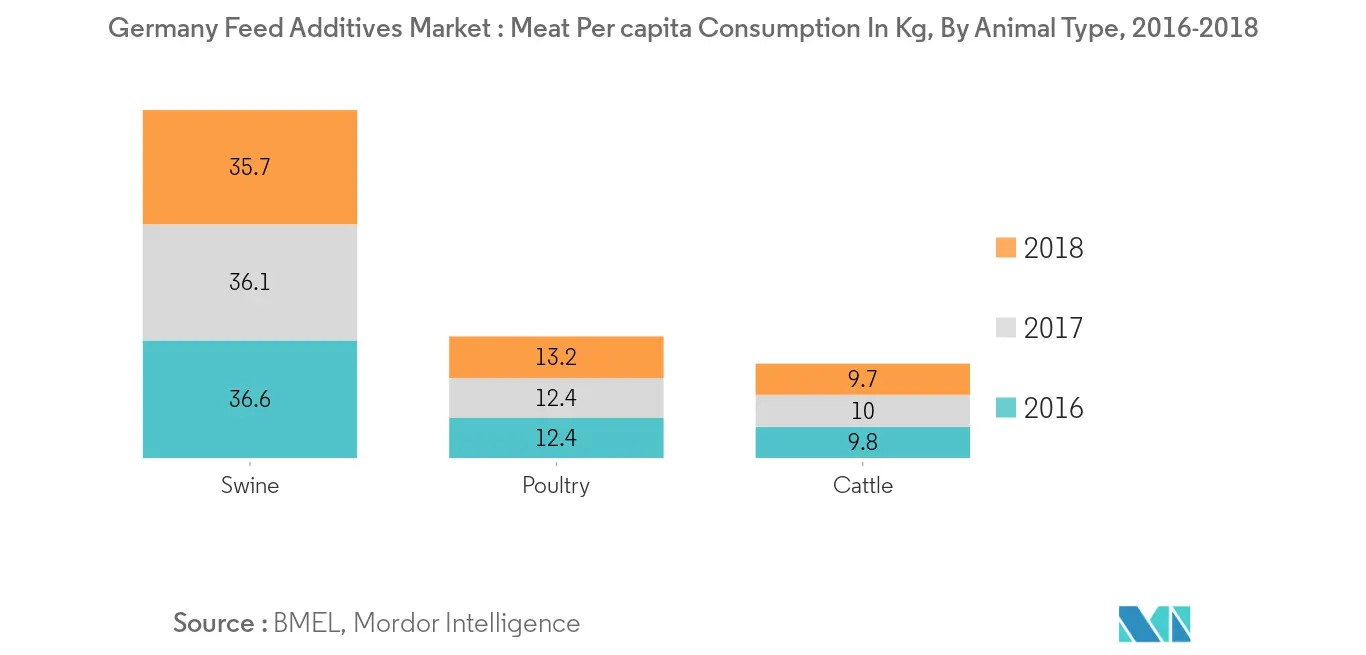

Растущий спрос на ценный животный белок

На животноводческую отрасль оказывается все большее давление, чтобы удовлетворить растущий спрос на мясо и ценный животный белок. Рост населения, рост доходов в развивающихся странах и урбанизация привели к резкому росту мирового производства животноводческой продукции. Уровень доходов и потребления животного белка напрямую связан с потреблением молока, мяса и яиц, которое увеличивается за счет основных продуктов питания. Из-за снижения цен на мясо и мясопродукты развивающиеся страны начинают потреблять большое количество мяса при гораздо более низком уровне валового внутреннего продукта, чем промышленно развитые страны два-три десятилетия назад. Урбанизация привела к увеличению спроса на мясо и молочные продукты в городах по сравнению с сельскими районами. В городах существует разнообразная диета, богатая животными белками и жирами. Спрос на высококачественные комбикорма со стороны животноводства, обусловленный увеличением промышленного производства мясной и молочной продукции, вызвал рост потребления комбикормов и кормовых добавок. Сырье, используемое для производства комбикормов, такое как кукуруза, ячмень, соя, используется для потребления человеком и производства этанола. В этом сценарии кормовая промышленность конкурирует с пищевой промышленностью за сырье.

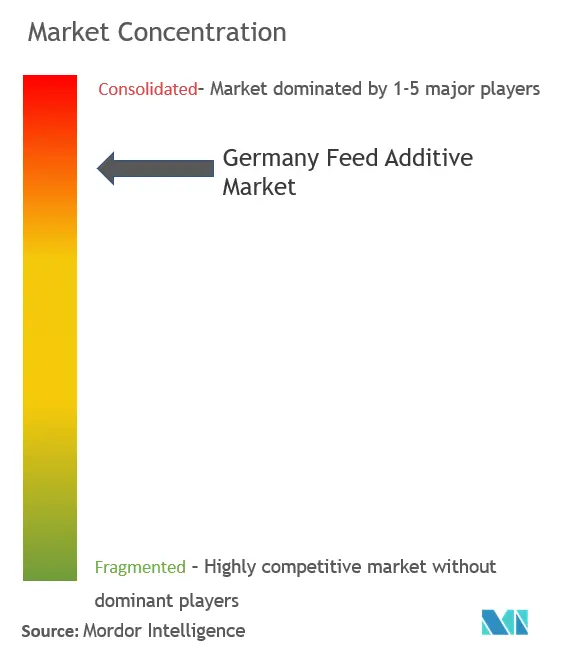

Обзор отрасли кормовых добавок в Германии

Рынок кормовых добавок в Германии в значительной степени консолидирован различные международные компании занимают значительную часть рынка различных типов кормовых добавок. Местные компании занимают незначительную долю на рынке, и только одна или две компании имеют более высокую долю на рынке Великобритании по конкретному типу добавок. Международные компании, такие как Cargill, Adisseo и Prinova, занимают основные доли на рынке аминокислот, пробиотиков, витаминов, антиоксидантов и средств детоксикации микотоксинов.

Лидеры рынка кормовых добавок Германии

-

Alltech

-

Cargill Inc.

-

Dupont Danisco

-

Nutreco

-

Novozymes A/S.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке кормовых добавок в Германии – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ пяти сил Портера

-

4.4.1 Угроза новых участников

-

4.4.2 Переговорная сила покупателей/потребителей

-

4.4.3 Рыночная власть поставщиков

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип добавки

-

5.1.1 Антибиотики

-

5.1.2 Витамины

-

5.1.3 Антиоксиданты

-

5.1.4 Аминокислоты

-

5.1.5 Ферменты

-

5.1.6 Детоксиканты микотоксинов

-

5.1.7 Пребиотики

-

5.1.8 Пробиотики

-

5.1.9 Ароматизаторы и подсластители

-

5.1.10 Пигменты

-

5.1.11 Связующие

-

5.1.12 Минералы

-

-

5.2 Тип животного

-

5.2.1 Жвачные животные

-

5.2.2 Свинья

-

5.2.3 Птица

-

5.2.4 Другие типы животных

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии

-

6.2 Анализ доли рынка

-

6.3 Профили компании

-

6.3.1 Pfizer Animal Health

-

6.3.2 Nutriad International

-

6.3.3 BASF SE

-

6.3.4 Novozymes A/S.

-

6.3.5 Archer Daniels Midland Co.

-

6.3.6 Cargill Inc.

-

6.3.7 DSM Nutritional Products Inc.

-

6.3.8 BioMin

-

6.3.9 Evonik Industries AG

-

6.3.10 InVivo NSA S.A.

-

6.3.11 Barentz Group

-

6.3.12 Novus International Inc.

-

6.3.13 Nutreco N.V.

-

6.3.14 Azelis Animal Nutrition

-

6.3.15 Borregaard LingoTech

-

6.3.16 Dupont Danisco

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

-

8. ВОЗДЕЙСТВИЕ COVID-19

Сегментация отрасли кормовых добавок в Германии

Рынок кормовых добавок в Германии сегментирован по типу на антибиотики, витамины, антиоксиданты, аминокислоты, ферменты, детоксиканты микотоксинов, пребиотики, пробиотики, ароматизаторы и подсластители, кормовые пигменты, кормовые связующие, минералы и другие, а по типу животных - на жвачных животных, птицу. , свиноводство, аквакультура и другие.

| Тип добавки | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Тип животного | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка кормовых добавок в Германии

Каков текущий размер рынка кормовых добавок в Германии?

Прогнозируется, что среднегодовой темп роста рынка кормовых добавок в Германии составит 5,10% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми поставщиками на рынке кормовых добавок в Германии?

Alltech, Cargill Inc., Dupont Danisco, Nutreco, Novozymes A/S. — крупнейшие компании, работающие на рынке кормовых добавок Германии.

Какие годы охватывает рынок кормовых добавок в Германии?

В отчете рассматривается исторический размер рынка кормовых добавок в Германии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормовых добавок в Германии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности кормовых добавок в Германии

Статистические данные о доле, размере и темпах роста доходов на рынке кормовых добавок в Германии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых добавок в Германии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.