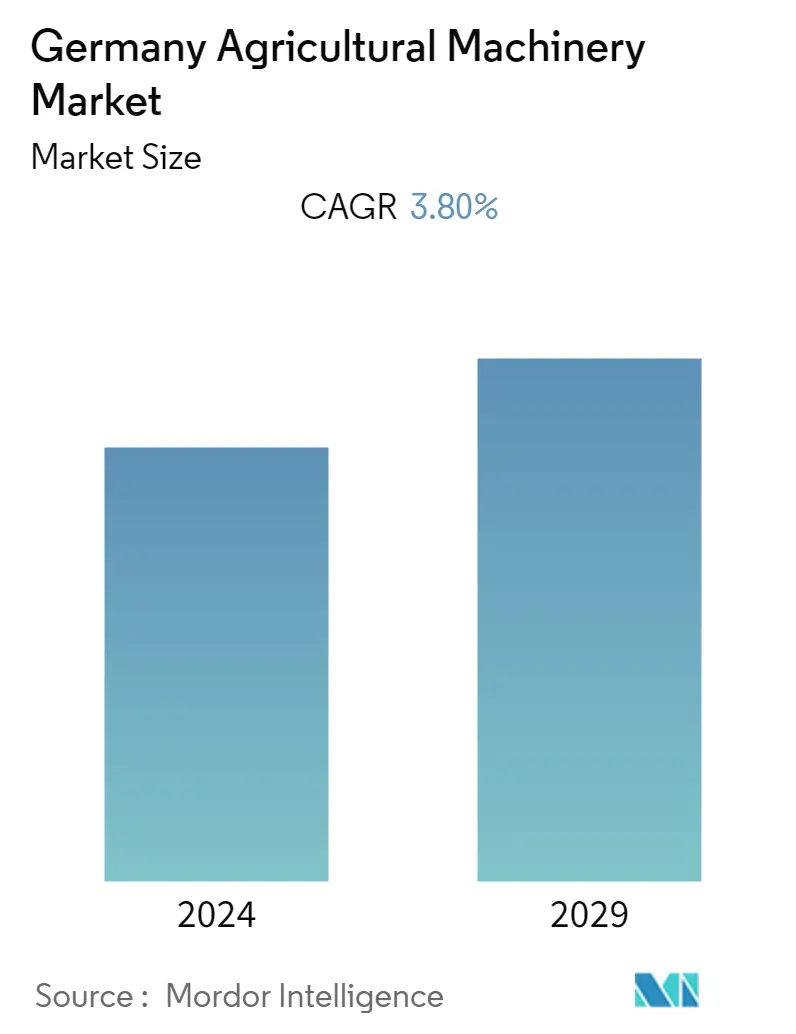

Объем немецкого рынка сельскохозяйственной техники

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 3.80 % |

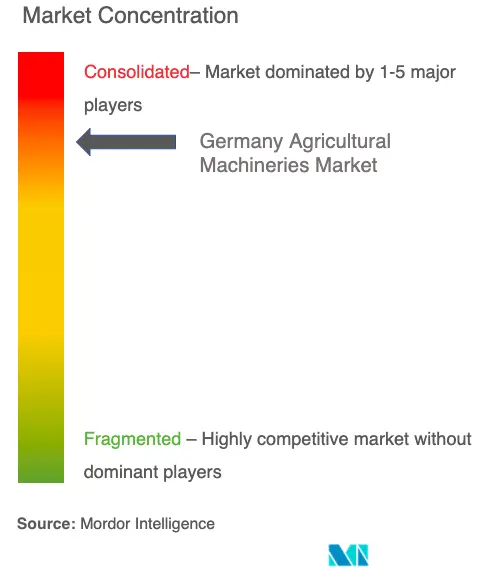

| Концентрация рынка | Высокий |

Основные игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сельскохозяйственной техники Германии

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка сельскохозяйственной техники Германии составит 3,8%.

Германия является одним из крупнейших в Европе рынков сельскохозяйственной техники и орудий, чему способствует большой оборот этой отрасли в стране. Страна является одним из крупнейших в мире экспортеров сельскохозяйственной техники, а также крупнейшим производителем и вторым по величине потребителем сельскохозяйственной техники в Европе. Немецкую сельскохозяйственную технику предпочитают во всем мире из-за ее превосходной точности и инновационных разработок. Германия является одним из крупнейших в Европе направлений для прямых иностранных инвестиций в сельскохозяйственное, строительное и горнодобывающее оборудование. Эти факторы адекватно управляют рынком в стране. Следовательно, фермеры все чаще применяют механизацию сельского хозяйства в качестве замены ручного труда более экономичными, легкодоступными и более эффективными средствами сельскохозяйственной деятельности. Таким образом, тракторы, основной источник энергии для привода сельскохозяйственной техники, продемонстрировали феноменальный рост продаж в стране.

Тенденции рынка сельскохозяйственной техники Германии

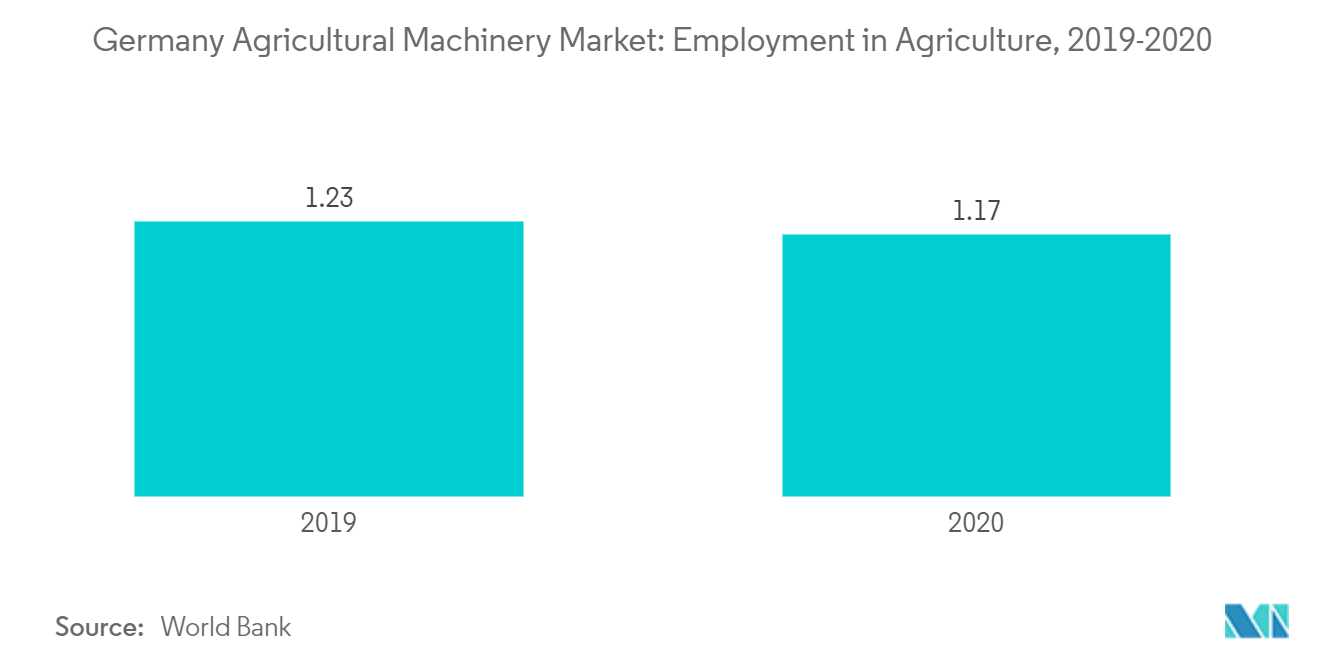

Сокращение сельскохозяйственного труда

- Германия известна своими передовыми технологиями и инженерным опытом, и эти навыки применяются в различных отраслях, включая сельское хозяйство. Немецкие методы ведения сельского хозяйства часто характеризуются эффективностью, точностью и устойчивостью. Использование передовых технологий и хорошо обученной рабочей силы позволило повысить урожайность, сократить отходы и оптимизировать использование таких ресурсов, как вода и удобрения.

- Согласно отчету Статистического отдела Организации Объединенных Наций (СОООН), Германия вошла в пятерку крупнейших импортеров сельскохозяйственной техники из США в 2021 году. Немецкие фермеры также ежегодно получают субсидии от Европейского Союза на инвестиции в сельское хозяйство. Это позволяет им инвестировать в современное оборудование, которое в противном случае обходится дорого. Кроме того, в Индии существует постоянная нехватка трудоемких сельскохозяйственных операций из-за изменения предпочтений рабочей силы от чисто сельскохозяйственной деятельности к смежным секторам.

- Быстрая урбанизация также является одной из основных причин роста механизации сельского хозяйства, поскольку рабочая сила в сельском хозяйстве сокращается и переезжает в городские районы. Например, по последним данным Всемирного банка, процент трудоустроенного населения снижался в течение нескольких лет. Таким образом, ожидается, что нехватка рабочей силы будет стимулировать и увеличивать спрос на сельскохозяйственную технику в ближайшие годы. Вышеуказанные факторы существенно влияют на рынок сельскохозяйственной техники страны.

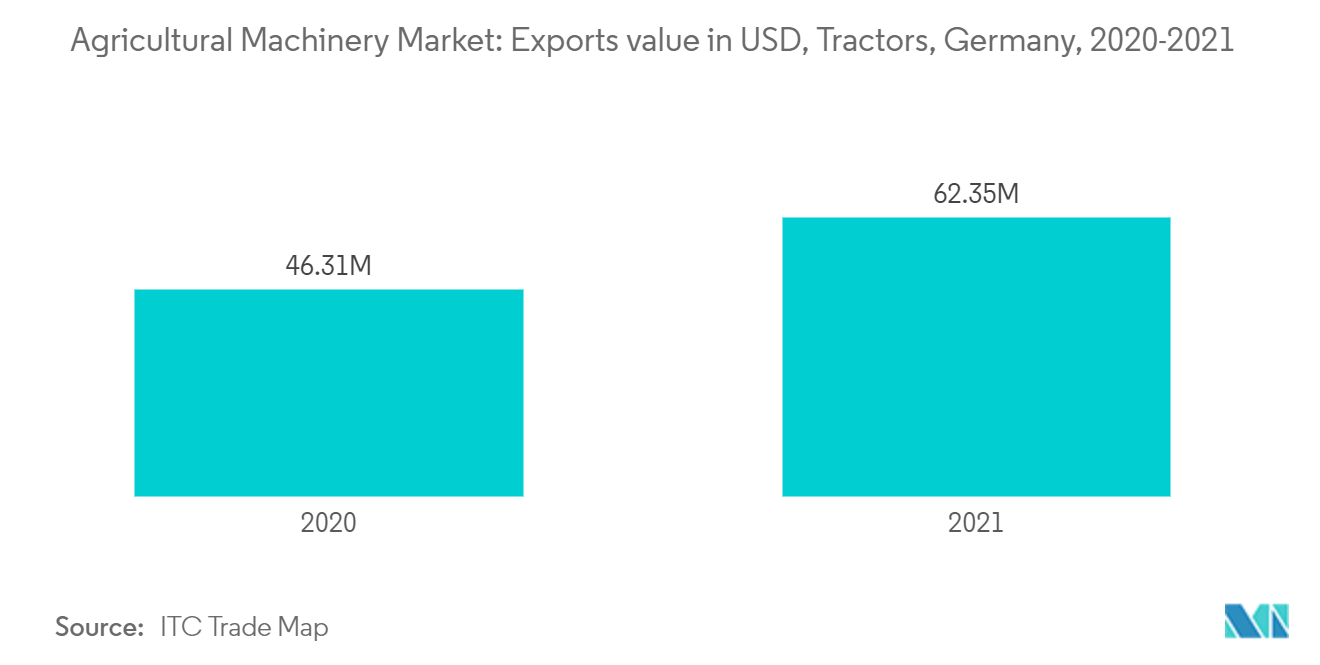

Тракторы доминируют на рынке

- Тракторы являются ведущим сегментом сельскохозяйственной техники с точки зрения выручки и количества проданных в Германии за последние пять лет. По прогнозам, эта тенденция сохранится в течение прогнозируемого периода. Германия превратилась в одного из лидеров по производству сельскохозяйственной техники в Европе, что означает ее доминирование на рынке сельскохозяйственных тракторов. Что касается продаж, то упор делается на производство тракторов с долей около 40%, с дальнейшим акцентом на сегмент мощности выше 120 л.с.

- Благодаря быстро развивающемуся внутреннему рынку доля экспорта в последние несколько лет стабильно держится на уровне 70-75%. Тракторы подразделяются на пять сегментов мощностью менее 25 л.с., 25–50 л.с., 51–100 л.с., 100–175 л.с. и более 175 л.с. Тракторы с высокой мощностью занимают относительно большую долю рынка по сравнению с тракторами малого и среднего размера из-за их цены и требований на полях. Германия также была одним из крупнейших экспортеров тракторов в мире в 2021 году.

- Корпорация AGCO — одна из ведущих компаний на рынке тракторов в Германии, которая продает такие бренды, как Massey Ferguson и Valtra Inc. Следовательно, фермеры все чаще применяют механизацию сельского хозяйства в качестве замены ручного труда более экономичным, легкодоступным и более эффективные средства ведения сельского хозяйства. Таким образом, продажи тракторов, основного источника энергии для привода сельскохозяйственной техники, продемонстрировали феноменальный рост.

Обзор немецкой отрасли сельскохозяйственного машиностроения

Изученный рынок является высококонсолидированным, и несколько крупных игроков занимают ключевую долю рынка. Это можно объяснить тем, что растениеводы предпочитают крупные бренды, когда речь идет о технике для обеспечения качества и послепродажного обслуживания, предлагаемого крупными компаниями. Известные игроки, такие как Deere Company, AGCO Corporation, CNH Industrial NV, KUBOTA Corporation и Mahindra Mahindra Ltd, являются важными игроками на индийском рынке сельскохозяйственной техники. Запуск новых продуктов, партнерство и поглощение — основные стратегии, принятые ведущими компаниями на рынке Германии.

Лидеры немецкого рынка сельскохозяйственной техники

-

Deere & Company

-

AGCO Corporation

-

CNH Industrial N.V.

-

KUBOTA Corporation

-

Mahindra and Mahindra

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной техники Германии

- Декабрь 2022 г. компания Case IH выпустила новую модель пресс-подборщика квадратной формы LB 424 XLD, которая производит сверхплотные тюки размером 120*70 см с увеличением плотности на 10 %, что улучшает качество тюков, управляемость и роторный режущий аппарат.

- Октябрь 2022 г. Компания Case IH выпустила две новые модели тракторов Farmall A (90 А (90 л.с.) и 100 А (100 л.с.)), идеально подходящие для таких работ, как сено, животноводство, посев, опрыскивание, внесение удобрений и транспортировка.

- Март 2022 г. Deere выпустила See Spray Ultimate, который позволяет целенаправленно распылять неостаточные гербициды на сорняки среди растений кукурузы, сои и хлопка.

- Сентябрь 2021 г. John Deere представила новую малогабаритную харвестерную головку H423 и крупногабаритные модели H425 и H425HD.

Отчет о рынке сельскохозяйственной техники Германии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Конкурентное соперничество

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тракторы

5.1.1 Менее 40 л.с.

5.1.2 от 40 до 100 л.с.

5.1.3 от 101 до 150 л.с.

5.1.4 Выше 150 л.с.

5.2 Оборудование

5.2.1 Плуги

5.2.2 Бороны

5.2.3 Ротоваторы и культиваторы

5.2.4 Сеялки для семян и удобрений

5.2.5 Разбрасыватели минеральных удобрений

5.2.6 Планировщики земель

5.2.7 Другое оборудование

5.3 Опрыскиватели

5.3.1 Опрыскиватели полевых культур

5.3.2 Садовые опрыскиватели

5.4 Уборочная техника

5.4.1 Зерноуборочные комбайны

5.4.2 Кормоуборочные комбайны

5.4.3 Другая уборочная техника

5.5 Машины для сена и корма

5.5.1 Косилки и кондиционеры

5.5.2 Пресс-подборщики

5.5.3 Сеноворошители и грабли

5.5.4 Другая техника для сенокошения и кормопроизводства

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Agrale S.A

6.3.2 AGCO Corporation

6.3.3 CLAAS KGaA mbH

6.3.4 Deere & Company

6.3.5 CNH Industrial N.V.

6.3.6 Kubota Corporation

6.3.7 Mahindra & Mahindra Ltd.

6.3.8 Yanmar Co.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация немецкой отрасли сельскохозяйственного машиностроения

Сельскохозяйственная техника определяется как техника, используемая в сельском хозяйстве и другой сельскохозяйственной деятельности.

Рынок сельскохозяйственной техники Германии сегментирован по типам (тракторы, плуговая и культивационная техника, посадочная техника, уборочная техника, сенокосилочная и кормовая техника, опрыскиватели, ирригационная техника и другие).

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тракторы | ||

| ||

| ||

| ||

|

| Оборудование | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Опрыскиватели | ||

| ||

|

| Уборочная техника | ||

| ||

| ||

|

| Машины для сена и корма | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной техники Германии

Каков текущий размер рынка сельскохозяйственной техники в Германии?

Прогнозируется, что среднегодовой темп роста рынка сельскохозяйственной техники Германии в течение прогнозируемого периода (2024-2029 гг.) составит 3,80%.

Кто являются ключевыми игроками на рынке сельскохозяйственной техники в Германии?

Deere & Company, AGCO Corporation, CNH Industrial N.V., KUBOTA Corporation, Mahindra and Mahindra — крупнейшие компании, работающие на рынке сельскохозяйственной техники Германии.

Какие годы охватывает рынок сельскохозяйственной техники Германии?

В отчете рассматривается исторический размер рынка сельскохозяйственной техники Германии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной техники Германии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли сельскохозяйственной техники в Германии

Статистические данные о доле рынка сельскохозяйственной техники в Германии в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной техники в Германии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.