Анализ рынка управления объектами GCC

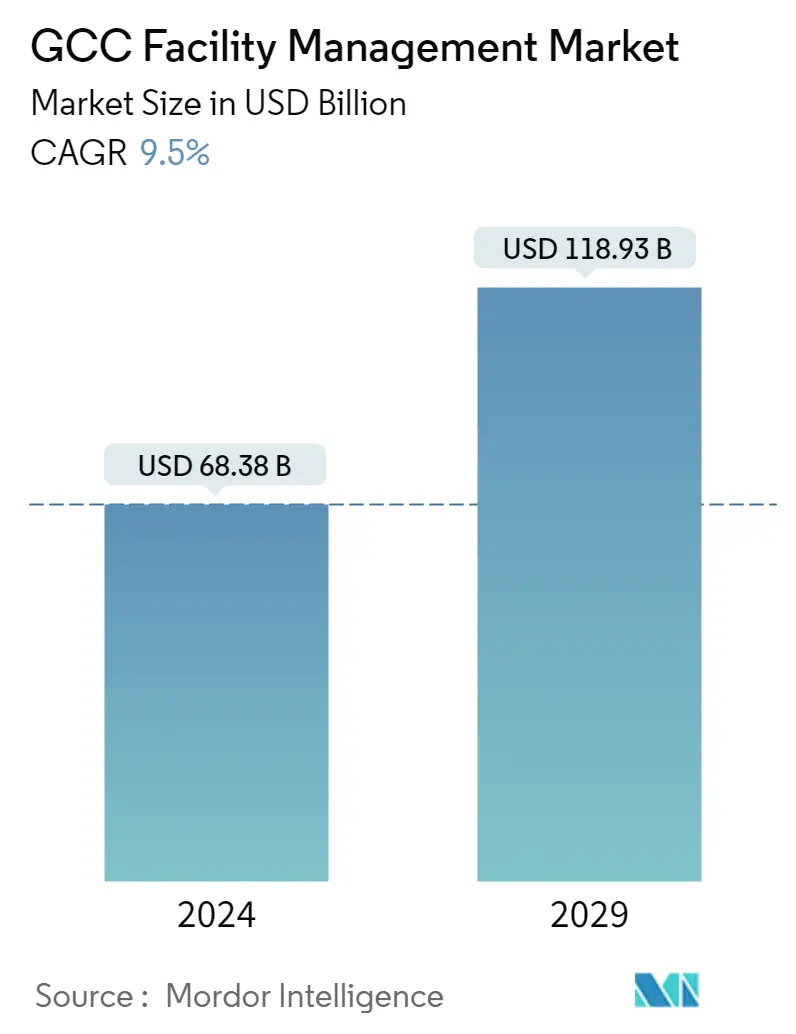

Размер рынка управления объектами GCC оценивается в 68,38 млрд долларов США в 2024 году и, как ожидается, достигнет 118,93 млрд долларов США к 2029 году, а среднегодовой темп роста составит 9,5% в течение прогнозируемого периода (2024-2029 гг.).

Управление объектами GCC переживает рост исследований из-за различных факторов, таких как урбанизация, развитие инфраструктуры и растущее осознание важности профессиональных услуг по управлению объектами.

- Страны Персидского залива вкладывают значительные средства в инфраструктурные проекты, включая коммерческие и жилые здания, аэропорты, больницы и торговые центры. Поскольку эти активы продолжают расширяться, спрос на услуги по управлению объектами растет. Экономический рост и процветание региона способствовали росту коммерческой и жилой недвижимости, что, в свою очередь, привело к увеличению спроса на услуги по управлению объектами.

- Растущая экономика Катара и амбициозные планы развития инфраструктуры создали значительные возможности для сектора управления объектами. Катар инвестировал в инфраструктурные проекты в рамках подготовки к таким крупным событиям, как чемпионат мира по футболу 2022 года. Эти проекты включают строительство стадионов, транспортных сетей, отелей и других коммерческих и жилых объектов. По мере завершения этих проектов растет спрос на услуги по управлению объектами для эффективного обслуживания и эксплуатации этих объектов.

- Растущий акцент на аутсорсинге непрофильных операций стал важным фактором развития рынка управления объектами стран Персидского залива. Поскольку предприятия и организации в регионе продолжают концентрироваться на своей основной деятельности и компетенции, они осознают преимущества делегирования непрофильных функций специализированным поставщикам услуг.

- Компании по управлению объектами, работающие в странах Персидского залива, обязаны иметь определенный процент своей рабочей силы из местных жителей. Это может привести к проблемам с поиском квалифицированных местных специалистов на определенных специализированных должностях, что потенциально может повлиять на качество обслуживания.

- Пандемия COVID-19 привела к экономическим потрясениям из-за последующих ограничений. Это также повлияло на индустрию управления объектами. Вопреки этому, ожидается, что растущая осведомленность о чистоте, управлении техническим обслуживанием и безопасности будет стимулировать исследования рынка в ближайшем будущем. Более того, правительства наиболее пострадавших стран, таких как Объединенные Арабские Эмираты, инвестируют в эти услуги.

Тенденции рынка управления объектами GCC

Ожидается, что сегмент конечных пользователей правительства, инфраструктуры и государственных организаций будет занимать значительную долю рынка.

- Строительный бум под руководством правительства и растущее внимание к практикам зеленого строительства увеличивают спрос на управление объектами в регионе ЦВЕ. Помимо транспортных проектов, правительство Катара стремится быстро развивать туризм, образование и недвижимость, чтобы сохранить свою компетенцию в рамках Национального видения Катара до 2030 года (QNV 2030).

- По данным Министерства финансов Катара, на инфраструктурные проекты выделяется 74 миллиарда катарских риалов (20,33 миллиарда долларов США), что составляет примерно 36,0% от заинтересованности государства в реализации крупных проектов развития в установленные сроки, особенно тех, которые связаны с проведением чемпионата мира по футболу в Катаре в 2022 году. Кроме того, министерство подчеркнуло особое внимание двум ключевым секторам, а именно образованию и здравоохранению, где, как ожидается, будут развиваться и расширяться школы и образовательные учреждения, а также проекты и программы в области здравоохранения. На образование выделено почти 17,8 миллиарда катарских риалов (4,89 миллиарда долларов США), а на сектор здравоохранения — около 20 миллиардов катарских риалов (5,49 миллиарда долларов США).

- Недавняя инициатива по предоставлению международных туристических электронных виз в Королевстве Саудовская Аравия в рамках инициативы Видение 2030, направленной на стимулирование туризма для сохранения конкурентоспособности на мировом рынке, призвана существенно повлиять на рынок недвижимости страны.

- Стремясь диверсифицировать экономику страны от доходов, связанных с нефтью, недавно правительство запустило гигантские туристические проекты по всей Саудовской Аравии и новые электронные визы для 49 стран, чтобы стимулировать прибытие иностранных посетителей. Эти эффективные инициативы и продолжающиеся реформы сформировали более разнообразную среду гостеприимства, стимулируя развитие недвижимости в стране.

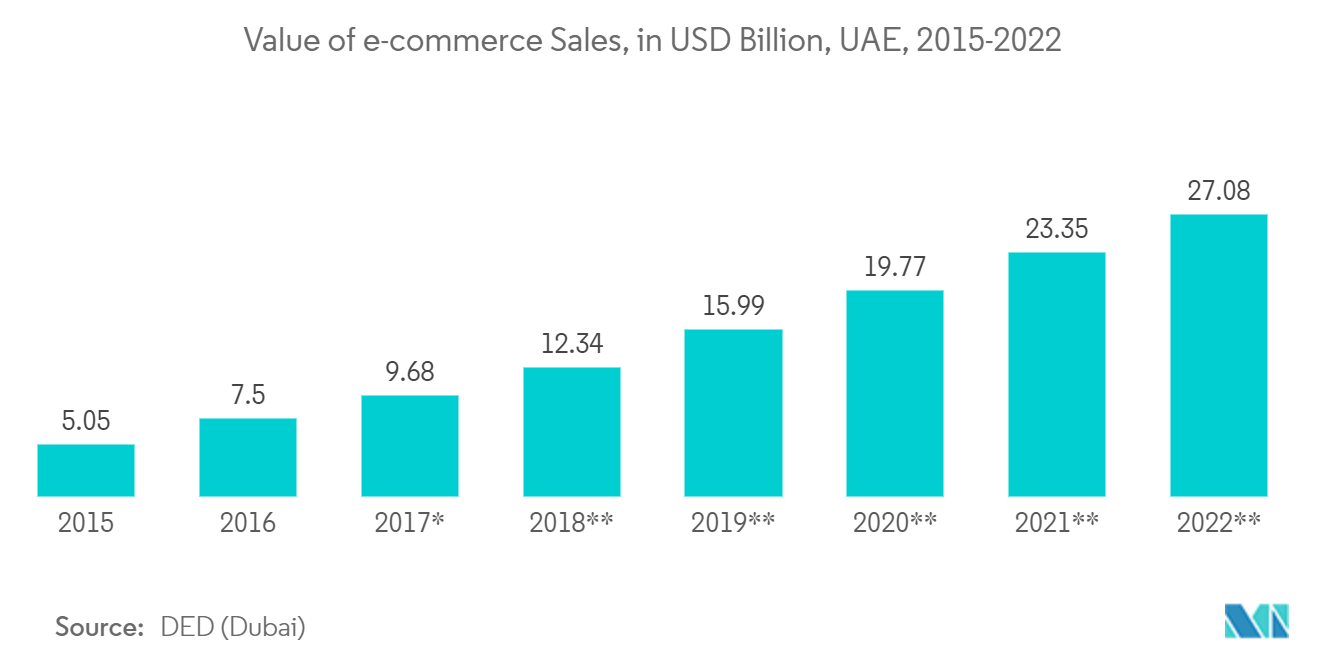

- Одним из значительных генераторов спроса на услуги по управлению объектами являются склады и центры инвентаризации. Значительный рост традиционной розничной торговли и электронной коммерции в стране способствует росту сферы услуг. Растущий спрос в стране на комплексное управление объектами способствовал росту рынка в последние годы. По данным DED (Дубай), в 2022 году прогнозируемая стоимость продаж электронной коммерции в Объединенных Арабских Эмиратах (ОАЭ) составит около 27 миллиардов долларов США. По оценкам, продажи электронной коммерции в ОАЭ будут расти в среднем на 23 процента ежегодно в период с 2018 по 2022 год.

Ожидается, что Саудовская Аравия будет занимать значительную долю рынка.

- Услуги по управлению объектами в Эр-Рияде, Джидде, Мекке и DMA стали зрелыми и растущими рынками. В связи с увеличением количества проектов развития инфраструктуры по всему Королевству Саудовская Аравия, которые способствуют его экономическому росту, услуги по управлению объектами также необходимы в значительной степени.

- Ожидается, что возможности в виде растущего количества услуг от каждого поставщика и нехватки рабочей силы будут консолидировать и укреплять ландшафт, поскольку игроки могут предпочесть реализовывать крупномасштабные проекты совместно. Инициатива умный город и Видение 2030 продолжают рост строительного сектора и увеличение фонда зданий в долгосрочной перспективе. Кроме того, ожидается, что переход поставщиков на предложение услуг IFM и увеличение участия игроков FM на этапе проектирования будут расти и станут массовыми, главным образом из-за более высокой прибыли от таких проектов и конкурентного преимущества.

- Строительная отрасль в Саудовской Аравии получает выгоду от игроков частного и государственного сектора, которые уделяют повышенное внимание реформам, поддерживая Видение региона до 2030 года. В рамках этого долгосрочного видения правительство запланировало несколько экономических, образовательных и связанных с ними реформ для внедрения инноваций и диверсификации экономики Саудовской Аравии. пейзаж.

- В последние годы количество медицинских учреждений в стране увеличивалось значительными темпами, создавая значительные возможности для компаний по управлению объектами. Кроме того, несколько правительственных инициатив меняют динамику рынка FM, меняют ландшафт здравоохранения в Саудовской Аравии и создают более надежную институциональную структуру и эффективную нормативную базу для поощрения инвестиций частного сектора в здравоохранение.

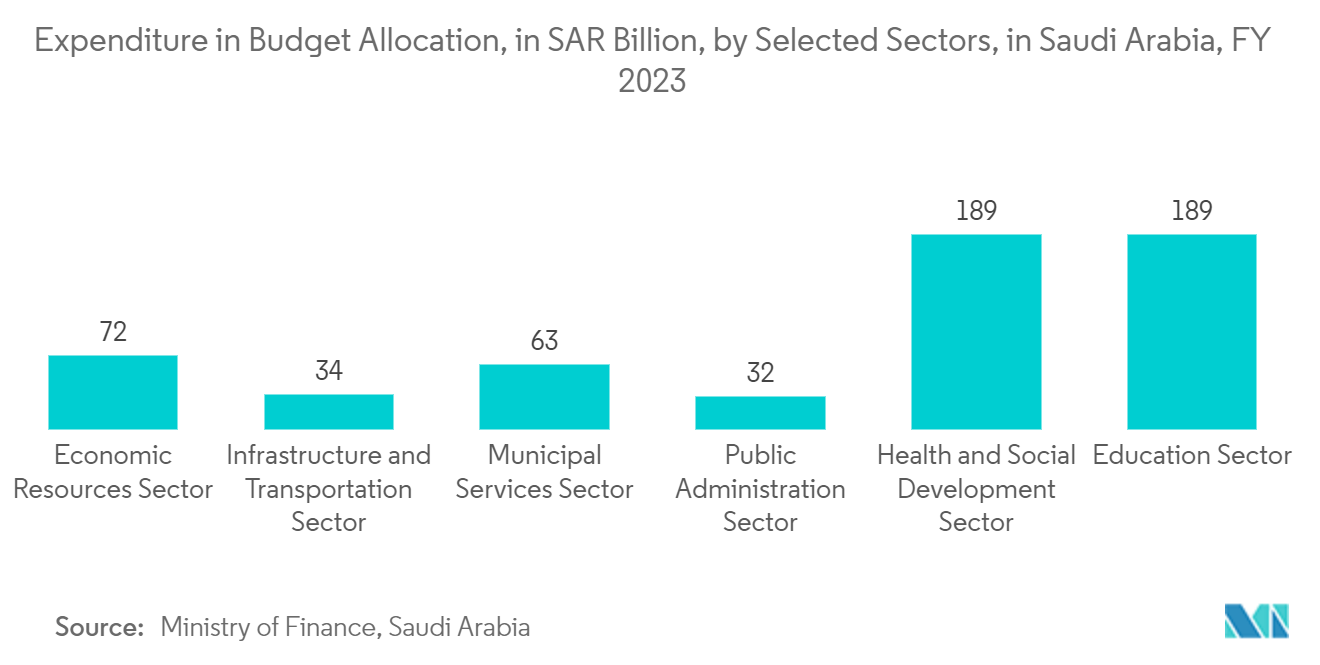

- Кроме того, по данным Министерства финансов, бюджетные ассигнования на жилищный сектор, инфраструктуру и транспорт в 2023 финансовом году составят около 34 миллиардов саудовских риялов (9,06 миллиарда долларов США). Более того, при распределении секторов правительство поддерживает более 120 000 семей через национальную жилищную программу Сакани. Столь значительные бюджетные ассигнования со стороны правительства создадут значительные возможности для поставщиков услуг по управлению объектами, работающих в стране.

Обзор отрасли управления объектами GCC

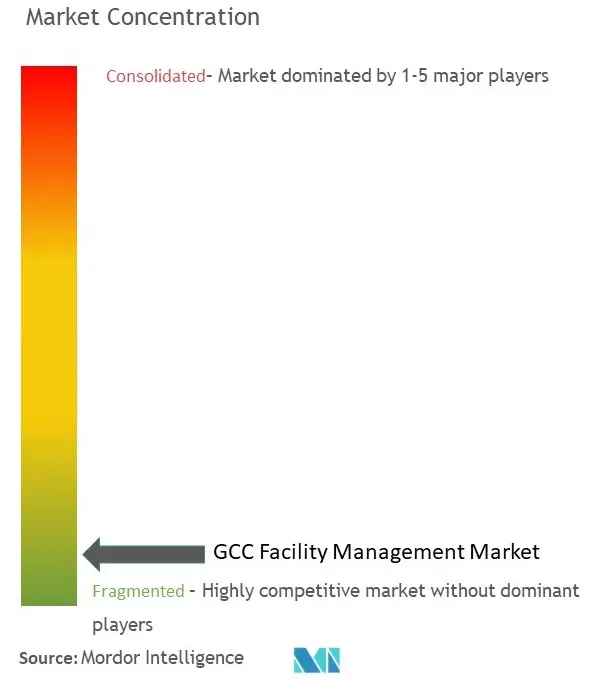

Рынок управления объектами GCC сильно фрагментирован, на нем присутствуют такие крупные игроки, как Emcor Estates Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Estate Management и G4S Qatar SPC. Игроки на рынке принимают такие стратегии, как партнерство и поглощение, чтобы улучшить предложение своих продуктов и получить устойчивое конкурентное преимущество.

В июле 2023 года MMS была одним из ведущих местных поставщиков услуг по управлению объектами в Катаре, предлагая комплексные услуги по управлению объектами, включая услуги по профилактическому и корректирующему обслуживанию, управление аппаратными и программными услугами, а также инжиниринговые услуги с добавленной стоимостью. MMS также предоставляет техническое обслуживание инженерных систем, инженерные решения, управление энергопотреблением, системы отопления, вентиляции и кондиционирования, ландшафтный дизайн и ряд других услуг. Компания Aamal QPSC, одна из ведущих диверсифицированных компаний региона, объявила о том, что ее дочерняя компания Aamal Services объявила о приобретении компании Maintenance Management Solutions (MMS), дочерней компании Al Faisal Holding.

В июле 2022 года ENGIE Solutions Kuwait предоставит комплексные решения для перехода Кувейта на возобновляемые источники энергии. Помимо поставок опресненной воды в Аз-Зур, компания сосредоточилась на моделях энергосервисных компаний (ESCO), контрактах на энергосбережение и интегрированных системах управления объектами, поскольку вентиляция, кондиционирование воздуха и освещение потребляют 85 процентов энергии, потребляемой зданиями в Кувейте во время лето. ENGIE Solutions предоставляет решения по энергоэффективности для нескольких объектов Кувейта, включая мечети, больницы, торговые центры и пятизвездочные отели.

Лидеры рынка управления объектами GCC

-

Emcor Facilities Services WLL

-

Al Faisal Holdings (MMG Qatar)

-

Sodexo Qatar Services

-

Al-Asmakh Facilities Management

-

G4S Qatar SPC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка управления объектами GCC

- Январь 2023 г. Renaissance, ведущая в Омане компания, предлагающая решения в области размещения, услуг и комплексного управления объектами, объявила о сотрудничестве с SOURCE Global, PBC для производства питьевой воды из экологически чистых источников для Renaissance Village Duqm (RSVD) в особой экономической зоне Омана в Дукме (SEZAD). с планами расширения на дополнительные сайты.

- Октябрь 2022 г. DUBAL Holding, инвестиционное подразделение правительства Дубая, и Imdaad, группа организаций из Дубая, предлагающая комплексные услуги устойчивого управления объектами (FM), подписали соглашение, Меморандум о взаимопонимании (MoU) для инвестирования и изучения проектов, ориентированных на о развитии сектора переработки и устойчивого развития в ОАЭ.

- Сентябрь 2022 г. Phixe Solutions Engineering Services, дочерняя компания Emirates Estates Management LLC, запустила Bluefinch. Это решение по управлению объектами с оплатой по мере использования позволяет владельцам недвижимости платить только за оказанные услуги по техническому обслуживанию, тем самым пользуясь преимуществами годового контракта на техническое обслуживание без высоких затрат.

Сегментация отрасли управления объектами GCC

Услуги по управлению объектами включают в себя содержание зданий, коммунальные услуги, операции по техническому обслуживанию, услуги по утилизации отходов, безопасность и т. д. Эти услуги далее делятся на сферы управления физическими объектами и управления мягкими объектами. К жестким услугам относятся техническое обслуживание механического и электрического оборудования, пожарная безопасность и аварийные службы, управление системами управления зданием, обслуживание лифтов и конвейеров и т. д. Мягкие услуги включают в себя уборку, переработку отходов, охрану, борьбу с вредителями, услуги разнорабочих, наземное обслуживание, вывоз мусора. , и т. д.

Рынок управления объектами GCC сегментирован по типу FM (жесткий и программный), по типу (внутренний, аутсорсинговый (одиночный FM, пакетный FM и интегрированный FM)), по конечным пользователям (коммерческие и розничные, производственные и промышленные, правительство, инфраструктура и государственные организации, здравоохранение и другие конечные пользователи) по странам (Катар, Объединенные Арабские Эмираты, Кувейт, Саудовская Аравия, Оман и Бахрейн). Размеры рынка и прогнозы представлены в долларовом выражении для всех вышеперечисленных сегментов.

| Жесткий |

| Мягкий |

| Внутренний | |

| Аутсорсинг | Одиночный FM |

| В комплекте FM | |

| Интегрированный FM |

| Коммерция и розничная торговля |

| Производство и промышленность |

| Правительство, инфраструктура и государственные учреждения |

| Здравоохранение |

| Другие конечные пользователи |

| Катар |

| Объединенные Арабские Эмираты |

| Кувейт |

| Саудовская Аравия |

| Мой собственный |

| Бахрейн |

| По типу FM | Жесткий | |

| Мягкий | ||

| По типу | Внутренний | |

| Аутсорсинг | Одиночный FM | |

| В комплекте FM | ||

| Интегрированный FM | ||

| Конечным пользователем | Коммерция и розничная торговля | |

| Производство и промышленность | ||

| Правительство, инфраструктура и государственные учреждения | ||

| Здравоохранение | ||

| Другие конечные пользователи | ||

| По стране | Катар | |

| Объединенные Арабские Эмираты | ||

| Кувейт | ||

| Саудовская Аравия | ||

| Мой собственный | ||

| Бахрейн | ||

Часто задаваемые вопросы по маркетинговым исследованиям GCC Facility Management

Насколько велик рынок управления объектами GCC?

Ожидается, что объем рынка управления объектами GCC достигнет 68,38 миллиардов долларов США в 2024 году и вырастет в среднем на 9,5%, достигнув 118,93 миллиардов долларов США к 2029 году.

Каков текущий размер рынка управления объектами GCC?

Ожидается, что в 2024 году объем рынка управления объектами GCC достигнет 68,38 млрд долларов США.

Кто являются ключевыми игроками на рынке GCC Facility Management?

Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar SPC — основные компании, работающие на рынке управления объектами GCC.

Какие годы охватывает рынок управления объектами GCC и каков был размер рынка в 2023 году?

В 2023 году объем рынка управления объектами GCC оценивался в 62,45 миллиарда долларов США. В отчете рассматривается исторический размер рынка GCC Facility Management за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка GCC Facility Management на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет GCC Facility Management

Статистические данные о доле рынка GCC Facility Management, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ GCC Facility Management включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.