Анализ рынка аренды строительной техники GCC

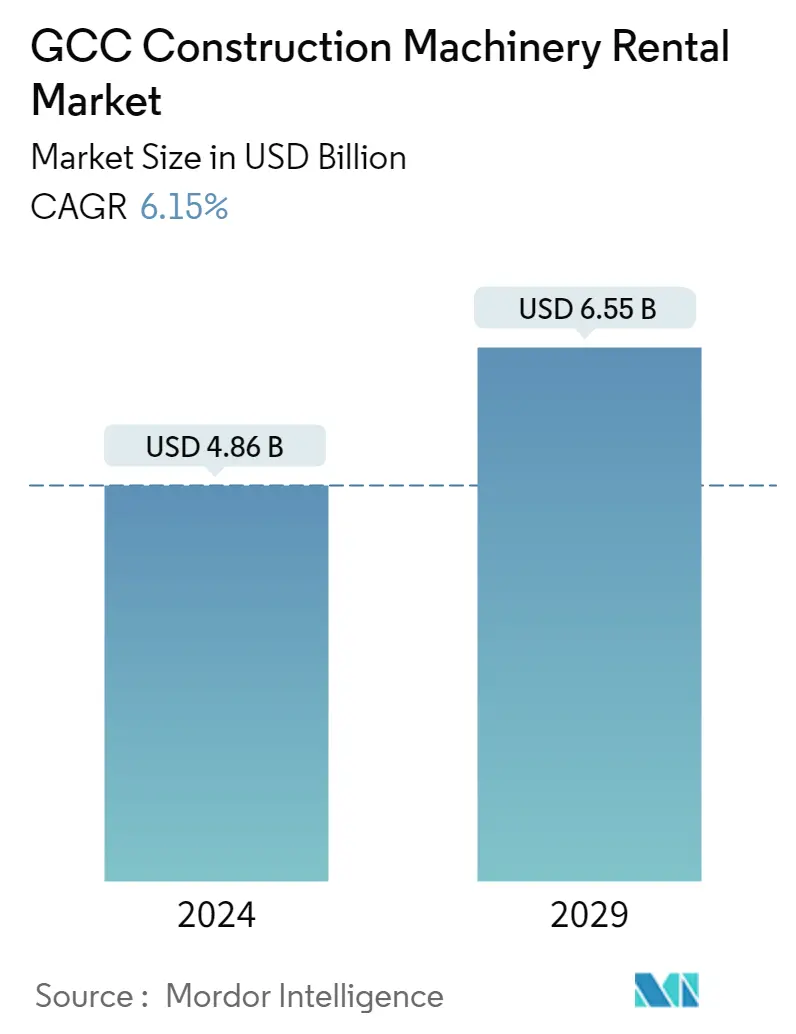

Размер рынка аренды строительной техники стран Персидского залива оценивается в 4,86 млрд долларов США в 2024 году и, как ожидается, достигнет 6,55 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,15% в течение прогнозируемого периода (2024-2029 гг.).

В долгосрочной перспективе основными факторами, способствующими росту рынка, являются растущая строительная отрасль, растущий спрос на краны и развитие тенденций в области автоматизации и телематики. Аренда или лизинг строительной техники растет благодаря стремлению снизить затраты на приобретение и обслуживание техники.

Аренда или лизинг строительной техники растет благодаря стремлению снизить затраты на приобретение и обслуживание техники. Помимо стоимости, аренда строительной техники имеет и другие преимущества. Компании по аренде предоставляют технику, а также необходимых профессиональных механизаторов и водителей, тем самым обеспечивая бесперебойную работу.

В строительном секторе наблюдается рост в странах Персидского залива, таких как Объединенные Арабские Эмираты, Королевство Саудовская Аравия, Катар и Бахрейн, из-за увеличения количества строительных проектов, связанных с дорогами, зданиями, гостиницами, стадионами и другой инфраструктурой. Более того, достижения в методах аренды строительной техники, такие как цифровые платформы, облегчают жизнь потребителю, выступая в качестве важного фактора роста рынка строительной техники в странах Персидского залива.

Тенденции рынка аренды строительной техники GCC

Увеличение строительной деятельности в регионе Персидского залива

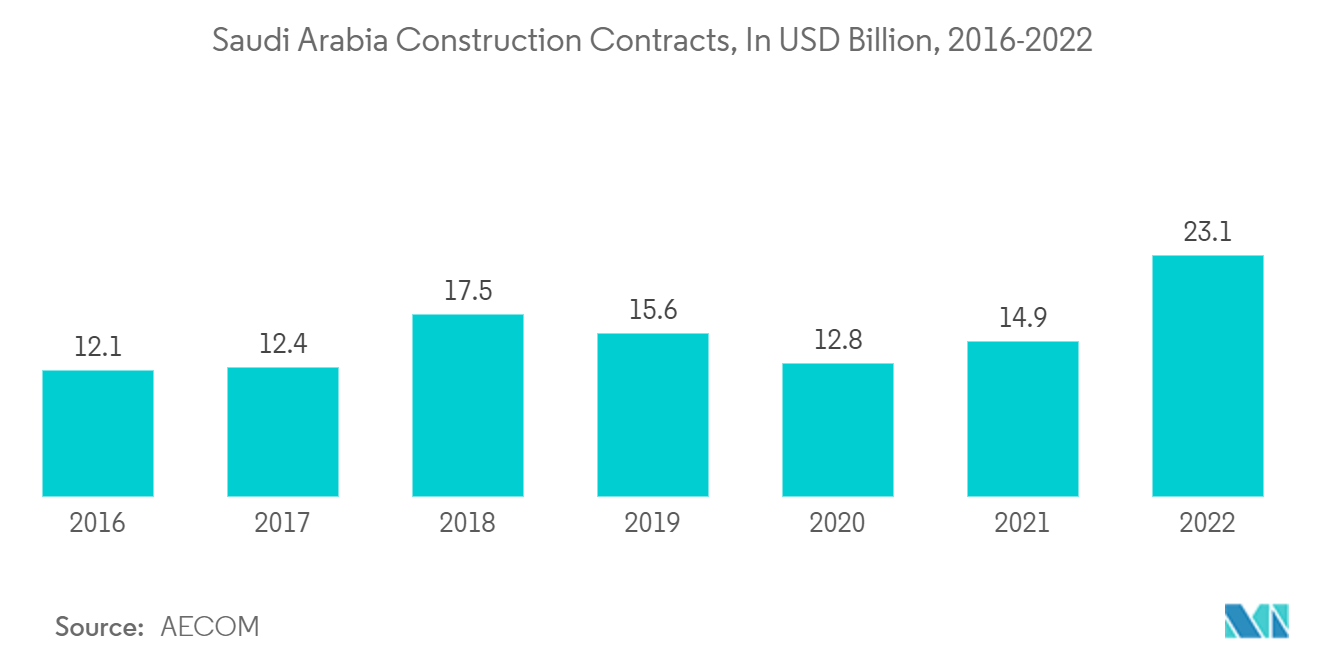

В последние годы политические волнения усилились, поскольку мировой спрос на нефть и газ замедлился. Поскольку мир ищет более экологичные и устойчивые источники энергии, нефтяные экономики пытаются диверсифицировать свои предложения миру. Диверсификация в сфере туризма, роскоши и других секторов требует средних и крупных проектов коммерческой и жилой инфраструктуры. Некоторые примеры включают Национальное видение Катара до 2030 года, амбициозный проект, который начался с создания совершенно нового города к чемпионату мира по футболу 2022 года. Чтобы привлечь туристов в это отдаленное место, они определили необходимость строительства уникальных и впечатляющих сооружений, таких как освоенные острова, здания необычной формы, огромные торговые центры, культурные центры, аэропорты и другие.

Таким образом, аренда землеройной техники, такой как экскаваторы, автогрейдеры и погрузчики, увеличивается из-за роста инфраструктурных проектов, связанных с дорожными и шоссейными сетями в странах Персидского залива.

Кроме того, Six Flags Qiddiya, расположенный в 40 милях от города Эр-Рияд в Саудовской Аравии, должен открыться в 2023 году как часть более крупного проекта Qiddiya. Саудовский мегапроект будет в три раза больше Walt Disney World в Орландо, с 28 аттракционами, расположенными на 32 гектарах земли. Этот проект является одним из трех крупных гига-проектов в рамках Видения 2030. Целью проекта является диверсификация доходов страны наряду с NEOM и проектом Красное море (роскошное туристическое направление). Эти проекты направлены на увеличение туризма в Саудовской Аравии, чтобы к 2030 году посетители составляли 10% ВВП Королевства.

Цель проекта — превратить Эр-Рияд в крупный центр предоставления устойчивых транспортных и логистических услуг на Ближнем Востоке. Программа будет работать над развитием развязок между кольцевыми дорогами Эр-Рияда и основными маршрутами. Будет развито 400 км дорожной сети за счет добавления новых дорог и модернизации существующих развязок.

Несколько компаний по аренде расширяют свой парк проката и разрабатывают планы по обновлению портфеля продуктов, чтобы укрепить свои позиции на рынке. Например,.

- Апрель 2022 г.: My Crane, цифровая новаторская компания в сфере кранов и строительства, базирующаяся в Дубае, объявила о своем расширении, подписав еще три франчайзинговых соглашения. На недавней конференции Cranes and Transport Middle East в Дубае компания Mycrane, быстрорастущая платформа по аренде цифровых кранов, назначила держателей франшизы в Катаре.

Объединенные Арабские Эмираты, вероятно, возглавят рынок аренды строительной техники стран Персидского залива

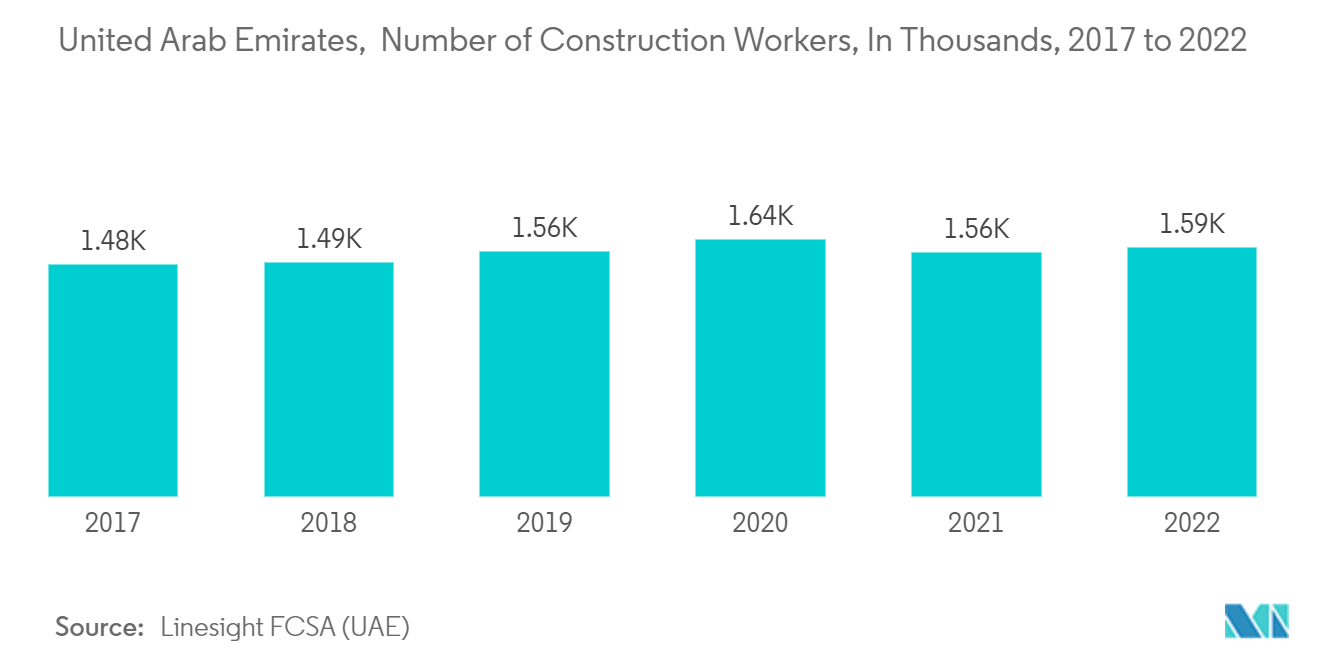

Правительство ОАЭ уделяет приоритетное внимание инвестициям в энергетику и инфраструктуру, включая транспорт, коммунальные услуги, декарбонизацию, производство возобновляемой и атомной энергии, а также решение проблемы продолжающейся нехватки воды. Значительные обязательства и ресурсы правительства привели к появлению многочисленных проектов и возможностей для строительных и инжиниринговых фирм в ОАЭ. Завод по очистке морской воды Аль-Нуф Национальной нефтяной компании Абу-Даби (ADNOC), план муниципалитета Дубая по строительству стратегического канализационного туннеля и другие строительные проекты, такие как реконструкция Мина Рашид в Дубае и расширение 2.0 Международного финансового центра Дубая, недавно были реализованы. объявлено.

Ожидается, что строительный сектор ОАЭ значительно восстановится в течение следующих пяти лет, при этом стоимость строительной отрасли увеличится на 3,7-4,7%. Повестка дня развития страны, направленная на расширение промышленной, транспортной и энергетической инфраструктуры страны, будет стимулировать рост. Правительство ОАЭ объявило о планах по реализации ряда проектов, направленных на ускорение экономического развития ОАЭ и превращение страны в комплексный центр для всех секторов в рамках инициативы Проекты 50 по привлечению 149,8 млрд долларов США прямых иностранных инвестиций (ПИИ). в течение следующих девяти лет.

Более того, для удовлетворения потребностей растущего населения ОАЭ и растущего количества автомобилей развитие транспорта и дорожной инфраструктуры по-прежнему имеет решающее значение. Это согласуется с планами правительства по развитию урбанизации и туризма в Абу-Даби и Дубае. ОАЭ работают над несколькими проектами транспортной и дорожной инфраструктуры, включая проект железной дороги Etihad стоимостью 11 миллиардов долларов США, предлагаемый проект Hyperloop между Дубаем и Абу-Даби стоимостью 5,9 миллиардов долларов США, проект двухэтажной дороги Шейха Зайда стоимостью 2,7 миллиарда долларов США и другие. Растущий спрос на городской транспорт, а также усилия правительства по развитию туризма и расширению транспортной инфраструктуры будут стимулировать развитие железных и автомобильных дорог по всей стране.

Кроме того, ожидается, что к 2021 году в строительном секторе Объединенных Арабских Эмиратов будет занято около 1,6 миллиона человек. Несколько проектов и стратегий, в том числе Энергетическая стратегия 2050, Жилищная программа шейха Зайда и Стратегия туризма Дубая, находятся в разработке, чтобы стимулировать строительная отрасль.

Такие инвестиции и развитие в стране, вероятно, создадут значительный спрос на строительную технику. Вероятно, это принесет пользу рынку аренды строительной техники в Объединенных Арабских Эмиратах.

Обзор отрасли аренды строительной техники GCC

Рынок аренды строительного оборудования/техники стран Персидского залива фрагментирован, поскольку несколько местных игроков занимают значительную долю в регионе благодаря своей местной дилерской сети и возможностям местных закупок. Компании по аренде вкладывают значительные средства в регион Персидского залива, чтобы получить преимущество над своими конкурентами. Некоторые другие ключевые игроки рынка сосредоточивают свое внимание на инвестициях, разработке продуктов, партнерстве и т. д., чтобы получить конкурентное преимущество перед другими игроками рынка. Например,.

- В январе 2023 года компания Dayim Equipment Rental Co. объединилась с Red Sea Development Co., чтобы построить на месте операционный центр с нейтральным уровнем выбросов углерода и предоставить управляемые услуги для Red Sea Project и AMAALA.

Лидеры рынка аренды строительной техники GCC

Al Faris

Bin Quraya

Arabian Machinery & Heavy Equipment Co. (AMHEC)

Byrne Equipment Rental

Mohamed Abdulrahman Al-Bahar LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аренды строительной техники GCC

- Январь 2023 г.: В 2022 г. группа компаний Al Faris со штаб-квартирой в Дубае (Объединенные Арабские Эмираты) получит 24 мобильных крана от Liebherr. Компания, занимающаяся кранами и тяжелым транспортом, базирующаяся в странах Персидского залива, расширяется новые краны грузоподъемностью от 110 до 700 тонн уже заказаны, а еще 27 кранов уже заказаны.

- Октябрь 2022 г.: Doosan демонстрирует новый двухтонный электрический мини-экскаватор DX20ZE на своем стенде Bauma. DX20ZE станет первым серийным электрическим экскаватором Doosan, полный запуск которого запланирован на 2023 год. Благодаря своим небольшим размерам DX20ZE также является отличным выбором для строительных компаний и компаний по аренде, работающих в чувствительных районах, где низкий уровень шума и/или ночная работа. требуется время работы.

- Июль 2022 г.: Red Sea Development Company (TRSDC), саудовский девелопер, стоящий за самым амбициозным в мире проектом по восстановлению туризма, объединяется с Dayim Equipment Rental, региональным поставщиком комплексных услуг, оборудования и транспортных средств.

Сегментация отрасли аренды строительной техники GCC

Аренда строительного оборудования означает площадку для поиска и хранения крупных транспортных средств или крупных машин, обычно связанных со строительством, доступную для общественного использования, которая может включать в себя дополнительную и дополнительную розничную деятельность.

Рынок аренды строительного оборудования/техники стран Персидского залива сегментирован по типу транспортного средства, типу силовой установки и стране.

По типу транспортных средств рынок сегментирован на землеройную технику и погрузочно-разгрузочную технику. По типу силовой установки рынок сегментирован на двигатели внутреннего сгорания и гибридные приводы. По странам рынок сегментирован на Бахрейн, Кувейт, Оман, Катар, Саудовскую Аравию и Объединенные Арабские Эмираты.

В отчете представлены размер и прогноз рынка аренды строительного оборудования/техники стран Персидского залива в долларах США для всех вышеуказанных сегментов.

| Землеройное оборудование |

| Погрузочно-разгрузочные работы |

| Двигатель IC |

| Гибридный привод |

| Бахрейн |

| Кувейт |

| Мой собственный |

| Катар |

| Саудовская Аравия |

| Объединенные Арабские Эмираты |

| По типу автомобиля | Землеройное оборудование |

| Погрузочно-разгрузочные работы | |

| По типу силовой установки | Двигатель IC |

| Гибридный привод | |

| По стране | Бахрейн |

| Кувейт | |

| Мой собственный | |

| Катар | |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты |

Часто задаваемые вопросы по исследованию рынка аренды строительной техники GCC

Насколько велик рынок аренды строительной техники стран Персидского залива?

Ожидается, что объем рынка аренды строительной техники GCC достигнет 4,86 млрд долларов США в 2024 году и вырастет в среднем на 6,15%, достигнув 6,55 млрд долларов США к 2029 году.

Каков текущий размер рынка аренды строительной техники GCC?

Ожидается, что в 2024 году объем рынка аренды строительной техники стран Персидского залива достигнет 4,86 миллиарда долларов США.

Кто являются ключевыми игроками на рынке аренды строительной техники GCC?

Al Faris, Bin Quraya, Arabian Machinery & Heavy Equipment Co. (AMHEC), Byrne Equipment Rental, Mohamed Abdulrahman Al-Bahar LLC — основные компании, работающие на рынке аренды строительной техники GCC.

В какие годы охватывает рынок аренды строительной техники GCC и каков был размер рынка в 2023 году?

В 2023 году объем рынка аренды строительной техники стран Персидского залива оценивался в 4,58 миллиарда долларов США. В отчете рассматривается исторический размер рынка аренды строительной техники GCC за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка аренды строительной техники GCC на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли аренды строительной техники GCC

Статистические данные о доле, размере и темпах роста доходов на рынке аренды строительной техники GCC в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ аренды строительной техники GCC включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.