Размер рынка авиационной инфраструктуры GCC

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

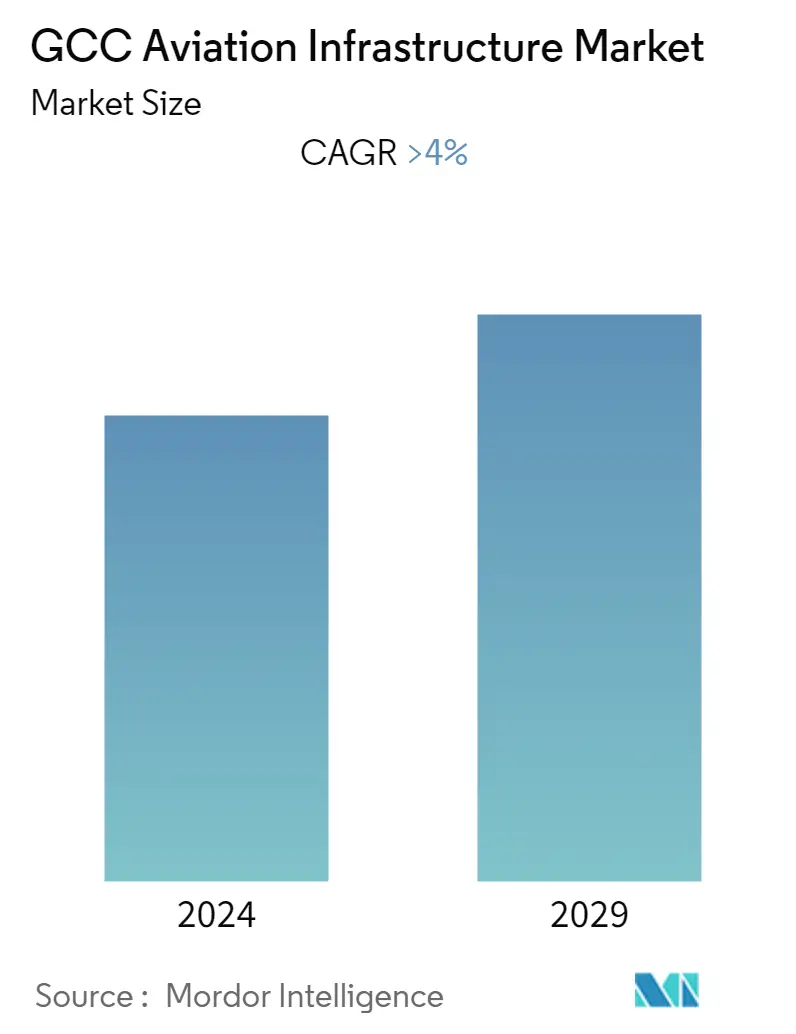

| CAGR | > 4.00 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка авиационной инфраструктуры GCC

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка авиационной инфраструктуры GCC составит более 4%.

- Стратегическое географическое положение стран Персидского залива сделало их доступными для авиакомпаний, обслуживающих около двух третей мирового населения, поскольку регион выступает ключевым связующим звеном между экономиками Востока и Запада.

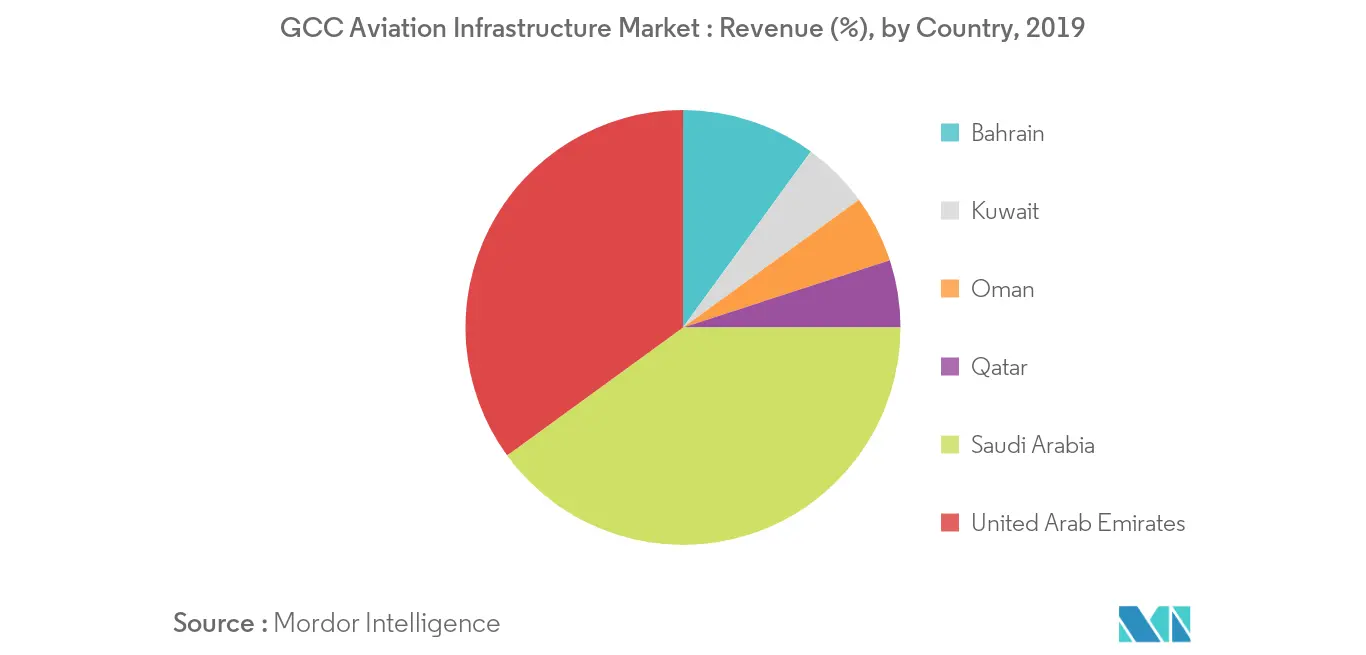

- Ожидается, что в период с 2012 по 2032 год рост пассажирских и грузовых авиаперевозок на Ближнем Востоке превысит темпы роста во всех других регионах мира. Географическое положение в сочетании с расширением автопарка и расширяющейся инфраструктурой аэропортов является ключевым фактором роста. Объединенные Арабские Эмираты и Саудовская Аравия являются двумя ключевыми авиационными рынками в регионе, которые вместе составляют примерно 73% от общего размера парка авиационного сектора Персидского залива.

Тенденции рынка авиационной инфраструктуры GCC

Рост пассажиропотока способствует модернизации инфраструктуры

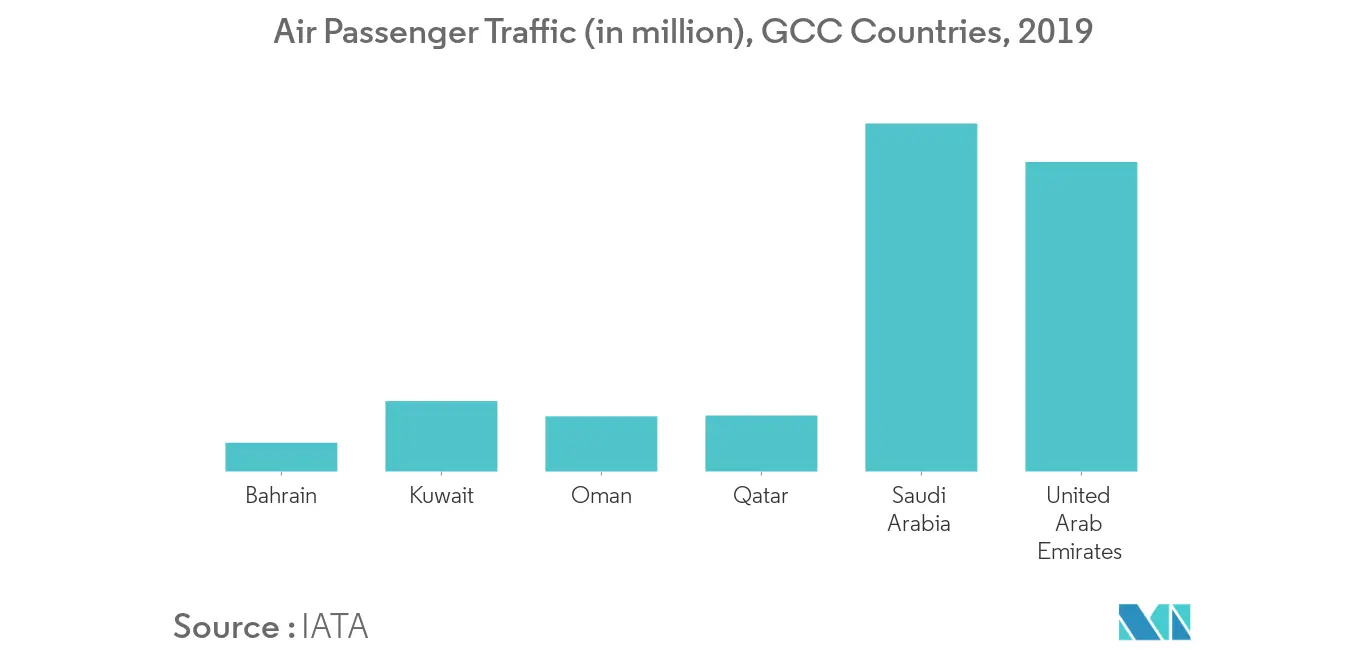

Авиационная промышленность в странах Персидского залива и более широком регионе Ближнего Востока поддерживает экономическую деятельность на сумму 130 миллиардов долларов США, что эквивалентно 4,4% валового внутреннего продукта (ВВП) региона. Регион Персидского залива стал глобальным туристическим центром. На туристический сектор приходится около 7% экономики региона. По данным IATA, в 2019 году на регион Ближнего Востока пришлось около 10% мировых регулярных пассажирских и грузовых перевозок. Чтобы поддержать быстрый рост пассажиропотока, правительства стран Персидского залива инвестируют ресурсы в улучшение и расширение текущих возможностей существующей авиационной инфраструктуры. Загрузка мощностей крупнейших аэропортов региона находится почти на пороге; Таким образом, ожидается, что потенциальные инвестиции в размере 100 миллиардов долларов США помогут справиться с ростом пассажиропотока в годовом исчислении примерно на 10%. По состоянию на май 2018 года в регионе действовало около 95 проектов строительства авиационной инфраструктуры. Общая стоимость реализуемых проектов оценивается в 49 миллиардов долларов США, из них 45 миллиардов долларов США направлены на проекты терминалов аэропорта и более 3 миллиардов долларов США предназначены для строительства и развития ангара, взлетно-посадочной полосы и вспомогательных объектов.

Ожидается, что Саудовская Аравия и Объединенные Арабские Эмираты будут доминировать на рынке.

В настоящее время на крупные аэропорты Объединенных Арабских Эмиратов и Саудовской Аравии приходится почти 80% регионального пассажиропотока. Кроме того, инфраструктура и объекты аэропортов в обеих странах составляют примерно 81% существующей авиационной инфраструктуры в странах Персидского залива. Среди шести стран Персидского залива Объединенные Арабские Эмираты являются ведущим инвестором на 2011-2021 годы в авиационную отрасль запланировано около 136,1 млрд долларов США инвестиций. Продолжающаяся пандемия COVID-19 временно остановила инвестиции, и аэропорты сосредоточены на укреплении важнейших глобальных цепочек поставок и облегчении доставки гуманитарной помощи в 24 различные страны, пострадавшие от пандемии COVID-19. Помимо расширения международных аэропортов в обеих странах, также реализуются проекты новых аэропортов. Например, в Саудовской Аравии в Абхе строится новый аэропорт, способный принимать пять миллионов пассажиров в год, а в Джизане запланирован еще один новый аэропорт. Ожидается, что в течение прогнозируемого периода такие события будут способствовать увеличению доли рынка Саудовской Аравии и Объединенных Арабских Эмиратов.

Обзор отрасли авиационной инфраструктуры GCC

Рынок авиационной инфраструктуры GCC отличается присутствием нескольких региональных игроков, которые конкурируют на основе своих возможностей и специализации за получение новых контрактов как на строительство, так и на расширение авиационной инфраструктуры в регионе. Было заключено несколько новых контрактов для поддержки предстоящих проектов. Например, в 2016 году совместное предприятие Arabtec Construction LLC (Arabtec) и TAV Tepe Akfen Investment Construction and Operation Co. (TAV) получило контракт на сумму 1,1 миллиарда долларов США на модернизацию здания пассажирского терминала в международном аэропорту Бахрейна. В феврале 2020 года компания Matar Construction заключила пять контрактов на начало многоэтапного плана расширения международного аэропорта Хамад. Кроме того, в апреле 2018 года компания Dubai Aviation Engineering Projects заключила контракт на строительство автобусных стоянок в международном аэропорту Дубая с компанией ASGC Construction LLC. В течение прогнозируемого периода планируется запустить несколько новых аэропортов и программы модернизации, что откроет новые возможности для бизнеса для игроков рынка.

Лидеры рынка авиационной инфраструктуры GCC

-

ASGC Construction LLC

-

Al Naboodah Construction Group

-

Aljaber Group

-

Arabtec Construction LLC

-

Matar Construction

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке авиационной инфраструктуры GCC – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Предположения исследования

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ пяти сил Портера

-

4.4.1 Переговорная сила покупателей/потребителей

-

4.4.2 Рыночная власть поставщиков

-

4.4.3 Угроза новых участников

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип аэропорта

-

5.1.1 Гринфилд

-

5.1.2 Браунфилд

-

-

5.2 Страна

-

5.2.1 Объединенные Арабские Эмираты

-

5.2.2 Саудовская Аравия

-

5.2.3 Катар

-

5.2.4 Кувейт

-

5.2.5 Бахрейн

-

5.2.6 Мой собственный

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Доля рынка поставщиков

-

6.2 Профили компании

-

6.2.1 ASGC Construction LLC

-

6.2.2 Al Naboodah Construction Group

-

6.2.3 Aljaber Group

-

6.2.4 HOCHTIEF Aktiengesellschaft

-

6.2.5 Matar Construction

-

6.2.6 Arabtec Construction LLC

-

6.2.7 TAV Tepe Akfen Investment Construction and Operation Co.

-

6.2.8 BEUMER Group

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли авиационной инфраструктуры GCC

Совет сотрудничества стран Персидского залива (ССАГПЗ), основанный в 1981 году, представляет собой политический и экономический альянс шести стран Аравийского полуострова, а именно Бахрейна, Кувейта, Омана, Катара, Саудовской Аравии и Объединенных Арабских Эмиратов. Экономика региона в первую очередь основана на экспорте нефти, и страны Персидского залива пытаются расширить свою экономику за пределы энергетического сектора. Чтобы дать целостное представление о существующей авиационной инфраструктуре в странах Персидского залива, в отчете подробно описывается ряд правительственных инициатив, направленных на улучшение некоторых аспектов критически важной авиационной инфраструктуры. В рамках отчета рассматриваются как новые, так и существующие аэропорты.

| Тип аэропорта | ||

| ||

|

| Страна | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка авиационной инфраструктуры GCC

Каков текущий размер рынка авиационной инфраструктуры GCC?

Прогнозируется, что среднегодовой темп роста рынка авиационной инфраструктуры GCC составит более 4% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке авиационной инфраструктуры GCC?

ASGC Construction LLC, Al Naboodah Construction Group, Aljaber Group, Arabtec Construction LLC, Matar Construction — основные компании, работающие на рынке авиационной инфраструктуры GCC.

Какие годы охватывает рынок авиационной инфраструктуры GCC?

В отчете рассматривается исторический размер рынка авиационной инфраструктуры GCC за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационной инфраструктуры GCC на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли авиационной инфраструктуры GCC

Статистические данные о доле рынка авиационной инфраструктуры GCC в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиационной инфраструктуры GCC включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.