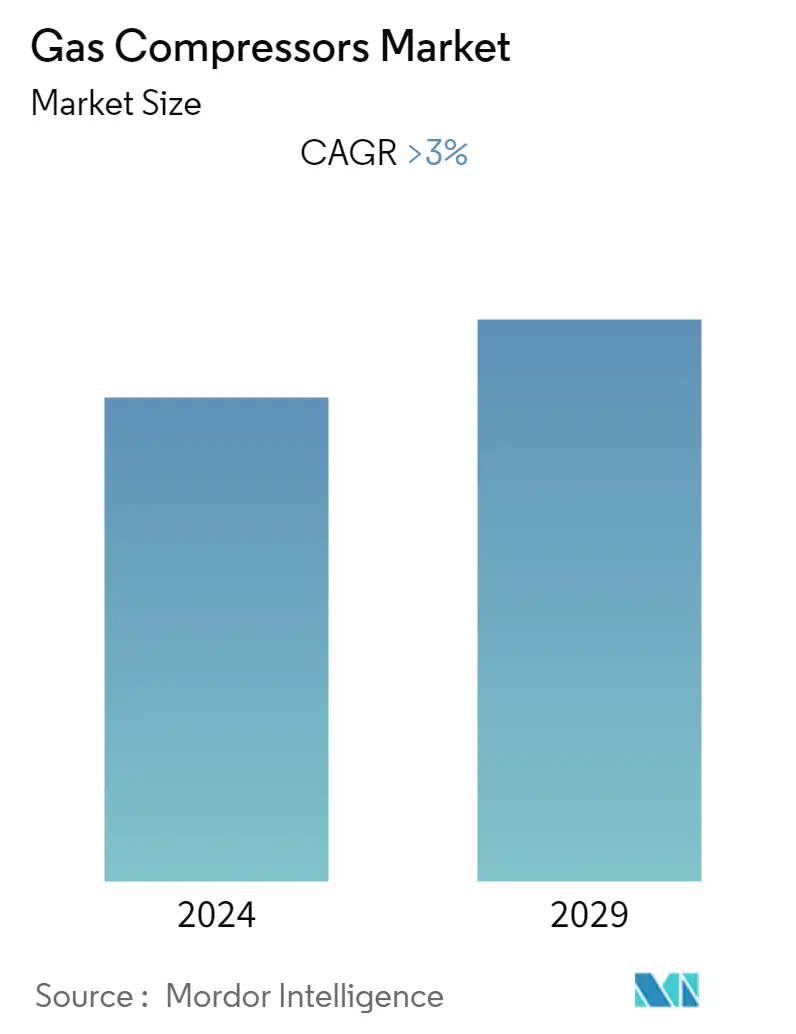

Размер рынка газовых компрессоров

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | > 3.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

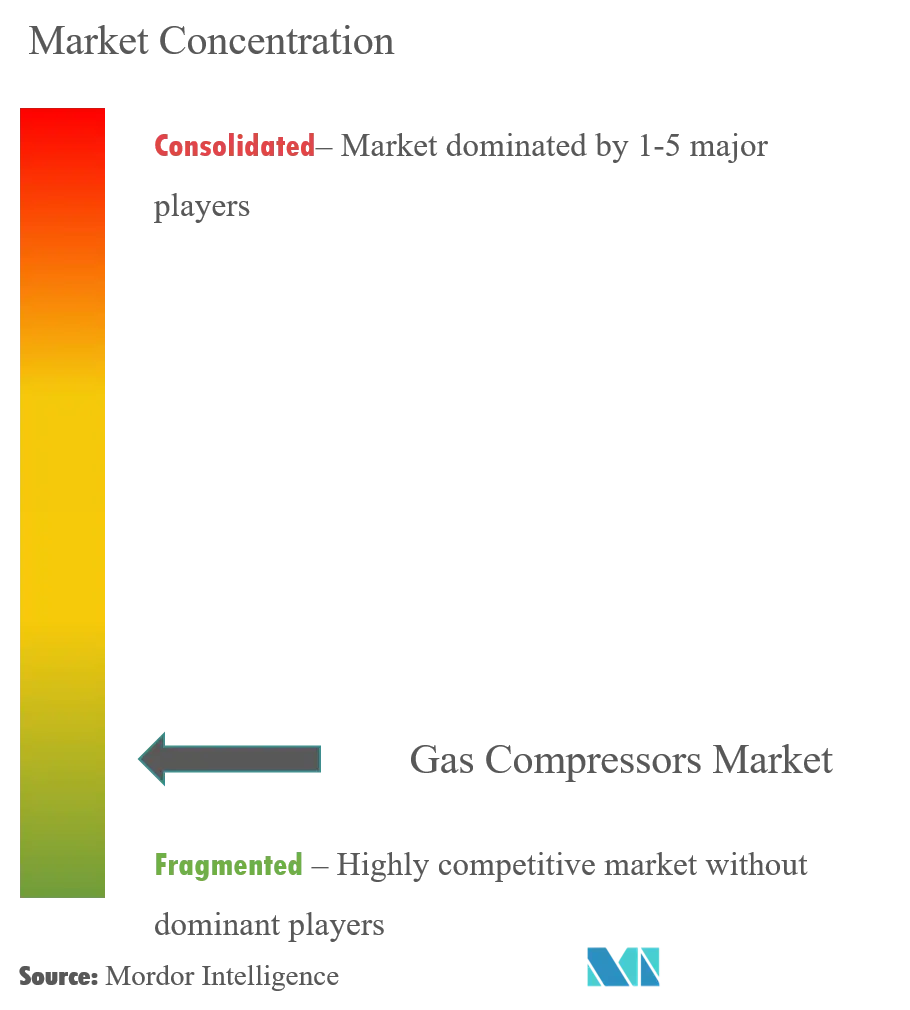

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка газовых компрессоров

Ожидается, что в течение прогнозируемого периода 2022-2027 годов на рынке газовых компрессоров среднегодовой темп роста составит около 3%. В 2020 году, когда международные цены на нефть снизились из-за сокращения потребления нефти и газа, спрос на газовые компрессоры также значительно снизился во время пандемии COVID-19. Ожидается, что такие факторы, как растущий спрос на природный газ для производства электроэнергии и растущий спрос на компрессоры со стороны фармацевтической промышленности, будут стимулировать рынок газовых компрессоров в течение прогнозируемого периода. Однако ожидается, что растущая доля возобновляемых источников энергии в общем объеме энергопотребления будет сдерживать рост рынка в течение прогнозируемого периода.

- Нефтяная и газовая промышленность доминировала на рынке газовых компрессоров в прошлом и, как ожидается, будет следовать аналогичной тенденции в течение прогнозируемого периода.

- Производители газовых компрессоров предпринимают шаги, чтобы стать более энергоэффективными на фоне растущих требований конечных пользователей и изменения стандартов энергоэффективности в нескольких странах, что, вероятно, создаст несколько возможностей для рынка в будущем.

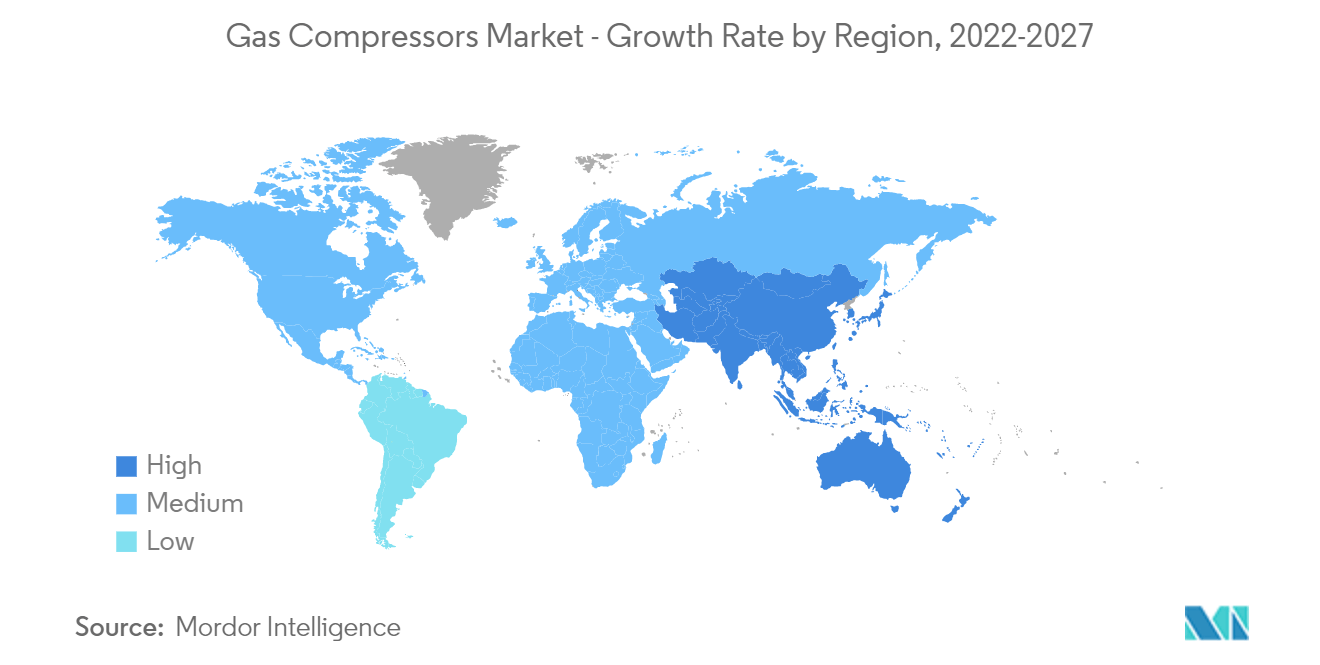

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, при этом большая часть спроса будет генерироваться Китаем и Индией.

Тенденции рынка газовых компрессоров

Нефтегазовый сегмент будет доминировать на рынке

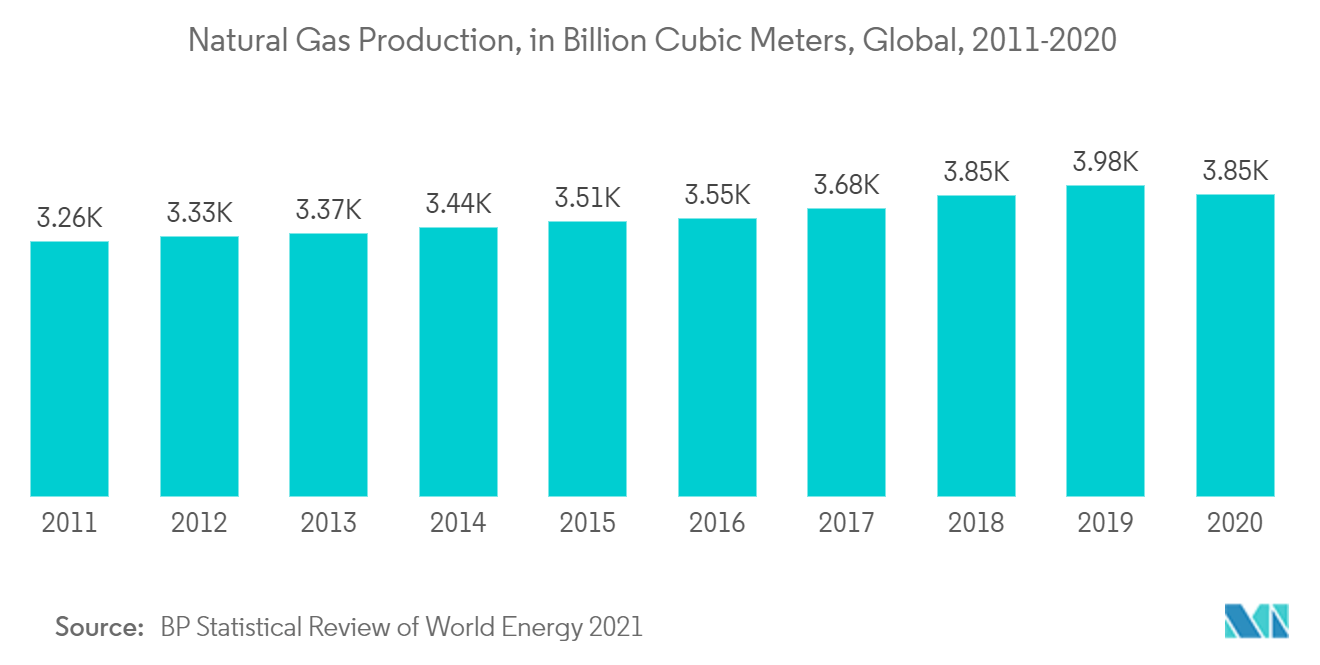

- С ростом экологической осведомленности за последнее десятилетие большинство стран запланировали снизить выбросы углекислого газа за счет перехода от производства электроэнергии на основе угля к концепции производства энергии на основе газа, что способствовало увеличению производства природного газа в мире в период с 2010 по 2020 год на 22,3%.. Увеличение добычи природного газа и его потребления для производства электроэнергии, вероятно, продолжится, что, как ожидается, поддержит спрос на газовые компрессоры со стороны нефтегазовой отрасли.

- Например, в 2020 году правительство Индии объявило о своем плане инвестировать около 60 миллиардов долларов США в создание газовой инфраструктуры до 2024 года и увеличить долю газа в энергетическом балансе с 6% до 15% к 2030 году. Ожидается, что такой план увеличит количество заявок на газовых компрессоров в течение прогнозируемого периода.

- Аналогичным образом, китайское правительство поставило цель достичь нулевых выбросов к 2060 году. В соответствии с планом энергетического перехода страны, природный газ, как ожидается, будет играть решающую роль в сокращении выбросов CO2, и ожидается, что он станет крупнейший источник энергии в следующем десятилетии.

- С увеличением потребления газа во всем мире увеличилась международная торговля газом в форме СПГ. В конце 2020 года общие мировые мощности по сжижению газа достигли около 452,9 млн тонн в год в 22 странах, добавив примерно 20 млн тонн в год в 2020 году, а по состоянию на февраль 2021 года 139,1 млн тонн в год мощностей по сжижению газа находились в стадии строительства или были утверждены к разработке.

- Кроме того, в феврале 2021 года Катар достиг соглашения о финансировании проекта North Field East Project (NFE), включающего четыре мегалинии СПГ мощностью 8 млн тонн в год каждая, ориентировочной стоимостью 28,75 млрд долларов США. Ожидается, что проект мощностью 33 млн тонн в год начнет производство в четвертом квартале 2025 года и увеличит производство СПГ в Катаре примерно до 110 млн тонн в год к концу 2026 или началу 2027 года. Ожидается, что в условиях растущего спроса на СПГ аналогичные проекты будут способствовать росту производства газовых компрессоров в нефтегазовый сектор.

- Таким образом, благодаря вышеизложенному ожидается, что нефтегазовый сегмент будет доминировать на рынке газовых компрессоров в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является одним из наиболее быстро развивающихся регионов мира. Будучи домом для нескольких крупнейших экономик, таких как Китай, Япония и Индия, регион является свидетелем быстрого развития различных отраслей, таких как нефть и газ, обрабатывающая промышленность и производство электроэнергии.

- Одним из основных применений газовых компрессоров является нефтегазовая промышленность, где такие страны, как Китай и Индия, входят в число ведущих игроков в мире. Поскольку эти компрессоры используются на различных этапах цепочки поставок нефти и газа, таких как переработка природного газа, транспортировка природного газа, морской СПГ и переработка, спрос на газовые компрессоры, вероятно, будет расти с ростом рынка нефти и газа. в регионе.

- С 2015 года потребление природного газа в регионе стабильно росло. При потреблении природного газа с 716,4 млрд куб. м в 2015 году до 861,6 млрд куб. м в 2020 году среднегодовой темп роста потребления природного газа составил 3,76%.

- Ожидается, что увеличение использования природного газа станет одним из ключевых факторов роста рынка газовых компрессоров в Азиатско-Тихоокеанском регионе. Ожидается, что такие страны, как Китай и Индия, внесут наибольший вклад в этот сценарий.

- По данным China National Petroleum Corp (CNPC), одной из крупнейших национальных нефтегазовых корпораций Китая, Китай, как ожидается, увеличит использование природного газа в своей первичной энергетической структуре до 12% к 2030 году с 8,7% в 2020 году, в основном уменьшить их зависимость от угольной энергетики.

- Аналогичным образом, Индия также намерена расширить свой портфель поставок природного газа. В 2021 году правительство Индии объявило о своих планах инвестировать 7,5 триллионов индийских рупий в нефтегазовую инфраструктуру до 2026 года. Правительство также представило многочисленные проекты, которые, как ожидается, еще больше повысят спрос на газовые компрессоры. Несколько примечательных проектов включают газокомпрессорную станцию в Макуме, Ассам, и газопровод Раманатхапурам-Тотукуди.

- По данным Международного энергетического агентства (МЭА), ожидается, что внутренний спрос на природный газ в Индии увеличится на 4,5% в период с 2021 по 2024 год. Кроме того, ожидается, что запуск Индийской газовой биржи (IGX) в 2020 году будет способствовать росту внутренней торговли в природного газа, что еще больше усилит спрос на инфраструктуру, связанную с природным газом.

- Таким образом, благодаря вышеизложенному ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке газовых компрессоров в течение прогнозируемого периода.

Обзор отрасли газовых компрессоров

Рынок газовых компрессоров умеренно фрагментирован. В число ключевых игроков на этом рынке входят Ariel Corporation, Atlas Copco AB, Bauer Compressors Inc., Burckhardt Compression Holding AG и Ingersoll Rand Inc.

Лидеры рынка газовых компрессоров

-

Ariel Corporation

-

Atlas Copco AB

-

Bauer Compressors Inc.

-

Burckhardt Compression Holding AG

-

Ingersoll Rand Inc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка газовых компрессоров

- В январе 2022 года компания Burckhardt Compression заключила контракт на поставку с компаниями TECNIMONT SpA и Tecnimont Private Ltd на поставку решений для полипропиленового завода India Oil Corporation в Бихаре, Индия. В рамках соглашения компания Burckhardt будет поставлять компрессоры газа-носителя и компрессорные агрегаты азотного газа для нефтеперерабатывающего комплекса завода.

- В апреле 2021 года Siemens Energy AG поставила 20 систем центробежного сжатия для одного из проектов хранения газа Saudi Aramco. Резервуарное хранилище газа Хавия-Унайза расположено в 260 км к востоку от Эр-Рияда. В объем контракта входит поставка 20 компрессорных установок, что укрепит позиции компании на рынке.

Отчет о рынке газовых компрессоров – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза заменителей продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Положительное смещение

5.1.2 Динамическое перемещение

5.2 Отрасли конечных пользователей

5.2.1 Нефти и газа

5.2.2 Энергетический сектор

5.2.3 Нефтехимическая и химическая промышленность

5.2.4 Промышленные газы

5.2.5 Другие отрасли конечных пользователей

5.3 География

5.3.1 Северная Америка

5.3.2 Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.4 Южная Америка

5.3.5 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Ariel Corporation

6.3.2 Atlas Copco AB

6.3.3 Bauer Compressors Inc.

6.3.4 Burckhardt Compression Holding AG

6.3.5 General Electric Company

6.3.6 HMS Group

6.3.7 Howden Group Ltd

6.3.8 Ingersoll Rand Inc.

6.3.9 Siemens Energy AG

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли газовых компрессоров

Отчет о рынке газовых компрессоров включает в себя:.

| Тип | ||

| ||

|

| Отрасли конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка газовых компрессоров

Каков текущий размер рынка газовых компрессоров?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке газовых компрессоров среднегодовой темп роста составит более 3%.

Кто являются ключевыми поставщиками на рынке Газовые компрессоры?

Ariel Corporation, Atlas Copco AB, Bauer Compressors Inc., Burckhardt Compression Holding AG, Ingersoll Rand Inc – основные компании, работающие на рынке газовых компрессоров.

Какой регион на рынке Газовые компрессоры является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Газовые компрессоры?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка газовых компрессоров.

Какие годы охватывает рынок Газовые компрессоры?

В отчете рассматривается исторический размер рынка Газовые компрессоры за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Газовые компрессоры на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли газовых компрессоров

Статистические данные о доле, размере и темпах роста доходов на рынке газовых компрессоров в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ газовых компрессоров включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.