Анализ рынка игровых графических процессоров

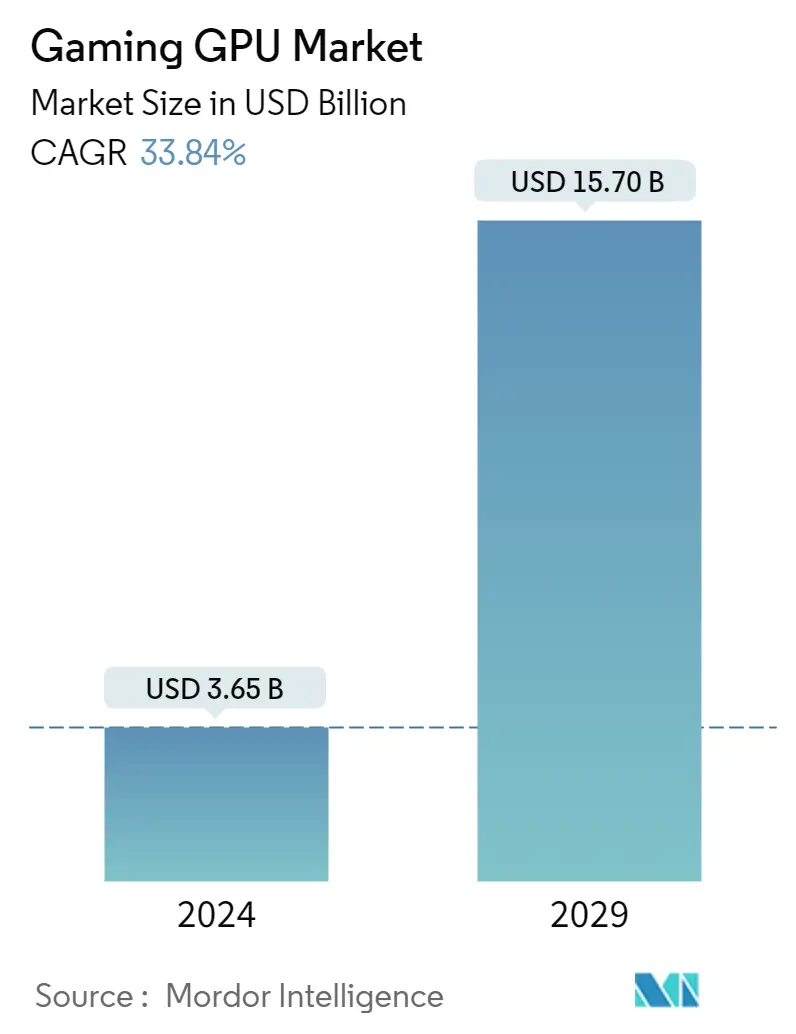

Объем рынка игровых графических процессоров оценивается в 3,65 миллиарда долларов США в 2024 году и, как ожидается, достигнет 15,70 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 33,84% в течение прогнозируемого периода (2024-2029 годы).

Растущая тенденция геймификации среди миллениалов привела к все более широкому использованию виртуального мира среди видеогеймеров. Игровые автоматы также превратились из мощных устройств с определением местоположения, которые можно найти в ресторанах, игровых автоматах и барах, в домашние машины в виде игровых консолей, а затем и ПК. Поскольку закон Мура снизил цены на чипы и повысил производительность, люди стали покупать больше игровых автоматов для дома, что оказывает положительный эффект ценовой эластичности за счет игровых автоматов, привязанных к местоположению. Поскольку за последние несколько лет продажи игровых автоматов выросли, спрос на игровые графические процессоры значительно вырос.

- Спрос на высокопроизводительные вычислительные системы для игровых приложений с интенсивным использованием графики увеличился с ростом использования смартфонов, планшетов, ПК и консолей для игровых целей. Растущий спрос на специализированные процессоры, способные выполнять сложные математические вычисления, связанные с 2D- и 3D-графикой, необходимой для игр, стимулирует спрос на рынке графических процессоров.

- Технологический прогресс в области высокопроизводительных вычислений также может открыть возможности для производителей графических процессоров. Например, в апреле этого года Nvidia заявила, что исследователи обнаружили тенденции в данных Хаббла 25 апреля с помощью суперкомпьютера с графическими процессорами NVIDIA. Кроме того, высокопроизводительные вычисления используются с графическими процессорами NVIDIA для улучшения понимания всех планет и анализа их жарких атмосфер.

- Другие драйверы рынка включают такие отрасли промышленности, как автомобилестроение, производство, недвижимость и здравоохранение, где растет использование процессоров для поддержки графических приложений и 3D-контента. Например, в приложениях для производства и проектирования в автомобильном секторе САПР и программное обеспечение для моделирования используют графические процессоры для создания реалистичных изображений и анимации для критически важных приложений.

- В игровых графических процессорах используются передовые технологии и материалы. Одним из основных факторов, способствующих высокой цене нынешних графических процессоров, являются более высокие производственные затраты. Можно производить только те материалы, которые производители могут себе позволить. Производители думают о том, чтобы максимизировать свою прибыль, не жертвуя при этом качеством или количеством продукции из-за роста производственных затрат, что приводит к росту отпускной цены графического процессора. Из-за таких огромных первоначальных инвестиций потребители предпочитают использовать в своих устройствах что-то иное, чем новейший игровой графический процессор, что является проблемой для роста рынка.

- В современных игровых консолях и серверах используется множество компонентов, в том числе схемы игровых графических процессоров. Covid-19 поставил под угрозу среднее производство многих из этих компонентов из-за проблем с цепочками поставок. Однако заводы по производству полупроводников начали возобновлять производство, что стимулировало производителей на рынке. Спрос на облачные вычисления, игры, серверы центров обработки данных, автоматизацию и технологии искусственного интеллекта может помочь производителям графических процессоров возобновить рост на более позднем этапе пандемии.

Тенденции рынка игровых графических процессоров

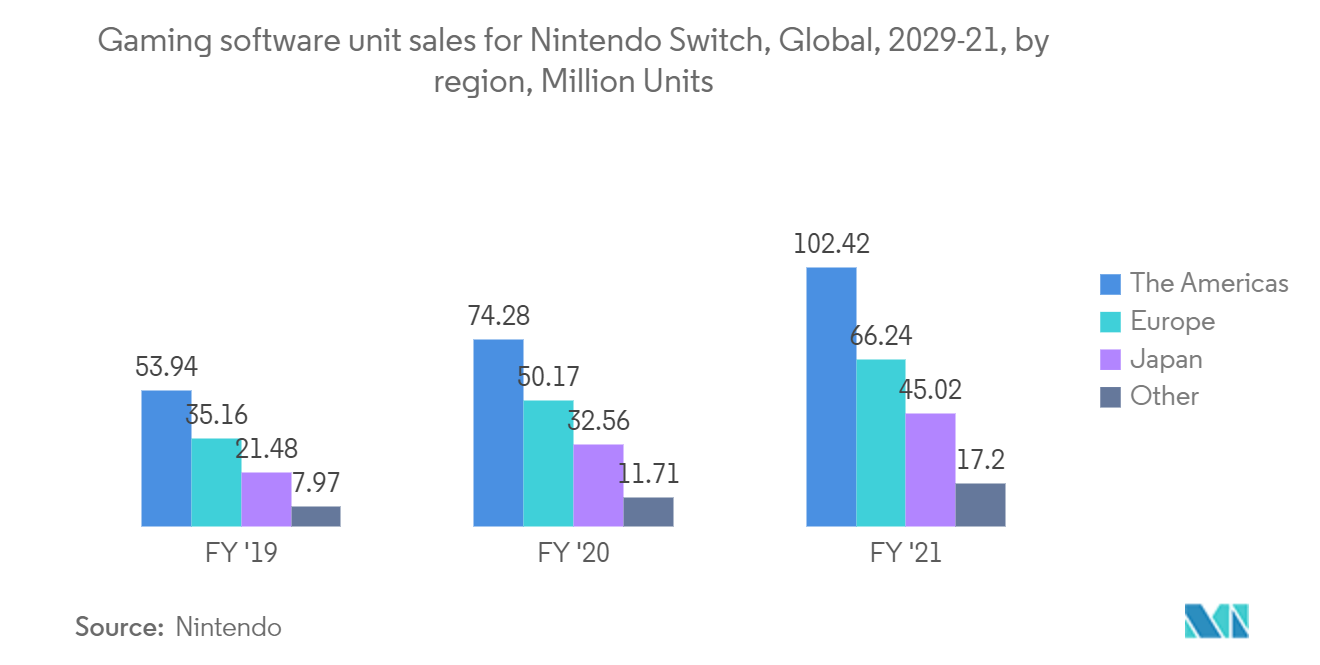

Растущий спрос на игровые консоли, дополненную реальность (AR) и виртуальную реальность (VR) в отрасли стимулирует рынок

С ростом популярности киберспорта и других видов онлайн-игр видеоигры на консолях растут и в ближайшие годы откроют больше возможностей для роста. В результате этой тенденции поставщики услуг связи и развлечений могут ориентироваться на консольных геймеров, предлагая предложения видеоуслуг, связанных с консолью, таких как высокоскоростной широкополосный доступ и прямые трансляции спортивных состязаний, а также оптимально монетизируя аудиторию с помощью OTT-сервисов. Разработчики видеоигр могли бы предоставлять премиальные цены на игровые услуги по подписке, включая доступ к киберспортивным мероприятиям и оригинальному контенту.

- В связи с растущей тенденцией облачных игр на рынке графических процессоров в последние годы наблюдается тенденция к росту. Blade, французский стартап Shadow, представляет собой сервис облачных вычислений для геймеров, который позволяет игроку получить доступ к игровому ПК в центре обработки данных за ежемесячную абонентскую плату. Компания предоставляет полный набор функций Windows 11 по сравнению с другими облачными игровыми сервисами. В настоящее время компания предлагает одну конфигурацию за 35 долларов США в месяц с восемью потоками на процессоре Intel Xeon 2620, графическом процессоре Nvidia Quadro P5000 и Nvidia GeForce GTX 1080, 12 ГБ оперативной памяти и 256 ГБ встроенной памяти.

- Кроме того, крупные разработчики игр также уделяют особое внимание разработке консольных игр с высоким качеством графики, способствуя росту игрового сегмента. Sony и Microsoft отдают приоритет частоте обновления до 120 кадров в секунду вместо того, чтобы пытаться продвигать консоли с поддержкой 8K, что делает игровой процесс безупречным. Nvidia пытается выйти за рамки 4K с помощью своей монструозной видеокарты RTX 3090, которая обеспечивает игры на ПК в разрешении 8K.

- Разработчики консолей также сосредоточены на разработке новых продуктов, чтобы поднять планку конкуренции на рынке. Sony стремится к производительности в 10,28 терафлопс, что почти на 15% меньше, чем у Xbox Series X. Существуют также некоторые фундаментальные различия в охлаждении и архитектуре, которые позволяют Sony предлагать переменную частоту графического процессора и процессора, в то время как Microsoft придерживается более традиционной фиксированной скорости. скорости и очень близок к Sony по производительности 4K.

- Ожидается, что растущее использование AR и VR в различных приложениях будет способствовать внедрению графических процессоров. Благодаря усовершенствованиям в графических технологиях теперь можно добиться настоящего AR или VR и создать привлекательный пользовательский опыт. Многие компании разрабатывают решения VR, прежде всего, для того, чтобы по-новому взглянуть на то, как люди воспринимают компьютеры и игры, а также компании разрабатывают системы графических процессоров для приложений AR и VR.

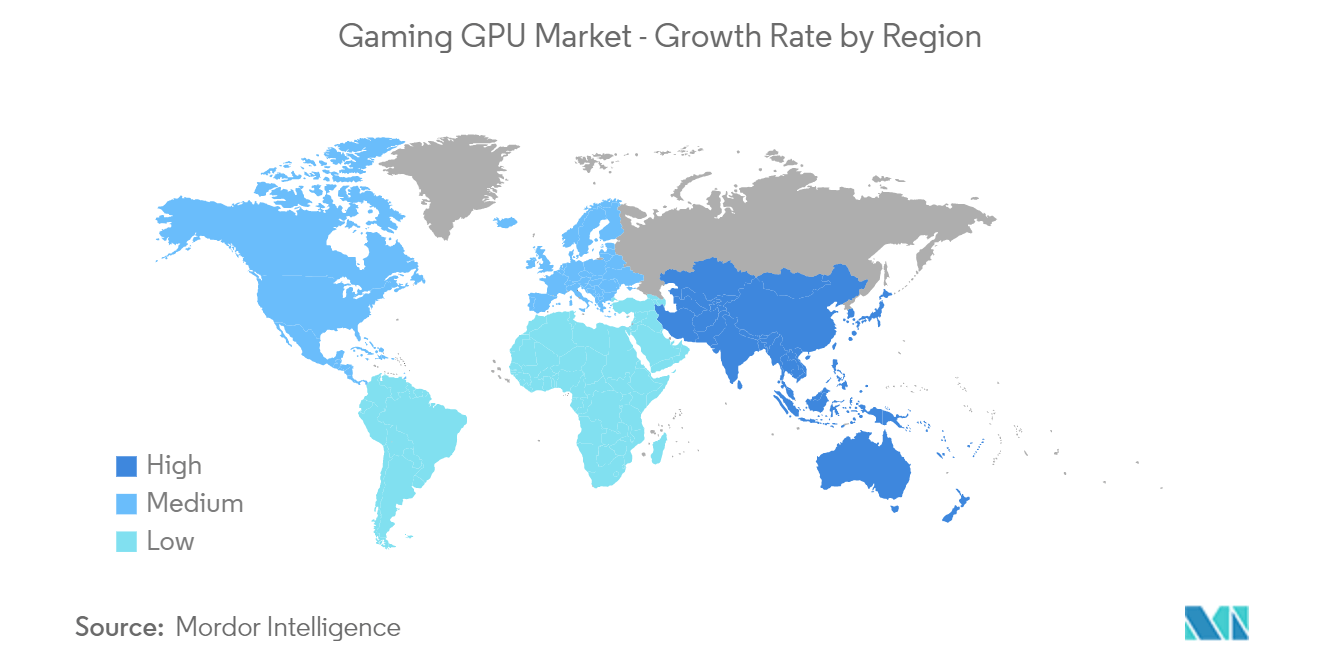

Ожидается, что Северная Америка будет занимать значительную долю

За последние несколько лет рост популярности игр среди миллениалов в североамериканском регионе был резким и стремительным. По данным Limelight Networks, в США более 30% видеогеймеров платят за игровые услуги по подписке и более 35% играют в онлайн-видеоигры хотя бы раз в неделю.

- Крупные разработчики технологий инвестируют в онлайн-игры на игровом рынке Северной Америки, что еще больше способствует росту рынка в регионе. В январе этого года Microsoft, американская транснациональная корпорация, объявила о планах приобрести Activision Blizzard Inc., известного игрока в разработке игр и публикации интерактивного развлекательного контента. Это приобретение может ускорить рост игрового бизнеса Microsoft на мобильных устройствах, ПК, консолях и в облаке и, как ожидается, повысит спрос на предложения компании для Xbox.

- Кроме того, в марте этого года Intel выпустила серию графических процессоров (GPU) Arc для ноутбуков и настольных ПК. Ноутбуки с графическим процессором Arc 3, предназначенные для расширенных возможностей игр и производства контента, доступны для предварительного заказа, а ноутбуки с графическими процессорами Arc 5 и Arc 7, предназначенными для продвинутых и высокопроизводительных игр, поступят в продажу позже в этом году.

- Компании, занимающиеся облачными играми, получают выгоду от сотрудничества с телекоммуникационными компаниями для разработки более совершенных сквозных сетей и стимулирования внедрения 5G в регионе. Потребность телекоммуникационных компаний в увеличении пропускной способности для удовлетворения потребностей игроков в киберспорте является еще одной движущей силой, и различные поставщики сотрудничают для удовлетворения их игровых потребностей.

Обзор индустрии игровых графических процессоров

Рынок игровых графических процессоров значительно консолидирован и состоит из меньшего количества глобальных и региональных игроков. Эти игроки занимают значительную долю рынка и сосредоточены на расширении своей клиентской базы по всему миру. Эти поставщики сосредоточены на инвестициях в исследования и разработки, внедрении новых решений, стратегических альянсах и других стратегиях органического и неорганического роста, чтобы получить конкурентное преимущество в течение прогнозируемого периода.

В ноябре 2022 года компания ASUS обновила свои видеокарты TUF Gaming GeForce RTX 3060 Ti и Dual GeForce RTX 3060 Ti, включив в них память GDDR6X для повышения производительности. Возможности 3060 Ti были улучшены за счет добавления оперативной памяти GDDR6X, которая расширяет возможности, доступные взыскательным сборщикам ПК. Компания ASUS выпустила новую видеокарту GeForce RTX 3060 с 8 ГБ видеопамяти GDDR6, чтобы расширить возможности графического процессора для настройки и сборки.

Лидеры рынка игровых графических процессоров

-

www.amd.com

-

www.nvidia.com

-

www.intel.com

-

www.asus.com

-

asia.evga.com

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка игровых графических процессоров

- Январь 2023 г. NVIDIA представила мобильные графические процессоры RTX 40, обещая производительность ноутбуков-геймеров на уровне настольных систем. Компания представила GeForce RTX 4090 и GeForce RTX 4080. Эти графические процессоры, тем не менее, очень мощные, хотя мобильные версии намного меньше настольных аналогов. Они могут управлять мониторами 3x 4K в режиме Surround Gaming со скоростью 60 кадров в секунду. Это соответствует разрешению 11 520 на 2160 пикселей или более 25 мегапикселей. Еще раз подчеркивая полезность своих мощных графических процессоров Ada для приложений, повышающих производительность, NVIDIA разработала свой флагманский графический процессор RTX 40, обеспечивающий в 2 раза более быстрый экспорт видео.

- Ноябрь 2022 г. AMD представила новые видеокарты для высококлассных игр на базе быстрой и экономичной архитектуры RDNA 3. Новая архитектура RDNA 3 компании впервые была использована в видеокартах RX 7900 XTX и RX 7900 XT. По словам производителя, новые видеокарты также поддерживают дисплеи DisplayPort 2.1, обеспечивая превосходное изображение и сверхвысокую частоту кадров с частотой обновления до 4K 480 Гц и 8K 165 Гц.

Сегментация индустрии игровых графических процессоров

Игровой графический процессор — это специализированная электронная схема, созданная для управления и изменения памяти с целью ускорения создания изображений в буфере кадров, предназначенном для вывода на устройство отображения. Они важны для игровых приложений, поскольку могут обрабатывать множество данных одновременно.

Рынок игровых графических процессоров сегментирован по типу (выделенные графические карты, интегрированные графические решения), устройству (мобильные устройства, ПК и рабочие станции, игровые консоли, автомобили) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка).

Размеры рынка и прогнозы представлены в стоимостном выражении (в миллионах долларов США) для всех вышеперечисленных сегментов.

| Выделенные графические карты |

| Интегрированные графические решения |

| Другие типы рынков |

| Мобильные устройства |

| ПК и рабочие станции |

| Игровые консоли |

| Автомобильная промышленность |

| Другие устройства |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Латинская Америка |

| Ближний Восток и Африка |

| Тип | Выделенные графические карты |

| Интегрированные графические решения | |

| Другие типы рынков | |

| Устройство | Мобильные устройства |

| ПК и рабочие станции | |

| Игровые консоли | |

| Автомобильная промышленность | |

| Другие устройства | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка игровых графических процессоров

Насколько велик рынок игровых графических процессоров?

Ожидается, что объем рынка игровых графических процессоров достигнет 3,65 млрд долларов США в 2024 году, а среднегодовой темп роста составит 33,84% и достигнет 15,70 млрд долларов США к 2029 году.

Каков текущий размер рынка игровых графических процессоров?

Ожидается, что в 2024 году объем рынка игровых графических процессоров достигнет 3,65 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Игровые графические процессоры?

www.amd.com, www.nvidia.com, www.intel.com, www.asus.com, asia.evga.com — основные компании, работающие на рынке игровых графических процессоров.

Какой регион на рынке игровых графических процессоров является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке игровых графических процессоров?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка игровых графических процессоров.

В какие годы охватывает рынок игровых графических процессоров и каков был размер рынка в 2023 году?

В 2023 году объем рынка игровых графических процессоров оценивался в 2,73 миллиарда долларов США. В отчете рассматривается исторический размер рынка игровых графических процессоров за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка игровых графических процессоров на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии игровых графических процессоров

Статистические данные о доле, размере и темпах роста доходов на рынке игровых графических процессоров в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ игровых графических процессоров включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.