Размер рынка игровых консолей

| Период исследования | 2019 - 2029 |

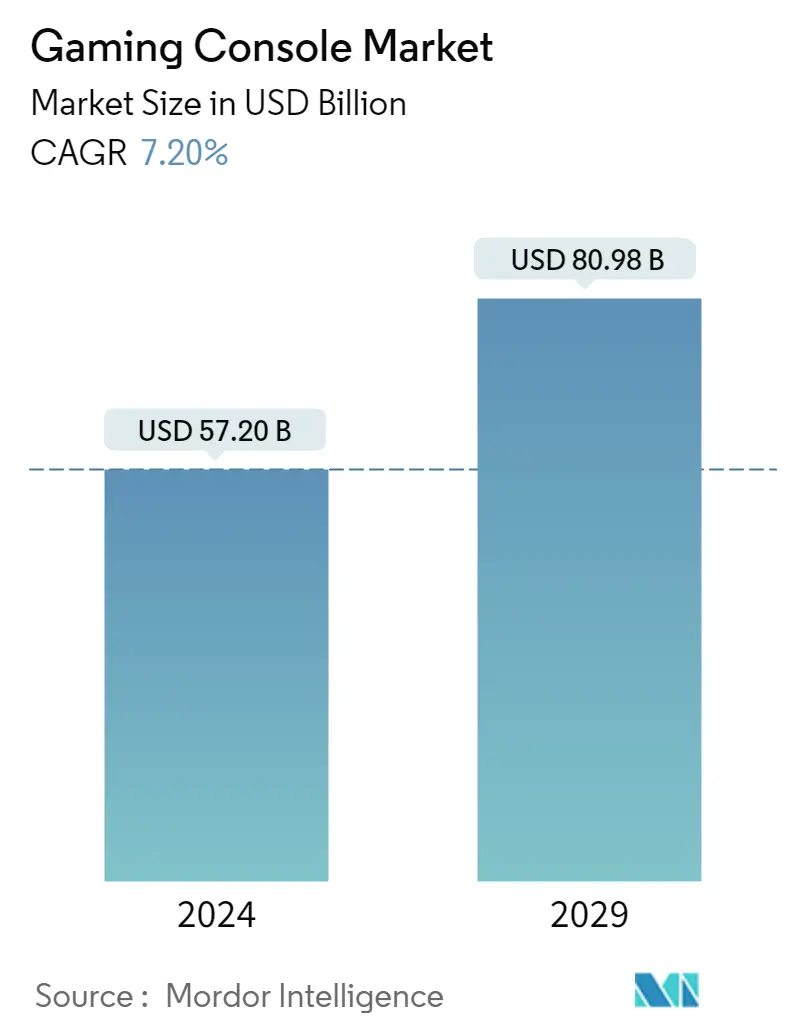

| Размер рынка (2024) | USD 57.20 млрд долларов США |

| Размер рынка (2029) | USD 80.98 млрд долларов США |

| CAGR(2024 - 2029) | 7.20 % |

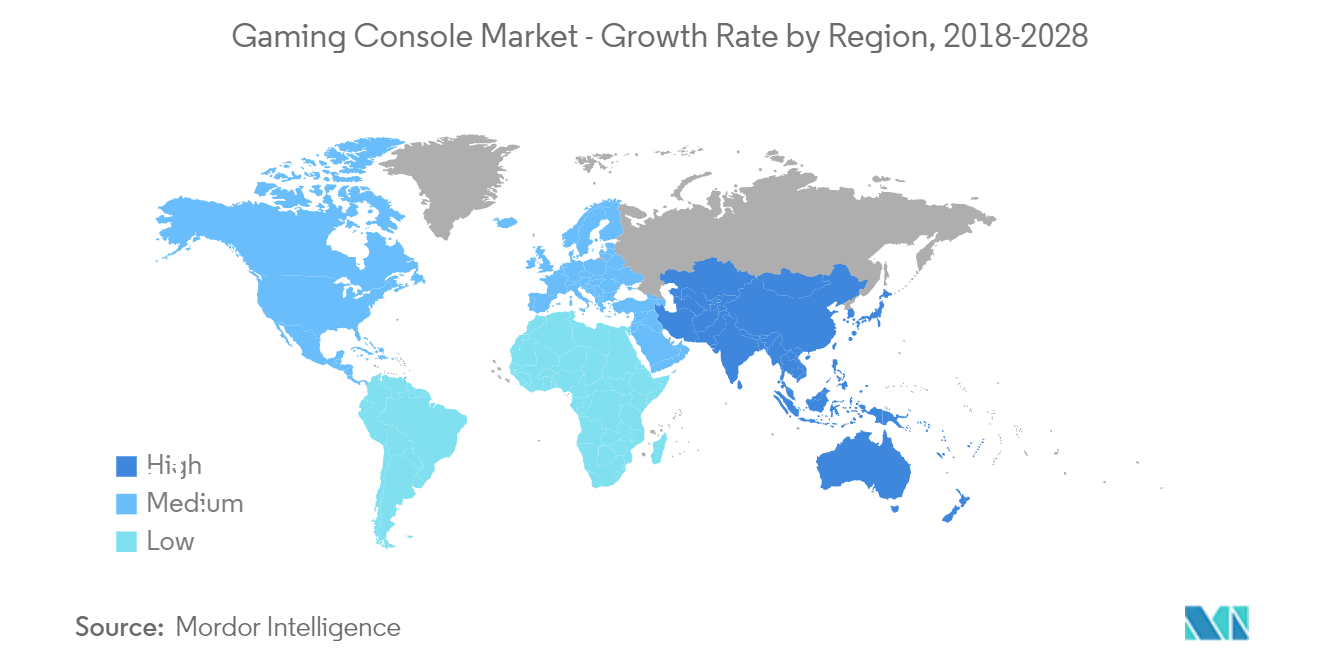

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка игровых консолей

Объем рынка игровых консолей оценивается в 57,20 млрд долларов США в 2024 году и, как ожидается, достигнет 80,98 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 7,20% в течение прогнозируемого периода (2024-2029 гг.).

Поставщики, в том числе Sony и Microsoft, уже долгое время доминируют в индустрии игровых консолей и продолжают согласовывать свои стратегии, чтобы использовать готовность заядлых геймеров платить больше за высокопроизводительные консоли. Благодаря ценообразованию и маркетингу обе компании будут стремиться вернуть себе доминирование на рынке игровых консолей, выпустив продукты нового поколения, которые будут выпущены в ближайшие годы.

- За последние пару десятилетий игровые консоли претерпели различные аппаратные изменения. Общий жизненный цикл консолей менялся с годами. Игровые консоли предыдущего поколения имели гораздо больший срок службы, чем консоли текущего поколения. Производители внесли различные изменения в существующие платформы. Например, платформа Sony PlayStation 4 включает три консоли PlayStation 4, PlayStation 4 Pro и PlayStation slim; Microsoft обновила линейку Xbox до Xbox One S.

- Кроме того, количество времени, которое потребители тратят на игры, увеличивается средний мировой показатель составляет 7,11 часов в неделю. По данным ZarkCentral, геймеры в Европе проводят больше всего времени за играми — почти 7,98 часа в неделю. Кроме того, количество и разнообразие игр с годами менялось.

- Более того, благодаря запуску консольных продуктов нового поколения от таких известных игроков, как Sony и Microsoft, в последние годы наблюдается значительный рост продаж. Кроме того, игры на этих платформах не имеют обратной совместимости, поэтому геймерам приходится обновлять свои консоли.

- В настоящее время требования к аппаратному обеспечению различных игр и многоцелевое использование домашних консолей для таких целей, как просмотр веб-страниц, предоставление различных других приложений и т. д., еще больше способствуют росту. Кроме того, выпуск вспомогательных аксессуаров с несколькими функциями, таких как телевизоры 4K, эффективен и стимулирует спрос на домашние консоли, поскольку они обеспечивают лучший игровой опыт, чем другие доступные варианты.

- Кроме того, согласно исследованию, проведенному Verizon, использование игр в Соединенных Штатах выросло на 115% по сравнению с периодом до пандемии. Платформы онлайн-игр и сервисы потокового вещания также стали свидетелями рекордного количества пользователей в течение марта и апреля. За последний год в часы пик наблюдался рост игрового трафика на 75%.

- Однако такие компании, как Valve и Google, пытаются изменить динамику рынка консолей. Эти облачные сервисы устранили требования к конкретным консолям для обеспечения превосходного игрового процесса. Valve является важным игроком в сегменте облачных игр, а NetEase Games также выпустила 50 своих игр по всему миру в 2021 году. Таким образом, у геймера меньше шансов зависеть от консоли для игры.

Тенденции рынка игровых консолей

Ожидается, что интеграция новых технологий, таких как 3D и AR/VR-игры, будет способствовать росту рынка.

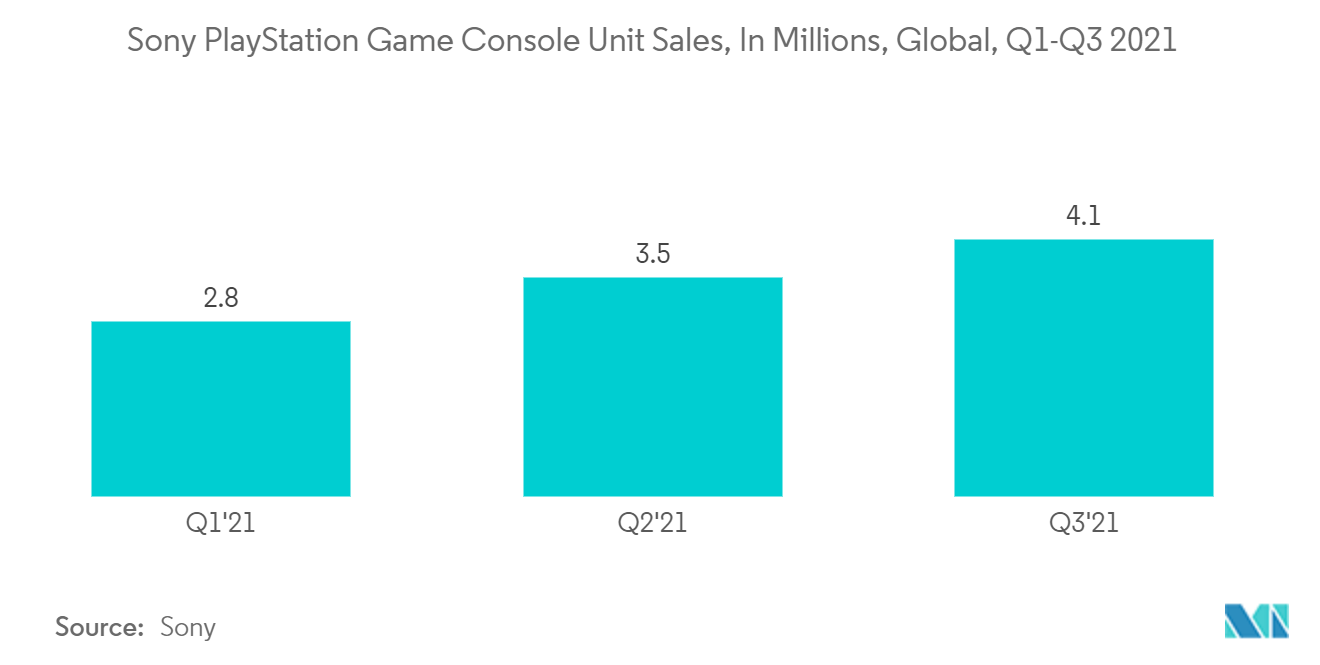

- В последние годы интеграция AR в игры приобрела значительную популярность. Такие поставщики, как Sony со своей игрушкой Eye Toy для PlayStation 2, использовали камеру для встраивания цифрового мира в реальный холст, с которым пользователи могли взаимодействовать. Как видно из графика, продажи игровых консолей Sony также выросли. Кроме того, Nintendo Wii позволяла пользователям играть в теннис у себя в гостиной, погружаясь в виртуальный мир с помощью сенсорных контроллеров консоли. Эти экземпляры тогда привлекли внимание миллионов геймеров.

- Растущее применение иммерсивных технологий, таких как виртуальная, дополненная и смешанная реальность, является краеугольным камнем игровой индустрии. Пользователи могут сделать свой опыт в 20 раз более приятным и удобным, чем традиционные альтернативы. Ожидается, что этот экземпляр станет драйвером приложения для игровых консолей, поскольку гарнитуры VR/AR станут драйвером роста, поскольку в конечном итоге они будут сочетаться с игровыми консолями.

- Чтобы уловить растущую тенденцию в области AR/VR, такие компании, как Oculus и HTC, позиционируют свои продукты в соответствии со спросом рынка AR/VR. Oculus предлагает две консоли VR, а HTC также предлагает две консоли на базе VR. Потребность в консолях AR/VR должна быть повышена за счет качества и количества игр, доступных на их платформах.

- С ростом числа VR-игр, поддерживаемых сильными франшизами, а также с ожиданием запуска VR-игр AAA, включая Iron Man VR, Half-Life Alyx и No Man's Sky VR, а также других, которые с готовностью поддерживают предложения VR, такие как Ожидается, что HTC Vive и Oculus Rift отныне будут стимулировать применение игровых консолей. Например, в октябре 2022 года компания Sony Pictures Virtual Reality представила новую VR-игру под названием Ghostbusters Rise Of The Ghost Lord, которая появится на Meta Quest 2 и PlayStation VR2 в 2023 году.

Соединенные Штаты стимулируют спрос в регионе Северной Америки

- В Соединенных Штатах было самое большое игровое население. По оценкам Ассоциации развлекательного программного обеспечения в 2022 году, в США 66% американцев и более 215,5 миллионов активных игроков в видеоигры всех возрастов. США занимают второе место после Европы по среднему количеству людей, играющих еженедельно. По данным Ассоциации развлекательного программного обеспечения, в США этот показатель составляет 13 часов в неделю.

- В отчете также упоминается, что 52% жителей США используют специальные игровые консоли для игр. А вот игровые консоли заняли второе место в их рейтинге по количеству геймеров, использующих выделенные консоли. Мобильные телефоны и смартфоны заняли более высокие позиции, чем консоли.

- Кроме того, в 2021 году для видеоигр 57% игроков использовали смартфоны, 46% — консоли и 42% — персональные компьютеры. Кроме того, в 2021 году в стране 29% проводили за видеоиграми от 1 до 3 часов в неделю, 77% — более 3 часов в неделю и 51% — более 7 часов.

- В отчете ассоциации развлекательного программного обеспечения упоминается, что 50% геймеров в Соединенных Штатах приняли решение о покупке на основе качества графики. Игровые консоли выиграли от способности поддерживать контент 4K. Учитывая, что игровые консоли обеспечивают расширенный графический вывод, не имеющий аналогов на других альтернативных платформах, требования пользователей, вероятно, поддержат рынок игровых консолей.

- Растущая распространенность облачной инфраструктуры в регионе обеспечивает наличие обильных вычислительных, хранилищных и коммуникационных ресурсов в рамках надежного, экономичного и не требующего особого обслуживания процесса. С появлением облачных игр несколько платформ позволяют пользователям транслировать свои любимые видеоигры с минимальными встроенными аппаратными ресурсами. Различные игровые приложения будут использовать эти ресурсы облачных вычислений, поскольку игровые услуги являются одним из наиболее быстрорастущих секторов сегмента облачных вычислений. Таким образом, этот фактор препятствует росту рынка консолей в регионе.

Обзор индустрии игровых консолей

Рынок игровых консолей является умеренно конкурентным, и некоторые игроки в настоящее время доминируют на рынке. С развитием облачной инфраструктуры рынок будет делать ставку на будущее игр, а не на устрашающий список облачных предложений новых участников, таких как платформа Google stadia и, по слухам, облачный игровой сервис Amazon. Однако ожидается, что ожидание запуска консолей следующего поколения известными игроками, использующими существующую платформу облачной потоковой передачи, будет способствовать развитию рынка игровых консолей.

- Август 2022 г. — NetEase приобретает ведущего французского разработчика и издателя игр, мечтающего работать независимо, сосредоточившись на создании и публикации своих видеоигр на всех платформах, одновременно используя значительные возможности NetEase в области разработки игр.

- Август 2022 г. — Logitech G и Tencent Games объявили о партнерстве с целью вывода на рынок портативного устройства для облачных игр, которое объединит опыт Logitech G в области аппаратного обеспечения с программными услугами Tencent Games. Новое устройство будет поддерживать несколько облачных игровых сервисов, поэтому геймеры смогут играть в игры ААА-класса вдали от своей консоли или ПК.

Лидеры рынка игровых консолей

-

Sony Corporation

-

Microsoft Corporation

-

Nintendo Co. Ltd.

-

Sega Enterprises Inc.

-

Valve Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка игровых консолей

- Май 2022 г. Ubisoft Выпуск Ubisoft+ на PlayStation также предоставит игрокам PlayStation еще один способ изначально наслаждаться играми Ubisoft на своих консолях. Ubisoft+ Classics будет доступна в составе подписки PlayStation Plus Extra и PlayStation Plus Premium и будет включать стандартные издания любимых игр Ubisoft.

- Март 2022 г. NVIDIA запускает Omniverse для разработчиков. Это мощная среда для совместного создания игр, которая облегчит разработчикам обмен ресурсами, сортировку библиотек ресурсов, совместную работу и развертывание искусственного интеллекта для анимации выражений лица персонажей в новом конвейере разработки игр.

Отчет о рынке игровых консолей – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНЫЙ ИНСАЙТ

4.1 Обзор рынка

4.2 Анализ цепочки создания стоимости в отрасли

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Запуск нового игрового контента с высокими графическими требованиями

5.1.2 Интеграция новых технологий, таких как 3D и AR/VR-игры.

5.2 Рыночные ограничения

5.2.1 Растущая угроза со стороны облачных игровых сервисов

5.2.2 Растущий спрос на мобильную платформу

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По географии

6.1.1 Северная Америка

6.1.1.1 Соединенные Штаты

6.1.1.2 Канада

6.1.2 Европа

6.1.2.1 Германия

6.1.2.2 Великобритания

6.1.2.3 Франция

6.1.2.4 Остальная Европа

6.1.3 Азиатско-Тихоокеанский регион

6.1.3.1 Китай

6.1.3.2 Япония

6.1.3.3 Индия

6.1.3.4 Остальная часть Азиатско-Тихоокеанского региона

6.1.4 Остальной мир

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Анализ доли рынка поставщиков

7.2 Профили компании

7.2.1 Sony Corporation

7.2.2 Microsoft Corporation

7.2.3 Nintendo Co Ltd

7.2.4 Atari Inc.

7.2.5 Sega Enterprises Inc.

7.2.6 Mitashi Edutainment Pvt Ltd

7.2.7 NVIDIA Corporation

7.2.8 HTC corporation

7.2.9 Oculus (Facebook, Inc)

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. БУДУЩЕЕ РЫНКА

Сегментация индустрии игровых консолей

Игровая консоль — это компьютерная система, которая позволяет пользователям играть в видеоигры, подключив ее к устройствам отображения, таким как телевизор и мониторы. В отчете также представлено исследование сегментации рынка игровых консолей по географическому признаку, с тенденциями в таких регионах, как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка и Ближний Восток, а также профили компаний ключевых игроков рынка. Размеры рынка и прогнозы указаны в стоимостном выражении (в миллионах долларов США) для всех вышеперечисленных сегментов.

| По географии | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Часто задаваемые вопросы по исследованию рынка игровых консолей

Насколько велик рынок игровых консолей?

Ожидается, что объем рынка игровых консолей достигнет 57,20 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,20% и достигнет 80,98 млрд долларов США к 2029 году.

Каков текущий размер рынка игровых консолей?

Ожидается, что в 2024 году объем рынка игровых консолей достигнет 57,20 млрд долларов США.

Кто являются ключевыми игроками на рынке игровых консолей?

Sony Corporation, Microsoft Corporation, Nintendo Co. Ltd., Sega Enterprises Inc., Valve Corporation — основные компании, работающие на рынке игровых консолей.

Какой регион на рынке игровых консолей является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке игровых консолей?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка игровых консолей.

В какие годы охватывает рынок игровых консолей и каков был размер рынка в 2023 году?

В 2023 году объем рынка игровых консолей оценивался в 53,36 миллиарда долларов США. В отчете рассматривается исторический размер рынка игровых консолей за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка игровых консолей на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии игровых консолей

Статистические данные о доле, размере и темпах роста доходов на рынке игровых консолей в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ игровых консолей включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.