| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 320.03 kilotons |

| Объем Рынка (2029) | 405.15 kilotons |

| CAGR | 4.83 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка дымящегося кремнезема

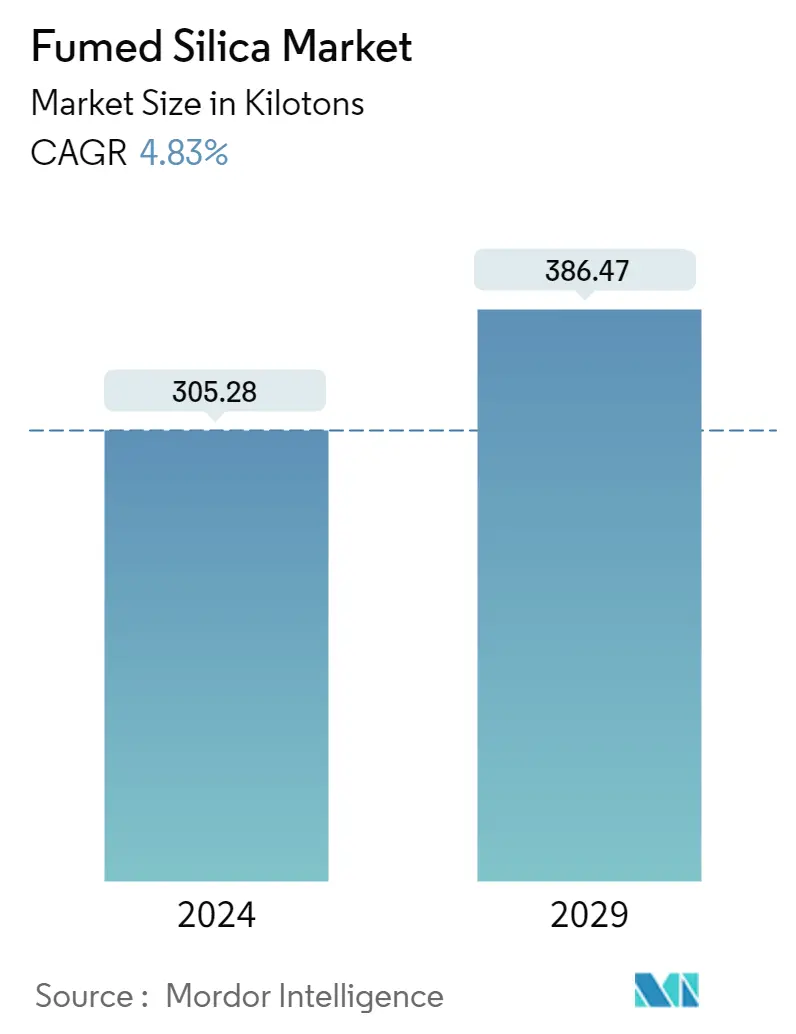

Размер рынка дымящегося кремнезема оценивается в 305,28 килотонн в 2024 году и, как ожидается, достигнет 386,47 килотонн к 2029 году, среднегодовой темп роста составит 4,83% в течение прогнозируемого периода (2024-2029).

В 2020 году на рынок негативно повлияла пандемия COVID-19. Из-за пандемии строительство и автомобилестроение были временно остановлены. Это свело к минимуму спрос на добавки, используемые в рецептурах таких продуктов, как клеи, краски, покрытия, пластмассы и композиты, что отрицательно повлияло на рыночный спрос на коллоидный диоксид кремния. Однако в прошлом году рынок сохранил траекторию роста благодаря возобновлению производственных процессов во всех отраслях.

- Ожидается, что в краткосрочной перспективе растущий спрос на коллоидный диоксид кремния со стороны продуктов в сегменте личной гигиены, таких как зубная паста, кремы и другие, будет стимулировать рост рынка.

- Ожидается, что развитие биогенного коллоидного кремнезема и осажденного кремнезема в качестве заменителя коллоидного кремнезема будет препятствовать росту рынка.

- Новые возможности применения коллоидного кремнезема в различных отраслях промышленности, вероятно, откроют новые возможности.

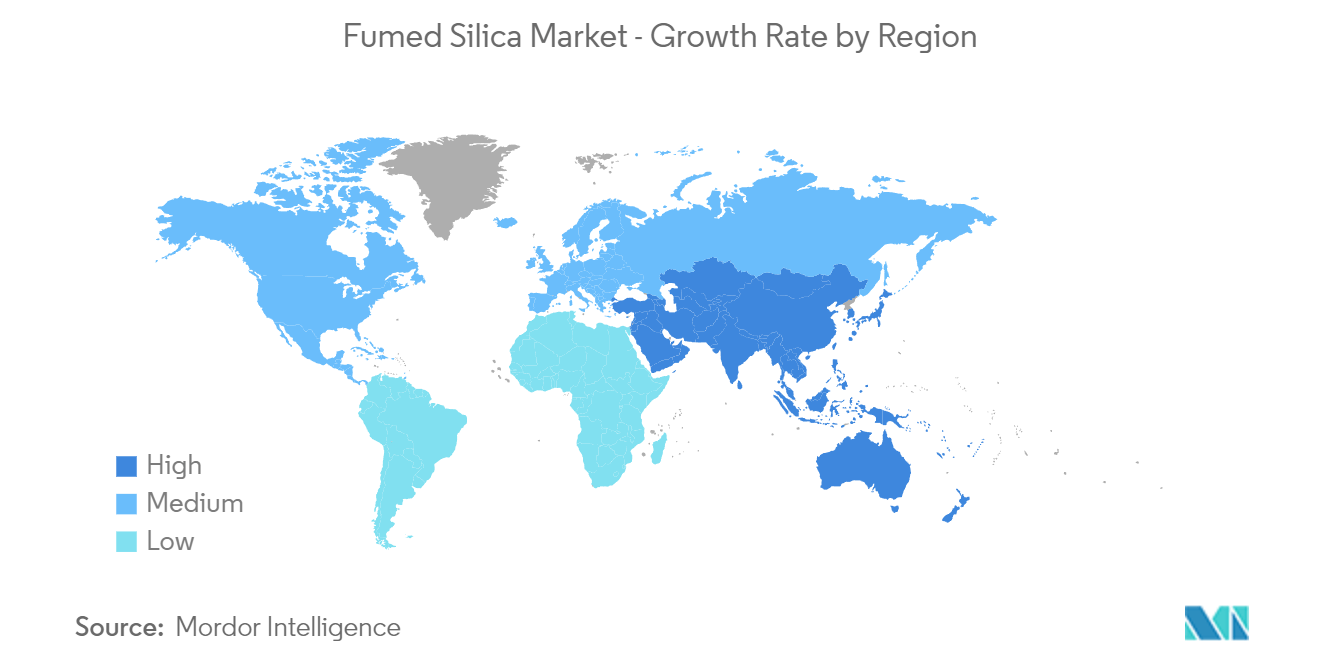

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, причем самый высокий уровень потребления приходится на такие страны, как Китай и Индия.

Тенденции рынка дымящегося кремнезема

Растущий спрос со стороны сегмента клеев и герметиков

- В клеях и герметиках коллоидный диоксид кремния используется для увеличения вязкости продукта, улучшения противоосадочных свойств во время хранения, контроля экструзионных свойств во время нанесения и придания свойств предотвращения провисания во время отверждения. Добавка также может действовать как усиливающий агент для улучшения физических свойств, особенно прочности на разрыв затвердевшего герметика.

- Кроме того, клеи и герметики применяются в строительной отрасли, где их можно использовать для укладки ковров, ламинирования столешниц, ламинирования гипсокартона, приклеивания керамической плитки, установки кондиционеров и других.

- В строительной отрасли клеи и герметики на основе диоксида кремния используются для структурного остекления и защиты от атмосферных воздействий, что способствует повышению энергоэффективности зданий. Они также помогают повысить производительность труда в цехах, сократить отходы материалов, продлить срок службы зданий и снизить затраты на жизненный цикл.

- По данным Института инженеров-строителей, ожидается, что к 2025 году на Китай, Индию и США будет приходиться почти 60% всего мирового роста строительного сектора, что приведет к увеличению роста рынка коллоидного кремнезема в отрасли.

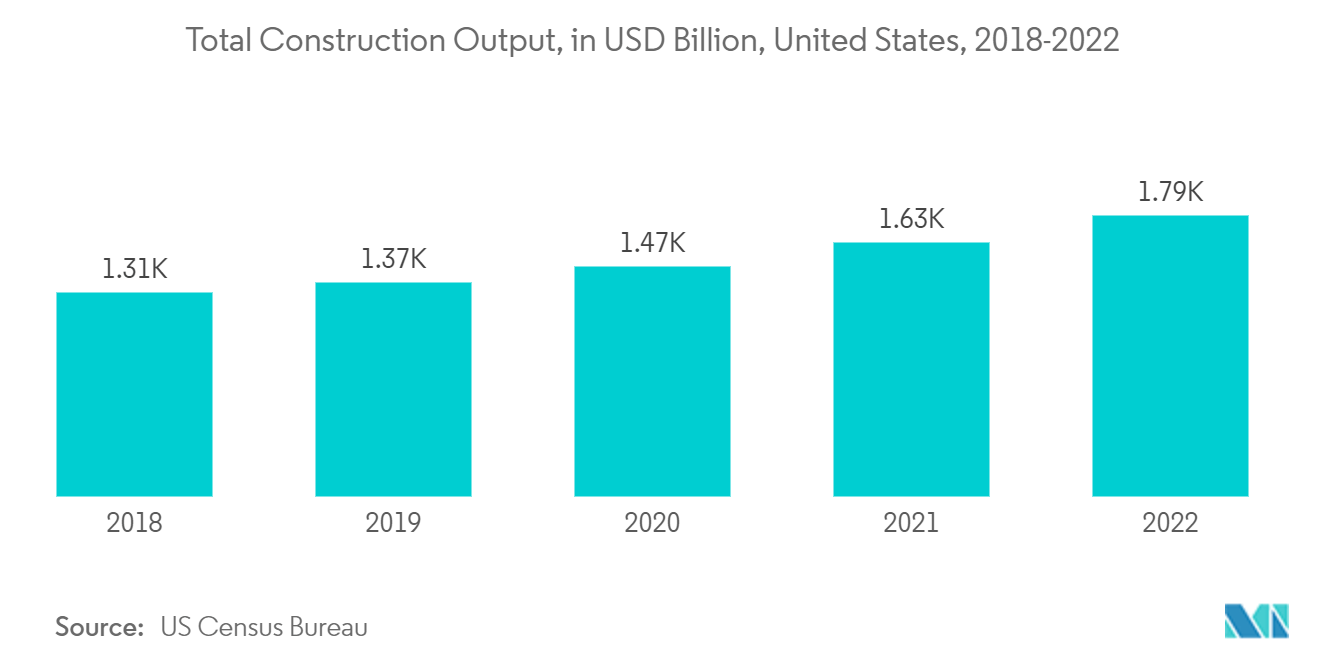

- Соединенные Штаты вошли в число ведущих строительных рынков мира. По данным Бюро переписи населения США, в 2022 году строительство было 12-й по величине отраслью в стране и составляло примерно 4,3% ее общего ВВП. По данным Бюро переписи населения США, объем рынка строительного сектора США в 2022 году составил около 1,79 триллиона долларов США.

-

- По данным Бюро переписи населения США, за девять месяцев 2023 года расходы на строительство составили $1 463,5 млрд, что на 4,6% выше $1 398,9 млрд за аналогичный период 2022 года.

- Обработанный коллоидный диоксид кремния обеспечивает значительно большую адгезионную прочность. Он имеет меньший удельный вес, чем карбонат кальция, и вносит гораздо меньший вклад в массу клея, что может принести пользу в тех случаях, когда вес клея имеет значение, например, в автомобилестроении.

- Автомобильная промышленность является одним из крупнейших потребителей клеев и герметиков. Области применения включают герметизацию трубок теплообменника, прокладку коробки передач и крышки картера, склеивание внутренних приборных панелей и т. д. По данным OICA, мировое производство автомобилей в 2022 году достигло 85,02 миллиона единиц, увеличившись на 6% по сравнению с производством в предыдущем году, составившим 80,20 миллиона единиц.

- Таким образом, ожидается, что такие факторы окажут существенное влияние на рынок коллоидного диоксида кремния в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать в рыночном спросе

- Азиатско-Тихоокеанский регион доминировал на рынке с наибольшей долей и высоким спросом со стороны таких стран, как Китай и Индия.

- Производство силиконовых клеев начинается с отделения кремнезема от кремния. Кремнезем в чистом виде можно найти в некоторых минералах. Силиконовые клеи широко используются благодаря своим превосходным эластомерным свойствам, расширенному температурному диапазону, устойчивости к воздействию топлива, низкой усадке и напряжению сдвига.

- В странах Азиатско-Тихоокеанского региона, таких как Китай, Индия и Вьетнам, наблюдается сильный рост строительной деятельности, что, как ожидается, будет стимулировать потребление коллоидного кремнезема в регионе в течение прогнозируемого периода.

- На Китай и Индию приходится более 50% общей доли Азиатско-Тихоокеанского региона на рынке клеев и герметиков. Они также являются крупнейшим производителем красок и покрытий в Азиатско-Тихоокеанском регионе.

-

- В январе 2023 года компания Asian Paints одобрила инвестиции в размере 2 000 крор индийских рупий (240,53 миллиона долларов США) в новый завод по производству красок на водной основе мощностью 400 000 килолитров в год в Мадхья-Прадеше, Индия. Ожидается, что производство будет введено в эксплуатацию через три года. В июле 2022 года BASF SE через свою дочернюю компанию BASF Coatings (Guangdong) Co. Ltd (BCG) расширила свои производственные мощности по производству ремонтно-ремонтных покрытий для автомобилей на своем предприятии по нанесению покрытий в Цзянмэнь, провинция Гуандун, Южный Китай. Благодаря этому проекту расширения компания увеличила свою производственную мощность до 30 000 тонн в год.

- Диоксид кремния используется во многих областях применения клея, от строительства, строительства и автомобилестроения до упаковки. Ожидается, что высокий спрос со стороны сектора клеев и герметиков будет стимулировать рынок коллоидного диоксида кремния.

- В строительной отрасли коллоидный диоксид кремния используется в клеях, герметиках, покрытиях и пластмассах. Китай переживает огромный рост строительного сектора. По данным Национального бюро статистики Китая, объем строительной продукции в Китае достиг своего пика на уровне около 4,64 трлн долларов США в 2022 году. Он вырос на 6% по сравнению с 4,36 трлн долларов США в 2021 году .

- Клеи, герметики, краски и покрытия также находят применение в автомобильной промышленности. Автомобильная промышленность Азиатско-Тихоокеанского региона является крупнейшей в мире. По данным OICA, производство автомобилей в Азиатско-Тихоокеанском регионе в 2022 году составило 50,02 млн единиц, что на 7% больше, чем 46,77 млн единиц в 2021 году.

- Ожидается, что вышеуказанные факторы увеличат спрос на коллоидный кремнезем в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

Обзор отрасли дымящегося кремнезема

Рынок коллоидного диоксида кремния в основном консолидирован. В число основных игроков ( не в каком-то определенном порядке ) входят Evonik Industries AG, Cabot Corporation, Wacker Chemie AG, Tokuyama Corporation и OCI COMPANY Ltd и другие.

Лидеры рынка дымящегося кремнезема

-

Evonik Industries AG

-

Cabot Corporation

-

Wacker Chemie AG

-

Tokuyama Corporation

-

OCI COMPANY Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка дымящегося кремнезема

- Июнь 2023 г. Nouryon представила новый высокоэффективный сферический диоксид кремния Kromasil для новых фармацевтических препаратов на основе пептидов.

- Июль 2022 г. компания Wacker Chemie AG построила новый комплекс по производству силикона на своем предприятии в Чарльстоне, штат Теннесси, США. Компания расширила свои возможности по производству пирогенного кремнезема и других полупродуктов кремния для строительного применения, увеличив присутствие компании на рынке коллоидного кремнезема.

- Май 2022 г. Tokuyama Corporation расширила мощность линии по производству коллоидного диоксида кремния гидрофобного класса в своей дочерней компании Tokuyama Chemicals (Zhejiang) Co. Ltd. Диоксид кремния гидрофобного класса в основном используется в качестве загустителя в смоляных клеях и печатных красках.

Сегментация промышленности дымящегося кремнезема

Коленный кремнезем производится путем пламенного пиролиза тетрахлорида кремния, при котором тетрахлорид кремния реагирует с кислородом в высокотемпературном пламени с образованием кремнезема. Используется как универсальный загуститель и противослеживающий агент при приготовлении клеев, красок и покрытий. Колючий кремнезем можно использовать в качестве наполнителя в фармацевтических продуктах.

Рынок коллоидного диоксида кремния сегментирован по типу, применению и географическому положению. По типу рынок разделен на гидрофильный коллоидный диоксид кремния и гидрофобный коллоидный диоксид кремния. По приложениям рынок сегментирован на силиконовую резину, пластмассы и композиты, продукты питания и напитки, краски и покрытия, клеи и герметики, а также другие области применения (фармацевтика, средства личной гигиены, химикаты и удобрения). В отчете также рассматриваются размер рынка и прогнозы рынка коллоидного диоксида кремния в 15 странах мира. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонны).

| Тип | Гидрофильный дымящийся кремнезем | ||

| Гидрофобный дымящийся кремнезем | |||

| Приложение | Резинка | ||

| Пластмассы и композиты (ненасыщенная полиэфирная смола) | |||

| Еда и напитки | |||

| Краски и покрытия (включая чернила) | |||

| Клеи и герметики | |||

| Другие области применения (фармацевтика, средства личной гигиены, химикаты и удобрения) | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка коллоидного кремнезема

Насколько велик рынок дымящегося кремнезема?

Ожидается, что объем рынка дымящегося кремнезема достигнет 305,28 килотонн в 2024 году, а среднегодовой темп роста составит 4,83% и достигнет 386,47 килотонн к 2029 году.

Каков текущий размер рынка дымящегося кремнезема?

Ожидается, что в 2024 году объем рынка дымящегося кремнезема достигнет 305,28 килотонн.

Кто являются ключевыми игроками на рынке Фудированный кремнезем?

Evonik Industries AG, Cabot Corporation, Wacker Chemie AG, Tokuyama Corporation, OCI COMPANY Ltd. — основные компании, работающие на рынке дымящегося кремнезема.

Какой регион на рынке Фудированный кремнезем является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке дымящегося кремнезема?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка дымящегося кремнезема.

Какие годы охватывает рынок дымящегося кремнезема и каков был размер рынка в 2023 году?

В 2023 году объем рынка дымящегося кремнезема оценивался в 291,21 килотонны. В отчете рассматривается исторический размер рынка дымящегося кремнезема за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка дымящегося кремнезема на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Ceramics Reports

Popular Chemicals & Materials Reports

Отчет о промышленности дымящегося кремнезема

Статистические данные о доле рынка, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ дымящегося кремнезема включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.