Объем рынка упаковки во Франции

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 1.76 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки во Франции

Ожидается, что рынок упаковки во Франции будет расти в среднем на 1,76%. Один из крупнейших ВВП в мире принадлежит французской экономике; Благодаря своим размерам и спросу со стороны внутреннего потребления французский рынок упаковки является одним из крупнейших, наиболее привлекательных и зрелых рынков в мире. Отрасль развивается с точки зрения внедрения упаковочных решений в стране, что является одним из основных факторов медленного роста.

- Под влиянием изменения демографии и таких факторов, как урбанизация и уровень занятости, растущий рынок влияет на покупательную способность и покупательские привычки потребителей. В связи с этими изменениями возрастает потребность в новых типах упаковки, таких как удобная упаковка, экономичная упаковка, мультиупаковка и более миниатюрная одноразовая упаковка. Кроме того, на рынке лидируют такие виды упаковки, как твердый пластик и гибкая упаковка.

- Кроме того, рост числа туристов во Франции приводит к увеличению спроса на традиционные французские продукты питания и напитки, а также к более широкому использованию многоязычных этикеток для традиционных французских продуктов. Следовательно, ожидается, что эти факторы будут способствовать росту рынка.

- Более того, Международная организация винограда и вина (OIV) также сообщает, что Франция имеет самое большое потребление вина на душу населения в Европе примерно 25,2 миллиона гектолитров, выпитых в 2021 году, по сравнению с 13,4 миллионами гектолитров, потребленными в Великобритании в том же году. Во Франции ожидается расширение упаковки для стеклянных бутылок из-за растущего потребления вина.

- Однако ожидается, что ужесточение правил в стране, запрещающих использование пластика, повлияет на рынок пластиковой упаковки в стране. Например, нижняя палата французского парламента в декабре 2020 года приняла закон, запрещающий все одноразовые пластиковые изделия и упаковку после 2040 года, а также несколько инициатив по увеличению повторного использования и переработки.

- Из-за пандемии COVID-19 в стране были введены ограничения на карантин, что привело к паническим покупкам. Это оказало огромное давление на компании FMCG, заставив их принять решения по гибкой пластиковой упаковке. Пищевые компании все чаще становятся свидетелями склонности к использованию предварительно расфасованных продуктов питания в небольших упаковках потребительского размера.

- Влияние войны России на Украине на цены на сырьевые товары и глобальные цепочки поставок может оказать давление на размер прибыли европейских производителей небумажной упаковки. В то время как компании, производящие стеклянную и металлическую упаковку, прибегают к тактике хеджирования и стабильному спросу, чтобы сохранить свою устойчивость, сектор пластиковой упаковки, как ожидается, испытает наибольшую волатильность, поскольку им трудно вовремя справиться с ростом затрат.

Тенденции рынка упаковки во Франции

Гибкая упаковка для значительной доли

- На протяжении многих лет упаковочная промышленность Франции пользовалась значительным спросом. Поскольку в стране набирает популярность дешевая и легкая упаковка, производителям рекомендуется использовать гибкую упаковку для различных товаров. Следовательно, эти факторы ответственны за стимулирование роста рынка.

- Гибкая упаковка – это тип упаковки, форму которой можно легко изменить, например пакеты и пакеты. Это лидирует в инновациях в области упаковки, обеспечивая безопасность пищевых продуктов и продлевая срок их хранения. Он также следует некоторым наиболее важным тенденциям в упаковочной отрасли, включая защиту продукции, дизайн и характеристики упаковки, удобство для потребителей и экологичность, что положительно влияет на окружающую среду, потребителей и бизнес.

- Факторами, стимулирующими рост рынка в регионе, является то, что здесь образуется меньше отходов, что значительно снижает количество отходов на свалках. Легкая и гибкая упаковка также снижает потребление энергии (ископаемого топлива) при транспортировке и загрязнение окружающей среды.

- Кроме того, технологические инновации в упаковочной промышленности позволили производителям использовать меньше природных ресурсов. Кроме того, усовершенствования производственных процессов позволили сократить потребление воды и энергии, выбросы парниковых газов и летучих органических соединений.

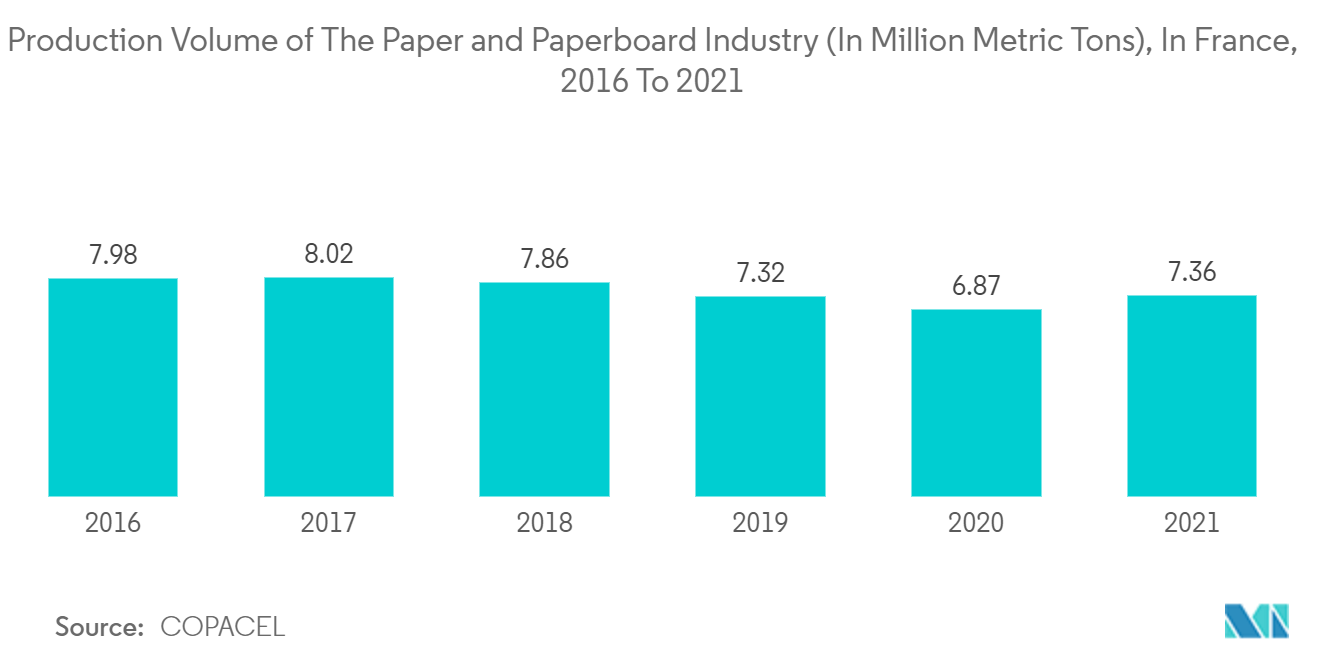

- В стране растет спрос на гибкую упаковку из бумаги. Несмотря на то, что, по данным COPACEL, доля производства бумаги и картона в упаковке в стране в 2021 году составит 65,8%, в 2021 году страна импортировала 5,08 миллиона тонн бумаги и картона. В нем говорится, что игроки фокусируются на гибкой упаковке на бумажной основе, чтобы значительно сократить использование пластика, в конечном итоге продвигая упаковку на бумажной основе в прогнозируемый период. Несмотря на то, что в 2021 году на рынке произошел спад, ожидается, что в ближайшие годы его рост резко возрастет из-за растущего спроса на экологически чистые упаковочные материалы.

Ожидается, что рынок электронной коммерции будет способствовать росту

- По данным Atradius, производство продуктов питания и напитков во Франции вырастет примерно на 4% в 2022 году после увеличения на 4,6% в 2021 году и сокращения на 2,0% в 2020 году. Общественное питание и производители/переработчики важных отраслей, включая напитки и мясо, пострадали от ухудшения гостеприимства. и спрос на общественное питание во время карантина в 2020 и начале 2021 года, что отрицательно сказалось на их прибыльности. Хотя продажи в ресторанном бизнесе и сфере общественного питания восстановились с прошлого года, им еще предстоит вернуться на допандемический уровень.

- В европейских странах наблюдается рост спроса на полуфабрикаты из-за занятого образа жизни людей. Таким образом, еда, которая быстро готовится, привлекает многих потребителей и, в свою очередь, увеличивает спрос на гофроящики или складные картонные коробки, которые в основном используются в качестве второстепенных или основных в случае хлебобулочных изделий или готовых пищевых блюд. Растущее население также стимулирует спрос на обработанные продукты питания, которые считаются полезными и удобными.

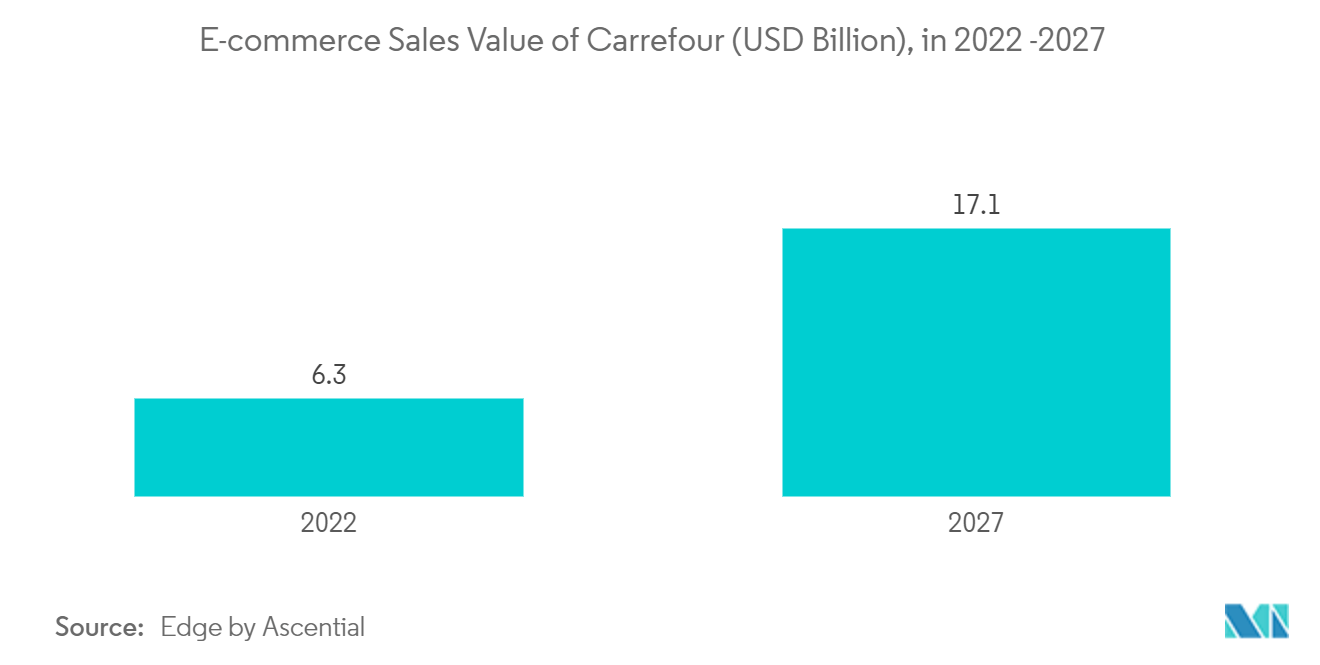

- С развитием электронной коммерции и стремлением предлагать экологически чистые решения, соответствующие нормативным требованиям, экологический подход также стал важным фактором для нового дизайна, поскольку потребители стали осознавать отходы. Игроки отрасли, занимающиеся конечными пользователями, избегают чрезмерной упаковки и нерационального использования пространства; аналогичные тенденции наблюдаются и в секторе электронной коммерции. По данным Edge by Ascential, розничные продажи электронной коммерции во Франции в 2021 году достигнут 72,5 млрд евро (77,07 млрд долларов США). При этом две трети этой доли приходится на продажи собственными силами. Ожидается, что к 2026 году продажи 1P во Франции достигнут около 68 миллиардов евро (72,29 миллиардов долларов США), а продажи 3P составят около 41 миллиарда евро (43,58 миллиардов долларов США).

- Кроме того, что касается доли электронной коммерции в мировых продажах, Объединенные Арабские Эмираты оказались страной с самым высоким показателем показателей. На долю электронной коммерции Carrefour пришлось 12,6% продаж Carrefour в стране. Продажи электронной коммерции во Франции составляют около 8,8% от общего объема продаж. Кроме того, объем продаж французской транснациональной оптовой и розничной торговли Carrefour в электронной коммерции в 2022 году составил около 6,3 млрд долларов США по всему миру. Ожидается, что растущие продажи будут способствовать росту производства гибкой упаковки во Франции.

Обзор упаковочной отрасли Франции

Конкурентная среда французского рынка упаковки умеренно фрагментирована в стране присутствует множество поставщиков упаковки, таких как DS Smith PLC, AR Packaging Group AB, Smurfit Kappa Group PLC и Tetra Pak International SA. Более того, уровень конкуренции среди этих поставщиков высок из-за различных инноваций и инвестиций компаний. Компании также совершают приобретения для укрепления своего портфеля продуктов и увеличения своей доли на рынке.

- Июнь 2022 г. Saverglass, промышленная группа французского происхождения, специализирующаяся на производстве и декорировании роскошных и высококачественных стеклянных бутылок для винной и алкогольной промышленности, объявляет об удвоении производства стекла и увеличении мощностей декорирования своего завода, расположенного в в Акатлан-де-Хуарес недалеко от Гвадалахары, к началу 2023 года, чтобы удовлетворить спрос в Северной и Южной Америке.

- Май 2022 г. Coca-Cola во Франции объявила, что выпустит новую универсальную многоразовую стеклянную бутылку объемом 250 мл для своих брендов Fuze Tea, Tropico, Sprite, Fanta и Minute Maid в отелях, ресторанах и кафе. Они присоединяются к брендам Coca-Cola Original, Coca-Cola Zero и Coca-Cola Cherry в своих культовых бутылках емкостью 330 мл, которые также исторически изготавливались из возвратного стекла. Также к концу 2022 года CCEP станет первым поставщиком безалкогольных напитков, который будет распределять 100% своих напитков по отелям, ресторанам и кафе с использованием депозитной системы.

Лидеры рынка упаковки Франции

-

DS Smith PLC

-

AR Packaging Group AB

-

Smurfit Kappa Group PLC

-

Tetra Pak International SA

-

Amcor PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки Франции

- Ноябрь 2022 г. Verallia приобрела 100% капитала Allied Glass. Группа объявила о подписании обязывающего соглашения с дочерней компанией Sun European Partners LLP о приобретении Allied Glass.

- Июнь 2022 г. Carlsberg Group объявила об испытаниях своей новой бутылки Fiber Bottle, впервые предоставив потребителям пивную бутылку, изготовленную на биологической основе и полностью перерабатываемую. Пилотный проект жизненно важен для ускорения реализации амбиций Carlsberg по превращению пивной бутылки в коммерческую реальность. Будет отобрано 8000 бутылок с клетчаткой на восьми рынках Западной Европы Дании, Швеции, Норвегии, Финляндии, Великобритании, Польши, Германии и Франции.

Отчет о рынке упаковки во Франции – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Макроэкономические факторы, такие как демографические изменения и изменение потребительских предпочтений.

4.2.2 Рост туризма в отрасли

4.3 Проблемы рынка

4.3.1 Ужесточение правил в стране против использования пластика

4.4 Привлекательность отрасли: анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Материал

5.1.1 Пластик

5.1.2 Стекло

5.1.3 Металл

5.1.4 Другие материалы

5.2 Тип упаковки

5.2.1 Гибкая упаковка

5.2.2 Жесткая упаковка

5.3 Вертикали конечных пользователей

5.3.1 Еда

5.3.2 Напитки

5.3.3 Здравоохранение и фармацевтика

5.3.4 Красота и уход за собой

5.3.5 Другие вертикали конечных пользователей

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании*

6.1.1 AR Packaging Group AB

6.1.2 DS Smith PLC

6.1.3 Смурфит Каппа Групп ПЛС

6.1.4 Tetra Pak International SA

6.1.5 Amcor PLC

6.1.6 Ball Corporation (Rexam PLC )

6.1.7 RPC Group PLC

6.1.8 Owens Illinois Inc.

6.1.9 Ardagh Group

6.1.10 Mondi PLC

6.1.11 Ametek Inc.

6.1.12 Crown Holding Inc.

6.1.13 Constantia Flexibles GmbH

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

8. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация упаковочной промышленности Франции

Упаковка описывается как процесс создания защитного и информативного покрытия продукта, который защищает его во время обращения, хранения и перемещения, а также предоставляет потребителям полезную информацию о содержимом упаковки. Однако объем исследования относится к материалу, используемому для упаковки продукта, например картонной коробке или пластиковому пакету. Исследование отслеживает спрос на рынке упаковки через доходы от продажи пластика, стекла и металла. Сюда также входит влияние регулирования и движущих сил на рост рынка. Исследование также включает в себя влияние российско-украинской войны на цены на сырье. Рынок упаковки во Франции сегментирован по материалам (пластик, стекло и металл), типу упаковки (гибкая и жесткая упаковка) и вертикали конечного пользователя (продукты питания, красота и средства личной гигиены, напитки, здравоохранение и фармацевтика).

Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Материал | ||

| ||

| ||

| ||

|

| Тип упаковки | ||

| ||

|

| Вертикали конечных пользователей | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка упаковки во Франции

Каков текущий размер рынка упаковки во Франции?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке упаковки Франции среднегодовой темп роста составит 1,76%.

Кто являются ключевыми игроками на рынке упаковки во Франции?

DS Smith PLC, AR Packaging Group AB, Smurfit Kappa Group PLC, Tetra Pak International SA, Amcor PLC — крупнейшие компании, работающие на рынке упаковки Франции.

Какие годы охватывает рынок упаковки Франции?

В отчете рассматривается исторический размер рынка упаковки Франции за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки Франции на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об упаковочной промышленности Франции

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки во Франции в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки во Франции включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.