| Период исследования | 2018 - 2029 |

| Базовый Год Для Оценки | 2023 |

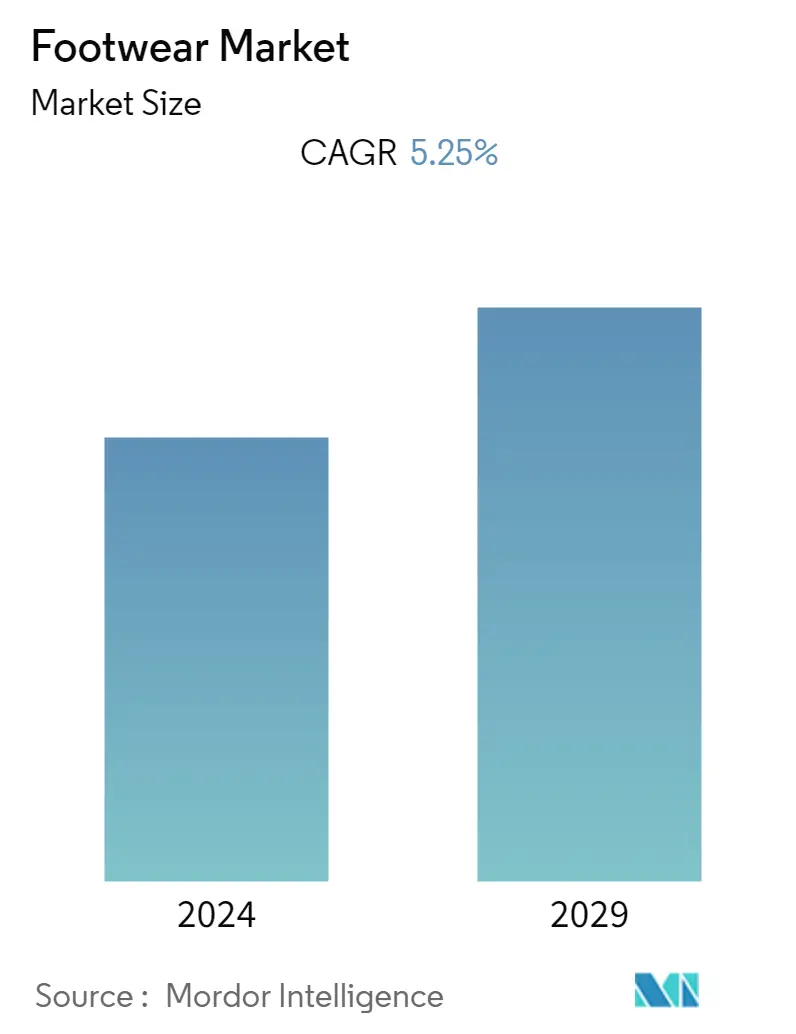

| CAGR | 5.25 % |

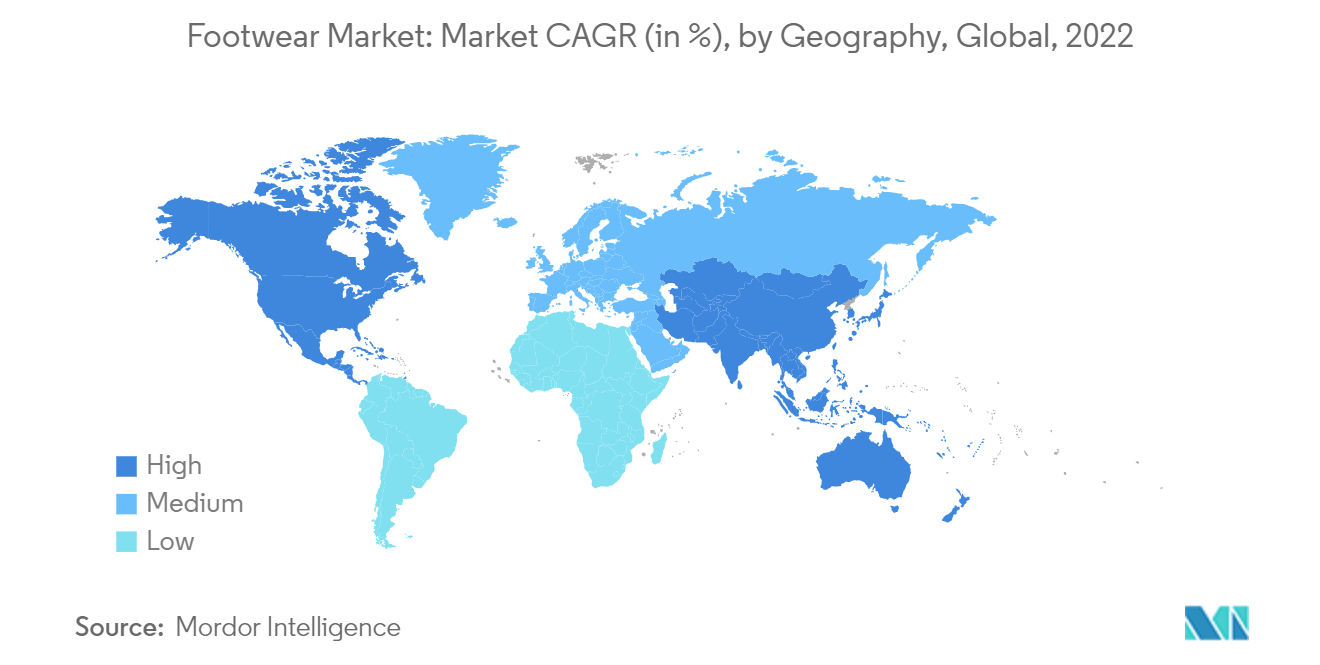

| Самый Быстрорастущий Рынок | Европа |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка обуви

Ожидается, что объем рынка обуви вырастет с 390,10 млрд долларов США в 2023 году до 503,83 млрд долларов США к 2028 году, при среднегодовом темпе роста 5,25% в течение прогнозируемого периода (2023-2028 гг.).

- Растущий спрос на модную, стильную и удобную обувь для всех возрастных групп является ключевым фактором, движущим мировой обувной индустрии. Рост популярности спортивной обуви, такой как футбол, крикет, баскетбол и гольф, в сочетании с экспоненциальными инвестициями правительств и глобальных организаций в продвижение спортивных лиг и участия в них стал ключевым фактором развития рынка.

- Азиатские страны, такие как Китай и Индия, являются основными экспортерами кожаной обуви в развитые страны. Например, по данным Департамента развития промышленности и внутренней торговли, в 2022 году из Индии в другие части мира было экспортировано кожаной обувной продукции на сумму около 2 047,08 миллиона долларов США.

- Кроме того, новой тенденцией на мировом обувном рынке является рост спроса на экологически чистую обувь. Наблюдается рост использования экологически чистых материалов и экологически чистых брендов обуви, которые с самого начала заложили устойчивое развитие в свои бренды. Производители находят инновационные способы производства такой продукции, отвечающей требованиям клиентов.

- Например, в августе 2022 года Solecraft, местная компания по производству экологически чистой обуви в Индии, объявила о выпуске своей первой пары устойчивой к поту обуви черного цвета. Компания заявила, что при изготовлении этих экологически чистых кроссовок использовались только натуральные материалы. Компания сообщила, что продукт был разработан в Индии и изготовлен с использованием японского бамбукового угля, шерсти австралийского мериноса премиум-класса и переработанного масла кофейной гущи на растительной основе.

- Спортивный отдых стал более распространенным, поскольку он повлиял на выбор спортивной обуви среди родителей-миллениалов. Благодаря этому фактору они одевают своих детей в спортивную одежду и обувь. Это стимулирует продажи всей обуви по всему миру.

- Неспортивная обувь, такая как ботинки, сандалии и шлепанцы, обычно используется потребителем в повседневной жизни. Следовательно, производители на рынке делают упор на инновационные и удобные для пользователя конструкции, чтобы привлечь потребителей. Более того, кроссовки являются одним из популярных видов обуви на рынке благодаря комфорту и дизайну. Кроссовки пользовались популярностью среди молодых потребителей. Они часто склонны покупать дорогие пары кроссовок в качестве инвестиции и энтузиазма по отношению к эксклюзивным коллекциям, доступным на рынке.

Тенденции обувного рынка

Потенциальное увеличение спроса в сегменте спортивной обуви

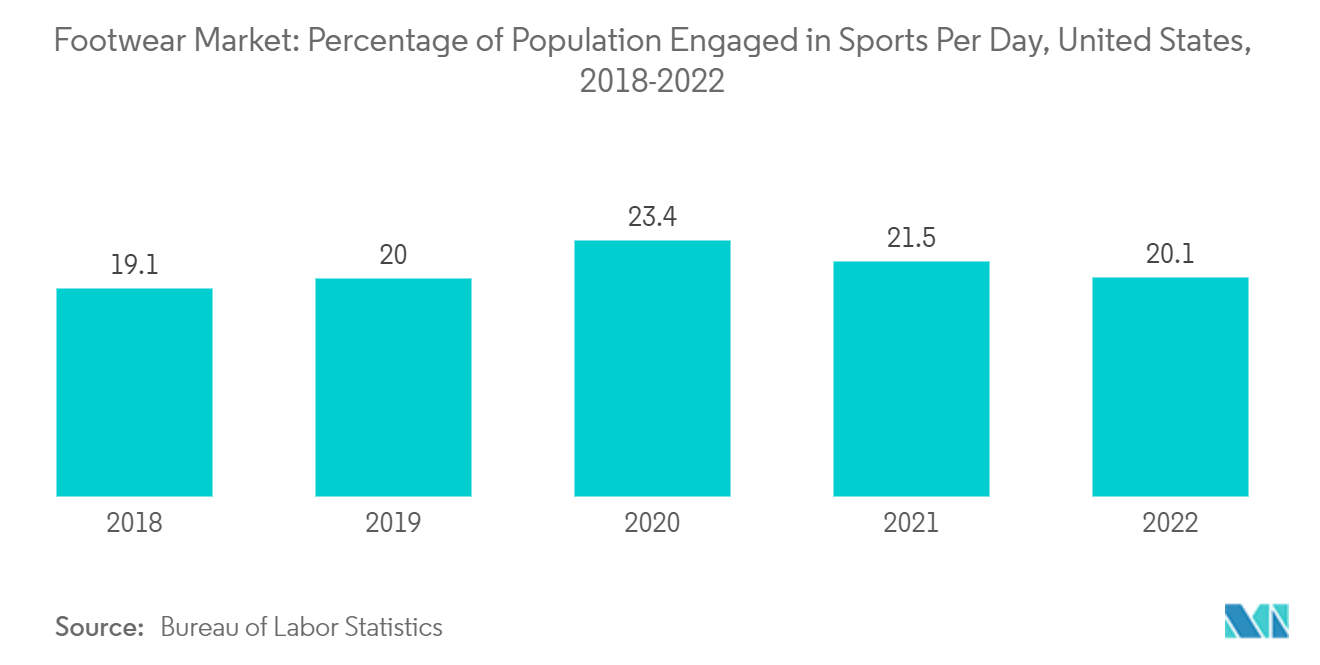

- Растущий энтузиазм и осведомленность о пользе занятий спортом и фитнесом для здоровья, процветающий сектор розничной электронной коммерции во всем мире и растущий уровень располагаемого дохода потребителей являются ключевыми факторами, способствующими росту сегмента. Растущие проблемы со здоровьем из-за малоподвижного образа жизни и вызванные им проблемы повышают спрос на спортивную обувь. Это побуждает людей активно участвовать в физических упражнениях как в помещении, так и на открытом воздухе.

- Такие виды спорта, как футбол, баскетбол, теннис, бадминтон и другие виды физической активности, такие как бег, занятия в тренажерном зале и другие, стали обычным явлением среди потребителей. Например, по данным Sports England, в период с 2021 по 2022 год в Англии около 5 896,8 человек участвовали в беге, 4 842,6 - в занятиях в тренажерном зале и 2 012,3 - участвовали в футболе и других физических нагрузках не реже двух раз в месяц. физической подготовки и минимального снаряжения, такого как обувь, которая защищает ноги и обеспечивает комфорт при выполнении упражнений. Эти факторы побуждают покупателя покупать или владеть более чем одной парой обуви, предназначенной для данного вида спорта, что приводит к увеличению продаж обуви на рынке.

- Кроме того, периодически проводимые крупные глобальные спортивные мероприятия, такие как Олимпийские игры, Игры Содружества, Азиатские игры, чемпионат мира по крикету, Суперкубок и чемпионат мира по футболу, также повышают спрос как со стороны спортсменов, так и со стороны людей, не занимающихся спортом. Например, в марте 2022 года Puma стала партнером Lega Serie A. Puma стала техническим партнером футбольной лиги и официальным поставщиком спортивных товаров и футбола для всех матчей в Европе. На обувном рынке наблюдается резкий рост спроса на спортивную обувь со стороны пользователей, ведущих образ жизни, из-за растущего сознания здоровья.

Азиатско-Тихоокеанский регион занимает заметную долю в обувной промышленности

- Только на Китай и Индию приходится почти треть мирового населения, и это гарантирует, что Азиатско-Тихоокеанский регион является крупнейшим обувным рынком в мире. Страны, вероятно, сохранят свое лидерство в совокупности. Они составляют почти 40% всего мирового обувного рынка. Это можно объяснить несколькими факторами, такими как быстрая урбанизация и предпочтение западному образу жизни и/или брендам, особенно в среднем классе и богатом обществе. В регионе также расположены многие транснациональные компании по производству спортивного оборудования, которые часто находятся в авангарде инноваций. Вероятно, они станут мировыми лидерами в разработке новой обуви, которая будет соответствовать как склонности к дизайну, так и предпочтению высшего качества.

- По данным Таиландского текстильного института, в 2022 году в Таиланд было импортировано кожаной одежды и обуви на сумму около 2,16 миллиарда долларов США. Импорт кожаной одежды и обуви из Таиланда в этом году вырос в стоимостном выражении по сравнению с годом ранее. По данным World Footwear, только на Азию приходилось около 87,4% мирового производства обуви в 2022 году, что отражает значительную концентрацию обувной промышленности в регионе. Это было связано с наличием дешевой рабочей силы и сырья, что позволяло производителям производить обувь по более низким ценам в больших количествах. Это привело к доступности многочисленных вариантов в категории обуви по конкурентоспособным ценам, что стимулирует изучаемый рынок по всему региону.

- Более того, обувная промышленность в Азиатско-Тихоокеанском регионе в последние годы набирает обороты, учитывая осведомленность и осведомленность людей о здоровье и текущих модных тенденциях. Это привело к появлению множества новых игроков, большинство из которых делают ставку на доступные цены, чтобы окунуться в массы, в основном в небольших городах и поселках. Эти бренды помогают интернет-магазинам, таким как Amazon, Flipkart, Rakuten, Foot Locker и Myntra, проникнуть на рынок Азиатско-Тихоокеанского региона.

Обзор обувной отрасли

Мировой рынок спортивной обуви является высококонкурентным, и основную долю рынка занимают такие известные игроки, как Puma SE, Nike Inc., Adidas AG, LVHM, Keringa SA и Puma SE. Это связано с более высоким проникновением компании на рынок, что отражает сильное влияние в отрасли через ее бренды, продукты, партнерские отношения и рекламу. Эти прогрессивные бренды применили все возможные стратегии для удовлетворения спроса обувного рынка, включая использование агрессивных цифровых кампаний, предложение широкого спектра инновационных и индивидуализированных продуктов, включая экологически чистую обувь, уникальные и гендерно-нейтральные модели, отвечающие потребностям предпочтения всех возрастных групп, включая спортивную обувь, специально разработанную для детей, а также сотрудничество с брендами.

Лидеры обувного рынка

-

Nike Inc.

-

Adidas AG

-

LVMH Moët Hennessy Louis Vuitton SE

-

Kering SA

-

Puma SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости обувного рынка

- Сентябрь 2023 г. Puma SA объявила о захватывающем сотрудничестве с известной поп-сенсацией Рианной, ознаменовав запуск своей последней коллекции спортивной обуви и спортивной одежды в рамках эксклюзивной линейки продуктов Fenty * Puma. Выдающимся предметом этой коллекции являются кроссовки в футбольном стиле, вдохновленные авангардом, отличающиеся характерным футбольным дизайном и изготовленные из роскошной мягкой винтажной кожи.

- Сентябрь 2023 г. Nike Inc. представила свою долгожданную коллекцию баскетбольных кроссовок Luka 2. Эти передовые изделия изготовлены из полноразмерного пеноматериала Formula 23, обеспечивающего исключительную амортизацию, и оснащены инновационной рамой для ног Isoplate для дополнительной поддержки. Что отличает эту обувь, так это экологически безопасный процесс производства, при котором 20% используемых материалов перерабатываются, что демонстрирует приверженность Nike к устойчивому развитию.

- Сентябрь 2022 г. корпорация Asics представила Novablast 3, инновационное дополнение к своей линейке обуви. Эти кроссовки характеризуются ярким геометрическим дизайном Origami, сочетающим в себе передовые технологии Asics, обеспечивающие уникальную амортизацию, которая обещает отзывчивый и энергичный бег.

Сегментация обувной промышленности

Обувь – это защитное покрытие для ног, такое как туфли, сандалии и другие виды. Эти продукты защищают ноги от повреждений и помогают облегчить повседневную физическую активность.

Объем мирового рынка обуви включает тип, конечного пользователя, канал сбыта и географию. В зависимости от типа рынок сегментирован на спортивную обувь и неспортивную обувь. Сегмент спортивной обуви включает кроссовки, спортивную обувь, обувь для треккинга/походов и другие виды спортивной обуви. Сегмент неспортивной обуви включает ботинки, шлепанцы/тапочки, кроссовки и другую неспортивную обувь. Дальнейшая сегментация осуществляется на основе конечных пользователей, включая мужчин, женщин и детей. Сегментация по каналу сбыта включает офлайн-магазины и интернет-магазины. В отчете излагаются данные обо всех регионах мира, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, а также Ближний Восток и Африку.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип | Спортивная обувь | Беговая обувь | |

| Спортивная обувь | |||

| Трекинговая/походная обувь | |||

| Другие типы спортивной обуви | |||

| Неспортивная обувь | Сапоги | ||

| Шлепанцы/тапочки | |||

| Кроссовки | |||

| Другая неспортивная обувь | |||

| Конечный пользователь | Люди | ||

| Женщины | |||

| Дети | |||

| Канал распределения | Офлайн-магазины розничной торговли | ||

| Розничные интернет-магазины | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Россия | |||

| Испания | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Колумбия | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Саудовская Аравия | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка обуви

Каков текущий размер рынка обуви?

Прогнозируется, что среднегодовой темп роста рынка обуви составит 5,25% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Обувь?

Nike Inc., Adidas AG, LVMH Moët Hennessy Louis Vuitton SE, Kering SA, Puma SE – основные компании, работающие на рынке обуви.

Какой регион на рынке Обувь является наиболее быстрорастущим?

По оценкам, в течение прогнозируемого периода (2024–2029 гг.) Европа будет расти самыми высокими темпами среднегодового темпа роста.

Какой регион имеет наибольшую долю на рынке Обувь?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка обуви.

Какие годы охватывает этот рынок обуви?

В отчете рассматривается исторический размер рынка обуви за годы 2018, 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка обуви за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Apparel, Footwear & Accessories Reports

Popular Consumer Goods and Services Reports

Отчет обувной промышленности

Мировой рынок обуви, включая туфли, ботинки, сандалии, кроссовки, тапочки, туфли на каблуке, лоферы, балетки, мокасины и сабо, испытывает рост спроса на стильную, удобную и спортивную обувь для всех демографических групп. Этому способствует рост числа спортивных лиг и их участия, поощряемый правительствами и международными организациями. Азиатские страны, особенно Китай и Индия, являются ключевыми экспортерами кожаной обуви. Растущая тенденция – это спрос на экологически чистую обувь, и производители разрабатывают творческие методы для удовлетворения этого спроса. Например, Solecraft, индийская фирма по производству экологически чистой обуви, представила свою первую пару устойчивых к поту темно-серых туфель, изготовленных из натуральных материалов. Тенденция к спортивному отдыху также повлияла на выбор спортивной обуви среди родителей-миллениалов. В сегменте спортивной обуви наблюдается потенциальный рост спроса в связи с повышением осведомленности о здоровье и проведением крупных международных спортивных мероприятий. Азиатско-Тихоокеанский регион доминирует на обувном рынке, при этом Китай и Индия представляют почти треть мирового населения. Обувная индустрия является высококонкурентной значительные доли рынка принадлежат таким крупным игрокам, как Puma SE, Nike Inc., Asics Corporation, Fila Group и Adidas AG. Эти бренды используют различные стратегии, в том числе агрессивные цифровые кампании, предлагая широкий спектр инновационных и настраиваемых продуктов, а также сотрудничество между брендами. Для более полного анализа доступна бесплатная загрузка отчета в формате PDF.