Размер и доля рынка продуктов при пищевой непереносимости

Анализ рынка продуктов при пищевой непереносимости от Mordor Intelligence

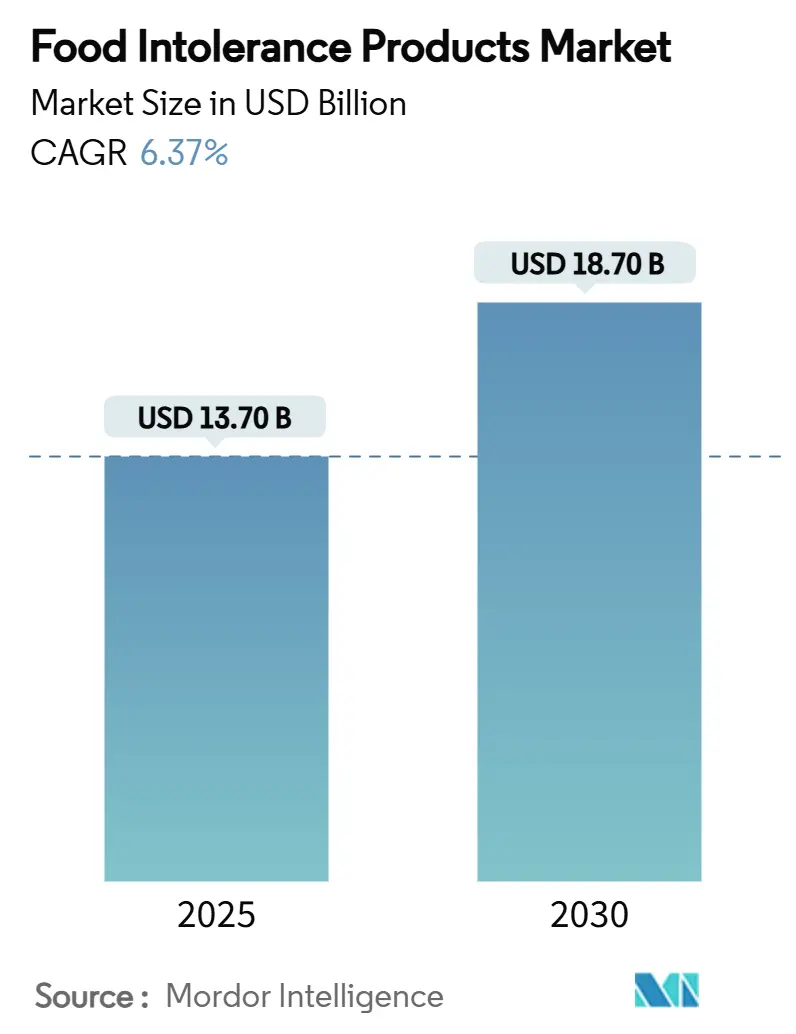

Ожидается, что рынок продуктов при пищевой непереносимости достигнет 13,7 млрд долларов США в 2025 году и вырастет до 18,7 млрд долларов США к 2030 году, отражая стабильный среднегодовой темп роста 6,37%. Траектория роста обусловлена строгими нормами безопасности пищевых продуктов, повышенной осведомленностью потребителей о проблемах здоровья, связанных с питанием, и стабильным ростом медицински диагностированных аллергий. Обновление 2024 года американского правила по продуктам без глютена для ферментированных и гидролизованных продуктов снизило неопределенность соблюдения требований, облегчив запуск новых продуктов и укрепив доверие среди чувствительных потребителей. В то время как Северная Америка сохраняет лидерство благодаря ранней нормативной ясности и высокой грамотности в области маркировки, городские домохозяйства в Азиатско-Тихоокеанском регионе демонстрируют самый быстрый рост объемов, поддерживаемый ростом доходов и расширением электронной коммерции. Производители отдают приоритет инвестициям в экономичные растительные ингредиенты и технологии точной ферментации для улучшения вкусового соответствия с обычными продуктами, что является критическим фактором обеспечения повторных покупок. Розничные торговцы оптимизируют полочное пространство, выделяя премиальные торцевые места и алгоритмически управляемые поисковые размещения брендам, которые соответствуют стандартам чистой маркировки, отсутствия аллергенов и органическим стандартам. Ожидается, что эти стратегические корректировки будут поддерживать долгосрочный рост объемов на рынке продуктов без содержания аллергенов.

Основные выводы отчета

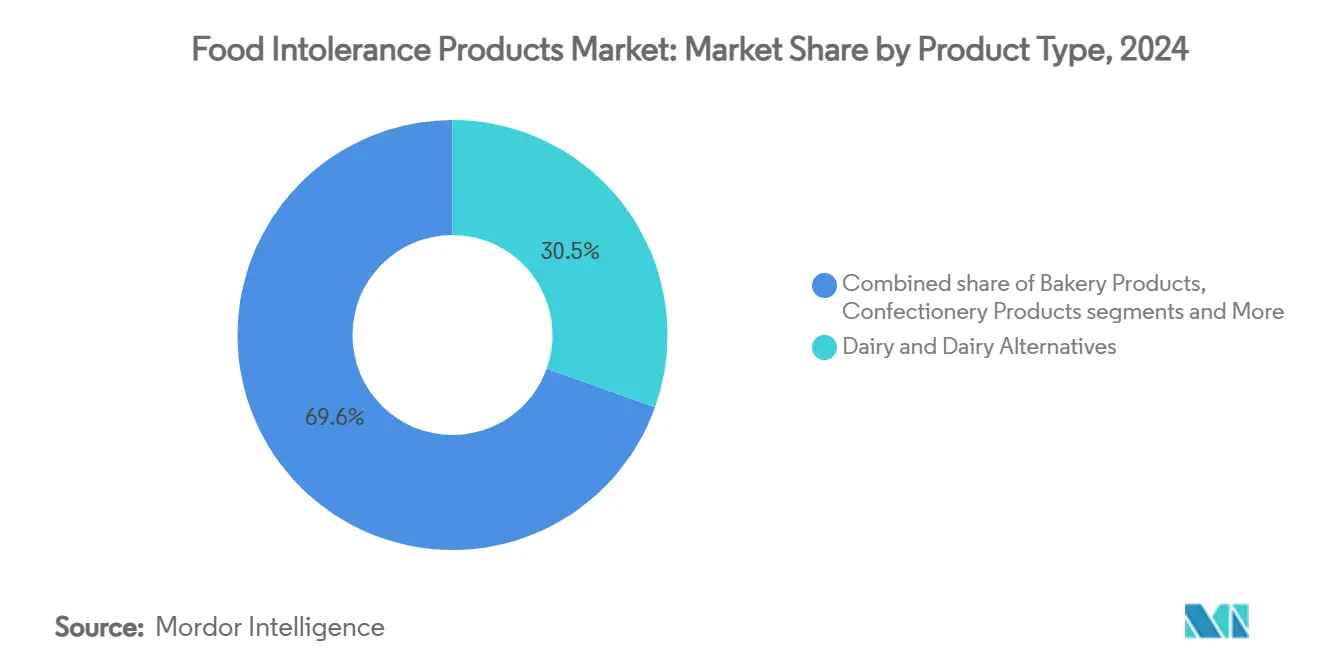

- По типу продукта молочные продукты и альтернативы молочным продуктам захватили 30,45% доли рынка продуктов без содержания аллергенов в 2024 году, в то время как кондитерские изделия прогнозируются к росту со среднегодовым темпом роста 7,79% до 2030 года.

- По типу маркировки продукты без глютена доминировали с долей 57,63% размера рынка продуктов без содержания аллергенов в 2024 году; продукты без лактозы продвигаются со среднегодовым темпом роста 8,15% в период 2025-2030 гг.

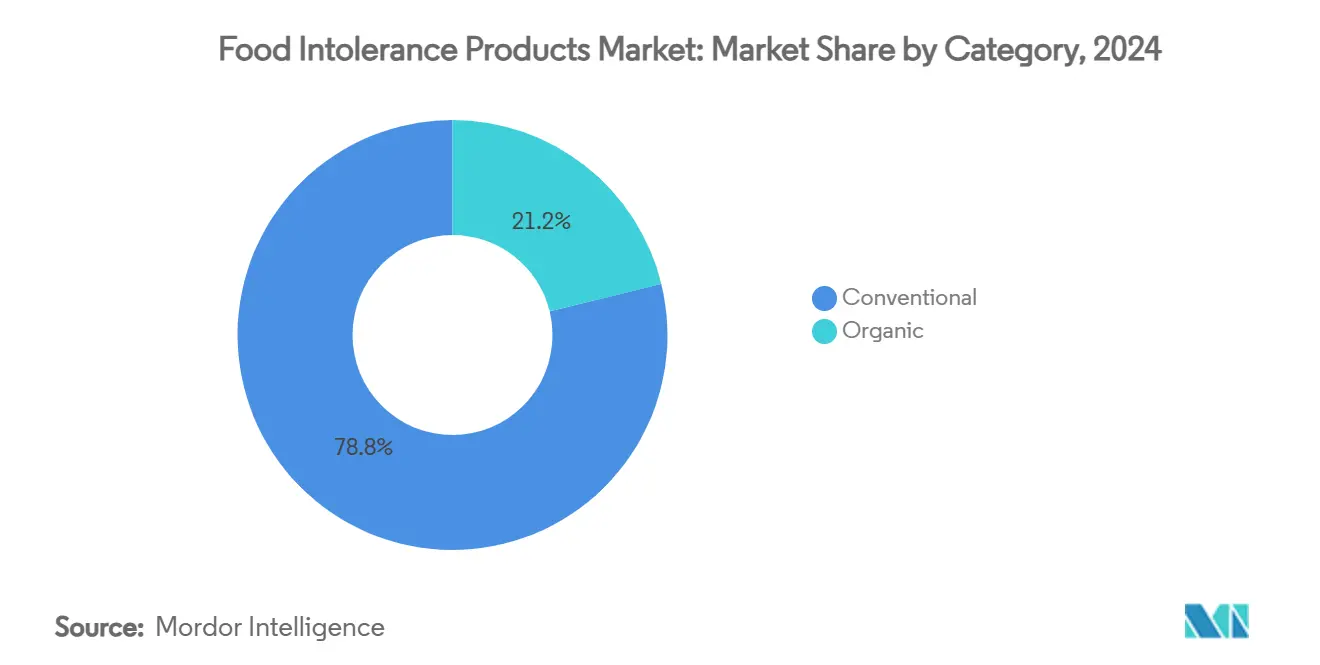

- По категории обычные линейки составили 78,81% рынка в 2024 году, а органические линейки растут быстрее всего со среднегодовым темпом роста 8,97% к 2030 году, заметно опережая обычные продукты.

- По каналу распространения супермаркеты и гипермаркеты держали 63,58% доли рынка продуктов без содержания аллергенов в 2024 году, в то время как онлайн-ритейл растет быстрее всего со среднегодовым темпом роста 9,12%.

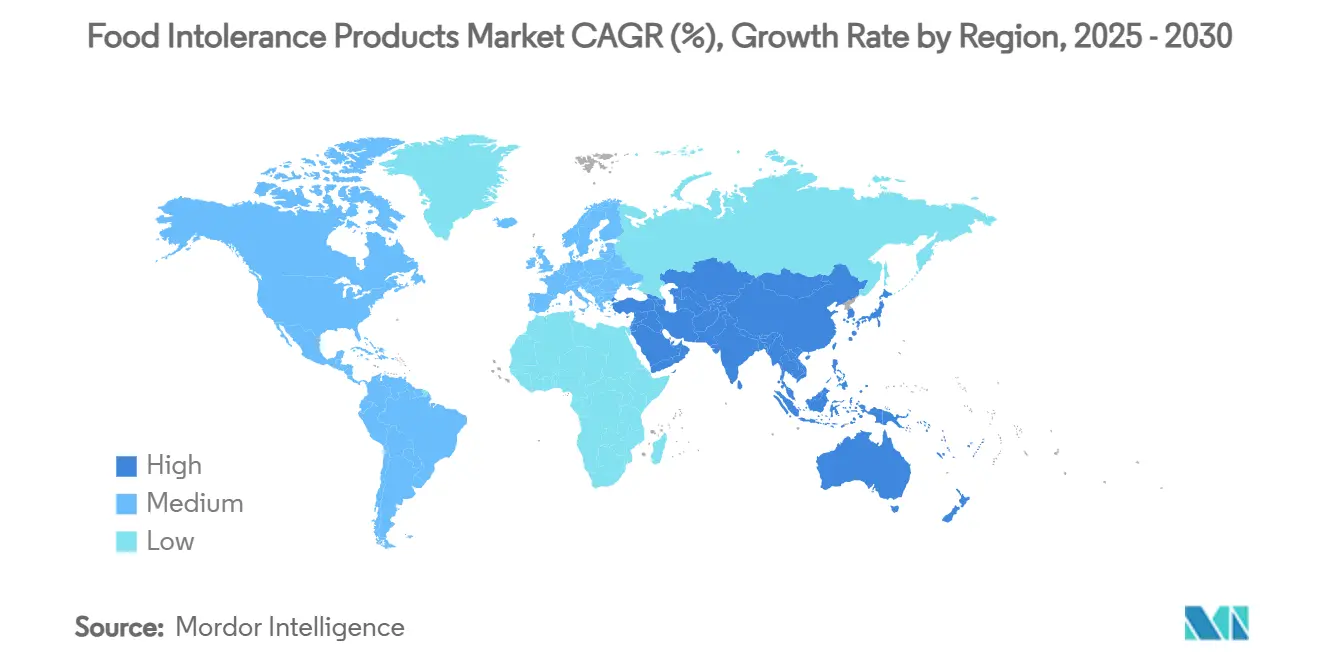

- По географии Северная Америка лидировала с долей доходов 35,86% в 2024 году; прогнозируется, что Азиатско-Тихоокеанский регион обеспечит наивысший региональный среднегодовой темп роста 8,45% до 2030 года.

Глобальные тенденции и аналитические данные рынка продуктов при пищевой непереносимости

Анализ влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ СРЕДНЕГОДОВОГО ТЕМПА РОСТА | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Премиализация хлебобулочных изделий без глютена | +1.2% | Северная Америка и Европа; распространяется на города Азиатско-Тихоокеанского региона | Средний срок (2-4 года) |

| Растущая распространенность пищевой непереносимости и аллергий | +1.8% | Глобально; наиболее высокая в развитых рынках | Долгий срок (≥ 4 лет) |

| Повышенная осведомленность потребителей и спрос на прозрачность маркировки | +0.9% | Глобально; возглавляется Северной Америкой и Западной Европой | Короткий срок (≤ 2 лет) |

| Рост растительных диет и диет без молочных продуктов | +1.4% | Глобально; раннее принятие в Северной Америке, Европе, Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Расширение онлайн и специализированных розничных каналов | +0.7% | Глобально; ускорено в городских рынках | Короткий срок (≤ 2 лет) |

| Спрос на удобные и готовые к употреблению продукты | +0.6% | Глобально; наиболее сильный в развитых рынках | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Премиализация хлебобулочных изделий без глютена

Рынок хлебобулочных изделий без глютена переходит от базового соответствия диетическим требованиям к обеспечению улучшенного сенсорного опыта и повышенной питательной ценности. Например, в 2024 году General Mills представила Annie's Super! Mac с содержанием 15 граммов белка и 6 граммов клетчатки на порцию благодаря интеграции желтого гороха. Это подчеркивает, как производители продвигают предложения без глютена за пределы традиционных заменителей пшеницы. Премиальное позиционирование позволяет производителям компенсировать более высокие производственные затраты, удовлетворяя потребительский спрос на продукты, которые соответствуют качеству обычных вариантов. Этот подход особенно эффективен на развитых рынках, где потребители готовы платить премию за воспринимаемые преимущества для здоровья и превосходный вкус. Рыночный анализ показывает, что эта стратегия премиализации расширяется в кондитерские и снековые сегменты, открывая новые возможности для получения доходов для устоявшихся производителей продуктов питания. Однако устойчивость этой тенденции зависит от непрерывных достижений в технологии ингредиентов и методах обработки для обеспечения опыта, подобного обычному, без компромиссов с атрибутами 'без содержания' аллергенов.

Растущая распространенность пищевой непереносимости и аллергий

Рынок пищевых аллергий и непереносимости переживает заметный рост, обусловленный эволюционирующими потребительскими образами жизни и осведомленностью о здоровье. Факторы, такие как диетические изменения, гигиенические практики, воздействие окружающей среды и изменения в микробиомах кишечника, активно изучаются как факторы, способствующие этой тенденции. В 2024 году Агентство пищевых стандартов сообщило, что 12% потребителей в Соединенном Королевстве (исключая Шотландию) страдали от пищевой непереносимости[1]Источник: Агентство пищевых стандартов, 'Food and You 2: Wave 8', www.food.gov.uk, подчеркивая масштаб проблемы. В ответ на эту растущую озабоченность FDA внедрило обновленные нормы 2024 года для маркировки продуктов без глютена для ферментированных и гидролизованных продуктов. Эти обновления направлены на устранение предыдущих нормативных пробелов, которые непреднамеренно подвергали пациентов с целиакией воздействию глютена, тем самым повышая безопасность потребителей и доверие. Распространенность пищевой непереносимости среди молодых демографических групп и городского населения подчеркивает стабильную и растущую базу спроса, которая, как ожидается, со временем превратится в увеличенную покупательную способность. Кроме того, признание сектором здравоохранения пищевых аллергий как значительной проблемы общественного здравоохранения стимулирует нормативные достижения, особенно в области прозрачных стандартов маркировки. Эта развивающаяся нормативная среда создает существенные возможности роста для производителей в сегменте продуктов 'без содержания' аллергенов, позволяя им удовлетворять растущий спрос на продукты без аллергенов и дружественные к непереносимости.

Повышенная осведомленность потребителей и спрос на прозрачность маркировки

Движимый громкими инцидентами безопасности пищевых продуктов и растущей осведомленностью о здоровье, потребительский спрос на прозрачность маркировки резко возрос. Этот сдвиг побудил к регулятивным мерам, включая предложенное FDA правило по маркировке питательных веществ на передней части упаковки, объявленное в январе 2025 года. Регулирование фокусируется на интерпретативной маркировке, позволяющей потребителям быстро оценивать уровни насыщенных жиров, натрия и добавленных сахаров. Это развитие представляет стратегическую возможность для продуктов 'без содержания' подчеркивать отсутствие этих ингредиентов. В 2023 году экспертная консультация ВОЗ по оценке риска пищевых аллергенов подчеркнула необходимость более надежных предупредительных систем маркировки аллергенов, ссылаясь на несоответствия и отсутствие подходов, основанных на оценке рисков, которые способствуют путанице потребителей. Пересмотренные нормы маркировки пищевых продуктов Сингапура, вступающие в силу в 2025 году, включают специфические руководящие принципы для заявлений о продуктах без глютена и запрещают вводящие в заблуждение заявления, отражая глобальный сдвиг к стандартизированным требованиям прозрачности. Выравнивание потребительских ожиданий с нормативными рамками создает конкурентное преимущество для производителей, принимающих прозрачные практики маркировки. Эта тенденция особенно выгодна для небольших компаний продуктов 'без содержания', позволяя им дифференцироваться через четкую и заслуживающую доверия коммуникацию об атрибутах своих продуктов и производственных процессах.

Рост растительных диет и диет без молочных продуктов

Растительные диеты перешли от нишевых тенденций здоровья к значительному драйверу основного потребительского поведения, поддерживаемому институциональными одобрениями и инновационными разработками продуктов. В феврале 2024 года Beyond Meat представила свою платформу четвертого поколения Beyond IV, которая снижает насыщенные жиры на 60% через включение масла авокадо и получила сертификаты Американской кардиологической ассоциации и Американской диабетической ассоциации. Эта инициатива подчеркивает, как производители растительных продуктов решают долгосрочные проблемы, касающиеся питательной адекватности. Движение дополнительно подтверждается достижениями в технологиях точной ферментации, которые производят идентичные животным молочные белки для преодоления вкусовых и функциональных ограничений в традиционных растительных альтернативах. Инвестиции в рекламу альтернатив молочным продуктам увеличиваются, при этом Организация пищевого фонда сообщила, что в Великобритании 27% расходов на рекламу было выделено альтернативам молочным продуктам, по сравнению с 73% для обычных молочных продуктов[2]Источник: Организация пищевого фонда, 'The Broken Plate 2025', www.foodfoundation.org.uk. Инвестиции Nestlé в точную ферментацию для своей линейки Cowabunga являются примером того, как многонациональные пищевые корпорации стратегически готовятся к потенциальным нарушениям на молочном рынке. Рост тенденции дополнительно поддерживается повышенной экологической осведомленностью среди молодых демографических групп и корпоративными инициативами устойчивости, которые отдают приоритет растительным ингредиентам. Кроме того, движение расширяется географически, особенно в Азиатско-Тихоокеанском регионе, где традиционные растительные диеты адаптируются в западные форматы удобства для удовлетворения эволюционирующих потребительских предпочтений.

Анализ влияния ограничений

| ОГРАНИЧЕНИЕ | (~) % ВЛИЯНИЕ НА ПРОГНОЗ СРЕДНЕГОДОВОГО ТЕМПА РОСТА | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Более высокие производственные затраты и затраты на сертификацию ограничивают рост | -1.1% | Глобально; наиболее серьезно в развивающихся рынках | Средний срок (2-4 года) |

| Проблемы в достижении вкусового и текстурного соответствия с обычными продуктами | -0.8% | Глобально; варьируется по категориям | Долгий срок (≥ 4 лет) |

| Ограниченная доступность в развивающихся рынках | -0.6% | Африка | Средний срок (2-4 года) |

| Потребительский скептицизм и путаница относительно маркировки | -0.4% | Глобально | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Более высокие производственные затраты и затраты на сертификацию ограничивают рост

Производители продуктов без содержания аллергенов сталкиваются с постоянными вызовами по затратам. Достижение сертификации без глютена включает обширную документацию, модернизацию объектов и непрерывное управление соответствием. Согласно анализу регулятивного воздействия FDA, годовые затраты на соответствие для маркировки без глютена составляют приблизительно 8,8 млн долларов США[3]Источник: Управление по санитарному надзору за качеством пищевых продуктов и медикаментов, 'Food Labeling', www.fda.gov. Эти затраты непропорционально влияют на меньших производителей, которые не имеют эффекта масштаба. Необходимость в специализированном поиске ингредиентов, выделенных производственных линиях и строгих протоколах тестирования создает структурные недостатки по затратам, препятствуя входу на рынок в ценочувствительных сегментах. Эта проблема особенно значительна в развивающихся рынках, где потребители имеют ограниченную терпимость к премиальному ценообразованию и нормативные рамки для продуктов без содержания аллергенов все еще развиваются. Однако достижения в производственных технологиях и альтернативах ингредиентов постепенно сужают эти различия в затратах. Инновации, такие как точная ферментация и технологии альтернативного белка, представляют возможности для достижения ценового паритета.

Проблемы в достижении вкусового и текстурного соответствия с обычными продуктами

Несмотря на заметные достижения в науке об ингредиентах и технологиях обработки, пробелы в сенсорном опыте между продуктами без содержания аллергенов и обычными продуктами продолжают ограничивать более широкое проникновение на рынок. Исследования потребительских предпочтений постоянно подчеркивают вкус и текстуру как критические драйверы решений о покупке, однако многие продукты без содержания аллергенов не соответствуют сенсорным ожиданиям, установленным обычными альтернативами. Эта проблема особенно значительна в хлебобулочном сегменте, где воспроизведение структурной функциональности глютена с альтернативными связующими веществами и белками остается сложным. Инновации в ферментной технологии, методах ферментации и модификации белков постепенно решают эти пробелы. Однако достижение полной сенсорной эквивалентности во всех категориях продуктов остается долгосрочной задачей, требующей устойчивых инвестиций в исследования и разработки.

Сегментный анализ

По типу продукта: молочные альтернативы стимулируют инновации

Молочные продукты и альтернативы молочным продуктам командуют 30,45% долей рынка в 2024 году, отражая зрелость сегмента и широкое потребительское принятие в нескольких категориях диетических ограничений. Успех этого сегмента объясняется его способностью одновременно удовлетворять потребности потребителей с непереносимостью лактозы, людей с аллергией на молочные продукты и тех, кто следует растительным диетам, тем самым захватывая более широкий рынок по сравнению с категориями одиночных ограничений. Кондитерские изделия представляют быстрорастущий сегмент, достигающий среднегодового темпа роста 7,79% до 2030 года, движимый тенденциями премиализации и инновационной разработкой продуктов за пределами традиционных предложений без сахара. В то же время хлебобулочный сегмент демонстрирует последовательный рост, поддерживаемый достижениями в продуктах без глютена. Аналогично, категории мяса и морепродуктов выигрывают от инноваций в растительных белках и технологиях альтернативного белка.

Растущая осведомленность о симптомах непереносимости лактозы и диагнозах значительно увеличила спрос на продукты без лактозы в нескольких категориях продуктов питания. В ответ производители расширяют свои продуктовые портфели, включая варианты без лактозы в ключевых категориях, таких как молоко, йогурт, сыр и мороженое. Например, в январе 2023 года Califia Farms представила продукты из органического миндального молока и овсяного молока, изготовленные из простых ингредиентов, таких как очищенная вода, морская соль и миндаль, исключая добавленные масла или камеди, чтобы удовлетворить потребителей с непереносимостью лактозы, ищущих альтернативы с чистой маркировкой. Дополнительно, соусы, приправы и заправки представляют растущую возможность, поскольку производители разрабатывают версии 'без содержания' аллергенов традиционно сложных категорий. Кроме того, специализированные продукты, нацеленные на нишевые диетические требования, способствуют общей диверсификации рынка.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу маркировки: продукты без лактозы набирают обороты

Продукты без глютена сохраняют лидерство на рынке с долей 57,63% в 2024 году, поддерживаемые устоявшейся потребительской осведомленностью и нормативной стандартизацией. Однако продукты без лактозы переживают более быстрый рост, со среднегодовым темпом роста 8,15%, прогнозируемым до 2030 года, отражая сдвиг в потребительских предпочтениях за пределы управления целиакией. Сегмент без лактозы капитализирует на своем более широком демографическом охвате, поскольку непереносимость лактозы влияет на большее глобальное население по сравнению с чувствительностью к глютену, представляя значительную рыночную возможность. Обновленные требования FDA к маркировке без глютена для ферментированных и гидролизованных продуктов в 2024 году предоставляют производителям более четкие пути соответствия, потенциально стабилизируя рост в сегменте без глютена при снижении регулятивных неопределенностей.

Категории маркировки расширяются, включая возникающие заявления о продуктах 'без содержания', такие как без сахара, без консервантов и специфические обозначения аллергенов, удовлетворяя все более сложные потребительские диетические требования. Интеграция множественных заявлений 'без содержания' на одном продукте предлагает возможности премиального рыночного позиционирования, но также вводит большие производственные сложности и более высокие затраты на сертификацию. Нормы маркировки пищевых продуктов Сингапура 2025 года подчеркивают эту нормативную эволюцию, устанавливая четкие стандарты для заявлений о продуктах без глютена и запрещая вводящие в заблуждение заявления, тем самым поддерживая рыночную стандартизацию и повышая потребительское доверие.

По категории: органический сегмент ускоряется

В 2024 году обычные продукты без содержания аллергенов продолжают доминировать на рынке, держа значительную долю 78,81%. Это доминирование подчеркивает их доступность и широкую доступность, делая их предпочтительным выбором для широкой потребительской базы. Эти продукты обслуживают бюджетных потребителей, сохраняя при этом сильное присутствие в различных каналах распространения. В противоположность, органические продукты без содержания аллергенов переживают замечательный рост, с прогнозируемым среднегодовым темпом роста 8,97% до 2030 года. Этот рост отражает увеличивающееся расширение премиального рыночного сегмента, движимого эволюционирующими потребительскими предпочтениями к продуктам, которые предлагают двойные преимущества, такие как здоровье и экологическая устойчивость. Быстрый рост органического сегмента выравнивается с более широкими тенденциями на органическом рынке, представляя производителям возможности вырезать уникальную позицию в все более конкурентном ландшафте.

Заботящиеся о здоровье потребители особенно склонны к комбинации органический-без содержания аллергенов, поскольку они воспринимают эти атрибуты как взаимодополняющие и укрепляющие друг друга. Эта тенденция подпитывается растущей осведомленностью о здоровье и благополучии, а также сдвигом к устойчивым моделям потребления. Однако производители сталкиваются со значительными операционными вызовами в удовлетворении строгих требований как для органической сертификации, так и для соответствия без содержания аллергенов. Эти двойные стандарты требуют надежных процессов и ресурсов, создавая высокие барьеры входа для новых игроков. Устоявшиеся компании с продвинутыми возможностями управления цепочкой поставок лучше позиционированы для навигации в этих сложностях и капитализации на растущем спросе. Поскольку продукты без содержания аллергенов продолжают получать основное принятие, ожидается, что важность двойной сертификации значительно возрастет, став ключевым дифференциатором для премиального позиционирования на рынке.

По каналу распространения: цифровая коммерция трансформирует доступ

В 2024 году супермаркеты и гипермаркеты поддерживают свое доминирование со значительной долей рынка 63,58%, эффективно используя свое обширное полочное пространство и выравниваясь с установившимися потребительскими покупательскими паттернами. Эти розничные форматы капитализируют на своей способности предлагать широкое разнообразие продуктов без содержания аллергенов, обеспечивая удобство и доступность для широкой клиентской базы. Одновременно онлайн-розничные каналы свидетельствуют о значительном импульсе, с надежным среднегодовым темпом роста 9,12%, прогнозируемым до 2030 года. Этот рост фундаментально изменяет то, как потребители открывают и покупают продукты без содержания аллергенов. Интеграция цифровых технологий облегчила выполнение специализированных диетических требований в разнообразных географических регионах, решая долгосрочный вызов ограниченной местной доступности для нишевых продуктов без содержания аллергенов. Магазины здоровой пищи продолжают играть критическую роль на рынке, не только предоставляя продукты, но и предлагая образовательные ресурсы и персонализированные консультации. Эти магазины особенно незаменимы для потребителей, управляющих сложными диетическими ограничениями, поскольку они предоставляют экспертное руководство и адаптированные рекомендации продуктов для удовлетворения специфических потребностей в здоровье.

Магазины удобства и продуктовые магазины действуют как доступные точки распространения для основных продуктов без содержания аллергенов, обслуживая потребителей, ищущих быстрые и легкие варианты покупок. Дополнительно, другие каналы распространения, такие как специализированные розничные торговцы, поставщики услуг питания и модели прямого потребителя, стратегически позиционированы для обслуживания различных рыночных сегментов. Для производителей продуктов без содержания аллергенов принятие комплексной многоканальной стратегии является императивным для максимизации проникновения на рынок и удовлетворения разнообразных покупательских предпочтений и требований доступности потребителей. Онлайн-платформы, в частности, предоставляют конкурентное преимущество, предлагая детальные описания продуктов, прозрачность ингредиентов и отзывы клиентов. Эти функции расширяют возможности потребителей принимать информированные решения о покупках, обеспечивая при этом соответствие их диетическим ограничениям, тем самым повышая доверие и лояльность к бренду.

Географический анализ

В 2024 году Северная Америка обеспечила наибольшую региональную долю доходов в 35,86%, движимую строгими нормами маркировки аллергенов, высокой распространенностью медицински диагностированных непереносимостей и хорошо установленной сетью логистики холодовой цепи. Совместные усилия между исследовательскими институтами и поставщиками ингредиентов в регионе продвигают текстуро-улучшающие гидроколлоиды и ферментные системы, которые быстро входят на коммерческие рынки. Растущий акцент на ESG-отчетности повысил полочное присутствие продуктов 'без содержания' аллергенов с органическими или устойчиво полученными сертификациями, дополнительно укрепляя рыночное лидерство Северной Америки.

Азиатско-Тихоокеанский регион является быстрорастущим регионом, с ожидаемым среднегодовым темпом роста 8,45% до 2030 года. Городские миллениалы в ключевых рынках, таких как Китай, Индия и Таиланд, все больше заменяют молочное молоко растительными альтернативами, тенденция, подпитываемая маркетингом социальных медиа-инфлюенсеров. Планируемое выравнивание Сингапуром стандартов без глютена с Codex к 2025 году ожидается упростить трансграничную электронную коммерцию для брендов, экспортирующих из Австралии и Соединенных Штатов. Несмотря на различия в покупательной способности в подрегионах, принятие мобильных платежей и рост микро-центров выполнения позволяют брендам 'без содержания' аллергенов преодолевать традиционные вызовы распространения, стимулируя значительный рост региона на рынке продуктов без содержания аллергенов.

Европа сочетает установившиеся модели органического потребления с определенными неэффективностями распространения, которые ограничивают полную доступность продуктов. Страны, такие как Германия и Швеция, выигрывают от сильных сетей магазинов здоровой пищи. Строгие нормы маркировки аллергенов ЕС, среди самых жестких глобально, предоставляют потребителям высокое доверие как к отечественным, так и к импортированным продуктам 'без содержания' аллергенов. В противоположность, Латинская Америка и Ближний Восток и Африка находятся на ранних стадиях рыночного принятия. Однако расширяющийся средний класс и увеличивающееся воздействие западных диетических тенденций в этих регионах указывают на потенциал роста, особенно поскольку нормативные рамки продвигаются и инфраструктура холодовой цепи улучшается.

Конкурентный ландшафт

Рынок продуктов при пищевой непереносимости фрагментирован, с консолидацией, набирающей импульс, поскольку устоявшиеся конгломераты все больше приобретают инновации, а не разрабатывают их внутренне. Рыночная динамика движима комбинацией масштабной эффективности и продвинутых возможностей исследований и разработок. Компании обеспечивают конкурентное преимущество, фокусируясь на трех критических факторах: достижении сенсорной эквивалентности, обеспечении прозрачного поиска и создании надежного омниканального присутствия. Основные игроки, работающие на рынке, включают General Mills Inc., Danone S.A., Abbott Laboratories, Nestlé S.A. и Arla Foods amba, среди других.

Малые и средние дизрапторы поддерживают свою релевантность, нацеливаясь на специфические диетические ниши, такие как кето-дружественные, без орехов смеси для выпечки, или оперируя сертифицированными объектами без аллергенов, которые большие конкуренты находят сложными для репликации без значительных инвестиций в переоснащение. Стабильное увеличение заявок на патенты в USPTO для растительных эмульсий, технологий экструзии и анализов обнаружения аллергенов подчеркивает постоянные усилия индустрии по решению вкусовых и затратных вызовов через технические достижения.

Конкурентная динамика благоприятствует компаниям, которые могут управлять затратами на сертификацию, оперировать или арендовать выделенные производственные линии и использовать прямую обратную связь данных от каналов электронной коммерции. Стратегические сотрудничества между специалистами по ингредиентам и контрактными производителями ускоряют время выхода на рынок для стартапов, стимулируя высокий оборот категорий и обеспечивая непрерывный пайплайн инноваций на рынке продуктов без содержания аллергенов.

Лидеры индустрии продуктов при пищевой непереносимости

-

General Mills Inc.

-

Danone S.A.

-

Abbott Laboratories

-

Nestlé S.A.

-

Arla Foods amba

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в индустрии

- Март 2025 года: Doughlicious представила новую линейку веганского и безглютенового гурманского печенья. Продуктовая линейка включает вкусы, такие как Double Chocolate Chip, Salted Caramel, Chocolate Chip и Banana Good Granola.

- Февраль 2025 года: Flowers Foods завершила свое приобретение Simple Mills за 795 млн долларов США, ведущего производителя натуральных снеков, специализирующегося на безглютеновых крекерах, печенье и смесях для выпечки.

- Октябрь 2024 года: Feel Good Foods запустила безглютеновые куриные супные пельмени, стратегически разработанные для удовлетворения потребительского спроса на удобные варианты питания, включая обед, легкие ужины и полдники.

- Май 2024 года: Mondelez International запустила свое первое сертифицированное безглютеновое печенье под брендом Chips Ahoy!. Компания потратила годы на совершенствование нового печенья для достижения текстуры и декадентского вкуса.

Глобальный отчет о рынке продуктов при пищевой непереносимости - область охвата

Продукты при пищевой непереносимости относятся к продуктам без содержания с заявлениями, такими как 'веганский', 'без молочных продуктов' и другими.

Глобальный рынок продуктов при пищевой непереносимости сегментирован по типу продукта, типу маркировки, каналу распространения и географии. На основе типа продукта рынок сегментирован на хлебобулочные изделия, кондитерские изделия, молочные продукты и альтернативы молочным продуктам, мясо и морепродукты, соусы, приправы и заправки, и прочие. На основе типа маркировки рынок разделен на продукты без глютена, продукты без лактозы и другие типы маркировки. На основе каналов распространения рынок разделен на супермаркеты/гипермаркеты, магазины удобства/продуктовые магазины, интернет-магазины и другие каналы распространения. Исследование также включает глобальный анализ регионов, таких как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток и Африка.

Размер рынка был определен в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Молочные продукты и альтернативы молочным продуктам |

| Хлебобулочные изделия |

| Кондитерские изделия |

| Продукты из мяса и морепродуктов |

| Соусы, приправы и заправки |

| Другие типы продуктов |

| Продукты без глютена |

| Продукты без лактозы |

| Прочие |

| Обычные |

| Органические |

| Супермаркеты/гипермаркеты |

| Магазины здоровой пищи |

| Магазины удобства и продуктовые магазины |

| Интернет-магазины |

| Прочие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Молочные продукты и альтернативы молочным продуктам | |

| Хлебобулочные изделия | ||

| Кондитерские изделия | ||

| Продукты из мяса и морепродуктов | ||

| Соусы, приправы и заправки | ||

| Другие типы продуктов | ||

| По типу маркировки | Продукты без глютена | |

| Продукты без лактозы | ||

| Прочие | ||

| По категории | Обычные | |

| Органические | ||

| По каналу распространения | Супермаркеты/гипермаркеты | |

| Магазины здоровой пищи | ||

| Магазины удобства и продуктовые магазины | ||

| Интернет-магазины | ||

| Прочие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка продуктов без содержания аллергенов?

Размер рынка продуктов без содержания аллергенов составляет 13,7 млрд долларов США в 2025 году и прогнозируется достичь 18,7 млрд долларов США к 2030 году, поддерживаемый среднегодовым темпом роста 6,37%.

Какой регион лидирует на глобальном рынке продуктов без содержания аллергенов?

Северная Америка лидирует с долей доходов 35,86% в 2024 году, движимая четкими нормами маркировки и высокой потребительской осведомленностью.

Какой продуктовый сегмент растет быстрее всего?

Кондитерские изделия, включая дружественные к аллергикам шоколады и жевательные конфеты, прогнозируются к росту со среднегодовым темпом роста 7,79% до 2030 года.

Как электронная коммерция влияет на продажи продуктов без содержания аллергенов?

Онлайн продуктовые каналы расширяются со среднегодовым темпом роста 9,12%, предлагая более широкие фильтры ассортимента и прямое распространение потребителям со специализированными диетическими потребностями.

Последнее обновление страницы: