Объем рынка упаковки быстроходных потребительских товаров (FMCG)

| Период исследования | 2019 - 2029 |

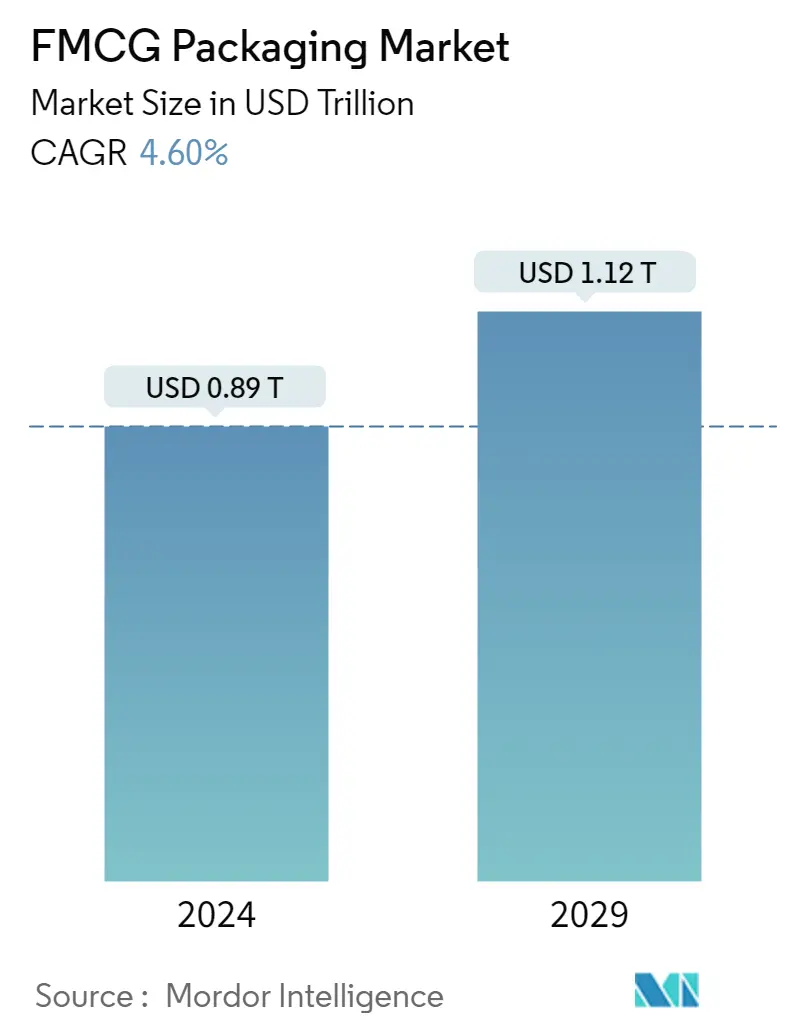

| Размер рынка (2024) | USD 0.89 триллиона долларов США |

| Размер рынка (2029) | USD 1.12 триллиона долларов США |

| CAGR(2024 - 2029) | 4.60 % |

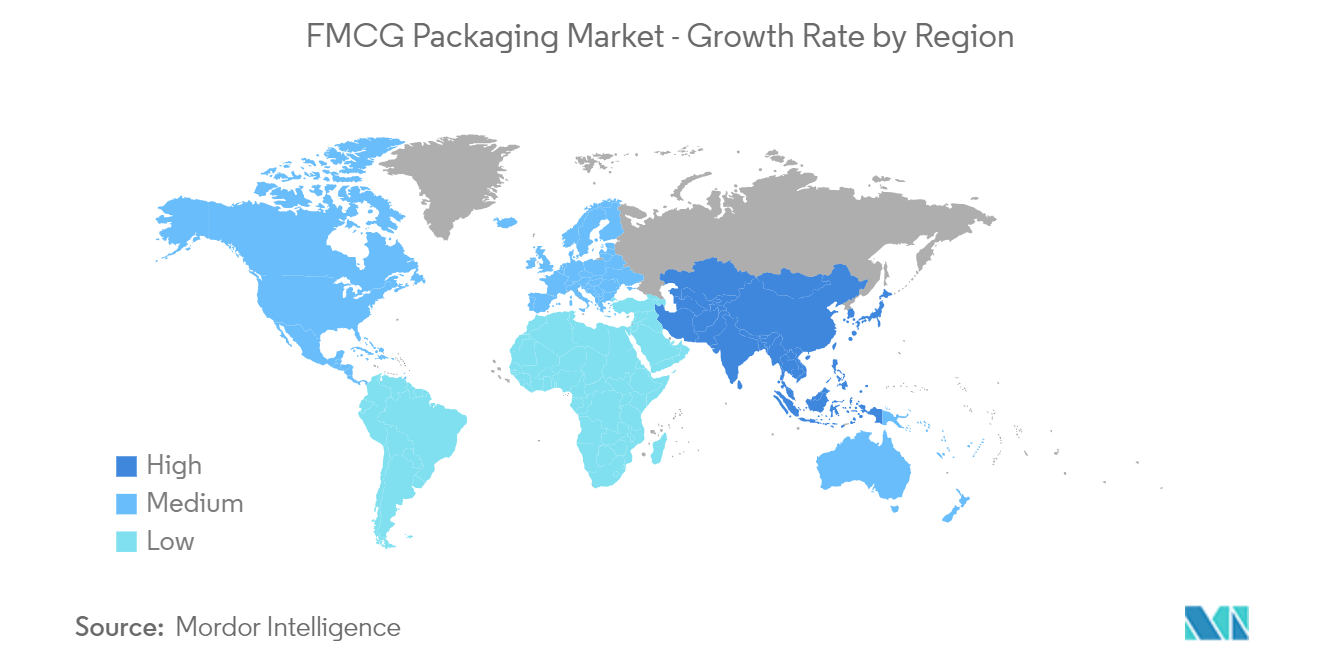

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки быстроходных потребительских товаров (FMCG)

Объем рынка упаковки FMCG оценивается в 0,89 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,12 триллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 4,60% в течение прогнозируемого периода (2024-2029 годы).

- Индустрия продуктов питания и напитков переживает огромные изменения из-за меняющихся потребительских предпочтений, которые побуждают компании FMCG внедрять новые технологии и меры, чтобы предлагать упаковку, соответствующую меняющимся тенденциям. Поставщики упаковки внедряют современные упаковочные технологии, чтобы улучшить качество упаковки, чтобы обслуживать более широкий круг клиентов (компании FMCG) и дать им возможность добиться дифференциации продукции.

- Перевозка упакованных товаров и расходных материалов может иметь неблагоприятные последствия и снизить пищевую ценность упакованного содержимого. В связи с желанием потребителей иметь информацию о происхождении пищевых продуктов возникает все больше и больше гиперлокальных цепочек поставок. Учитывая недавнюю тенденцию появления частных торговых марок, крупные ритейлеры наращивают объем упаковки, чтобы привлечь клиентов. По данным опроса, проведенного Daymon, более половины потребителей лояльны к конкретному магазину благодаря его собственным торговым маркам. Более того, в отчете также было обнаружено, что 85% потребителей считают, что они доверяют частному бренду так же, как национальному, а 81% заявили, что покупают продукт индивидуального бренда во время каждого похода по магазинам.

- По данным India Brand Equity Foundation (IBEF), индустрия FMCG в Индии выросла благодаря росту, ориентированному на потребителя, и росту цен на продукцию, особенно на товары первой необходимости. В отрасли FMCG занято около 3 миллионов человек, что составляет около 5% всех рабочих мест в обрабатывающей промышленности Индии. По прогнозам, в 2022-2023 годах рост доходов страны от продаж товаров повседневного спроса увеличится на 7-9%. Благоприятные усилия и политика правительства, растущий сельский рынок и молодое население, новые бренды и развитие платформ электронной коммерции являются одними из основных факторов роста сектора.

- Современные разработки в области упаковки морепродуктов становятся все более сложными и более приспособленными к социальным тенденциям, рекламируемым потребителями, розничными торговцами и покупателями основных продуктов питания, которые делают для них покупки. Устойчивое развитие морепродуктов было устойчивой тенденцией, продвигающей здоровые ресурсы морепродуктов на протяжении поколений. Та же идея сейчас сосредоточена на жизнеспособности упаковки, используемой для защиты и транспортировки морепродуктов. По словам компании-упаковщика Bemis, ориентированной на потребителя, ожидается, что озабоченность устойчивыми практиками во всех областях цепочки поставок будет продолжать расти. Многие компании по производству напитков заинтересованы в трансформации своей упаковки, переходе от бутылок к алюминиевым банкам для воды и внедрении интерактивных цифровых платформ.

- Растет обеспокоенность и осведомленность о влиянии упаковочных отходов, производимых сектором FMCG, на окружающую среду. Одноразовая упаковка, особенно пластиковая, вызывает критику, поскольку способствует загрязнению окружающей среды, образованию мусора и захоронению отходов. Поиск экологически приемлемых альтернатив является проблематичным для компаний FMCG из-за расширения экологических ограничений и спроса клиентов на экологически чистые упаковочные решения.

- С вспышкой COVID-19 потребительские товары считались товарами первой необходимости и не реагировали на замедление так сильно, как товары в других секторах. COVID-19 значительно стимулировал электронную коммерцию из-за карантина и ограничений для традиционных магазинов. Потребители все чаще покупают товары повседневного спроса через Интернет, что увеличивает потребность в упаковке для безопасной и эффективной доставки. Это увеличило спрос на варианты упаковки, подходящие для электронной коммерции, такие как прочные материалы, конструкции с небольшой занимаемой площадью и оптимизированные размеры контейнеров. Кроме того, российско-украинская война оказала влияние на всю упаковочную экосистему.

Тенденции рынка упаковки быстроходных потребительских товаров (FMCG)

Ожидается, что Beverage будет занимать основную долю

- Будущее развитие будет в основном стимулироваться урбанизацией, активной молодежью и увеличением ее участия в рабочей силе, ростом располагаемого дохода для покупок и улучшением связей, особенно в небольших городах. Правительственные постановления привели к новому развитию рынка упаковки для напитков. Были предприняты инициативы по сокращению производства мусора, поскольку считается, что отходы упаковки наносят вред окружающей среде. Это побудило промышленность использовать перерабатываемую и экологически чистую упаковку.

- Из-за ряда проблем, в том числе растущих проблем со здоровьем, размер упаковки напитков стал предметом разногласий в течение последних десяти лет. Газированные напитки и другие потребляемые в избытке продукты приводят к несбалансированному уровню сахара в крови. Он увеличивает риск развития диабета 2 типа, ухудшая способность печени метаболизировать потребление сахара. Чтобы предоставить клиентам больше альтернатив и позволить им лучше контролировать количество выпитых напитков, производители напитков вынуждены минимизировать размер упаковки. Кроме того, ряд производителей взяли на себя обязательства по снижению калорийности, что требует уменьшения упаковки.

- Развитие коммерческой печати привело к появлению различных возможностей печати на упаковке напитков. Поскольку конечные потребители упаковки ценят преимущества цифровой печати (эстетика, персонализация и т. д.), лояльность клиентов к конкретному бренду FMCG повышается. Более того, коды быстрого ответа (QR) стали основным/распространенным отпечатком на упаковке продукта, который можно сканировать с помощью смартфона для дополнительного отображения данных, таких как информация о продукте и рекламный контент, и это лишь некоторые из них. Это еще больше способствует развитию привязанности клиентов к бренду.

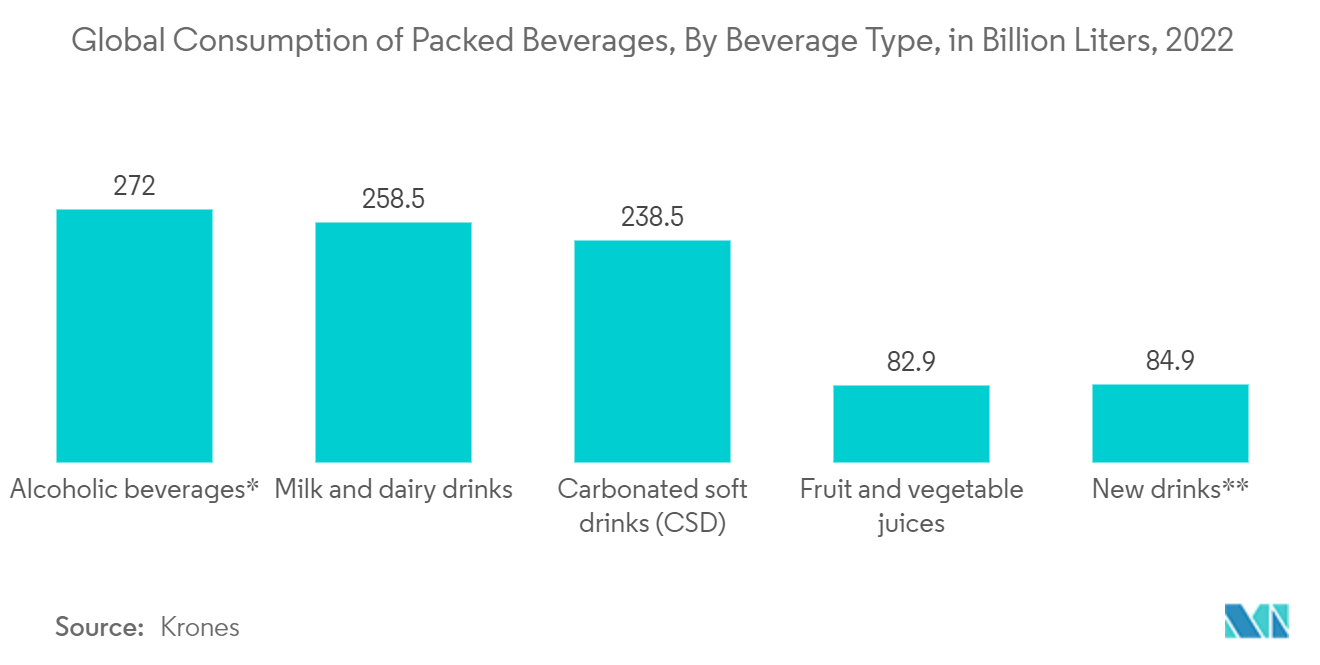

- По данным Krones, количество упакованной воды, потребленной во всем мире в 2022 году, достигло 472 миллиардов литров, что сделало ее самым популярным видом напитка. Молочные продукты и молоко заняли второе и третье место соответственно. Рост использования упакованных напитков, особенно бутилированной воды, показывает, что производителям придется регулярно производить больше упакованных товаров.

- Потребность в упаковочных материалах для товаров повседневного спроса, таких как бутылки, банки, картонные коробки и пакеты, обусловлена увеличением объемов производства. Согласно отчету Krones, потребление алкогольных напитков в 2022 году превысило 72 миллиарда литров, что сделало их самым потребляемым упакованным напитком в мире.

Ожидается, что Северная Америка будет занимать значительную долю

- Ожидается, что Соединенные Штаты будут лидировать на североамериканском рынке упаковки FMCG благодаря большому населению и значительной клиентской базе для местной промышленности. В Северной Америке Соединенные Штаты являются одним из основных регионов, который расширяется в результате увеличения перевозок товаров, импортной и экспортной деятельности, а также государственного регулирования экологической безопасности. Ожидается, что изменение предпочтений людей в отношении биоразлагаемых и экологически чистых упаковочных материалов также повлияет на рыночный спрос.

- Некоторые из крупных упаковочных предприятий, действующих в этой отрасли, базируются в стране. Некоторые из них включают Graphic Packaging International, WestRock, Packaging Corporation of America, Sonoco Production Company, International Paper Company и Packaging Corporation of America.

- Ожидается, что расширение упаковки FMCG также будет поддерживаться на протяжении всего прогнозируемого периода за счет роста спроса на свежие продукты, оптовую упаковку и хранение, а также за счет деятельности, связанной с международной торговлей. Progressive Grocers сообщает, что продажи свежих продуктов в США в целом выросли с 63,6 млрд долларов США в 2019 году до 75,8 млрд долларов США по состоянию на май 2022 года.

- Инфраструктура электронной коммерции в Канаде очень развита и хорошо связана с инфраструктурой США. Amazon, Wal-Mart, Canadian Tyre, Costco, Best Buy, Hudson's Bay и Etsy входят в число ведущих онлайн-торговцев Канады. Простота доставки на дом, омниканальные возможности ритейлеров и контекстуальный потребительский опыт способствуют росту электронной коммерции. расходы в США. По оценкам Министерства торговли США, объем продаж электронной коммерции в 2022 году достиг 1,03 триллиона долларов США, что на 7,44% больше, чем в 2021 году, и на 18,44%, чем в 2020 году. 19,3% всех розничных продаж в США в 2022 году было осуществлено через электронную коммерцию.

- Интернет является основным каналом заказа для канадских клиентов. За последние десять лет потребительские онлайн-продажи выросли больше, чем традиционные розничные продажи. Чтобы улучшить связи между бизнесом и бизнесом с потребителем, большинство канадских предприятий розничной торговли внедрили сотовые технологии и интернет-системы.

Обзор индустрии упаковки быстроходных потребительских товаров (FMCG)

Рынок упаковки FMCG может изменить конкуренцию, открыв множество новых возможностей для дифференциации и предоставления услуг с добавленной стоимостью. Они также позволят фирмам адаптировать предложения к более конкретным сегментам рынка и даже настраивать продукты для отдельных клиентов, что еще больше усилит дифференциацию и реализацию цен. Коэффициент концентрации фирм достаточно высок, поскольку рынок характеризуется концентрацией уникальных брендов и новых игроков.

В апреле 2023 года Tyson Foods, одна из крупнейших пищевых корпораций в мире и известный мировой лидер в области производства протеинов, и Amcor вновь заключили партнерское соглашение, чтобы представить более экологичную упаковку для потребительских товаров. Amcor и Tyson Foods объединились, чтобы разработать первое на рынке решение, которое предлагает более экологически чистую упаковку без ущерба для производительности.

В октябре 2022 года Mondi и Reckitt выпустили бумажную упаковку для таблеток для мытья посуды Finish, в которой используется на 75% меньше пластика. Лидирующие на рынке таблетки для мытья посуды Finish от Reckitt теперь поставляются в инновационной упаковке на бумажной основе, созданной Mondi, которая помогла Reckitt в ее стремлении к устойчивому развитию.

Лидеры рынка упаковки для быстроходных потребительских товаров (FMCG)

-

Amcor Limited

-

Ball Corporation

-

Berry Plastics Corporation

-

Tetra Pak International S.A.

-

DS Smith PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки быстроходных потребительских товаров (FMCG)

- Апрель 2023 г. Tetra Pak и The Walt Disney Company сотрудничают, чтобы привнести очарование Disney и MARVEL в известные категории молочных напитков. На безалкогольном белом молоке, свежем белом молоке, ароматизированном молоке и протеиновых напитках в картонных упаковках для напитков под брендом Qualité Prix от Coop в Швейцарии будет представлена графика восьмидесяти Disney и MARVEL.

- Декабрь 2022 г. Amcor объявила об открытии своего нового, современного производственного предприятия в Хуэйчжоу, Китай. Завод площадью 590 000 квадратных футов, крупнейший завод по производству гибкой упаковки в Китае по производственной мощности, представлял собой инвестиции в размере около 100 миллионов долларов США, что значительно расширило возможности Amcor по удовлетворению растущего спроса клиентов во всем Азиатско-Тихоокеанском регионе.

- Октябрь 2022 г. Berry Global в сотрудничестве с Cosmos Corporation выпустила новую линейку сжимаемых тюбиков для бренда Cosmos Texture Theory, который в июле дебютировал в магазинах стоимостью около 6000 долларов США.

Отчет о рынке упаковки для быстроходных потребительских товаров (FMCG) – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Введение в рыночные драйверы и ограничения

4.3 Драйверы рынка

4.3.1 Потребность в дифференцированной упаковочной продукции для стимулирования спроса

4.3.2 Растущий спрос на небольшие и удобные упакованные продукты

4.4 Рыночные ограничения

4.4.1 Строгие государственные постановления в отношении экологической безопасности

4.4.2 Отсутствие усовершенствований в технологиях препятствует росту

4.5 Анализ цепочки создания стоимости в отрасли

4.6 Привлекательность отрасли: анализ пяти сил Портера

4.6.1 Рыночная власть поставщиков

4.6.2 Переговорная сила потребителей

4.6.3 Угроза новых участников

4.6.4 Угроза продуктов-заменителей

4.6.5 Интенсивность конкурентного соперничества

4.7 Оценка влияния COVID-19 на упаковочную отрасль FMCG

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Материал

5.1.1 Бумага и картон

5.1.2 Пластик

5.1.3 Металл

5.1.4 Стекло

5.2 Приложение

5.2.1 Напитки

5.2.2 Еда

5.2.3 Бытовая и личная гигиена

5.2.4 Другие отрасли конечных пользователей (уход за домашними животными, табачные изделия)

5.3 География

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.2 Европа

5.3.2.1 Великобритания

5.3.2.2 Германия

5.3.2.3 Франция

5.3.2.4 Испания

5.3.2.5 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Индия

5.3.3.3 Япония

5.3.3.4 Южная Корея

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Латинская Америка

5.3.4.1 Бразилия

5.3.4.2 Мексика

5.3.4.3 Остальная часть Латинской Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Совет сотрудничества стран Персидского залива (GCC)

5.3.5.2 Египет

5.3.5.3 Нигерия

5.3.5.4 Кения

5.3.5.5 Южная Африка

5.3.5.6 Турция

5.3.5.7 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Amcor Ltd

6.1.2 Ball Corporation

6.1.3 Mondi Group

6.1.4 Sealed Air Corporation

6.1.5 DS Smith PLC

6.1.6 Consol Glass (Pty) Ltd.

6.1.7 Nampak Ltd.

6.1.8 Astrapak Ltd (RPC Group)

6.1.9 Mpact Pty Ltd.

6.1.10 Crown Holdings, Inc.

6.1.11 Stora Enso Oyj

6.1.12 Constantia Flexibles GmbH

6.1.13 Toyo Seikan Kaisha Limited

6.1.14 Берри Пластикс Корпорейшн

6.1.15 East African Packaging Industries Ltd (EAPI)

6.1.16 Albea SA

6.1.17 Tetra Pak International S.A.

6.1.18 Bonpak (Pty) Ltd.

6.1.19 Frigoglass South Africa (Pty) Ltd.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация упаковочной отрасли быстроходных потребительских товаров (FMCG)

Проектирование, производство и распространение упаковочной продукции и материалов, предназначенных для быстроходных потребительских товаров, составляют рынок упаковки FMCG (Fast-Moving Consumer Goods). В секторе FMCG упаковка чрезвычайно важна, поскольку она обеспечивает безопасность товаров во время хранения и транспортировки, а также обеспечивает брендинг, удобство для клиентов и коммуникацию.

Рынок упаковки FMCG сегментирован по типу материала (бумага и картон, пластик, металл, стекло), применению (напитки, продукты питания, товары для дома и средства личной гигиены) и географическому положению ((Северная Америка – США и Канада), (Европа – Великобритания, Германия, Франция, Испания и остальные страны Европы), (Азиатско-Тихоокеанский регион — Китай, Индия, Япония, Южная Корея и остальные страны Азиатско-Тихоокеанского региона), (Латинская Америка — Бразилия, Мексика и остальная часть Латинской Америки) ), (Ближний Восток и Совет сотрудничества стран Персидского залива (ССАГПЗ), Египет, Нигерия, Кения, Южная Африка, Турция и остальные страны Ближнего Востока и Африки). предусмотрены вышеуказанные сегменты.

| Материал | ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

|

| География | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка упаковки быстроходных потребительских товаров (FMCG)

Насколько велик рынок упаковки FMCG?

Ожидается, что объем рынка упаковки FMCG достигнет 0,89 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 4,60% и достигнет 1,12 триллиона долларов США к 2029 году.

Каков текущий размер рынка упаковки FMCG?

Ожидается, что в 2024 году объем рынка упаковки FMCG достигнет 0,89 триллиона долларов США.

Кто являются ключевыми игроками на рынке упаковки FMCG?

Amcor Limited, Ball Corporation, Berry Plastics Corporation, Tetra Pak International S.A., DS Smith PLC — основные компании, работающие на рынке упаковки FMCG.

Какой регион на рынке упаковки FMCG является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке упаковки FMCG?

В 2024 году Северная Америка будет занимать наибольшую долю рынка упаковки FMCG.

Какие годы охватывает этот рынок упаковки FMCG и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки FMCG оценивался в 0,85 триллиона долларов США. В отчете рассматривается исторический размер рынка упаковки FMCG за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки FMCG на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии упаковки FMCG

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки FMCG в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки FMCG включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.