| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 477.97 Billion |

| Размер Рынка (2029) | USD 732.05 Billion |

| CAGR (2024 - 2029) | 8.90 % |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка удобрений GCC

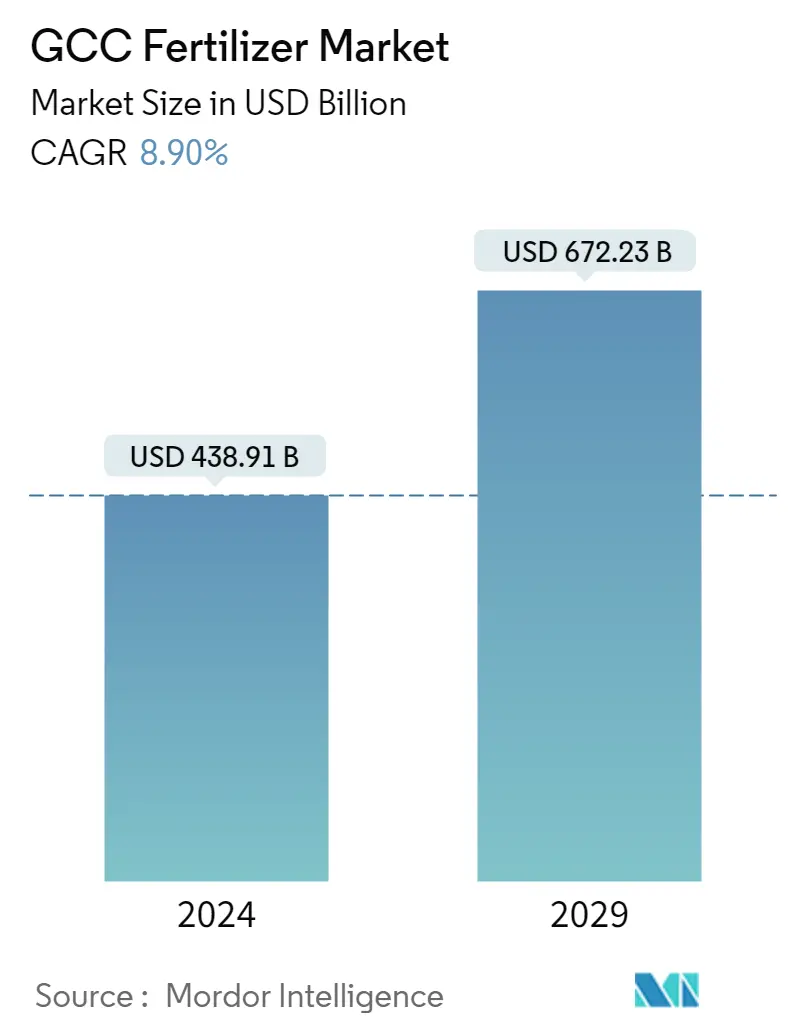

Размер рынка удобрений стран Персидского залива оценивается в 438,91 миллиарда долларов США в 2024 году и, как ожидается, достигнет 672,23 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 8,90% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 существенно повлияла на экономику стран Персидского залива в 2020 году из-за мер социального дистанцирования, национальных ограничений и снижения цен на удобрения. Химическая промышленность в регионе тесно связана с экономической деятельностью, препятствиями со стороны спроса и предложения, колебаниями цен на сырье и ростом отраслей конечных потребителей. Страна испытала на себе негативные последствия пандемии и общей экономической ситуации.

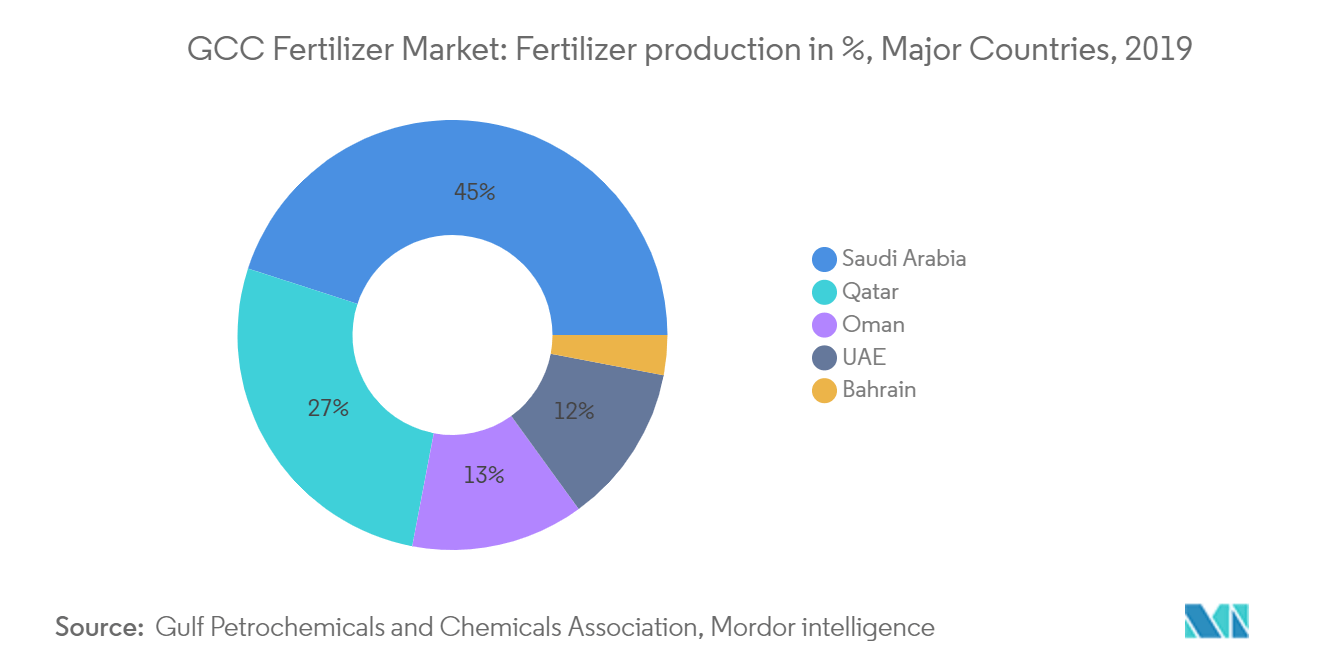

Растущий спрос на продовольственное зерно и растущая осведомленность фермерских сообществ об использовании удобрений для повышения производительности стимулируют рынок удобрений. Растущий спрос на удобрения из других стран стимулирует производство в странах Персидского залива. На Саудовскую Аравию пришлось 49% общего производства удобрений в странах Персидского залива в 2019 году.

Сегмент азотных удобрений занимает большую часть рынка. Однако применение калийных удобрений быстро растет, поскольку они могут повысить устойчивость растений к абиотическому стрессу, особенно к недостатку воды, что может существенно снизить урожайность сельскохозяйственных культур.

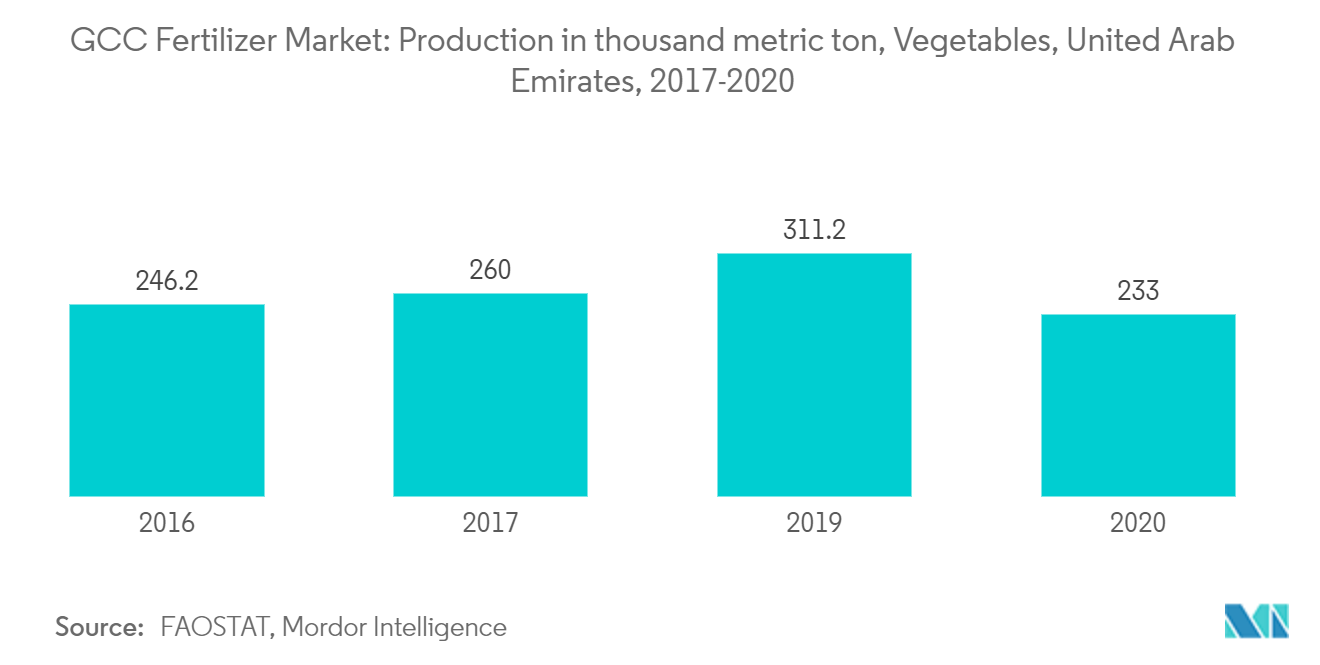

Производство фруктов и овощей в регионе растет, поскольку правительства стран Персидского залива сосредоточены на достижении самообеспеченности. Кроме того, пандемия COVID-19 сделала упор на развитие местных источников продовольствия. По данным Продовольственной и сельскохозяйственной организации, в 2020 году производство первичных фруктов и овощей в Саудовской Аравии составило 2913,9 тыс. тонн и 1052,1 тыс. тонн.

Тенденции рынка удобрений стран Персидского залива

Расширение растениеводства на фоне роста спроса на продовольственное зерно

Некоторыми основными факторами, благоприятствующими росту рынка удобрений, являются растущий спрос на продовольственное зерно и растущая осведомленность фермерских сообществ об использовании удобрений для ежегодного повышения производительности, при этом темпы роста составляют 10,3%. Высокая плотность населения, ведущая к нехватке продовольствия, стимулирует рост рынка. Высокий спрос на удобрения со стороны Индии и Бразилии также стимулирует рост индустрии удобрений в регионе Персидского залива.

В настоящее время Саудовская Аравия экспортирует на мировой рынок пшеницу, финики, фрукты, овощи и цветы. Финики, которые когда-то были основным продуктом питания саудовцев, теперь выращиваются в основном для глобальной гуманитарной помощи. Такие инициативы приводят к более широкому использованию удобрений в растениеводстве. Кроме того, правительство Саудовской Аравии улучшило свой сельскохозяйственный сектор в рамках Видения 2030. Главным приоритетом для Королевства является повышение эффективности использования ограниченных природных ресурсов при развитии сельских районов.

Современная интенсификация сельского хозяйства в стране может еще больше увеличить непрерывное земледелие и внесение удобрений благодаря непрерывному орошению. Например, по данным Всемирного банка, потребление удобрений в Объединенных Арабских Эмиратах выросло с 708,5 кг на гектар пашни в 2017 году до 745,35 кг на гектар пашни в 2018 году. Таким образом, применение удобрений и спрос на внутреннем рынке ожидается постепенное увеличение.

Саудовская Аравия — крупнейший производитель удобрений

Саудовская Аравия и Катар являются крупными центрами производства аммиака и карбамида в регионе, при этом производство DAP в настоящее время доступно только в Саудовской Аравии.

Ожидается, что к 2024 году на Королевство будет приходиться 40% доли производства аммиака в странах Персидского залива и 25% производства карбамида в странах Персидского залива, а на Катар может приходиться 24% и 34% соответственно. Удобрения ранее были основной экспортной продукцией из стран Персидского залива в Китай. Однако, поскольку Китай все больше внимания уделял удовлетворению своих потребностей в удобрениях, эта торговая структура практически исчезла.

В результате Индия стала крупнейшим экспортным рынком удобрений стран Персидского залива в 2018 году, на ее долю пришлось 27,9% общего экспорта, за ней следовали США, Бразилия, Таиланд, Австралия и Южная Африка. Индустрия удобрений стран Персидского залива развивается и продолжает расти, поскольку региональные производители используют новые возможности роста внутри и за пределами региона. Отрасль сохраняет положительную траекторию роста благодаря увеличению производственных мощностей и развитию портфеля продуктов.

Обзор отрасли удобрений GCC

Рынок удобрений GCC фрагментирован. Одними из ведущих игроков на рынке являются Qatar Fertilizer Company, Saudi Arabian Fertilizer Company, Gulf Petrochemical Industries Company, Fertil и Emirates Bio Fertilizer Factory. В феврале 2017 года японская компания JGC Gulf International подписала соглашение с Gulf Petrochemical Industries Company на производство карбамидоформальдегида на сумму 8,8 млн долларов США.

Лидеры рынка удобрений GCC

-

Qatar Fertilizer Company

-

Saudi Arabian Fertilizer Company

-

Gulf Petrochemical Industries Company

-

Emirates Bio Fertilizer Factory

-

Fertil

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка удобрений GCC

В январе 2022 года компания SABIC Agri-Nutrients приобрела ETC Group (ETG) с 49% акций ETG Inputs Holdco Limited за сумму сделки 320 миллионов долларов США. Соглашение является частью стратегии компании SABIC Agri-Nutrients по интеграции цепочки создания стоимости и распределению рынков агронутриентов.

В октябре 2021 года JAS Global Industries расширила свое присутствие в Саудовской Аравии, открыв новое производственное предприятие в Эр-Рияде. Эта стратегическая инвестиция позволяет JAS расширить свое присутствие и улучшить свои услуги в Саудовской Аравии.

В 2020 году в Объединенных Арабских Эмиратах компания Fertil создала совместное предприятие с производителями OCI в Египте и Алжире, что сделало ее крупнейшей компанией по производству азотных удобрений на Ближнем Востоке и в Северной Африке.

В 2020 году по инициативе правительств Омана и Индии была создана Oman India Fertilizer Company SAOC (OMIFCO) с целью строительства, владения и эксплуатации современного двухлинейного завода по производству аммиачно-карбамидных удобрений мирового масштаба в г. Промышленная зона Сур в Султанате Оман.

Сегментация промышленности удобрений стран Персидского залива

В объем отчета также входит полный список ключевых игроков рынка, анализ их текущих стратегических интересов и другая ключевая информация. Рынок удобрений GCC сегментирован по типу продукции и географическому положению. В отчете представлен размер рынка и прогнозы в стоимостном выражении (в миллионах долларов США) для вышеуказанных сегментов.

| Тип продукта | Азотистый | Мочевина | |

| Кальций-аммиачная селитра (КАН) | |||

| Нитрат аммония | |||

| Сульфат аммония | |||

| Аммиак | |||

| Другие азотные удобрения | |||

| фосфатный | Моноаммонийфосфат (MAP) | ||

| Диаммонийфосфат (ДАФ) | |||

| Тройной суперфосфат (TSP) | |||

| Другие фосфорные удобрения | |||

| Калий | Мюриат калия (MOP) | ||

| Сульфат калия (СОП) | |||

| Вторичные питательные удобрения | |||

| Микроудобрения | |||

| Приложение | Зерно и крупы | ||

| Зернобобовые и масличные семена | |||

| Фрукты и овощи | |||

| Коммерческие культуры | |||

| Другие приложения | |||

| География | Саудовская Аравия | ||

| Катар | |||

| Мой собственный | |||

| Объединенные Арабские Эмираты | |||

| Остальная часть GCC | |||

Часто задаваемые вопросы по исследованию рынка удобрений GCC

Насколько велик рынок удобрений стран Персидского залива?

Ожидается, что объем рынка удобрений стран Персидского залива в 2024 году достигнет 438,91 млрд долларов США, а среднегодовой темп роста составит 8,90% и достигнет 672,23 млрд долларов США к 2029 году.

Каков текущий размер рынка удобрений GCC?

Ожидается, что в 2024 году объем рынка удобрений стран Персидского залива достигнет 438,91 миллиарда долларов США.

Кто являются ключевыми игроками на рынке удобрений GCC?

Qatar Fertilizer Company, Saudi Arabian Fertilizer Company, Gulf Petrochemical Industries Company, Emirates Bio Fertilizer Factory, Fertil — основные компании, работающие на рынке удобрений GCC.

Какие годы охватывает рынок удобрений стран Персидского залива и каков был размер рынка в 2023 году?

В 2023 году объем рынка удобрений стран Персидского залива оценивался в 403,04 миллиарда долларов США. В отчете рассматривается исторический размер рынка удобрений GCC за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка удобрений GCC на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Fertilizers Reports

Popular Agriculture Reports

Отчет об отрасли удобрений GCC

Статистические данные о доле, размере и темпах роста доходов на рынке удобрений GCC в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ GCC Fertilizer включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.