| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 4.12 Million tons |

| Объем Рынка (2029) | 5.03 Million tons |

| CAGR | 4.06 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

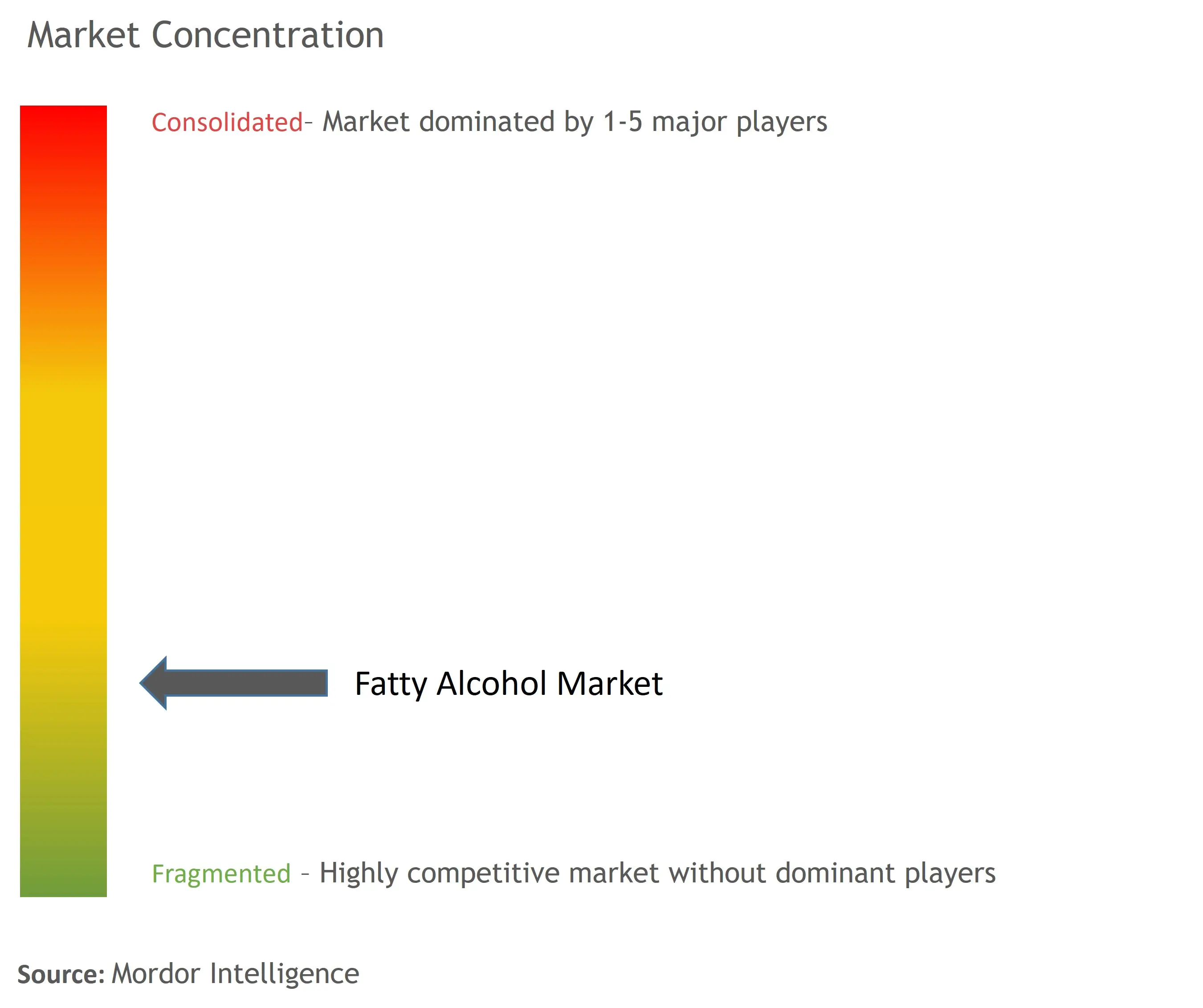

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка жирного алкоголя

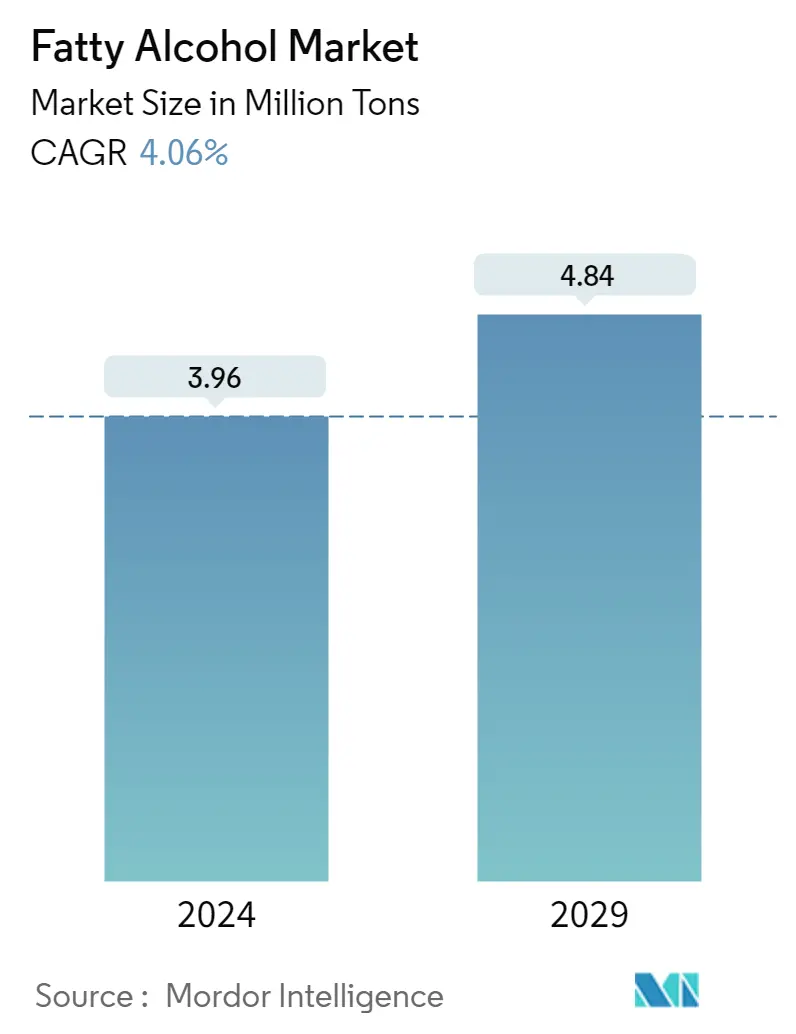

Объем рынка жирных спиртов оценивается в 3,96 миллиона тонн в 2024 году и, как ожидается, достигнет 4,84 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 4,06% в течение прогнозируемого периода (2024-2029).

Рынок испытал негативное влияние из-за COVID-19. Несколько стран ввели карантин, чтобы сдержать распространение пандемии. Закрытие многочисленных компаний и заводов нарушило работу сетей поставок по всему миру и нанесло ущерб глобальному производству, графикам поставок и продажам продукции. В настоящее время рынок жирных спиртов оправился от последствий пандемии COVID-19 и растет значительными темпами.

- Ожидается, что в среднесрочной перспективе растущий спрос со стороны фармацевтической промышленности и увеличение использования жирных спиртов в средствах личной гигиены и косметике станут основными движущими факторами рынка.

- С другой стороны, высокая волатильность цен на сырье, вероятно, станет сдерживающим фактором для рынка.

- Растущий спрос на жирные спиртовые продукты биологического происхождения, вероятно, откроет новые возможности для рынка в ближайшие годы.

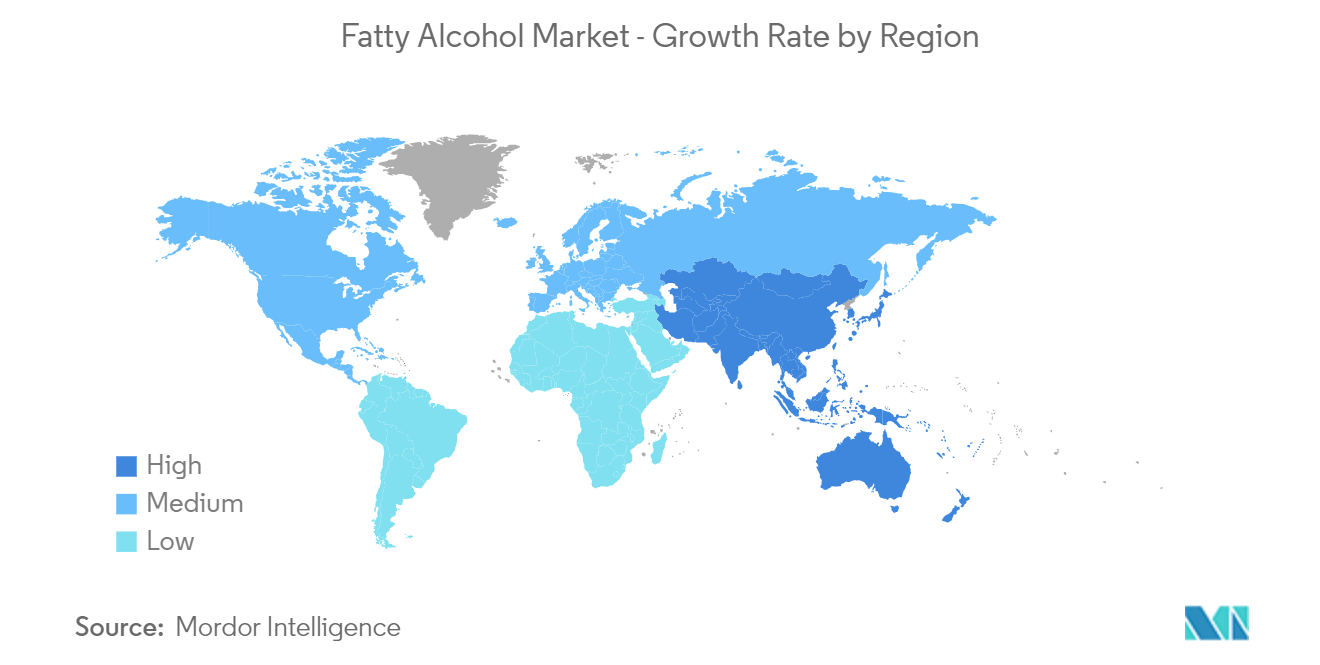

- На Азиатско-Тихоокеанский регион приходится наибольшая доля рынка, и этот регион, вероятно, продолжит доминировать на рынке в течение прогнозируемого периода.

Тенденции рынка жирного алкоголя

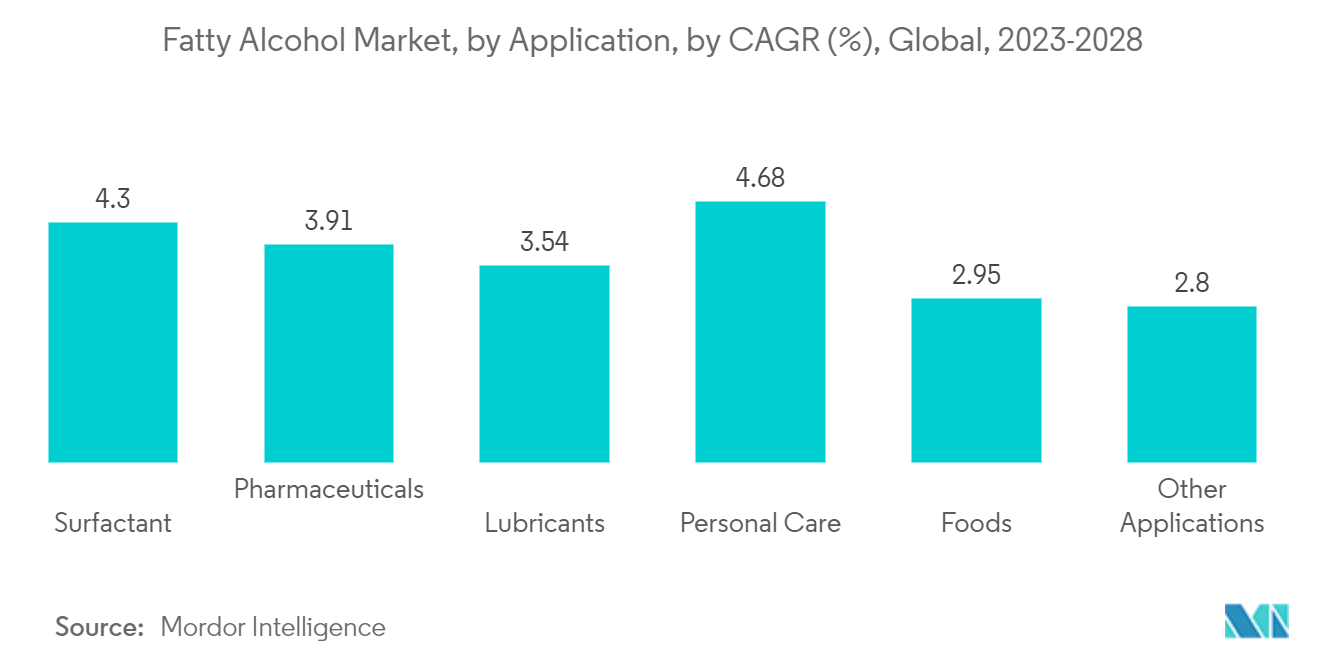

Применение поверхностно-активных веществ для доминирования на рынке

- Жирные спирты в основном используются в производстве моющих средств и поверхностно-активных веществ. Из-за своей амфипатической природы жирные спирты ведут себя как неионогенные поверхностно-активные вещества.

- Жирный спирт — это первичный спирт от C6 до C22, обычно с прямой цепью, который используется в промышленности по производству моющих средств. Современные моющие средства изначально основывались на поверхностно-активных веществах, полученных из жирноспиртового сырья. К ним относятся натуральные жиры, масла и воски, а в последнее время высокомолекулярные спирты стали получать синтетически из различных источников углеводородов.

- Подавляющее большинство жирных спиртов во всем мире превращаются в поверхностно-активные вещества или поверхностно-активные вещества — основные материалы, используемые для производства стиральных порошков, средств для мытья посуды и других бытовых чистящих средств.

- По данным Международного торгового центра, Германия является крупнейшим экспортером мыла и органических поверхностно-активных продуктов, где наблюдается значительный рост стоимости экспорта с 11,82 млрд долларов США в 2019 году до 14,54 млрд долларов США в 2022 году. Этот рост означает растущий спрос на эти продукты на международных рынках, что приводит к увеличению спроса на жирные кислоты как ключевые компоненты в производстве поверхностно-активных веществ.

- Продукция китайской химической промышленности имеет важное значение для производства различных продуктов, включая мыло, моющие средства, косметику и т. д. Присутствие более 60 производителей моющих средств, средств по уходу и чистящих средств подчеркивает конкурентоспособный характер этого сектора. Кроме того, в Китае на 100 домохозяйств приходится около 98,7 стиральных машин, поэтому потребительская база чистящих средств растет. Рост числа китайских производителей бытовой техники и их ориентация на доступные продукты увеличили доступ к стиральным машинам, что привело к увеличению спроса на моющие средства.

- Более того, Индия является одним из крупнейших производителей мыла в мире. Потребление туалетного и купального мыла на душу населения в стране составляет около 800 граммов. Потребление туалетного/купального мыла на душу населения, составляющее в среднем около 800 граммов, также свидетельствует об устойчивом спросе на мыльную продукцию в стране. Кроме того, сегмент товаров для дома и личной гигиены занимает около 50% рынка FMCG в Индии. Постоянное увеличение производства синтетических промежуточных моющих средств с 714,68 тысяч метрических тонн в 2019 году до более 780 тысяч метрических тонн в 2022 финансовом году указывает на растущий спрос на моющие средства. Следовательно, спрос на жирные кислоты в качестве сырья для производства поверхностно-активных веществ растет вместе с расширением рынка моющих средств в Индии.

- Ожидается, что эти факторы повысят спрос на жирный спирт в ближайшие годы.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- По оценкам, высокий спрос со стороны различных отраслей промышленности, таких как поверхностно-активные вещества, средства личной гигиены и косметика, фармацевтика и другие, в крупных экономиках, таких как Китай, Индия и Япония, будет стимулировать изучаемый рынок в течение прогнозируемого периода.

- Китай является вторым по величине потребителем косметической продукции в мире. Согласно отчету L'Oréal, в 2022 году на рынке красоты и средств личной гигиены страна заработала в общей сложности 55,3 миллиарда долларов США. и другие изменения в политике по борьбе с пандемией.

- В Китае производство синтетических моющих средств в основном сосредоточено в Гуандуне, Чжэцзяне и Сычуани с годовой производственной мощностью 3,25 млн тонн, 1,14 млн тонн и 1,09 млн тонн соответственно.

- Фармацевтическая промышленность Китая является одной из крупнейших в мире. Страна занимается производством дженериков, терапевтических препаратов, активных фармацевтических ингредиентов и средств традиционной китайской медицины. Более 90% зарегистрированных в стране лекарств являются дженериками. По состоянию на 2022 год в стране существует крупная и разнообразная отечественная фармацевтическая промышленность, насчитывающая около 5000 производителей, многие из которых являются малыми или средними компаниями.

- По данным Национального агентства по продвижению и содействию инвестициям (Invest India), Индия занимает 8-е место на рынке красоты и средств личной гигиены (BPC). Рынком движут такие факторы, как растущая осведомленность, более легкий доступ и изменение образа жизни. Ожидается, что к концу этого года рынок личной гигиены в Индии достигнет 15 миллиардов долларов США.

- Метиловые эфиры жирных кислот, используемые в шампунях, эффективно удаляют с волос загрязнения, такие как кожное сало и твердые частицы. По данным Национального агентства по продвижению и содействию инвестициям (Invest India), ожидается, что в ближайшие два года объем индийского рынка средств по уходу за волосами достигнет 4,89 млрд долларов США при среднегодовом темпе роста 6,6%.

- Чтобы способствовать росту японской косметической промышленности, в апреле 2023 года была создана Японская ассоциация косметической промышленности (JCIA) путем объединения Токийской ассоциации косметической промышленности, Федерации косметической промышленности Японии, Ассоциации косметической промышленности Западной Японии и Ассоциации косметической промышленности Тюбу.. Согласно отчету, опубликованному корпорацией Kao, одним из ключевых игроков японской косметической индустрии, общий рынок Японии в прошлом году вырос более чем на 3%, и в ближайшие годы ожидается дальнейший рост.

- Ожидается, что в связи с быстро растущими отраслями конечного потребления в регионе спрос на жирный спирт также увеличится в течение прогнозируемого периода.

Обзор отрасли жирного спирта

Мировой рынок жирных спиртов фрагментирован по своей природе, на нем присутствует несколько крупных и средних компаний. Некоторые из крупнейших компаний на рынке (не в каком-то определенном порядке) включают PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd и Sinarmad Cepsa Pte. ООО и др.

Лидеры рынка жирного алкоголя

-

PT. Ecogreen Oledochemicals

-

Shell PLC

-

Kao Corporation

-

Wilmar International Ltd

-

Sinarmad Cepsa Pte. Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жирного алкоголя

- Март 2023 г. KLK K Emmerich GmbH (100% дочерняя компания KLK OLEO) объявила о приобретении 90% акций TemixOleo SpA. Благодаря этому приобретению компания усилила свой портфель продуктов жирных спиртов.

- Ноябрь 2022 г. Sinarmas Cepsa Pte. Ltd подписала меморандум о взаимопонимании (МоВ) с сингапурским производителем пальмового масла Golden Agri-Resources (дочерней компанией SinarMass) о расширении производства химикатов на биологической основе. Благодаря расширению компания увеличила выпуск жирного спирта на своем предприятии в Лубук-Гаунге, Индонезия.

Сегментация индустрии жирного спирта

Жирные спирты обычно представляют собой высокомолекулярные первичные спирты с прямой цепью, содержащие всего 4-6 атомов углерода или целых 22-26 атомов углерода, образующиеся из натуральных жиров и масел. Традиционными источниками жирных спиртов в основном являются различные растительные масла, которые остаются крупным сырьем. Жирные спирты также получают из нефтехимических источников. В процессе Циглера этилен олигомеризуется с использованием триэтилалюминия с последующим окислением воздухом.

Рынок жирных спиртов сегментирован по типу, применению и географическому положению. По типу рынок сегментирован на природные источники и нефтехимические источники. По приложениям рынок сегментирован на поверхностно-активные вещества, фармацевтические препараты, смазочные материалы, средства личной гигиены, продукты питания и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка жирных спиртов в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы выполняются в объемах (тоннах).

| По типу | Природные источники | ||

| Нефтехимические источники | |||

| По применению | ПАВ | ||

| Фармацевтика | |||

| Смазочные материалы | |||

| Личная гигиена | |||

| Продукты питания | |||

| Другие приложения | |||

| По географии | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка жирных спиртов

Насколько велик рынок жирных спиртов?

Ожидается, что объем рынка жирных спиртов достигнет 3,96 миллиона тонн в 2024 году, а среднегодовой темп роста составит 4,06% и достигнет 4,84 миллиона тонн к 2029 году.

Каков текущий размер рынка жирных спиртов?

Ожидается, что в 2024 году объем рынка жирных спиртов достигнет 3,96 миллиона тонн.

Кто являются ключевыми поставщиками на рынке жирных спиртов?

PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd, Sinarmad Cepsa Pte. Ltd. – основные компании, работающие на рынке жирных спиртов.

Какой регион на рынке Жирный алкоголь является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Жирные спирты?

В 2024 году наибольшая доля рынка жирных спиртов будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок жирных спиртов, и каков был размер рынка в 2023 году?

В 2023 году объем рынка жирных спиртов оценивается в 3,81 миллиона тонн. В отчете рассматривается исторический размер рынка жирных спиртов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жирных спиртов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Biobased Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об индустрии жирных спиртов

Статистические данные о доле, размере и темпах роста доходов на рынке жирных спиртов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жирных спиртов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.