Размер европейского рынка малых спутников

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 3.99 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 6.42 Миллиардов долларов США |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 10.87 % |

|

|

Наибольшая доля по странам | Великобритания |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского рынка малых спутников

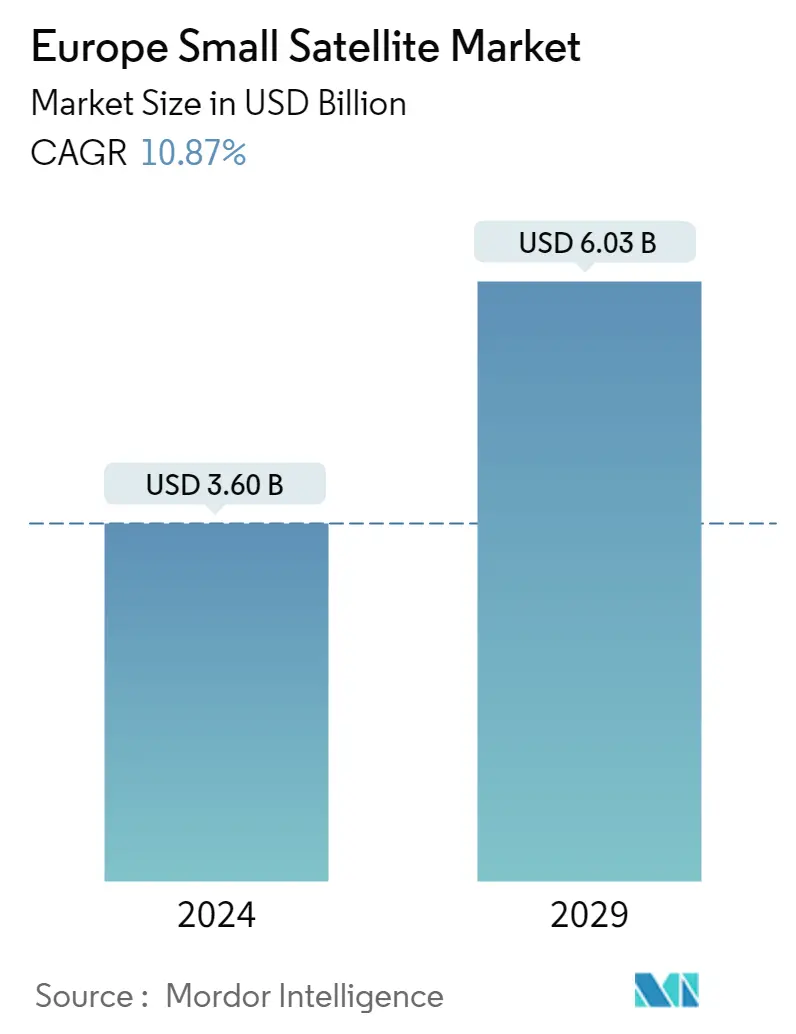

Размер европейского рынка малых спутников оценивается в 3,60 миллиарда долларов США в 2024 году и, как ожидается, достигнет 6,03 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 10,87% в течение прогнозируемого периода (2024-2029 годы).

Спутники LEO займут основную долю рынка - 98,8% в 2029 году.

- Маленькие спутники произвели революцию в космической отрасли в последние годы, поскольку они обеспечили недорогой доступ к космосу для широкого спектра применений от научных исследований до коммерческих и военных приложений. Чтобы полностью реализовать потенциал малых спутников, важно понимать различные типы орбит, на которые они могут быть запущены.

- Например, LEO является наиболее распространенной орбитой для небольших спутников, поскольку она обеспечивает ряд преимуществ, таких как обеспечение линии связи с землей с малой задержкой и делает ее идеальной для приложений, требующих передачи данных в реальном времени, включая телекоммуникации, дистанционное зондирование или наблюдение Земли. Всего в регионе в течение 2017-2022 годов на НОО было запущено 504 спутника. Из этого 531 спутника почти 443 спутника были запущены для целей связи.

- С другой стороны, GEO используется в основном для связи и вещания, поскольку спутники на GEO-орбите кажутся неподвижными относительно земли. Это обеспечивает непрерывное покрытие определенной территории, например континента или региона океана. В Европе такие компании, как Intelsat, запустили группировку небольших спутников для предоставления телекоммуникационных услуг своим клиентам.

- MEO — менее часто используемая орбита для небольших спутников. Он предлагает некоторые уникальные преимущества, поскольку большая высота MEO обеспечивает большую зону покрытия по сравнению с LEO, что важно для таких приложений, как демонстрация технологий и навигация / GPS, которые требуют глобального покрытия. По прогнозам, эти достижения приведут к темпам роста этого сегмента на 88% к 2029 году, превысив показатели 2023 года.

Тенденции европейского рынка малых спутников

- Ожидается, что тенденция к улучшению качества топлива и эксплуатационной эффективности будет основными движущими силами.

Обзор европейской индустрии малых спутников

Европейский рынок малых спутников достаточно консолидирован пять крупнейших компаний занимают 99,59%. Основными игроками на этом рынке являются Airbus SE, GomSpaceApS, OHB SE, SatRev и Thales (отсортировано в алфавитном порядке).

Лидеры европейского рынка малых спутников

Airbus SE

GomSpaceApS

OHB SE

SatRev

Thales

Other important companies include Alba Orbital, Astrocast, FOSSA Systems, Information Satellite Systems Reshetnev.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка малых спутников

- Июнь 2022 г . Falcon 9 запустил Globalstar FM15 на низкую околоземную орбиту с космодрома 40 (SLC-40) на станции космических сил на мысе Канаверал во Флориде.

- Январь 2022 г . SatRevolution запустила два спутника STORK 3 и SteamSat 2. STORK 3 — это наноспутник для получения изображений Земли.

- Ноябрь 2021 г . FOSSA Systems сотрудничает с ienai SPACE для использования электрических двигателей в пикоспутниках.

Отчет о европейском рынке малых спутников – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Спутниковая масса

- 4.2 Расходы на космические программы

-

4.3 Нормативно-правовая база

- 4.3.1 Франция

- 4.3.2 Германия

- 4.3.3 Россия

- 4.3.4 Великобритания

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

-

5.3 Конечный пользователь

- 5.3.1 Коммерческий

- 5.3.2 Военные и правительственные

- 5.3.3 Другой

-

5.4 Технология движения

- 5.4.1 Электрический

- 5.4.2 Газовый

- 5.4.3 Жидкое топливо

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 Alba Orbital

- 6.4.3 Astrocast

- 6.4.4 FOSSA Systems

- 6.4.5 ГомСпейсАпС

- 6.4.6 Information Satellite Systems Reshetnev

- 6.4.7 OHB SE

- 6.4.8 SatRev

- 6.4.9 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация европейской индустрии малых спутников

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. GEO, LEO, MEO охватываются сегментами класса орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Электрические, газовые и жидкотопливные двигатели рассматриваются как сегменты Propulsion Tech.

- Маленькие спутники произвели революцию в космической отрасли в последние годы, поскольку они обеспечили недорогой доступ к космосу для широкого спектра применений от научных исследований до коммерческих и военных приложений. Чтобы полностью реализовать потенциал малых спутников, важно понимать различные типы орбит, на которые они могут быть запущены.

- Например, LEO является наиболее распространенной орбитой для небольших спутников, поскольку она обеспечивает ряд преимуществ, таких как обеспечение линии связи с землей с малой задержкой и делает ее идеальной для приложений, требующих передачи данных в реальном времени, включая телекоммуникации, дистанционное зондирование или наблюдение Земли. Всего в регионе в течение 2017-2022 годов на НОО было запущено 504 спутника. Из этого 531 спутника почти 443 спутника были запущены для целей связи.

- С другой стороны, GEO используется в основном для связи и вещания, поскольку спутники на GEO-орбите кажутся неподвижными относительно земли. Это обеспечивает непрерывное покрытие определенной территории, например континента или региона океана. В Европе такие компании, как Intelsat, запустили группировку небольших спутников для предоставления телекоммуникационных услуг своим клиентам.

- MEO — менее часто используемая орбита для небольших спутников. Он предлагает некоторые уникальные преимущества, поскольку большая высота MEO обеспечивает большую зону покрытия по сравнению с LEO, что важно для таких приложений, как демонстрация технологий и навигация / GPS, которые требуют глобального покрытия. По прогнозам, эти достижения приведут к темпам роста этого сегмента на 88% к 2029 году, превысив показатели 2023 года.

| Коммуникация |

| Наблюдение Земли |

| Навигация |

| Космическое наблюдение |

| Другие |

| ГЕО |

| ЛЕО |

| МОЙ |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Электрический |

| Газовый |

| Жидкое топливо |

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.