Анализ европейского рынка пробиотиков

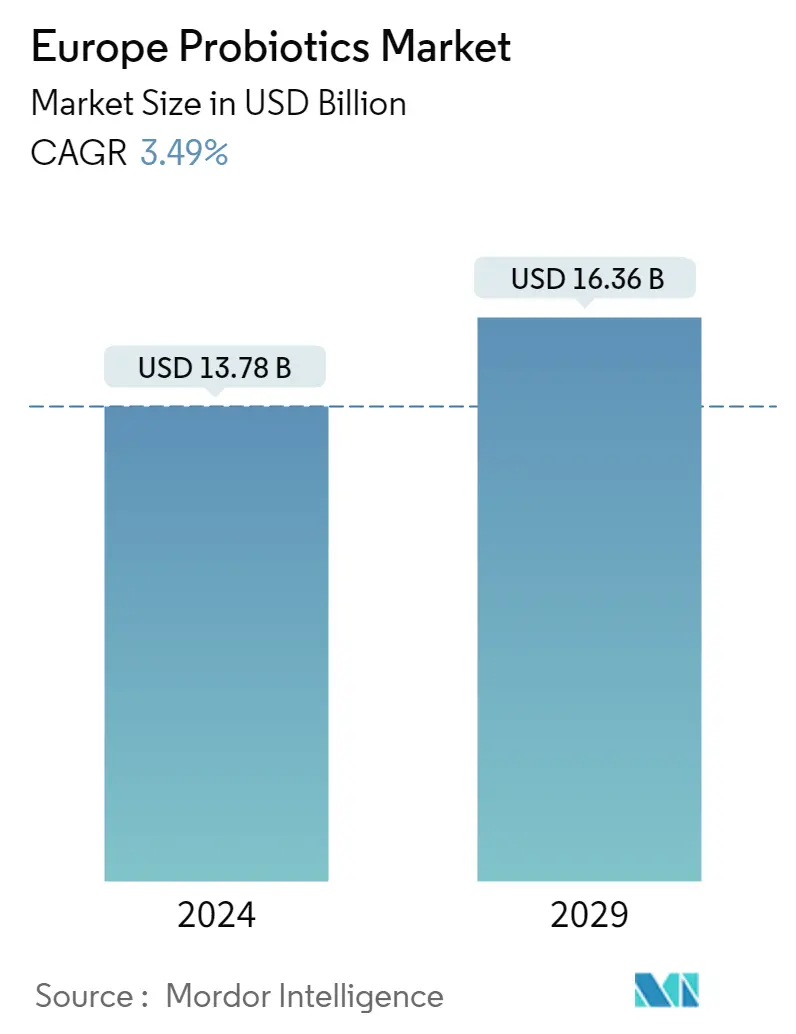

Объем европейского рынка пробиотиков оценивается в 13,78 млрд долларов США в 2024 году и, как ожидается, достигнет 16,36 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 3,49% в течение прогнозируемого периода (2024-2029 гг.).

- На рынке наблюдается всплеск спроса на продукты, обеспечивающие иммунное здоровье, что положительно повлияло на рынок пробиотических добавок в регионе. Благодаря этим факторам растущий спрос удовлетворяется значительным выпуском новой продукции. Пробиотики хорошо известны своими свойствами, повышающими иммунитет, поскольку они обеспечивают надежную защиту от желудочно-кишечных патогенов и способствуют выработке естественных антител в организме.

- Европейская ассоциация пробиотиков (EPA) — это ассоциация компаний, занимающихся производством и регистрацией пробиотиков для продажи, главным образом на территории Европейского Союза. Ожидается, что в течение прогнозируемого периода рынок пробиотиков в регионе достигнет значительного роста в сфере пищевых добавок и напитков, а затем в сегменте кормов для животных. Кормовые пробиотики позиционируются на европейском рынке с тремя основными требованиями укрепление здоровья животных, снижение заболеваемости болезнями пищевого происхождения и улучшение общественного восприятия отрасли крупного рогатого скота.

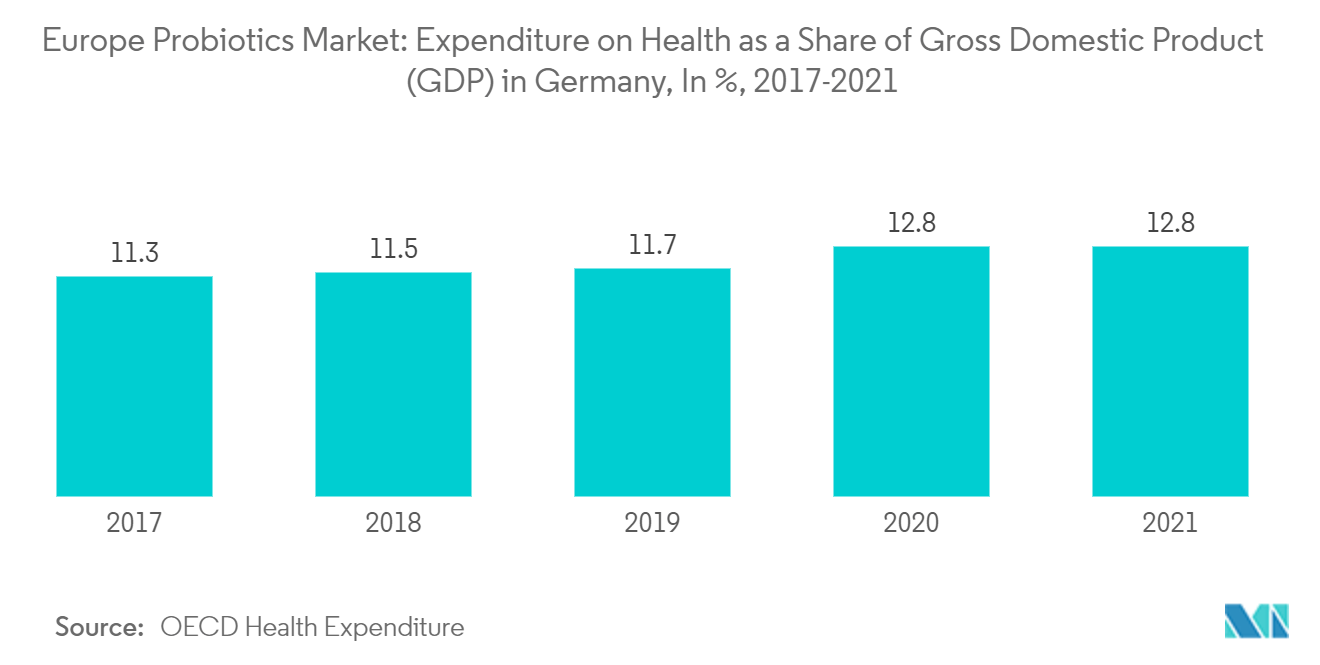

- Пробиотики, особенно йогурт, являются ключевым ингредиентом на быстро расширяющемся рынке продуктов для здоровья пищеварительной системы, и их используют потребители всех возрастов в регионе. Покупатели считают, что йогурт — один из самых полезных и богатых белком продуктов, которые можно взять с собой в дорогу. Лакто-ферментированные напитки популярны в Германии благодаря своим свойствам для иммунитета и пищеварения. Например, согласно годовому отчету Yakult, количество бутылок Yakult, потребляемых в день в Германии, увеличилось с 75 в 2019/2020 году до 77 в 2020/2021 году.

- Однако нежелательные ингредиенты, используемые для приготовления пробиотиков, сильно ограничивают рынок пробиотиков. Например, такие добавки, как вода для увеличения выхода или крахмал для поддержания вязкости пробиотических продуктов, таких как йогурт, представляют большую угрозу для здоровья потребителей.

Тенденции европейского рынка пробиотиков

Растущий спрос на функциональные продукты питания и напитки

- Европейские потребители все больше заботятся о своем здоровье, что, как ожидается, будет стимулировать спрос на добавки для улучшения пищеварения, особенно пробиотики. Многие потребители теперь признают роль здоровья пищеварительной системы в поддержании веса, уровня энергии и общего физического здоровья, что, вероятно, с годами повысит спрос на пробиотики.

- Например, в марте 2021 года Управление по санитарному надзору за качеством пищевых продуктов и медикаментов Нидерландов опубликовало руководство, в котором говорится, что слово пробиотик разрешено на этикетках пищевых продуктов и добавок в качестве обязательной информации, характеризующей продукт.

- Пробиотики доступны уже несколько десятилетий, и их потребление обусловлено пользой для здоровья потребителя в зависимости от штамма. По данным Международной научной ассоциации пробиотиков и пребиотиков, научное исследование пробиотических штаммов показывает пользу для здоровья в плане уменьшения некротизирующего энтероколита у недоношенных детей, уменьшения возникновения атопических проблем, таких как экзема у младенцев и симптомов колик у детей, находящихся на грудном вскармливании, снижения риска или продолжительности инфекций верхних дыхательных путей или кишечной инфекции.

- Согласно докладу Всемирной организации здравоохранения (ВОЗ) за 2022 год, одним из основных факторов риска развития ряда неинфекционных заболеваний (НИЗ) в Европе является ожирение, при этом более 60% взрослых, 29% мальчиков и 27% девочек в детском возрасте страдают от ожирения. избыточный вес. В Европе из-за распространенности ожирения, непереносимости лактозы и старения населения спрос на функциональные продукты питания и напитки с годами существенно вырос.

- Продажи через супермаркеты/гипермаркеты существенно увеличивают общий объем продаж пробиотиков в различных странах, таких как Россия, Германия, Испания и других. Растущая осведомленность потребителей о питательных преимуществах пробиотиков, особенно среди потребителей с непереносимостью лактозы, способствует сильному росту рынка.

- В связи с растущим спросом на пробиотики в регионе такие супермаркеты, как Sainsbury's, предлагают пробиотики под своими частными торговыми марками, чтобы удовлетворить растущий спрос среди потребителей в регионе.

- Кроме того, латиноамериканское и азиатское сообщества в Европе выросли, а также возросло стремление к экзотическим вкусам, таким как кокосовые сливки, мелко измельченные семена чиа, цветы бузины, ореховое масло (миндаль, фундук и кешью) и другие. Эти ароматы не только приносят потребителям множество преимуществ для здоровья, но и вызывают мультисенсорные ощущения.

- За последние несколько лет продажи йогурта в Европе значительно выросли, в первую очередь благодаря быстрому распространению ароматизированного греческого йогурта. Таким образом, ожидается, что спрос на новые вкусы и инновации в вариантах упаковки йогурта будет способствовать росту рынка пробиотиков в регионе.

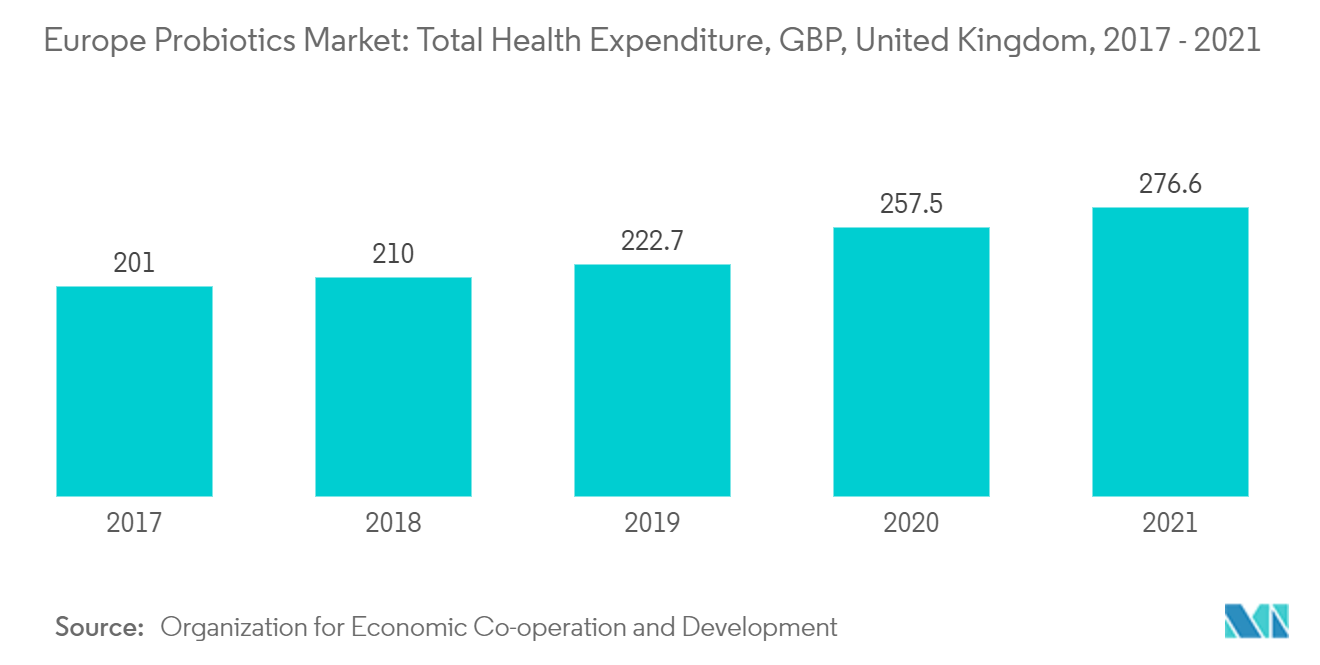

Великобритания доминирует на европейском рынке

- Функциональные продукты питания продолжают вносить наибольший вклад в рынок здоровья и хорошего самочувствия в Соединенном Королевстве. Растущий уровень ожирения в Соединенном Королевстве и растущая осведомленность общественности о пользе потребления йогурта для контроля веса увеличивают спрос на функциональные продукты питания и напитки, а также пищевые добавки, включая продукты на основе пробиотиков.

- Модель прогнозирования распространенности ожирения среди взрослого населения ВОЗ прогнозирует, что к 2030 году в Соединенном Королевстве 36% мужчин и 33% женщин будут страдать ожирением. В последние годы произошел переход от лечебных практик к профилактическому управлению здравоохранением, что стало основным фактором роста рынка. Здоровье людей в экономике страны напрямую связано с объемом производства, поскольку здравоохранение вносит значительный вклад в экономику страны в целом.

- Кроме того, многие медицинские работники в стране рекомендуют пробиотики из-за их ряда преимуществ, включая иммунитет, инфекционные заболевания у детей и т. д. Согласно данным, предоставленным страховой компанией Соединенного Королевства в 2021 году, около четырех из каждых десяти человек в Соединенное Королевство, каждый год страдает расстройством желудка. Это может повлиять на людей по-разному, но симптомы расстройства желудка часто включают боль или чувство жжения под ребрами или выше в груди. Таким образом, это увеличило продажи этих пробиотиков в различных формах, таких как добавки, через аптеки и аптеки. За десятилетие этот показатель вырос, что привело к его самой высокой доле в регионе.

- Основные игроки пытаются запустить новые и инновационные продукты, чтобы удовлетворить растущий спрос на пробиотические продукты. Например, в 2021 году стартап Bio Me, занимающийся вопросами здоровья кишечника, расширился до чиллеров с ассортиментом пробиотических йогуртов. Заявлено, что они содержат 700 миллиардов живых и активных культур, включая LGG и BB12, без добавления сахара, подсластителей, эмульгаторов или загустителей.

- Кроме того, производители кормов для животных предлагают ряд пробиотиков владельцам ранчо и операторам откормочных площадок, утверждая, что они могут заменить антибиотики, что также является одним из важных факторов роста рынка пробиотиков в стране.

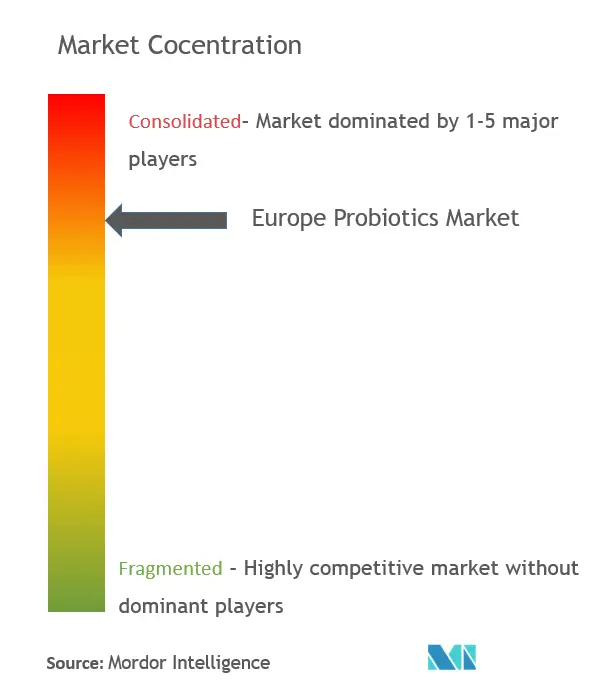

Обзор европейской индустрии пробиотиков

Европейский рынок пробиотиков консолидирован благодаря сильному доминированию таких крупных игроков, как Yakult, Danone, PepsiCo и других. Молочные продукты доминируют в пробиотических продуктах, таких как кисломолочные напитки, пробиотические йогурты и пробиотические йогуртовые напитки. Крупнейшими игроками рынка являются Yakult, Danone SA, Morinaga и Nestlé SA. Наиболее известные игроки в последние годы еще больше укрепили свои позиции. Более того, новые запуски игроков в сегменте продуктов питания и напитков способствуют росту рынка. Кроме того, крупные глобальные игроки обладают географическим охватом и высокой узнаваемостью бренда среди потребителей, что дает им преимущество. Крупнейшие региональные игроки сосредоточились на инновациях, чтобы усилить свой портфель продуктов, обслуживая широкий круг клиентов и выходя на новые регионы.

Лидеры европейского рынка пробиотиков

-

Danone S.A.

-

Daflorn Ltd.

-

Yakult Honsha

-

Bio-K Plus International Inc.

-

PepsiCo Inc. (KeVita )

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка пробиотиков

- Сентябрь 2022 г. BioGaia объявила о своем партнерстве со Skinome в целях исследования и разработки пробиотического концентрата с живыми бактериями, который будет поддерживать микробиом кожи и улучшать ее здоровье.

- Август 2022 г. BioGaia объявила о расширении своей линейки продуктов свежими бактериальными штаммами, созданными в сотрудничестве со стопроцентной дочерней компанией MetaboGen. Оба предприятия совместно откроют пилотный завод по ферментации в Эслове для продвижения новых штаммов посредством клинических исследований и потенциального запуска.

- Февраль 2021 г. Перриго и Проби подписали обширное общеевропейское соглашение о запуске и расширении концепций премиального пробиотика для здоровья пищеварительной системы и иммунитета в 14 европейских странах. Продукты содержат проверенные пробиотические штаммы и имеют клинически подтвержденный положительный эффект. Кроме того, партнерство обязательно укрепит позиции компании во многих европейских странах в области пробиотиков.

Сегментация европейской индустрии пробиотиков

Пробиотики — это живые микробы, которые можно добавлять в различные товары, такие как продукты питания, лекарства и пищевые добавки, с целью улучшения здоровья при приеме внутрь или при местном применении.

Европейский рынок пробиотиков сегментирован по типу продукта, каналу сбыта и географическому положению. В зависимости от типа продукта рынок сегментирован на функциональные продукты питания и напитки, пищевые добавки и корма для животных. Сегмент продуктов питания и напитков далее делится на молочные продукты, ферментированные продукты, безалкогольные напитки, пищевые добавки и другие. В зависимости от канала сбыта рынок сегментирован на супермаркеты/гипермаркеты, аптеки/магазины здоровья, магазины повседневного спроса и другие. По географическому признаку рынок сегментирован на Германию, Великобританию, Францию, Россию, Италию, Испанию и остальные европейские страны.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Функциональная еда и напитки |

| Пищевые добавки |

| Корма для животных |

| Супермаркеты/гипермаркеты |

| Аптеки/Магазины товаров для здоровья |

| Магазины |

| Другие каналы сбыта |

| Германия |

| Великобритания |

| Франция |

| Россия |

| Италия |

| Испания |

| Остальная Европа |

| Тип продукта | Функциональная еда и напитки |

| Пищевые добавки | |

| Корма для животных | |

| Канал распределения | Супермаркеты/гипермаркеты |

| Аптеки/Магазины товаров для здоровья | |

| Магазины | |

| Другие каналы сбыта | |

| Страна | Германия |

| Великобритания | |

| Франция | |

| Россия | |

| Италия | |

| Испания | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка пробиотиков в Европе

Насколько велик европейский рынок пробиотиков?

Ожидается, что объем европейского рынка пробиотиков достигнет 13,78 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,49% и достигнет 16,36 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка пробиотиков?

Ожидается, что в 2024 году объем европейского рынка пробиотиков достигнет 13,78 млрд долларов США.

Кто являются ключевыми игроками на европейском рынке пробиотиков?

Danone S.A., Daflorn Ltd., Yakult Honsha, Bio-K Plus International Inc., PepsiCo Inc. (KeVita ) — крупнейшие компании, работающие на европейском рынке пробиотиков.

В какие годы охватывает этот европейский рынок пробиотиков и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка пробиотиков оценивался в 13,32 миллиарда долларов США. В отчете рассматривается исторический размер европейского рынка пробиотиков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка пробиотиков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии пробиотиков в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке пробиотиков в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских пробиотиков включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.