| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

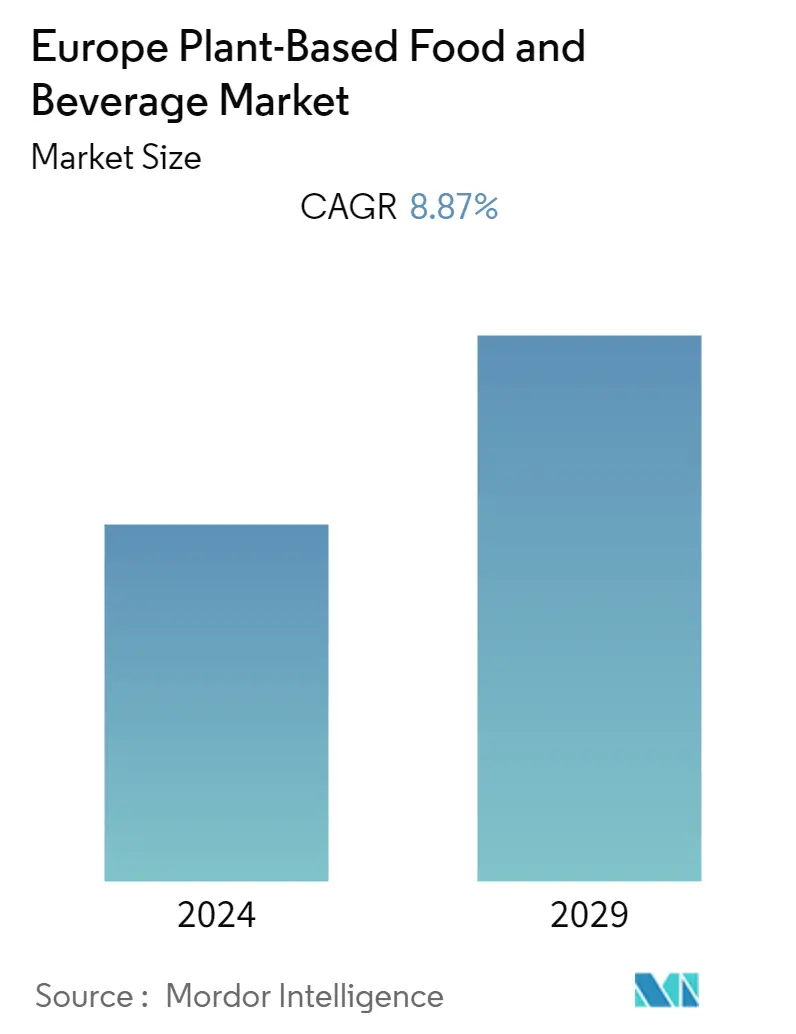

| CAGR | 8.87 % |

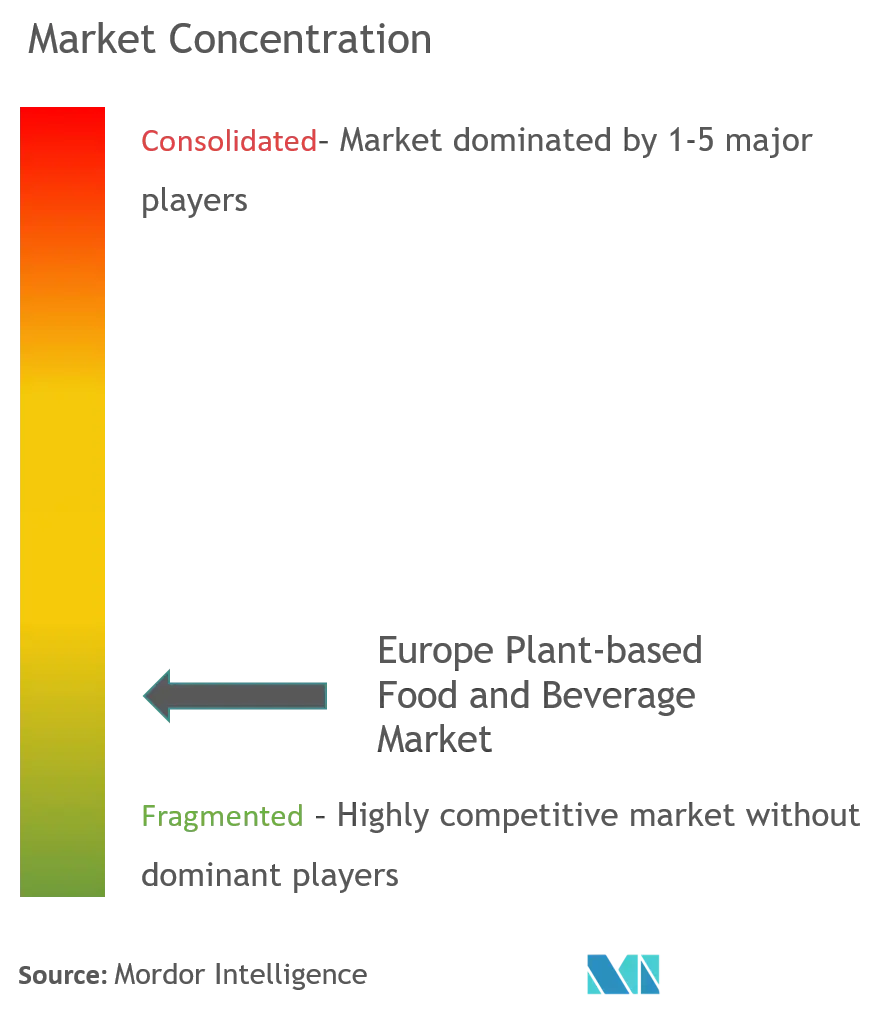

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского рынка растительных продуктов питания и напитков

Прогнозируется, что европейский рынок продуктов питания и напитков растительного происхождения будет расти в среднем на 8,87% в течение следующих пяти лет.

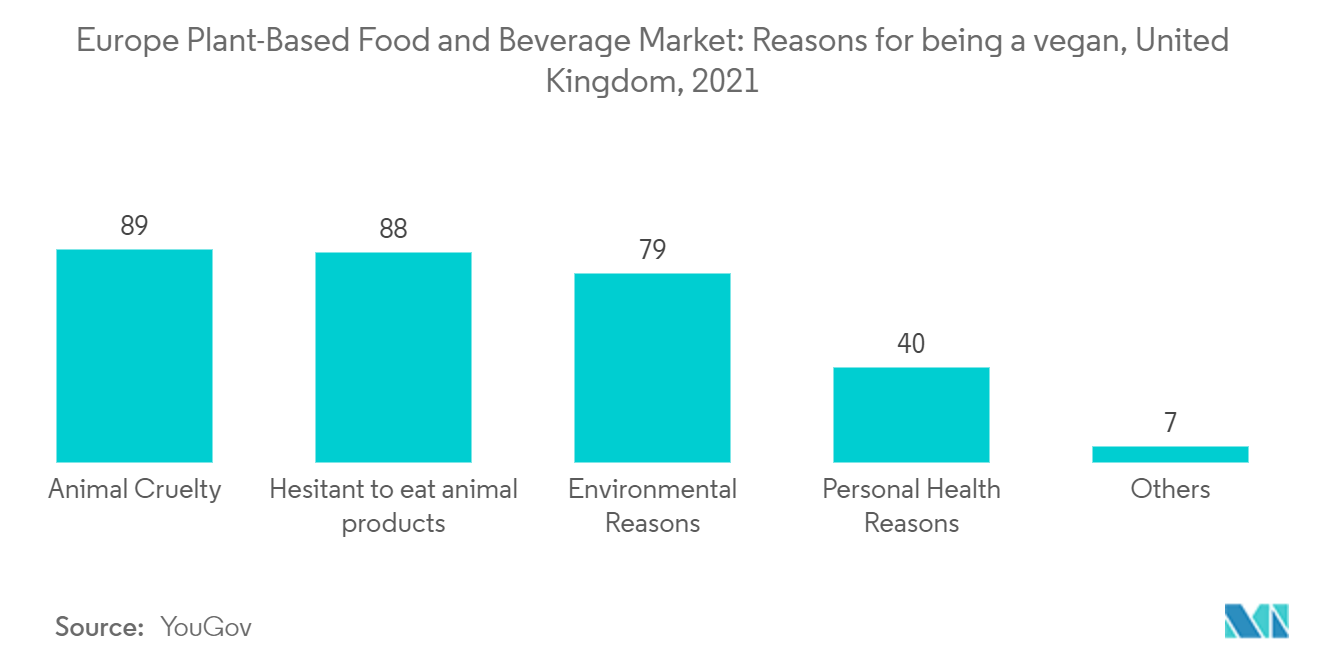

Популярность веганской диеты и случаи непереносимости лактозы стимулируют европейский рынок растительных продуктов питания и напитков. Растущая осведомленность потребителей о негативном влиянии потребления мяса на здоровье приводит к переходу на веганскую диету и снижению потребления мяса. Например, по данным Управления национальной статистики (Великобритания), в 2021 году потребительские расходы на мясо составили примерно 20,54 миллиарда британских фунтов, что снизилось с 20,78 миллиарда британских фунтов в 2020 году. мясоподобная текстура являются одним из важнейших факторов, способствующих росту производства продуктов питания и напитков растительного происхождения.

Увеличение выпуска нетрадиционных альтернативных молочных продуктов, таких как молоко из конопли, гороха и кешью, является оптимистичным развитием для рынка. Ожидается, что в будущем это будет стимулировать рынок, поскольку большинство производителей развивают этот сектор. Например, в июле 2021 года Linda McCartney's, один из любимых британских брендов без мяса, запустил линию растительного молока. Ассортимент Линды Маккартни включает овсяное, кокосовое, соевое и рисовое молоко. Кроме того, наблюдается значительное улучшение освещения в средствах массовой информации, что в первую очередь соответствует увеличению количества разработок новых продуктов и спроса на продукты.

Однако сравнительно высокие цены на заменители молочных продуктов представляют собой проблему для рынка. Ожидается, что наличие эквивалентных по питательной ценности вариантов по более низкой цене повлияет на поведение потребителей и воздержится от покупки альтернатив молочным продуктам.

Тенденции европейского рынка растительных продуктов питания и напитков

Растущая популярность веганских и вегетарианских диет

Компании обращаются к растущей базе флекситарианцев, стремящихся ввести в свой рацион больше продуктов растительного происхождения. Кроме того, негативные факторы для здоровья из-за употребления в пищу красного мяса и растущая обеспокоенность по поводу жестокого обращения с животными привели к быстрому росту веганского населения в регионе. Другой сегмент — это потребители с непереносимостью лактозы, которым требуются альтернативы молочным продуктам из-за их нарушенной способности переваривать лактозу, сахар, содержащийся в молоке и других молочных продуктах, согласно данным Национальных институтов здравоохранения (NIH). Толерантность к лактозе широко распространена в странах Северной Европы, таких как Швеция и Финляндия. В Турции, Италии, Германии и Испании зарегистрировано одно из самых высоких показателей непереносимости лактозы. Таким образом, целевой рынок продуктов питания и напитков растительного происхождения не ограничивается веганами, но включает в себя подавляющее большинство потребителей, включая флекситарианцев, потребителей с непереносимостью лактозы и даже потребителей, которые ищут продукты питания и напитки с чистой этикеткой.

Из-за этого спроса многие производители сосредотачиваются на выпуске новых продуктов, чтобы занять значительную долю рынка. Например, в январе 2022 года один из крупнейших производителей мяса в Европе, Danish Crown, представил линейку заменителей растительного происхождения из восьми позиций. Danish Crown предлагает потребителям такие продукты, как фарш и наггетсы под брендом Den Grnne Slagter. Эту группу товаров кооператив назвал первым крупным ассортиментом продуктов питания растительного происхождения.

Германия – крупнейший рынок

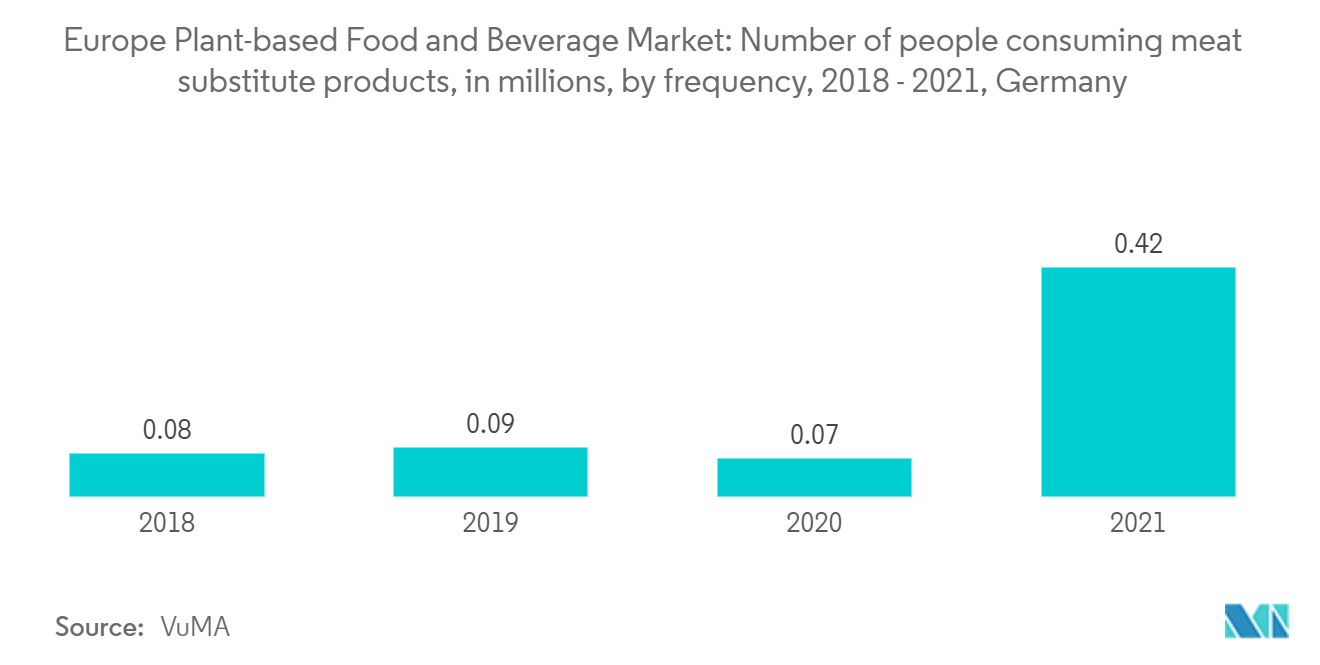

В Германии растет веганское и вегетарианское население, причем почти 10% населения придерживается вегетарианской диеты, что является одним из самых высоких показателей в Европе. Германия зашла так далеко, что создала юридические определения веганства и вегетарианства для маркировки пищевых продуктов. Увеличение доступности более качественных и разнообразных альтернатив мясу и молочным продуктам на полках супермаркетов в первую очередь ответственно за рост популярности веганства и других растительных диет. Благодаря творческому подходу и запуску инновационных продуктов крупных производителей и крупных пищевых корпораций в стране значительно возросло качество и доступность продуктов растительного происхождения. Например, в сентябре 2022 года LikeMeat выпустила свой новый продукт Like Bacon, который, по утверждению компании, представляет собой безглютеновый вариант бекона на основе сои, что стало первым продуктом для завтрака немецкого продовольственного бренда. Компания утверждает, что новый продукт Like Bacon производится на собственном веганском производстве в Нидерландах.

О том, что эта тенденция может сохраниться в ближайшие годы, свидетельствует также рост числа вегетарианцев и веганов в Германии. Кроме того, производители также заинтересованы в выпуске новых продуктов из-за спроса. Например, в январе 2022 года одна из крупнейших компаний по производству овсяных напитков в мире, Oatly Group, установила обширное партнерство с Deutsche Bahn (DB). В качестве своего первого молока на растительной основе компания начала предлагать овсяный напиток Oatly Barista в вагонах-ресторанах немецких поездов ICE и Intercity 1 января 2022 года.

Обзор европейской индустрии растительных продуктов питания и напитков

Европейский рынок продуктов питания и напитков растительного происхождения фрагментирован доминирующими игроками, такими как Nestle SA, Hain Celestial, Conagra Brands и Danone SA, среди прочих, которые являются ключевыми игроками в исследовании рынка. Напротив, другие игроки, в основном отечественные стартапы, используют новейшие инновации, чтобы закрепиться на рынке. Такие компании, как Upfield и AMIDORI Food Company GmbH Co. KG, среди прочих, являются несколькими ведущими частными региональными игроками, предлагающими обширный портфель продуктов-заменителей мяса, что делает их важными на европейском рынке продуктов питания растительного происхождения. Запуск продуктов — это основная стратегия, которой следуют игроки на рынке, чтобы сохранить и захватить долю рынка.

Лидеры европейского рынка растительных продуктов питания и напитков

-

Danone SA

-

Hain Celestial Group, Inc

-

Conagra Brands, Inc.

-

Beyond Meat, Inc.

-

Nestle SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка растительных продуктов питания и напитков

- В августе 2022 года Nestle объявила о запуске KitKat V, веганского варианта вафельных закусок, в 15 европейских странах. По словам производителя, KitKat V создан из коки, добытой ответственно, и сертифицирован как веганский от Rainforest Alliance и Nestle Cocoa Plan.

- В мае 2022 года стартап Vieve представил веганские протеиновые напитки. Компания утверждала, что была одной из первых компаний в мире, которая представила на рынке веганскую воду. Продукт предназначен для флекситарианцев и начинающих пользователей, которые хотят быстрого и простого увеличения количества протеина.

- В мае 2022 года на Amazon была официально представлена линейка сухих завтраков из экологически чистых ингредиентов от европейского предприятия по производству завтраков Crispy Fantasy. Компания заявила, что эти продукты дают постоянным потребителям энергию, необходимую им в течение дня. Компания также заявила, что эта продукция изготовлена из натуральных ингредиентов.

Сегментация пищевой промышленности и производства напитков растительного происхождения в Европе

Продукты питания и напитки растительного происхождения содержат только растительные ингредиенты, такие как фрукты, овощи, цельнозерновые, бобовые, орехи и семена, травы и специи. Эти продукты не содержат продуктов животного происхождения. Изученный рынок сегментирован по типу продукта, каналу сбыта и стране. В зависимости от типа продукта рынок сегментирован на заменители мяса, заменители молочных напитков, безмолочное мороженое, немолочный сыр, немолочный йогурт и немолочные спреды. Альтернативные молочным напитки далее сегментируются на соевые. и другие напитки. миндальные напитки.Аналогичным образом заменители мяса далее сегментируются на текстурированный растительный белок, тофу, темпе и др. По каналам сбыта исследуемый рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины.

СМИ и другие каналы распространения. В отчете также анализируется европейский рынок продуктов питания и напитков растительного происхождения в развивающихся и развитых странах, таких как Великобритания, Германия, Франция, Италия, Испания и остальная часть Европы. В отчете представлен размер рынка и прогнозы его стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типам продуктов | Заменители мяса | Текстурированный растительный белок | |

| Тофу | |||

| Темпе | |||

| Другие | |||

| Альтернативные молочные напитки | я молоко | ||

| Миндальное молоко | |||

| Другие молочные альтернативные напитки | |||

| Немолочное мороженое | |||

| Немолочный сыр | |||

| Немолочный йогурт | |||

| Немолочные спреды | |||

| По каналу распространения | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Розничные интернет-магазины | |||

| Другие каналы сбыта | |||

| По стране | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

Часто задаваемые вопросы по исследованию рынка растительных продуктов питания и напитков в Европе

Каков текущий размер европейского рынка продуктов питания и напитков растительного происхождения?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок продуктов питания и напитков растительного происхождения будет регистрировать среднегодовой темп роста 8,87%.

Кто являются ключевыми игроками на европейском рынке растительных продуктов питания и напитков?

Danone SA, Hain Celestial Group, Inc, Conagra Brands, Inc., Beyond Meat, Inc., Nestle SA — крупнейшие компании, работающие на европейском рынке растительных продуктов питания и напитков.

Какие годы охватывает этот европейский рынок растительных продуктов питания и напитков?

В отчете рассматривается исторический размер европейского рынка продуктов питания и напитков растительного происхождения за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка продуктов питания и напитков растительного происхождения на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Food Reports

Popular Food & Beverage Reports

Отчет об индустрии растительных продуктов питания и напитков в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке продуктов питания и напитков на растительной основе в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ европейских продуктов питания и напитков растительного происхождения включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.