Анализ рынка фармацевтической логистики в Европе

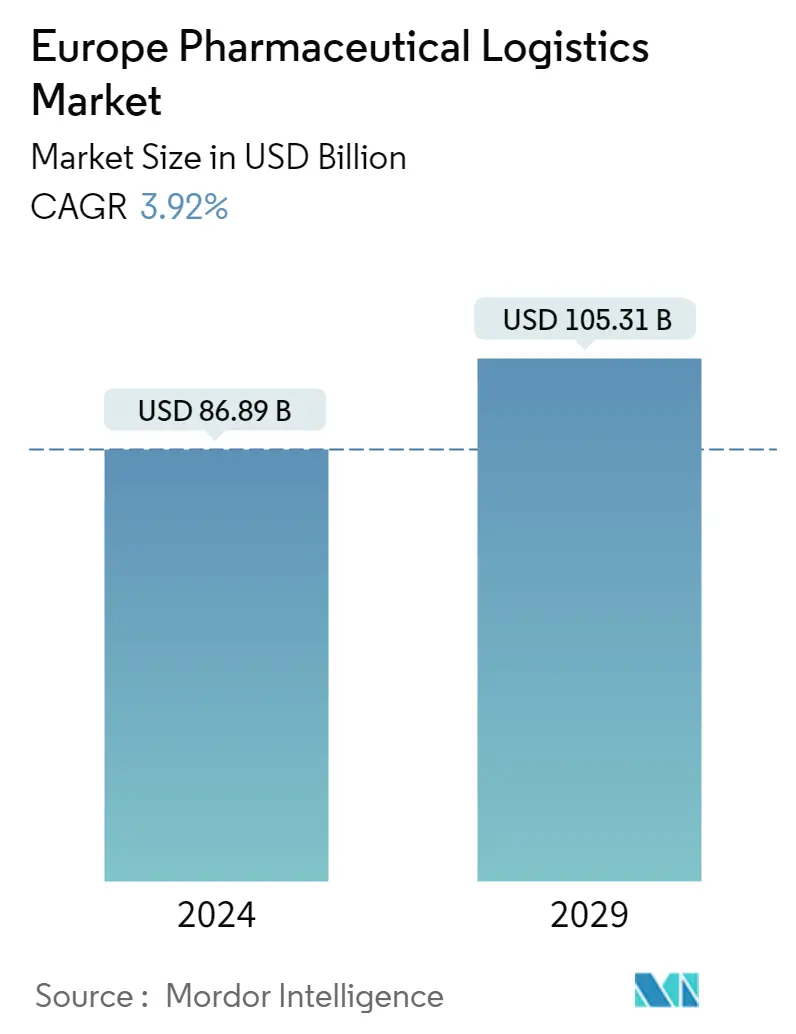

Объем европейского рынка фармацевтической логистики оценивается в 86,89 млрд долларов США в 2024 году и, как ожидается, достигнет 105,31 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 3,92% в течение прогнозируемого периода (2024-2029 гг.).

- Спрос на фармацевтическую логистику в Европе в основном обусловлен растущим спросом на лекарства и вакцины, вызванным пандемией COVID-19 и увеличением инвестиций со стороны ведущих фармацевтических фирм. Пандемия COVID-19 увеличила торговлю обычными и безрецептурными лекарствами в Европе. Увеличение объемов производства биологических препаратов, гормональных препаратов, вакцин, сложных белков и температурно-зависимых побочных продуктов, требующих доставки в холодовой цепи, также стало свидетелем значительного роста европейского рынка фармацевтической логистики. В Европе существует сильная и конкурентоспособная фармацевтическая промышленность.

- Более того, растущий спрос на клеточную терапию, вакцины и продукты крови в фармацевтической промышленности стимулирует рост рынка фармацевтической логистики в регионе. Увеличение спроса на обратную логистику в фармацевтическом секторе, рост спроса на термочувствительные фармацевтические препараты и увеличение использования технологий RFID для фармацевтической логистики являются предстоящими тенденциями на рынке фармацевтической логистики в Европе.

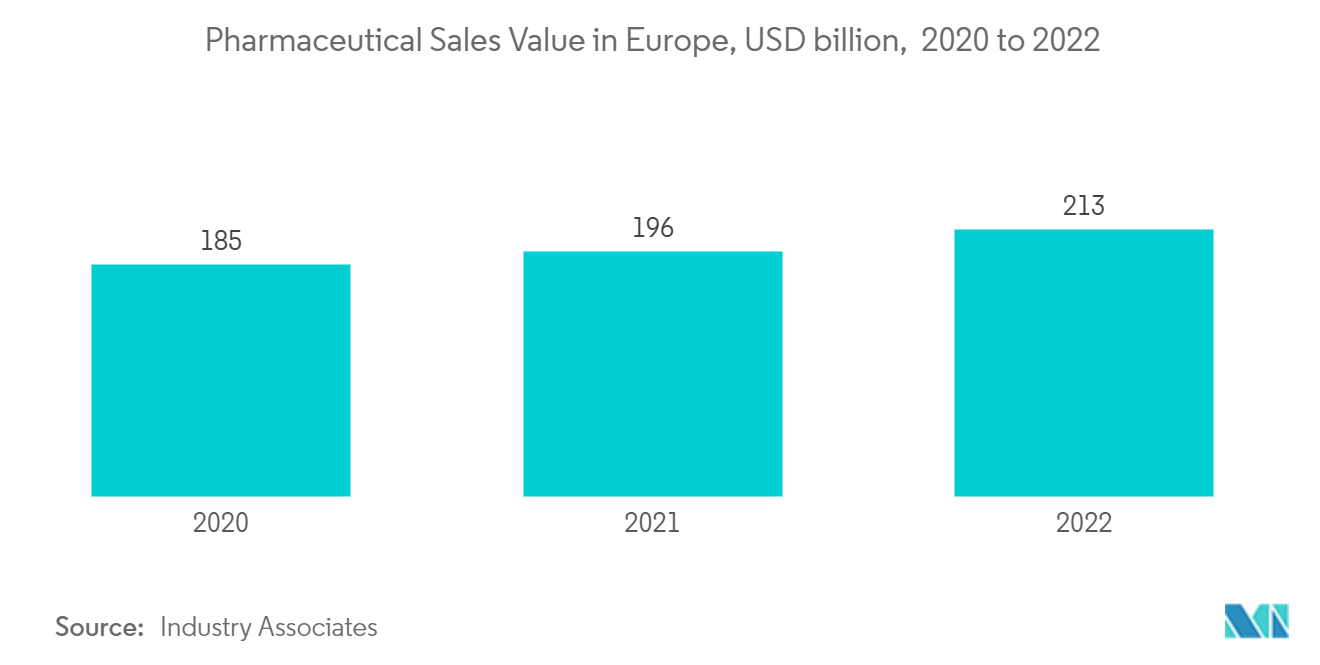

- Ожидается, что растущие продажи фармацевтических препаратов будут способствовать росту рынка логистики в сфере здравоохранения. Ожидается, что рост продаж фармацевтических препаратов повысит спрос на логистику, поскольку фармацевтические продукты или лекарства должны храниться и транспортироваться в аптеки, аптеки и т. д., тем самым увеличивая спрос на транспортную или медицинскую логистику.

Тенденции европейского рынка фармацевтической логистики

Увеличение продаж фармацевтических препаратов в Европе

Европа является вторым по величине рынком биофармацевтики в мире. Растущая численность населения и постоянные заболевания стимулируют развитие рынка. Прием и открытость, доступность биофармацевтических препаратов для лечения и лечения заболеваний, а также внимательность, связанная с лечением, стимулировали европейский рынок.

В прошлом году Европейская комиссия (ЕК) представила общественности предлагаемую фармацевтическую стратегию для Европы, чтобы обеспечить поставки в регион безопасных и доступных лекарств для удовлетворения потребностей пациентов и поддержать европейскую фармацевтическую промышленность, чтобы оставаться новатором и мировым лидером. лидер.

Фармацевтические производители все больше внимания уделяют качеству и чувствительности продукции. Такие факторы, как разработка сложных биологических лекарств и поставки гормональных препаратов, вакцин и сложных белков, требуют конкретных результатов, требующих специализированной транспортировки и складирования. Логистика фармацевтической продукции и медицинского оборудования с контролируемой температурой является значительно растущей частью индустрии логистики здравоохранения. Более того, рост потребности в эффективных логистических услугах холодовой цепи для поддержания качества товаров способствует росту рынка фармацевтической логистики.

Кроме того, вся цепочка поставок и логистика холодовой цепи для фармацевтической промышленности становится более стратегической и надежной. Эти дорогостоящие фармацевтические продукты в основном поставляются через холодовую цепь по всей дистрибьюторской сети, что способствует росту рынка.

В 2021 году швейцарская компания Novartis была ведущей европейской фармацевтической компанией по объемам продаж рецептурных препаратов с объемом продаж около 51,13 миллиарда долларов США.

Увеличение продаж приведет к необходимости соответствующей логистики для транспортировки продукции в аптеки, аптеки и т. д., тем самым создавая больший спрос на фармацевтическую логистику.

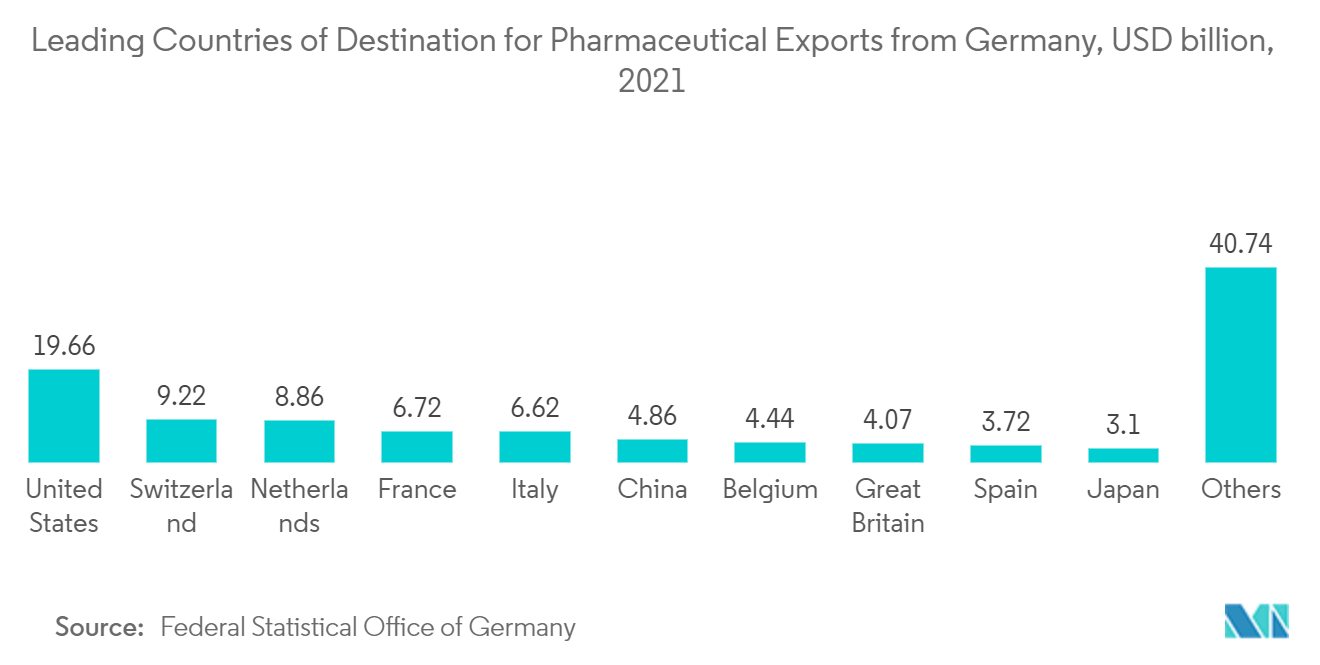

Увеличение экспорта фармацевтической продукции из Германии

Германия является крупнейшим фармацевтическим рынком в Европе и четвертым по величине в мире по данным Germany Trade and Invest (GTAI). Страна считается одним из ведущих мировых центров фармацевтического производства, а ее высококвалифицированная рабочая сила дает фармацевтическим организациям возможность выпускать дополнительные сложные и требовательные товары, такие как биосимиляры, сохраняя при этом высокое качество продукции.

Абсолютный сегмент немецкого фармацевтического рынка и аптечных магазинов в 2020 году вырос более чем на 7% до 49,5 млрд евро (54,57 млрд долларов США), включая иммунизацию и диагностику. Как указано в отраслевом отчете, сумма в единицах учета, таких как таблетки, пакетики и инъекции, несколько снизилась (-0,6%) до 97,5 млрд евро (107,48 млрд долларов США). В каждом центре и аптеке продажи выросли на 6-7%. Согласно отчету, объем потребления в клиниках снизился на 10%, тогда как сделки в аптеке остались без изменений.

Более того, в 2021 году около 32 процентов фармацевтического экспорта ЕС пришлось на США. В 2021 году ведущим направлением поставок фармацевтических препаратов из Германии были США, стоимость импорта которых составила более 17,8 млрд евро (19,62 млрд долларов США). За ней последовала Швейцария, импортировавшая фармацевтические препараты из Германии на сумму примерно 8,4 миллиарда евро (9,26 миллиарда долларов США). Стоимость фармацевтических препаратов, импортированных в Германию, в 2021 году составила примерно 71 миллиард евро (78,27 миллиарда долларов США). В результате Германия имеет положительный торговый баланс фармацевтических препаратов, поскольку ее экспорт стоит больше, чем стоимость импорта. Кроме того, в 2021 году фармацевтический рынок Германии принес доход в размере около 56,5 млрд евро (62,28 млрд долларов США), что сделало его ведущим фармацевтическим рынком в Европе.

Обзор европейской фармацевтической логистической отрасли

Европейский рынок фармацевтической логистики является высококонкурентным и фрагментированным и состоит из региональных и международных игроков. В число существующих крупных игроков на рынке входят DHL Supply Chain, FedEx, Kuehne + Nagel International AG, United Parcel Service и CH Robinson. В число крупных отечественных игроков входят Eurotranspharma, Centre Specialties Pharmaceutiques, PostNL Pharma Care и Trans-o-Flex Schnell-Lieferdienst GmbH.

Эти компании внедряют в свои услуги технологии логистических решений нового поколения, такие как автоматизация, искусственный интеллект и машинное обучение (ИИ и МО), блокчейн, системы управления транспортом и другие, чтобы повысить продуктивность цепочки поставок, снизить затраты и избежать ошибок.

Например, в апреле 2021 года французская компания CEVA Logistics запустила суббренд медицинской логистики ДЛЯ ПАЦИЕНТОВ. Это новое термочувствительное решение предлагает комплексные логистические решения для медицинских и фармацевтических компаний на объектах с контролируемой температурой по всему миру. CEVA предоставит решения для визуализации и отслеживания для принятия решений в режиме реального времени с помощью встроенных устройств IoT для определения местоположения и температуры.

Лидеры европейского рынка фармацевтической логистики

-

DHL

-

FedEx

-

Kuehne + Nagel International AG

-

United Parcel Service

-

C. H. Robinson

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтической логистики Европы

- Январь 2022 г. MOVIANTO, поставщик фармацевтической логистики в Испании, инвестировал 38 миллионов евро (41,88 миллиона долларов США) в новый центр в Нумансия-де-ла-Сагра (Толедо). Новое помещение будет иметь площадь 40 000 м2 и вместимость более 35 000 поддонов при контролируемой температуре, что удвоит и даже утроит мощности компании в Испании.

- Август 2022 г. UPS планирует приобрести BomiGroup, ведущего в отрасли международного поставщика логистических услуг в сфере здравоохранения в Италии. Сделка добавит предприятия с контролируемой температурой в 14 странах и почти 3000 высококвалифицированных членов команды BomiGroup к сети UPS Healthcare в Европе и Латинской Америке.

Сегментация европейской фармацевтической логистической отрасли

Фармацевтическая логистика связана с обработкой, транспортировкой и управлением цепочкой многочисленных и разнообразных продуктов, логистическая обработка которых требует определенных стандартов. Фармацевтическая продукция варьируется от лекарств и всех их видов, товаров медицинского назначения, медицинских и хирургических инструментов до косметических и парфюмерных продуктов, сырья, биотехнологических материалов или биофармацевтических препаратов.

Европейский рынок фармацевтической логистики сегментирован по продуктам (дженерики и фирменные лекарства), эксплуатации (транспорт холодовой цепи и транспорт без холодовой цепи), применению (биофармацевтика и химическая фармацевтика), транспорту (воздушные, железные дороги, автомобильные и морские пути), и география (Германия, Великобритания, Нидерланды, Франция, Италия, Испания, Польша, Бельгия, Швеция и остальная Европа). В отчете представлены размер рынка и прогнозы европейского рынка фармацевтической логистики в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| Общие лекарства |

| Фирменные препараты |

| Транспортировка холодовой цепи |

| Транспорт без холодовой цепи |

| Биофармацевтика |

| Химическая Фармацевтика |

| дыхательные пути |

| Железнодорожные пути |

| Дороги |

| Сивэйс |

| Германия |

| Великобритания |

| Нидерланды |

| Франция |

| Италия |

| Испания |

| Польша |

| Бельгия |

| Швеция |

| Остальная Европа |

| По продукту | Общие лекарства |

| Фирменные препараты | |

| По операции | Транспортировка холодовой цепи |

| Транспорт без холодовой цепи | |

| По применению | Биофармацевтика |

| Химическая Фармацевтика | |

| По транспорту | дыхательные пути |

| Железнодорожные пути | |

| Дороги | |

| Сивэйс | |

| По географии | Германия |

| Великобритания | |

| Нидерланды | |

| Франция | |

| Италия | |

| Испания | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованиям рынка фармацевтической логистики в Европе

Насколько велик европейский рынок фармацевтической логистики?

Ожидается, что объем европейского рынка фармацевтической логистики достигнет 86,89 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,92% и достигнет 105,31 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка фармацевтической логистики?

Ожидается, что в 2024 году объем европейского рынка фармацевтической логистики достигнет 86,89 млрд долларов США.

Кто являются ключевыми игроками на европейском рынке фармацевтической логистики?

DHL, FedEx, Kuehne + Nagel International AG, United Parcel Service, C. H. Robinson — крупнейшие компании, работающие на европейском рынке фармацевтической логистики.

Какие годы охватывает этот европейский рынок фармацевтической логистики и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка фармацевтической логистики оценивается в 83,61 миллиарда долларов США. В отчете рассматривается исторический размер европейского рынка фармацевтической логистики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка фармацевтической логистики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли фармацевтической логистики в Европе

Статистика доли, размера и темпов роста доходов на европейском рынке фармацевтической логистики в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ европейской фармацевтической логистики включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.