Анализ рынка систем обнаружения пешеходов в Европе

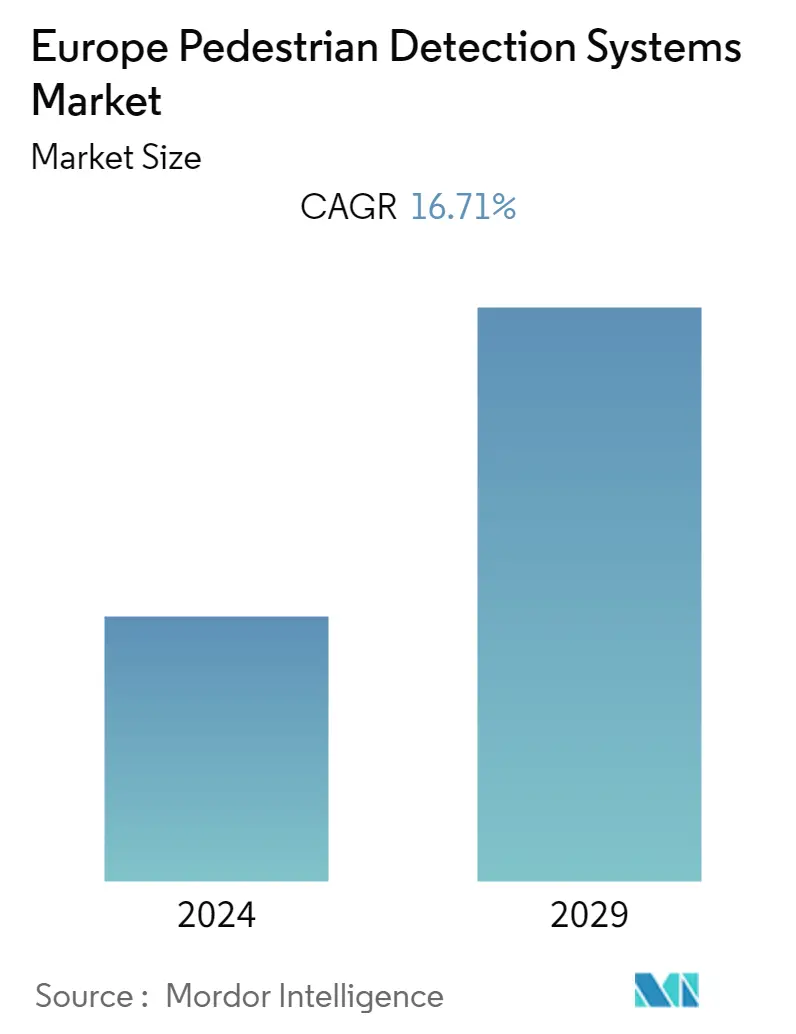

Европейский рынок систем обнаружения пешеходов оценивается в 3,03 миллиарда долларов США и, по оценкам, в течение пяти лет достигнет 9,32 миллиарда долларов США, при этом среднегодовой темп роста составит 16,71% в течение прогнозируемого периода.

- Пандемия COVID-19 нанесла ущерб изучаемому рынку, поскольку карантинные меры и торговые ограничения привели к сбоям в цепочках поставок и остановке производства автомобилей по всему миру. Однако по мере ослабления ограничений игроки начали концентрироваться на смягчении таких рисков и разработке стратегий для создания импульса на рынке в течение прогнозируемого периода.

- В долгосрочной перспективе растущие проблемы безопасности и правительственные постановления в отношении безопасности пассажиров и пешеходов, а также рост спроса на автомобили премиум-класса станут одними из движущих факторов рынка. За прошедшие годы произошел значительный рост количества транспортных средств на дорогах и строительство дорог, что привело к увеличению количества дорожно-транспортных происшествий. На долю пешеходов приходится одна пятая всех смертей на дорогах в Европейском Союзе (ЕС). Эта доля была больше, чем у других уязвимых участников дорожного движения, таких как велосипеды (9%), мопеды (3%) и мотоциклы (16%).

- Система обнаружения пешеходов является важным компонентом системы помощи водителю, которая разработана для предотвращения столкновений автомобиля с пешеходами, особенно при движении в ночное время. Система обнаружения пешеходов в ночное время сообщает водителю транспортного средства о препятствиях на дороге с помощью камеры ближнего инфракрасного диапазона (NIR) и блока ее отображения.

- Рынок расширяется в результате того, что клиенты все больше осознают преимущества установки систем защиты пешеходов в транспортных средствах для обеспечения безопасности водителей, пассажиров и пешеходов, а также рост числа дорожно-транспортных происшествий во всем мире. Расширению систем защиты пешеходов способствует рост потребительского спроса на автомобили высокого класса в результате изменения потребительских предпочтений. Велосипедисты и другие участники дорожного движения также получают выгоду от систем с улучшенными характеристиками, что объясняет, почему решения, основанные на защите пешеходов, широко используются во всем мире. Крупные игроки также уделяют особое внимание совершенствованию пешеходной системы. Например,

- В апреле 2022 года компания Vauxhall обновила свои самые продаваемые модельные ряды Corsa и Mokka 2023 года, придав им свежий внешний вид, привлекательное сочетание новых технологий и улучшенный выбор трансмиссии Mokka. Модели дизайна Corsa получили усовершенствования, в том числе обновленную систему автоматического экстренного торможения, которая теперь включает функцию обнаружения пешеходов.

- В феврале 2022 года Opel продолжил наступление на электромобили, представив новый Astra Sports Tourer. Автомобиль был оснащен многочисленными передовыми вспомогательными системами в качестве стандартного оборудования, такими как предупреждение о лобовом столкновении с автоматическим экстренным торможением, обнаружение пешеходов, предупреждение о выходе из полосы движения, распознавание дорожных знаков, обнаружение сонливости и круиз-контроль с интеллектуальными ограничителями скорости.

- Кроме того, ожидается, что усиление правительственных инициатив и продолжающиеся технологические инновации будут способствовать расширению рынка. Кроме того, в течение прогнозируемого периода участники рынка выиграют от технических разработок в автомобильном секторе.

Тенденции европейского рынка систем обнаружения пешеходов

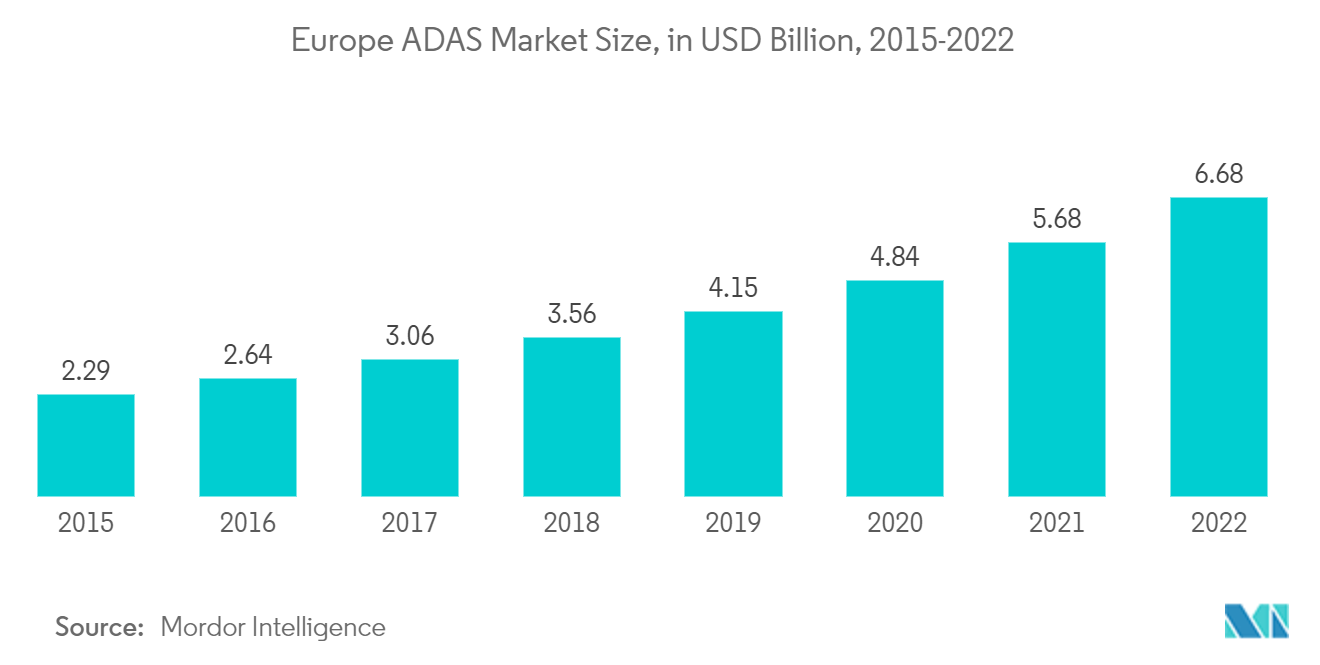

Растущее внедрение систем ADAS, движущих рынок

- Усовершенствованные системы помощи водителю (ADAS) — это интеллектуальные системы безопасности на базе транспортных средств, разработанные и внедренные производителями транспортных средств, которые потенциально могут повысить безопасность дорожного движения с точки зрения предотвращения аварий, снижения серьезности аварий и защиты. Благодаря множеству функций, предлагаемых ADAS, таких как автоматический контроль устойчивости, круиз-контроль, контроль тяги и обнаружение слепых зон, среди прочего, спрос на установку функций ADAS в транспортных средствах, вероятно, будет расти в геометрической прогрессии в течение прогнозируемого периода.

- Одновременно правительства стран региона сосредоточены на разработке ряда законодательных политик и правил для мониторинга пользователей и предлагают политику, обязывающую и поощряющую потребителей устанавливать компоненты ADAS в транспортные средства, чтобы смягчить рост дорожно-транспортных происшествий в нескольких странах.

- Европейская комиссия объявила, что приступила к реализации нового Общего регламента безопасности транспортных средств. Он устанавливает правовую основу для одобрения автоматизированных и полностью беспилотных автомобилей в ЕС и включает в себя множество необходимых передовых систем помощи водителю для повышения безопасности дорожного движения. Это поможет защитить пассажиров, пешеходов и велосипедистов по всему ЕС, спасая более 25 000 жизней и предотвращая как минимум 140 000 серьезных травм к 2038 году.

- Этим летом Комиссия намерена установить технические стандарты для автоматизированных и подключенных автомобилей, уделив особое внимание автоматизированным транспортным средствам, заменяющим водителей на автомагистралях (уровень автоматизации 3), а также полностью автономным транспортным средствам, таким как городские маршрутные такси или роботакси (уровень автоматизации 4).

- Новые стандарты свяжут законодательство Европейского Союза (ЕС) с новыми руководящими принципами уровня ООН (ООН) по автоматизации уровня 3, а также утвердят новое техническое законодательство ЕС для полностью автономных автомобилей. Технические руководящие принципы будут охватывать процессы тестирования, требования кибербезопасности, правила записи данных, мониторинг показателей безопасности и требования к отчетности об инцидентах для производителей полностью автономных автомобилей.

- Новые меры безопасности дорожного движения включают в себя множество элементов безопасности. Интеллектуальная помощь при превышении скорости, обнаружение движения задним ходом с помощью камер или датчиков, система мониторинга движения (DMS), регистраторы данных о событиях и сигнал аварийной остановки должны быть доступны на всех дорожных транспортных средствах (легковые автомобили, фургоны, грузовики и автобусы). Автомобили и фургоны оснащены дополнительными функциями, такими как системы удержания полосы движения и автоматическое торможение.

- На автобусах и грузовиках необходимы технология слепых зон, системы оповещения, позволяющие избежать столкновений с пешеходами или велосипедами, а также системы контроля давления в шинах. Требования сначала будут применяться к новым типам транспортных средств, начиная с 6 июля 2022 года, а затем ко всем новым автомобилям, начиная с 7 июля 2024 года. Некоторые из новых правил будут расширены и охватят другие типы дорожных транспортных средств до 2029 года.

- Кроме того, Европейская программа оценки новых автомобилей (NCAP), поддерживаемая правительством группа, которая оценивает автомобили по безопасности, может потребовать от автомобилей наличия системы мониторинга водителя, чтобы получить пятизвездочный рейтинг безопасности, начиная с 2023 или 2024 года.

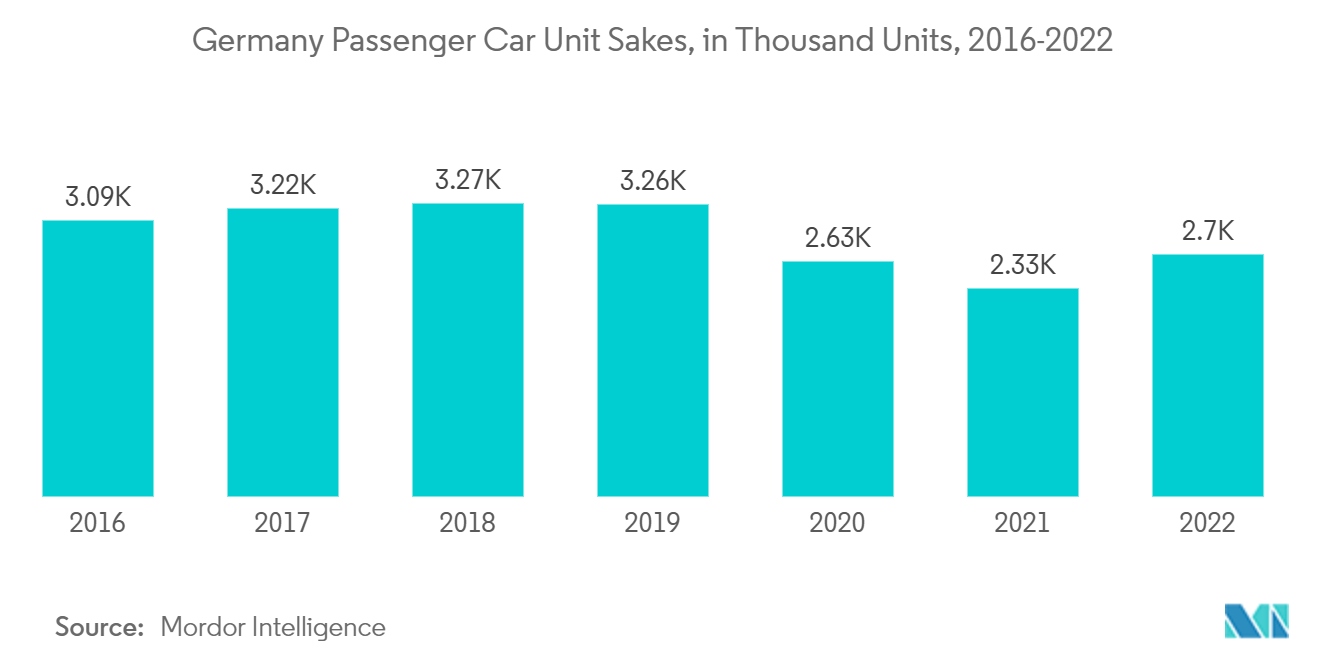

Германия лидирует на рынке систем обнаружения пешеходов в Европе

- С появлением в стране производителей автомобилей класса люкс, таких как Audi, BMW, Mercedes и т. д., предпочтения клиентов сместились в сторону автомобилей с роскошными и расширенными характеристиками по сравнению с традиционными вариантами. Эти производители автомобилей ориентируются на предпочтения своих элитных клиентов в отношении своих новинок.

- Установка новых заводов OEM-поставщиками в стране может значительно улучшить рынок систем безопасности водителя в течение прогнозируемого периода. Увеличение количества новых заводов в Германии для увеличения внедрения систем ADAS в автомобилях может снизить затраты на импорт систем, тем самым стимулируя рынок систем ADAS. Например, компания Denso, крупный поставщик автомобилей, учредила компанию DENSO ADAS Engineering Services GmbH в Германии для активизации разработки технологий безопасности транспортных средств и снижения количества дорожно-транспортных происшествий.

- В июне 2022 года компания MAN Truck Bus и ее партнеры успешно завершили проект исследований и разработок CITY по автономному вождению в городах. На протяжении всего проекта партнеры решали разнообразные технические требования к автоматизированному вождению в сложных условиях городского движения, включая взаимодействие с автомобилями, пешеходами и велосипедистами.

- Для достижения этих целей были реализованы различные подпроекты, включая точное обнаружение окружающей среды транспортного средства с помощью ряда датчиков, точное понимание различных дорожных ситуаций и соответствующее определение курса действий. Кроме того, проект был направлен на достижение точной локализации с точностью до нескольких сантиметров с использованием цифровых карт и обеспечение беспрепятственной связи с другими участниками дорожного движения.

- Чтобы сократить количество несчастных случаев и смертей, Министерство транспорта обязало с 2017 года включать в транспортные средства системы предотвращения столкновений вперед. Эта система имеет комбинацию систем обнаружения на большом расстоянии (например, адаптивный круиз-контроль), систем ближнего действия и широкого угла (например, обнаружения пешеходов) и автономного экстренного торможения. Ожидается, что это постановление будет стимулировать рынок систем обнаружения пешеходов в стране в течение прогнозируемого периода.

Обзор отрасли систем обнаружения пешеходов в Европе

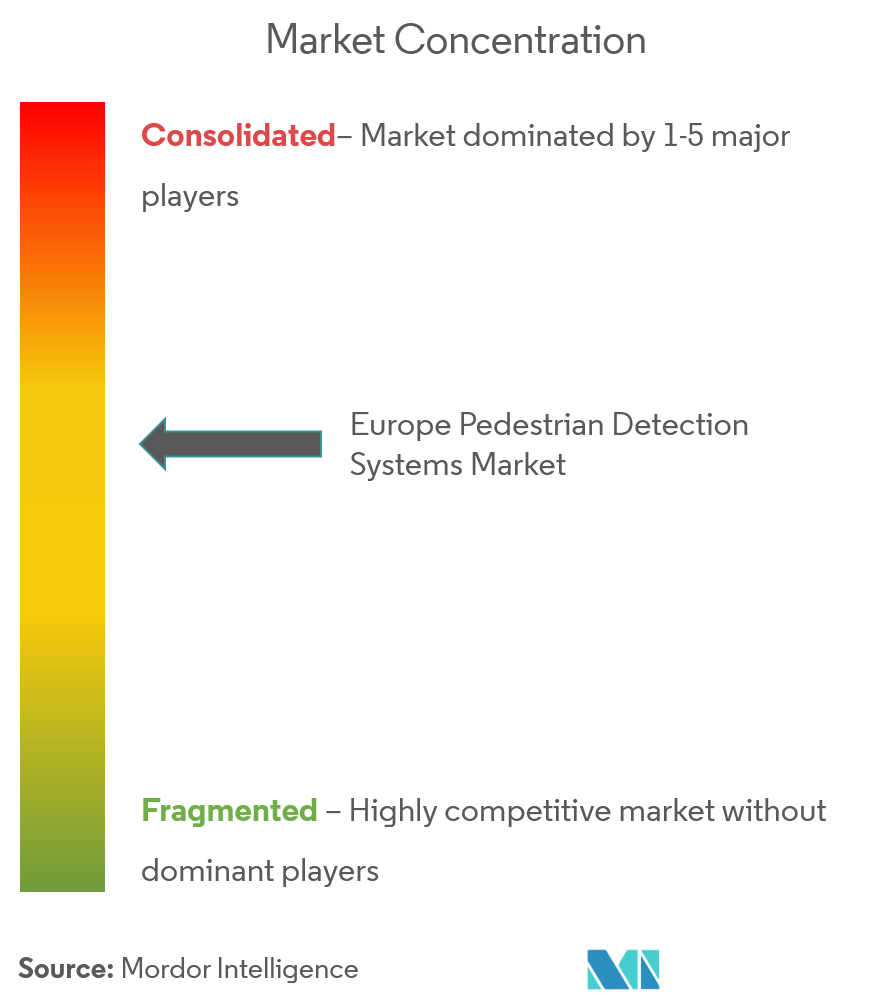

В число ключевых игроков рынка входят Robert Bosch, Continental AG, ZF Friedrichshafen, Aptiv PLC, Autoliv и другие. Они вступают в партнерские отношения и планируют инвестировать в новейшие функции.

Все большее число компаний-производителей автомобилей интегрируют датчики обнаружения пешеходов для улучшения своих продуктовых предложений. В то время как большинство производителей интегрируют датчики и камеры в новые автомобили, другие компании, использующие датчики, предлагают дополнительные датчики, которые можно использовать в автомобилях без предустановленных систем обнаружения пешеходов. Последние разработки в области систем обнаружения пешеходов в легковых автомобилях включают:.

В январе 2023 года ZF представила свою интеллектуальную камеру 6, разработанную для ADAS (усовершенствованных систем помощи водителю) и приложений автономного вождения. В Smart Camera 6 используется процессор EyeQ6 от Mobileye, который имеет угол обзора 120 градусов и позволяет обновлять систему по беспроводной сети. В дополнение к этому, Smart Camera 6 от ZF включает в себя модуль обработки изображений (IPM), который обеспечивает объемное 3D-видение, системы внутреннего мониторинга и другие функции, обеспечивающие комплексные возможности мультисенсорного мониторинга окружающей среды.

Лидеры европейского рынка систем обнаружения пешеходов

-

Continental AG

-

Mobileye Global Inc

-

Robert Bosch GmbH

-

ZF Friedrichshafen

-

Aptiv PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка систем обнаружения пешеходов в Европе

- Июль 2022 г. Volvo Trucks объявила о запуске новой технологии безопасности, направленной на повышение безопасности дорожного движения. Устройство использует двойные радары на каждой стороне грузовика, чтобы распознавать, когда другие участники дорожного движения, например велосипедисты, входят в опасную зону. Известная как система предотвращения боковых столкновений, она предупреждает водителя, мигая красным светом на соответствующем боковом зеркале, когда что-то находится в слепой зоне. Если водитель сигнализирует о перестроении поворотником, красный свет начинает мигать, а со стороны потенциального ДТП раздается звуковой предупредительный сигнал. Это обеспечивает водителю своевременную информацию и возможность затормозить, позволяя, например, безопасно проехать велосипеду.

- Февраль 2022 г. Skoda Auto подчеркнула свою приверженность приоритету безопасности пешеходов и велосипедистов при разработке новых автомобилей Skoda. На этапе разработки проводится более 200 отдельных испытаний безопасности пешеходов с акцентом на наиболее уязвимые части человеческого тела в случае аварии. Испытания в лаборатории Aurel CZ имитируют несчастные случаи, связанные с ударом головы взрослого или ребенка о капот или лобовое стекло, ударом бедра о капот и ударом голени о передний бампер.

- Январь 2022 г. Ficosa объявила о своих планах заменить переднее зеркало на систему камер в будущих коммерческих автомобилях MAN. Фронтальная камера, которая в настоящее время является частью более крупной системы OptiView, фокусируется на области прямо перед кабиной водителя. Такая улучшенная видимость позволяет водителю замечать пешеходов или велосипедистов, особенно при трогании с места, тем самым повышая безопасность и предотвращая столкновения.

Сегментация отрасли систем обнаружения пешеходов в Европе

Обнаружение пешеходов — это система, в которой радарный датчик встроен в решетку автомобиля, камера установлена перед внутренним зеркалом заднего вида, а центральный блок управления используется для обнаружения потенциальных наездов на пешеходов и предотвращения аварий с полным автоматическим торможением. Радар обнаруживает все, что находится перед автомобилем, и рассчитывает расстояние между объектом и автомобилем.

Европейский рынок систем обнаружения пешеходов сегментирован по типу (видео, инфракрасный, гибридный и другие типы), по типу компонентов (датчики, радары, камеры и другие типы компонентов) и по географическому положению (Германия, Великобритания, Франция, Россия, Испания, Италия и остальные страны Европы).

В отчете представлен размер рынка и прогнозы для всех вышеуказанных сегментов в стоимостном выражении (в долларах США).

| Тип | видео |

| Инфракрасный | |

| Гибридный | |

| Другие типы | |

| Тип компонента | Датчики |

| Радары | |

| Камеры | |

| Другие типы компонентов | |

| География | Германия |

| Великобритания | |

| Франция | |

| Россия | |

| Испания | |

| Италия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка систем обнаружения пешеходов в Европе

Каков текущий размер европейского рынка систем обнаружения пешеходов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) средний темп роста европейского рынка систем обнаружения пешеходов составит 16,71%.

Кто являются ключевыми игроками на рынке систем обнаружения пешеходов в Европе?

Continental AG, Mobileye Global Inc, Robert Bosch GmbH, ZF Friedrichshafen, Aptiv PLC — крупнейшие компании, работающие на европейском рынке систем обнаружения пешеходов.

Какие годы охватывает европейский рынок систем обнаружения пешеходов?

В отчете рассматривается исторический размер европейского рынка систем обнаружения пешеходов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка систем обнаружения пешеходов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Automotive Technology Reports

Popular Automotive Reports

Other Popular Industry Reports

Отчет об отрасли систем обнаружения пешеходов в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке систем обнаружения пешеходов в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ европейских систем обнаружения пешеходов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.