| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 30.45 Billion |

| Размер Рынка (2029) | USD 41.13 Billion |

| CAGR (2024 - 2029) | 6.09 % |

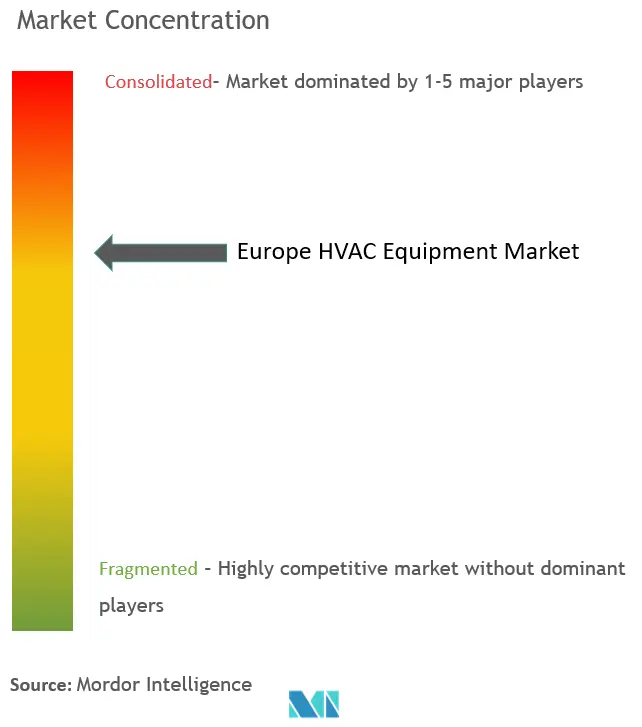

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского рынка систем отопления, вентиляции и кондиционирования воздуха

Объем европейского рынка систем отопления, вентиляции и кондиционирования воздуха оценивается в 28,94 млрд долларов США в 2024 году и, как ожидается, достигнет 38,89 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,09% в течение прогнозируемого периода (2024-2029 гг.).

- Отопление, вентиляция и кондиционирование воздуха — это механическая система, которая обеспечивает тепловой комфорт и качество воздуха в помещении, а также контролирует внутреннюю температуру и регулирует внутреннюю влажность. Центральные кондиционеры, тепловые насосы, чиллеры и модульные системы являются наиболее распространенными типами систем.

- Системы отопления, вентиляции и кондиционирования воздуха (HVAC) становятся все более популярными во всем регионе ЕС благодаря своим многочисленным преимуществам, в частности, технологиям энергосбережения. Увеличение спроса на интеллектуальные системы, а также интеграция Интернета вещей (IoT), систем промышленной автоматизации, интеллектуального производства и Индустрии 4.0 способствуют росту европейского рынка оборудования HVAC.

- Кроме того, продолжающаяся урбанизация и рост населения имеют важное значение для увеличения популярности систем контроля температуры внутри и снаружи помещений в различных частях Европы. Например, по оценкам Комиссии ЕС, к январю 2022 года население ЕС составит 446,8 миллиона человек, что на 172 000 меньше, чем в предыдущем году, при этом в городских районах проживает 85% населения.

- Замена существующего оборудования на более эффективное оборудование и поддерживающие правительственные постановления, такие как льготы по энергосбережению посредством программ налоговых льгот, будут стимулировать рынок оборудования HVAC Соединенного Королевства в течение прогнозируемого периода. Например, правительство Великобритании уже поставило цель устанавливать 600 000 тепловых насосов в год к 2028 году, чтобы уменьшить зависимость страны от ископаемого топлива и помочь в борьбе с глобальным потеплением.

- Более того, одним из основных факторов, стимулирующих развитие рынка в регионе, является ряд правительственных инициатив по продвижению низкоуглеродных источников тепла. Например, в июле 2022 года Министерство бизнеса, энергетики и промышленной стратегии Великобритании заключило контракт на финансирование тепловых сетей на сумму 54 миллиона евро, который будет поддерживать развитие схемы в Лондоне и работы, использующие низкоуглеродные источники тепла, такие как тепловые насосы. и энергия из отходов в тепло.

- Влияние Интернета вещей и интеллектуальных систем отопления, вентиляции и кондиционирования воздуха является еще одной важной технологией, которая, как ожидается, будет стимулировать рынок в будущем. Системы HVAC могут обмениваться данными с другими подключенными устройствами благодаря Интернету вещей (IoT) в технологиях HVAC. Интеграция интеллектуальных систем HVAC в дома и коммерческие здания автоматически определяет необходимость технического обслуживания, предотвращая раздражение клиентов, которое может вызвать проблемы.

- Поставщики также сосредоточивают внимание на нескольких стратегических инвестициях, таких как приобретения, запуск продуктов и расширение, которые будут стимулировать рынок в будущем. Например, в марте 2022 года компания Carrier представила AquaForce Vision 30KAV с хладагентом PUREtec, чиллер R1234ze, предназначенный для таких промышленных процессов, как фармацевтика, пищевая промышленность, химическая, пластмассовая, металлургическая промышленность и других применений, требующих сверхнадежного охлаждения до - 12 градусов Цельсия. Это демонстрирует спрос на чиллеры в промышленных секторах Европы.

- Новые рекомендации ЕС по ужесточению регулирования в отношении фторсодержащих газов могут привести к строгому сокращению использования хладагентов ГФУ и запрету на распространенные хладагенты для кондиционеров в апреле 2022 года, что негативно скажется на европейской индустрии кондиционирования и охлаждения. С 1 января 2027 года Европейская комиссия хочет запретить использование ГФУ с ПГП 150 и выше в новых кондиционерах и тепловых насосах сплит-систем номинальной мощностью до 12 кВт включительно. Кроме того, с 1 января 2027 года рекомендации намерены запретить использование ГФУ в новых сплит-системах мощностью более 12 кВт.

- Из-за высокой первоначальной стоимости оборудования HVAC у некоторых клиентов может отпугнуть покупка или модернизация своих систем. Это особенно актуально для домовладельцев и владельцев малого бизнеса, которые могут иметь ограниченный бюджет и нуждаются в помощи, чтобы позволить себе первоначальные затраты на новую систему.

- Пандемия COVID-19 существенно повлияла на отрасль отопления, вентиляции и кондиционирования воздуха, поскольку спрос на системы значительно упал в течение первых нескольких месяцев из-за ограничений на карантин и отказа предприятий от инвестиций в новое оборудование. Многие строительные проекты по всему миру были остановлены из-за пандемии. Снижение строительной активности в коммерческом, жилом и промышленном секторах временно снизило спрос на системы отопления, вентиляции и кондиционирования.

Тенденции европейского рынка систем отопления, вентиляции и кондиционирования воздуха

Оборудование для кондиционирования воздуха займет значительную долю рынка

- Ожидается, что значительная часть рынка оборудования HVAC будет занята кондиционерами из-за роста числа бытовых и коммерческих пользователей, а также правительственных постановлений, требующих энергоэффективного и экологически чистого оборудования.

- По данным Министерства финансов, правительство Великобритании потратило около 9,6 млрд фунтов стерлингов на жилищное строительство в 2021/22 году, причем большая часть расходов этого типа приходится на 7,6 млрд фунтов стерлингов, потраченных на жилищное строительство местных властей. Это указывает на увеличение расходов на жилищное строительство, которое, как ожидается, будет стимулировать рынок.

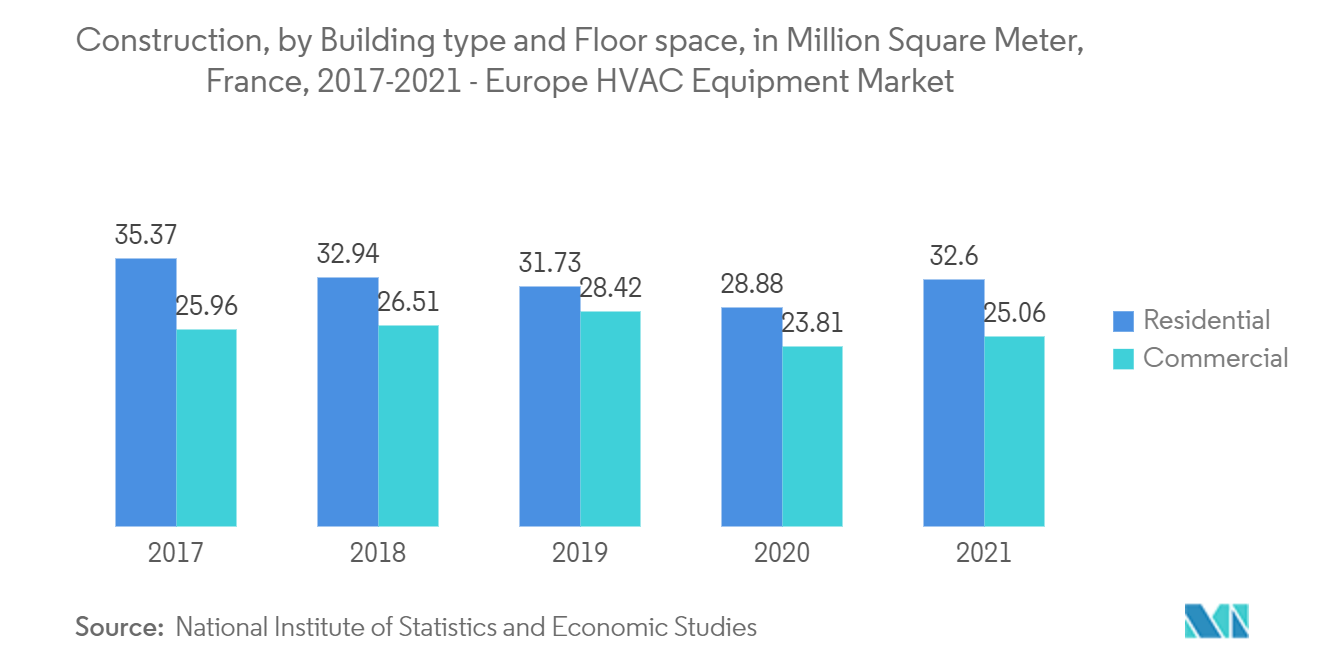

- Ожидается, что увеличение объемов жилищного и коммерческого строительства в регионе также будет способствовать развитию рынка в течение прогнозируемого периода. Модернизация старых зданий системами кондиционирования воздуха является важным фактором роста рынка. Бесканальные установки HVAC также подходят для современных инфраструктур с отверстиями и зазорами в воздуховодах, которые вызывают утечку воздуха. Вместо того, чтобы платить за дорогостоящую замену, этот фактор стимулирует спрос на бесканальные системы отопления, вентиляции и кондиционирования.

- По данным Comfy Living, к 2022 году в Европе будет 84 миллиона умных домов, при этом лидируют Франция, Германия и Великобритания. Ожидается, что спрос на бесканальные системы будет расти по мере роста умных домов. Бесканальные системы в умных домах регулируют температуру, влажность и приток свежего воздуха. Например, бесканальные мини-сплит-системы с маркировкой ENERGY STAR потребляют на 30% меньше энергии для охлаждения помещения, чем традиционные кондиционеры.

- Более того, ожидается, что рынок будет стимулироваться деятельностью нескольких региональных поставщиков. Например, Fujitsu General приобрела Distributor в декабре 2022 года, чтобы расширить свой бизнес в Европе. Как поставщик решений для кондиционирования воздуха, Группа стремится обеспечить энергоэффективность и комфорт, делая активные первоначальные инвестиции в укрепление систем технической поддержки ATW (воздух-вода) и коммерческих кондиционеров.

- Кроме того, в мае 2022 года компания Johnson Controls-Hitachi представила новую внутреннюю мини-сплит-систему для настенного монтажа как последнее дополнение к своей линейке высокоэффективных однозонных коммерческих мини-сплит-систем PRIMAIRY P300. Это энергоэффективное и экономичное решение для бесканального отопления и охлаждения адаптировано к конкретным требованиям помещений малого и среднего размера, таких как магазины, рестораны и классы.

- Ожидается, что несколько тенденций, от экологически чистых и интеллектуальных технологий до автоматизированных систем, определят будущее сегмента коммерческих систем кондиционирования воздуха. Ожидается, что спрос на кондиционеры в жилых и коммерческих помещениях будет расти, поскольку пандемия COVID-19 становится эндемической, а постоянные модели WFH постепенно переходят на гибридную рабочую модель.

Внедрение тепловых насосов для развития сегмента отопительного оборудования

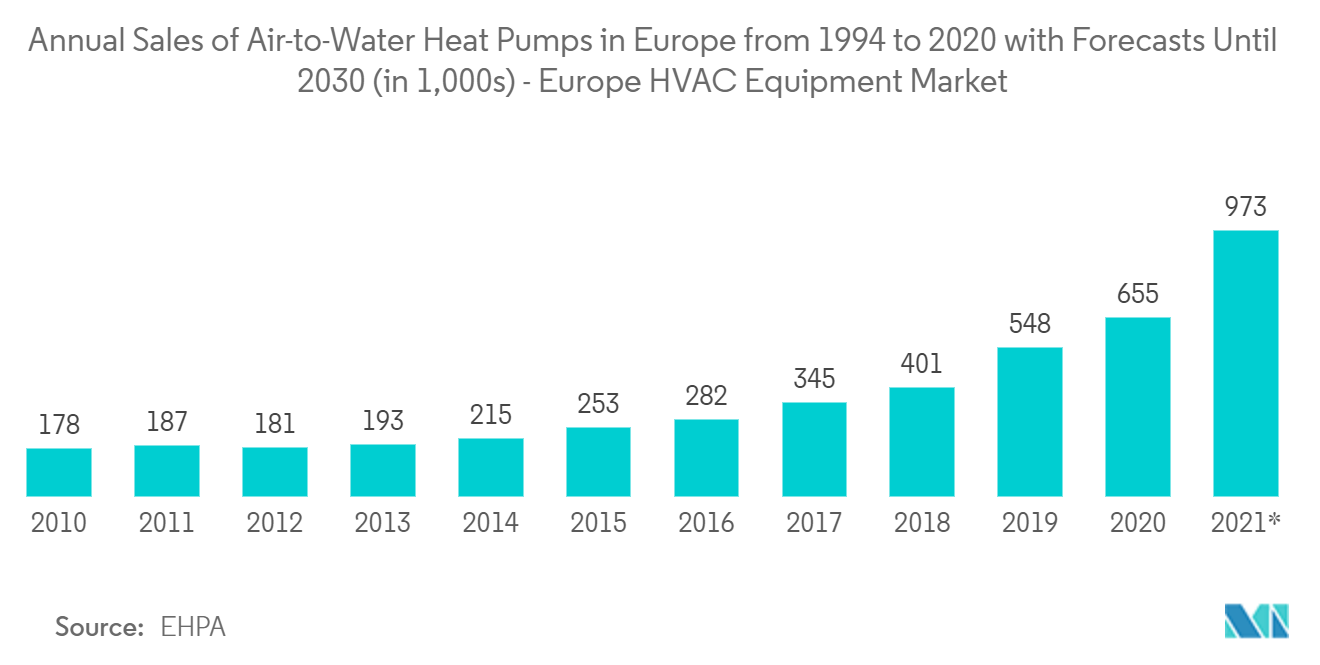

- Тепловые насосы стратегически расположены, чтобы извлечь выгоду из усилий по обеспечению экологической устойчивости. Более того, стратегия отраслевой интеграции Европейского Союза прогнозирует, что к 2030 году 65% всех коммерческих зданий будут отапливаться электричеством. Согласно данным, ожидается, что продажи тепловых насосов будут только увеличиваться, поскольку все больше зданий используют их для отопления и охлаждения.

- По данным EHPA, тепловые насосы воздух-воздух были сегментом с наибольшим объемом продаж в Европе в 2020 году было продано более 670 600 единиц. В том же году было продано 654 700 тепловых насосов типа воздух-вода. С другой стороны, ожидается, что к 2022 году тепловые насосы воздух-вода станут отраслевым сегментом с самым большим объемом продаж. Ожидается, что к 2026 году в Европе будет продано более двух миллионов тепловых насосов воздух-воздух.

- Ожидается, что растущая потребность сократить зависимость от ископаемого топлива и искать энергоэффективную альтернативу печам и кондиционерам приведет к увеличению спроса на тепловые насосы в течение прогнозируемого периода. Ожидается, что целевая инициатива Европейского Союза по замене газовых котлов тепловыми насосами будет стимулировать спрос, одновременно поддерживая цель Соединенного Королевства по декарбонизации своих систем отопления. Благодаря более широкому использованию тепловых насосов правительство Великобритании надеется сделать этот возобновляемый источник энергии еще более экономически эффективным.

- Например, в апреле 2022 года правительство Соединенного Королевства запустило Программу модернизации котлов, которая включает грант в размере до 6000 фунтов стерлингов на установку тепловых насосов (воздушных или наземных) в 90 000 домов по всей стране. Ожидается, что такие инициативы правительств стран региона будут стимулировать спрос на тепловые насосы на рынке в течение прогнозируемого периода.

- Более того, тепловые насосы занимают значительную долю рынка, и ожидается, что в 2022 году она будет расти для удовлетворения растущего потребительского спроса. Согласно опросу, проведенному одним из ведущих органов Великобритании, Ассоциацией тепловых насосов (которая контролирует примерно 95% доли рынка отрасли по производству тепловых насосов), производители разместили заказы на поставку около 67 000 единиц тепловых насосов в 2021 году.

- Кроме того, Центр возобновляемой энергии Великобритании утверждает, что использование тепловых насосов может сэкономить потребителям 52% затрат на электроэнергию по сравнению с газовыми котлами. Высокие цены на газ являются основным фактором, стимулирующим использование тепловых насосов в этом районе. Правительство заявило о своей цели по установке 600 000 новых тепловых насосов в год к декабрю 2028 года, и ожидается, что внедрение будет быстро ускоряться для достижения этой цели.

- Кроме того, чтобы еще больше снизить зависимость от российского экспорта ископаемого топлива, французское правительство объявило в марте 2022 года, что прекратит субсидии на установку новых бытовых газовых обогревателей и увеличит поддержку систем возобновляемых тепловых насосов. Ожидается, что такие государственные инвестиции и инициативы будут стимулировать региональный рынок.

- Компании запускают на рынок новые и инновационные продукты в ответ на меняющиеся правила в регионе. Например, Седрик Франсуа во Франции в феврале 2022 года разработал новое ядро для новой системы теплового насоса. Новая система теплового насоса заменит компрессор небольшим блоком, содержащим запатентованный генератор звука. Ожидается, что такие уникальные и инновационные продукты будут способствовать росту регионального спроса на продукцию HVAC.

- Кроме того, Daikin Europe NV объявила о расширении своей немецкой производственной базы тепловых насосов в Гюглингене, Германия, в октябре 2022 года, чтобы удовлетворить растущий спрос на тепловые насосы в регионе ЕС за счет инвестиций в местные производственные мощности. Ожидается, что такие региональные стратегические инвестиции будут стимулировать рынок в течение исследуемого периода.

Обзор европейской отрасли систем отопления, вентиляции и кондиционирования воздуха

Европейский рынок оборудования HVAC является конкурентоспособным, поскольку на нем присутствуют известные поставщики, которые занимают значительную долю рынка в различных сегментах, а также имеют доступ к хорошо зарекомендовавшим себя дистрибьюторским сетям. Ожидается, что с появлением интеллектуальных решений он станет еще одной стратегической конкурентной точкой на рынке. Ожидается, что внедрение технологий умного строительства в коммерческом и промышленном секторах будет способствовать развитию подключенных систем HAVC в Европе и усилит конкурентную конкуренцию между поставщиками на рынке.

В мае 2022 года NIBE Industrier AB согласилась приобрести 50% акций итальянской компании Argoclima SpA, при этом оставшаяся доля будет приобретена через пять лет. Это приобретение значительно укрепит позиции компании в быстро развивающейся итальянской отрасли тепловых насосов за счет интеграции текущей линейки Argoclima со всей NIBE. Кроме того, в июле 2022 года NIBE расширила линейку своей продукции, выпустив совершенно новый тепловой насос с воздушным источником тепла. NIBE S2125 разработан для удовлетворения потребностей здания в отоплении и горячей воде в комплексной системе.

В апреле 2022 года Octopus Energy инвестировала в компанию Renewable Energy Devices (RED), специализирующуюся на тепловых насосах в Северной Ирландии, для ежемесячного строительства тысяч тепловых насосов. Сотрудничество изменит рынок, позволив компаниям изначально создавать тихие, высокоэффективные и стильные тепловые насосы для клиентов в Соединенном Королевстве.

В феврале 2022 года итальянский производитель чиллеров Geoclima открыл дочернюю компанию в Великобритании. Дочерняя компания компании Geoclima HVAC UK будет распространять все бренды Geoclima Group, включая ClimaTech, Hecoclima, CROM и COM40. В заявлении также говорится, что компания будет оказывать поддержку внутри страны своим британским клиентам для различных приложений, включая больницы и критически важные среды.

Лидеры европейского рынка систем отопления, вентиляции и кондиционирования воздуха

-

Daikin Industries, Ltd.

-

ROBERT Bosch GmbH

-

Mitsubishi Electric Europe B.V

-

Alfa Laval AB

-

Carrier Global Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка систем отопления, вентиляции и кондиционирования воздуха

- Сентябрь 2022 г. Правительство Великобритании предоставило финансирование 24 проектам на общую сумму 15 миллионов фунтов стерлингов, чтобы снизить затраты и решить проблемы, связанные с установкой тепловых насосов. Кроме того, он поддерживает правительственную программу модернизации котлов стоимостью 450 миллионов фунтов стерлингов (542 миллиона долларов США), которая направлена на увеличение использования тепловых насосов и других низкоуглеродных систем отопления путем предоставления субсидий в размере 5000 фунтов стерлингов (6100 долларов США), начиная с апреля 2022 года.

- Октябрь 2022 г. Daikin Europe NV объявила о расширении своей немецкой производственной базы тепловых насосов в Гюглингене, Германия, с целью удовлетворения растущего спроса Европы на тепловые насосы за счет инвестиций в местные производственные мощности. Ожидается, что в течение периода исследования такие региональные стратегические инвестиции будут стимулировать рынок.

- Июнь 2022 г. Carrier объявила о планах инвестировать 16 миллионов долларов США в строительство Центра передовых исследований и разработок в области систем отопления, охлаждения и бытового водоснабжения в Вилласанте (МБ), Италия. В новом центре также будет уделяться большое внимание развитию технологий на базе Интернета вещей и искусственного интеллекта, которые позволят осуществлять дистанционное управление системами отопления и охлаждения для повышения энергоэффективности.

Сегментация отрасли отопления, вентиляции и кондиционирования воздуха в Европе

Оборудование HVAC — это технология обеспечения комфорта в помещениях и транспортных средствах, которая обеспечивает тепловой комфорт и соответствующее качество воздуха в помещении. Это важная часть, присутствующая в различных жилых конструкциях, включая частные дома, многоквартирные дома, гостиницы и жилые дома для престарелых; средние и крупные промышленные и офисные здания, такие как небоскребы и больницы; транспортные средства, такие как автомобили, поезда, самолеты, корабли и подводные лодки, а также в морской среде, где регулируются безопасные и здоровые условия строительства в отношении температуры и влажности, с использованием свежего воздуха с улицы.

Европейский рынок оборудования HVAC сегментирован по оборудованию (оборудование для кондиционирования/вентиляции (одинарные/многосплитные (канальные и бесканальные), VRF, вентиляционные установки, чиллеры, фанкойлы, внутренние агрегаты и крышные конструкции), отопительное оборудование ( Котлы/радиаторы/печи и тепловые насосы), Конечный пользователь (жилой, коммерческий и промышленный) и Страна. В отчете представлен размер рынка в стоимостном выражении в миллионах долларов США для всех вышеперечисленных сегментов.

| Оборудование | Оборудование для кондиционирования/вентиляции воздуха | Тип | Одиночные/мульти-сплиты | |

| ВРФ | ||||

| Установки обработки воздуха | ||||

| Чиллеры | ||||

| Вентиляторы Катушки | ||||

| Внутренние упакованные и крышные верхние части | ||||

| Другие типы | ||||

| Отопительное оборудование | Тип | Котлы/радиаторы/печи и другие обогреватели | ||

| Тепловые насосы | ||||

| Конечный пользователь | Жилой | |||

| Коммерческий | ||||

| Промышленный | ||||

| Страна | Великобритания | |||

| Италия | ||||

| Германия | ||||

| Франция | ||||

| Испания | ||||

| Восточная Европа | ||||

| Бенилюкс | ||||

| Северные страны | ||||

| Россия | ||||

| Турция | ||||

| Остальная Европа | ||||

Часто задаваемые вопросы по исследованию рынка систем отопления, вентиляции и кондиционирования воздуха в Европе

Насколько велик европейский рынок оборудования HVAC?

Ожидается, что объем европейского рынка оборудования HVAC достигнет 28,94 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,09% и достигнет 38,89 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка оборудования HVAC?

Ожидается, что в 2024 году объем европейского рынка оборудования HVAC достигнет 28,94 миллиарда долларов США.

Кто являются ключевыми игроками на рынке оборудования HVAC в Европе?

Daikin Industries, Ltd., ROBERT Bosch GmbH, Mitsubishi Electric Europe B.V, Alfa Laval AB, Carrier Global Corporation — крупнейшие компании, работающие на европейском рынке HVAC.

Какие годы охватывает этот европейский рынок оборудования HVAC и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка оборудования HVAC оценивался в 27,28 млрд долларов США. В отчете рассматривается исторический размер европейского рынка оборудования HVAC за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка оборудования HVAC на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли систем отопления, вентиляции и кондиционирования воздуха в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке систем отопления, вентиляции и кондиционирования Европы в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ HVAC в Европе включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)