Анализ европейского рынка халяльных продуктов питания и напитков

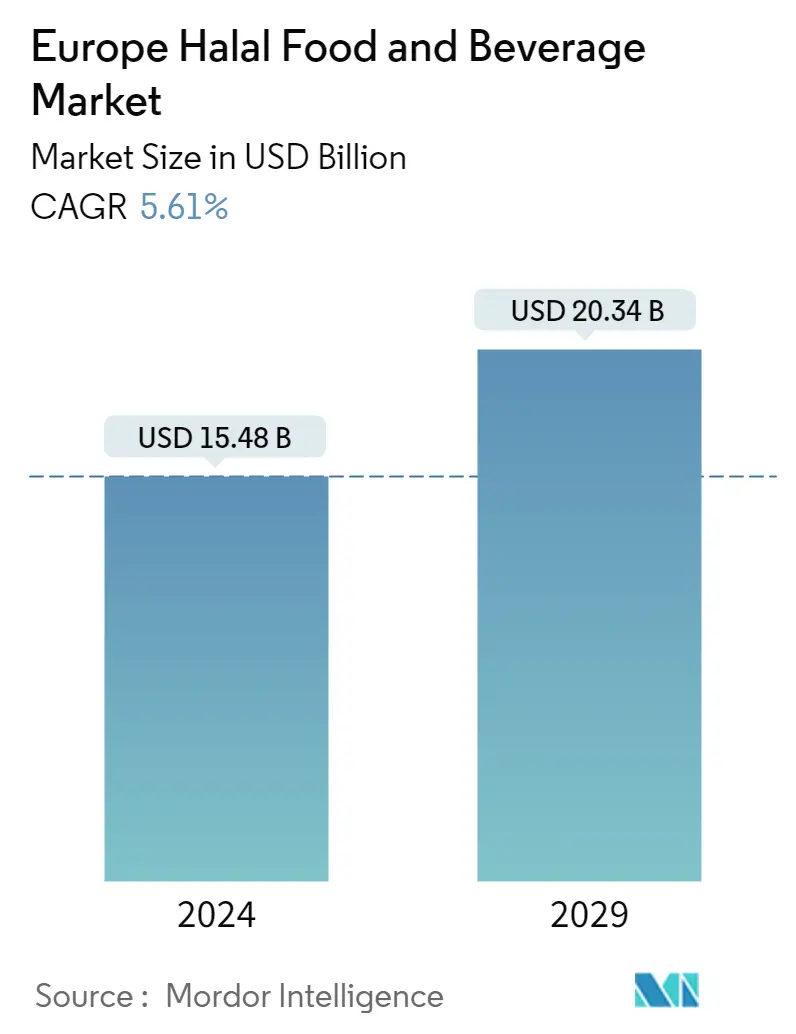

Объем европейского рынка халяльной еды и напитков оценивается в 15,48 млрд долларов США в 2024 году и, как ожидается, достигнет 20,34 млрд долларов США к 2029 году, а среднегодовой темп роста составит 5,61% в течение прогнозируемого периода (2024-2029 гг.).

Приготовление и употребление халяльной пищи оказывает существенное религиозное влияние на членов исламского сообщества. Ожидается, что мировой рынок халяльной еды и напитков значительно вырастет из-за увеличения мусульманского населения в европейском регионе и растущей озабоченности по поводу гигиены и надежности пищевых продуктов. Следовательно, производители пытаются изменить всю цепочку создания стоимости от сырья и разработки продуктов до упаковки готовой продукции, маркетинга и распространения информации о преимуществах потребления этих продуктов через рекламу в социальных сетях.

В краткосрочной перспективе халяльная кухня набирает популярность среди мусульманских и немусульманских потребителей, поскольку она превратилась из религиозного знака в обеспечение безопасности и гигиены продуктов питания и напитков. Согласно данным, опубликованным Управлением национальной статистики (ONS), в 2021 году мусульманское население составляло 3,9 миллиона человек от общей численности населения Соединенного Королевства. Ожидается, что сегмент мясных продуктов будет занимать значительную долю рынка из-за растущего потребительского спроса на халяль. -сертифицированная мясная продукция. По данным Комитета по мониторингу Халяля в Великобритании, в марте 2020 года на рынке птицы забивалось 104 миллиона кур в месяц, из них 20% (8 миллионов) — халяль, чтобы удовлетворить растущий спрос, форматы ритейлера — маркетинг халяль. продукты питания и мясные продукты. Например, такие розничные сети, как Tesco, Sainsbury's, Marks Spencer и Waitrose, продают халяльные продукты, включая мясо, хлебобулочные, кондитерские изделия, крупы и закуски.

Тенденции европейского рынка халяльных продуктов питания и напитков

Рост мусульманского населения в Европе

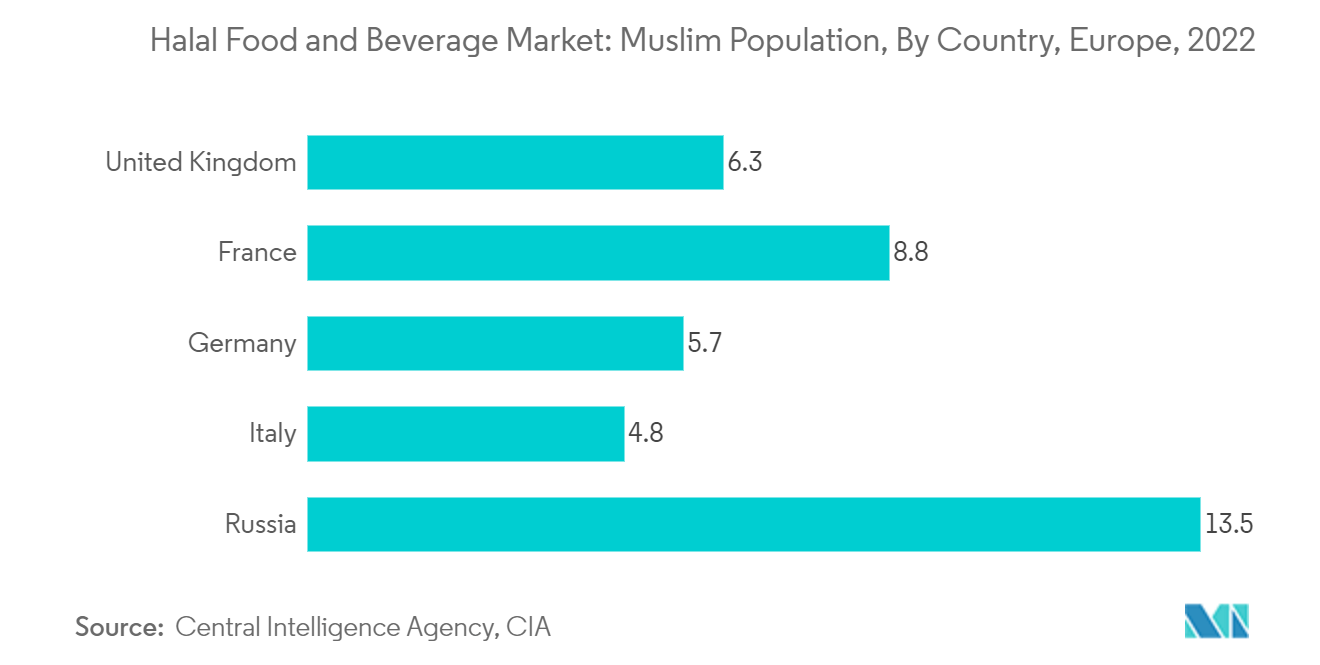

В европейском регионе наблюдается самый быстрорастущий и наиболее значимый рынок халяльной еды и напитков из-за увеличения мусульманского населения. По данным Центрального разведывательного управления (ЦРУ), в 2022 году в Соединенном Королевстве будет проживать 6,30% мусульманского населения страны. Таким образом, рост мусульманского населения в Европе значительно увеличил спрос на халяльную еду и напитки в различных странах мира. область, край. Кроме того, в меньшей степени рост мусульманского туризма в европейских странах еще больше увеличил спрос на халяльную еду и напитки. В результате производители и розничные торговцы отвечают на этот спрос, производя халяльную продукцию на местном уровне или импортируя ее из других стран. Крупные европейские сети супермаркетов, такие как Tesco, ASDA, Auchan, Carrefour и Edeka, также предлагают секции халяльного мяса в отдельных магазинах. Растущий европейский рынок халяль привел к тому, что производители расширили свой бизнес в нишевых секторах, включая хлеб, печенье, печенье и спреды. Таким образом, прогнозируется, что растущее мусульманское население в этом регионе будет стимулировать изучаемый рынок в прогнозируемый период.

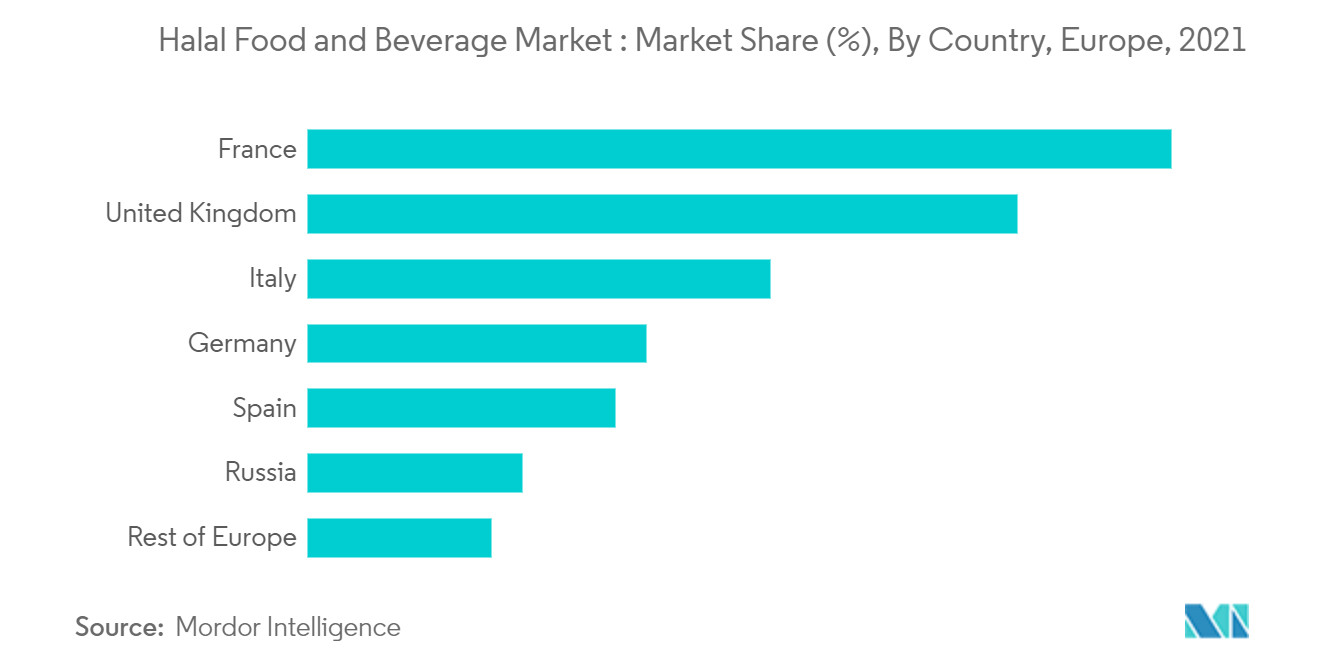

Франция занимает самую большую долю рынка

Франция имеет большое количество мусульман в Европе. Халяль-предложения также поднялись на более высокий уровень от традиционного местного мясника, который продавал мясо, забитое в соответствии с исламскими законами, до значительного присутствия во французской пищевой промышленности, супермаркетах и даже ресторанах. Например, согласно исследованию Французского общественного института (IFOP) в 2020 году, 59% мусульманского населения систематически потребляют халяльное мясо, а 20% потребляют халяльное мясо как можно больше. Поскольку спрос на халяльную еду постоянно растет, супермаркеты расширили спектр своих услуг и посвятили этому виду продукции больше полок. Например, Casino France — одна из крупнейших сетей супермаркетов, предлагающая линейку халяльной продукции под торговой маркой Wassila. Кроме того, Isla Delice, Oriental Viandes, Reghalal, Isla Mondial, Medina и Saada являются одними из ведущих халяльных брендов, созданных на местном уровне. Во Франции правительство участвует в сертификации халяль только в той степени, в которой оно назначило три известные мечети единственными распространителями разрешений на халяльный убой.

Обзор европейской халяльной индустрии продуктов питания и напитков

Европейский рынок халяльной еды и напитков является высококонкурентным, и несколько игроков конкурируют за значительную долю рынка. Крупнейшие производители, работающие на рынке, концентрируются на расширении своего присутствия и разработке различных вкусов в различных сегментах продукции, участвуя в партнерствах, слияниях и поглощениях для удовлетворения растущих потребностей потребителей. Ключевыми игроками на рынке являются Nestle SA, Ferrero International SA, KQF Foods, JAB Holding Company и Tahira Foods. Ключевые игроки на рынке используют такие стратегии, как инновации и расширение продуктов, чтобы создать прочную потребительскую базу и занять уважаемое положение на изучаемом рынке. Кроме того, чтобы обслуживать большое мусульманское население региона, компании внедряют на изучаемый рынок новые и инновационные продукты, сертифицированные по принципу халяль.

Лидеры европейского рынка халяльных продуктов питания и напитков

Nestle SA

Tahira Foods

Ferrero International SA

KQF Foods

JAB Holding Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка халяльных продуктов и напитков

- В июне 2022 года компания Halal Food Company запустила пять новых готовых блюд в Sainbury's, Великобритания. Компания предлагает закуску из куриного карри и риса басмати, жаркое пери-пери с курицей-гриль, лазанью с говядиной, пастуший пирог и макароны с фрикадельками медленного приготовления.

- В феврале 2022 года берлинский стартап Gethalal Group запустил службу доставки халяльной еды по стране. Стратегический план компании — достичь платформы клиентской базы и удовлетворить потребности мусульманских семей в супермаркетах.

- В октябре 2021 года Anuga Halal Market провела торговую ярмарку, на которой представила разнообразие халяльных продуктов и напитков в Европе. Рынок Ануга Халяль охватывает весь сектор халяль, начиная от мясных и молочных продуктов, охлажденных и свежих продуктов, холодных и горячих напитков, рафинированных продуктов, здоровой пищи и органических продуктов.

Сегментация европейской халяльной индустрии продуктов питания и напитков

Халяль относится к термину законный и допустимый, который соответствует исламским принципам производства продуктов питания и напитков. Европейский рынок халяльной еды и напитков сегментирован по типам продуктов на халяльные продукты питания, халяльные напитки и халяльные добавки. В зависимости от канала сбыта рынок сегментирован на гипермаркеты/супермаркеты, специализированные магазины, магазины повседневного спроса и другие каналы сбыта. В этом исследовании также анализируются такие регионы, как Великобритания, Германия, Франция, Италия, Испания, Россия и остальная Европа. В отчете представлены размер рынка и прогнозируемая стоимость (в миллионах долларов США) для всех вышеуказанных сегментов.

| Халяльная еда | Мясные продукты |

| Выпечка | |

| молочные продукты | |

| Кондитерские изделия | |

| Другие халяльные продукты | |

| Халяль напитки | |

| Халяльные добавки |

| Супермаркеты/гипермаркеты |

| Магазины |

| Специализированные магазины |

| Другие каналы сбыта |

| Германия |

| Великобритания |

| Франция |

| Испания |

| Италия |

| Россия |

| Остальная Европа |

| По типу продукта | Халяльная еда | Мясные продукты |

| Выпечка | ||

| молочные продукты | ||

| Кондитерские изделия | ||

| Другие халяльные продукты | ||

| Халяль напитки | ||

| Халяльные добавки | ||

| По каналу распространения | Супермаркеты/гипермаркеты | |

| Магазины | ||

| Специализированные магазины | ||

| Другие каналы сбыта | ||

| По стране | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Россия | ||

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка халяльных продуктов питания и напитков в Европе

Насколько велик европейский рынок халяльной еды и напитков?

Ожидается, что объем европейского рынка халяльной еды и напитков достигнет 15,48 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,61% и достигнет 20,34 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка халяльной еды и напитков?

Ожидается, что в 2024 году объем европейского рынка халяльной еды и напитков достигнет 15,48 млрд долларов США.

Кто является ключевыми игроками на европейском рынке халяльной еды и напитков?

Nestle SA, Tahira Foods, Ferrero International SA, KQF Foods, JAB Holding Company — крупнейшие компании, работающие на европейском рынке халяльных продуктов питания и напитков.

В какие годы охватывает этот европейский рынок халяльных продуктов питания и напитков и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка халяльной еды и напитков оценивается в 14,66 млрд долларов США. В отчете рассматривается исторический размер европейского рынка халяльных продуктов питания и напитков за годы 2018, 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка халяльных продуктов питания и напитков на следующие годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о халяльной индустрии продуктов питания и напитков в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке халяльных продуктов и напитков в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских продуктов питания и напитков Халяль включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.