| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

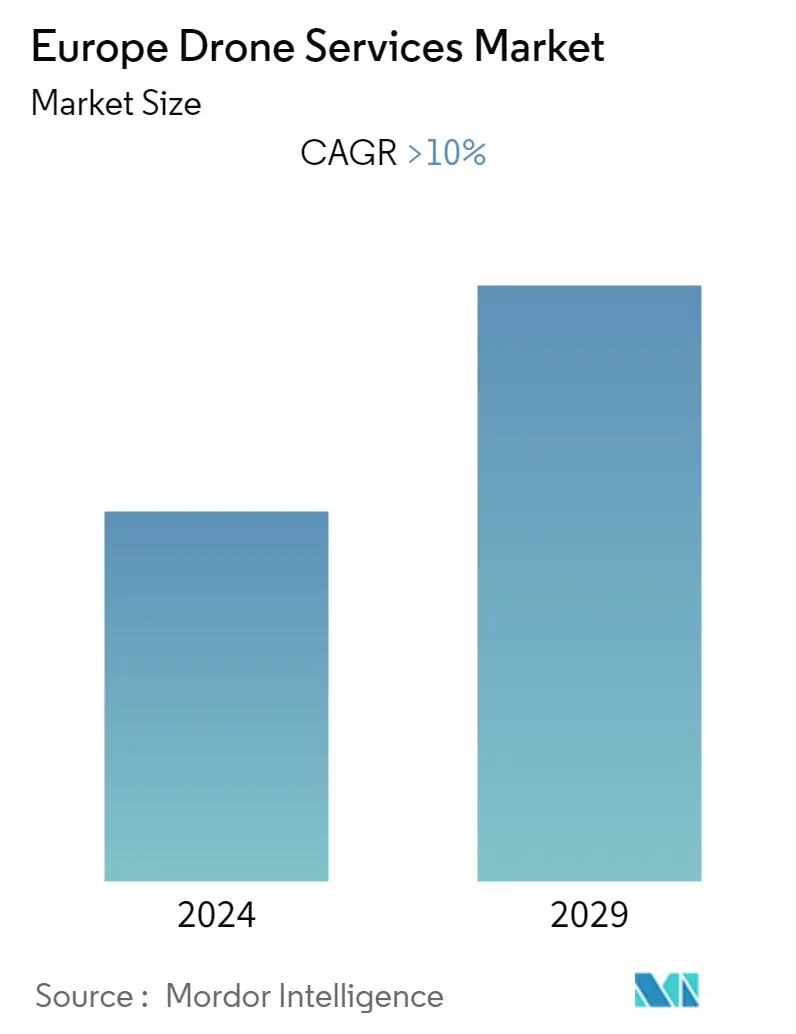

| CAGR | 10.00 % |

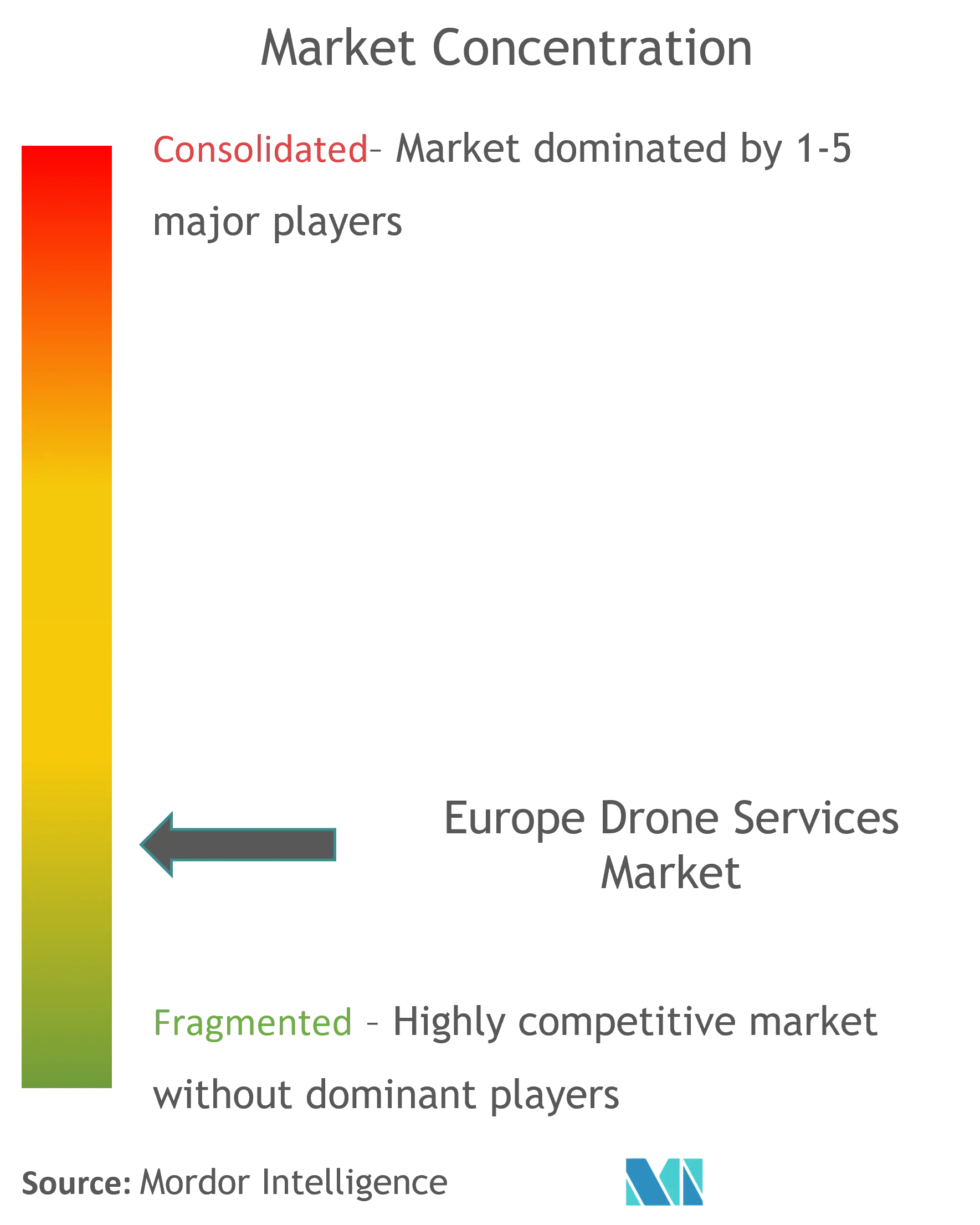

| Концентрация Рынка | Низкий |

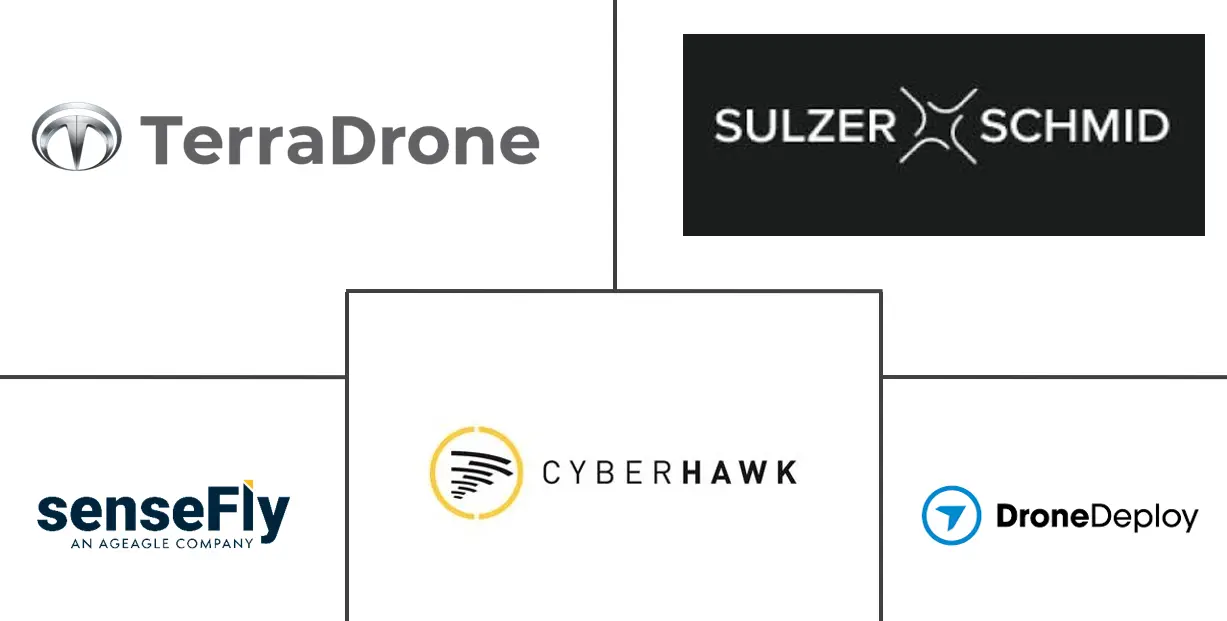

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка услуг дронов в Европе

Ожидается, что в течение прогнозируемого периода (2022–2027 гг.) среднегодовой темп роста европейского рынка услуг дронов составит более 10%.

Пандемия COVID-19 существенно повлияла на рынок услуг дронов в Европе. Спрос на дроны в нескольких коммерческих секторах значительно снизился в 2020 году. Однако пандемия ускорила внедрение дронов в таких приложениях, как мониторинг улиц, а также доставка лекарств и наборов для тестирования на COVID-19, среди прочего. Рынок значительно восстановился в 2021 году благодаря восстановлению спроса в коммерческом секторе.

Растущий спрос на услуги дронов для широкого спектра коммерческих применений, от сельского хозяйства для эффективного планирования полей до городской мобильности, стимулирует рост рынка в европейском регионе.

Кроме того, несколько операторов дронов работают над получением разрешений от Агентства авиационной безопасности Европейского Союза (EASA) и других местных и региональных органов на внедрение полетов за пределами прямой видимости (BVLOS). Эти разрешения позволят операторам расширить свои операции на большие расстояния, что, как ожидается, будет способствовать росту рынка в течение прогнозируемого периода.

Тенденции европейского рынка услуг дронов

Ожидается увеличение спроса со стороны строительного сегмента

Использование дронов для различных применений в строительной отрасли, таких как строительные площадки и дроны, такие как топографическая съемка, топографическое картографирование, дистанционный мониторинг и осмотр конструкций, среди прочего, растет. Использование дронов в строительной отрасли позволяет автоматизировать и оцифровать весь жизненный цикл строительного проекта от оптимизации сбора данных с объекта до согласованной цифровой проектной документации. Внедрение аэрофотосъемки с дронов обеспечивает удаленным командам на строительной площадке и менеджерам видимость для выявления ошибок строительства и мониторинга хода работ. Использование дронов для топографического картографирования и топографической съемки повышает точность всего строительного проекта. Благодаря таким преимуществам строительные компании начинают использовать дроны в своей работе. PORR Group — одна из крупнейших строительных компаний Европы. Компания имеет представительства в Чехии, Германии, Норвегии, Польше, Румынии, Словакии и Швейцарии. Он использует дроны для съемки и создания 3D-моделей, которые будут поддерживать строительные работы. Ожидается, что внедрение компаниями таких технологий дронов будет способствовать росту этого сегмента в прогнозируемый период.

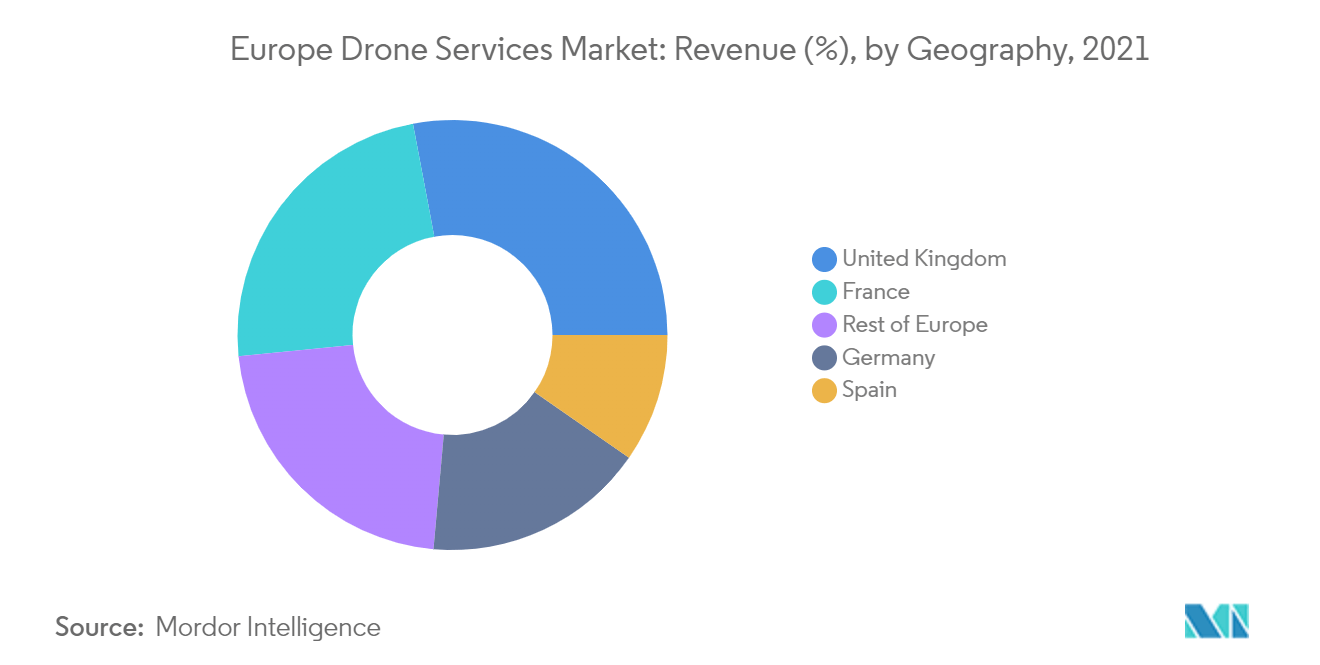

У Соединенного Королевства была самая высокая доля в 2021 году.

На Великобританию пришлось самая высокая доля в 2021 году, в первую очередь из-за присутствия самого большого количества поставщиков услуг дронов в европейском регионе. За последние пять лет число операторов дронов в стране выросло. В 2014 году в стране действовало около 400 операторов коммерческих дронов. Однако по состоянию на 2021 год их было более 5000 операторов. Компании активно работают над внедрением услуг дронов для поддержки своей деятельности в стране. Например, Royal Mail начала испытания автономных грузовых дронов в мае 2021 года на островах Силли в Великобритании. Компания протестировала БПЛА Windracer Ultra на дальних маршрутах BVLOS. Испытания также включали полеты дронов между островами с использованием небольших дронов с вертикальным взлетом и посадкой. Чтобы еще больше укрепить коммерческие услуги дронов в стране, правительство Великобритании запустило инициативу под названием Drones Pathfinder Catalyst Program, целью которой является увеличение внедрения дронов в государственном и частном секторах в течение 10 лет. Направление программы было пересмотрено и обновлено руководством Министерства транспорта (DfT), Департамента бизнеса, энергетики и промышленной стратегии (BEIS), Управления гражданской авиации (CAA) и Катапульты Connected Places. Одним из важнейших направлений программы является поиск решений для безопасных и рутинных операций дронов BVLOS в различных сферах применения. Операторы дронов сотрудничают с Управлением гражданской авиации Великобритании (CAA) для тестирования операций BVLOS.

Обзор европейской отрасли услуг дронов

Европейский рынок услуг дронов сильно фрагментирован из-за присутствия множества стартапов в сфере услуг дронов в различных странах Европы. Terra Drone Corporation, DroneDeploy Inc., Cyberhawk Innovations, Sulzer Schmid Laboratories AG и senseFly — одни из видных игроков на европейском рынке услуг дронов. Ожидается, что партнерские отношения поставщиков услуг дронов с крупными игроками коммерческого сектора помогут компаниям увеличить свою долю на рынке в ближайшие годы. Например, в апреле 2021 года Cyberhawk заключила крупное соглашение об оказании услуг с SP Energy Networks на предоставление услуг по проверке с помощью дронов своих структур распределения и передачи электроэнергии в Центральной Шотландии, Северном Уэльсе и Северной Англии. Срок действия контракта рассчитан до конца 2022 года. Проверки с помощью дронов позволят SP Energy управлять и обслуживать стареющую сеть, а также сокращать общее количество отключений электроэнергии. Поставщики услуг дронов в настоящее время уделяют особое внимание интеграции решений по обработке данных и передовому анализу данных на борту БПЛА для дальнейшего повышения эффективности операций для конечных пользователей. Конкурентная конкуренция на рынке высока и, как ожидается, в течение прогнозируемого периода усилится из-за выхода на рынок новых игроков.

Лидеры европейского рынка услуг дронов

-

DroneDeploy, Inc.

-

Terra Drone Corporation

-

Cyberhawk Innovations

-

Sulzer & Schmid Laboratories AG

-

senseFly

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка услуг дронов

- В феврале 2022 года литовская государственная компания AB Kelių priežiūra заключила партнерство с технологическими компаниями Thrust и Agmis с целью внедрения беспилотной системы на базе искусственного интеллекта для автоматизированного контроля дорог. Соглашение было подписано для GreenBee, совместного проекта по повышению качества и объема проверок дорожной сети.

- В октябре 2021 года Microdrones выбрала компанию Nautikaris, поставщика гидрографических, телеметрических продуктов и продуктов для позиционирования GNSS, в качестве дистрибьютора своего геодезического оборудования с помощью дронов в Нидерландах, Бельгии и Люксембурге.

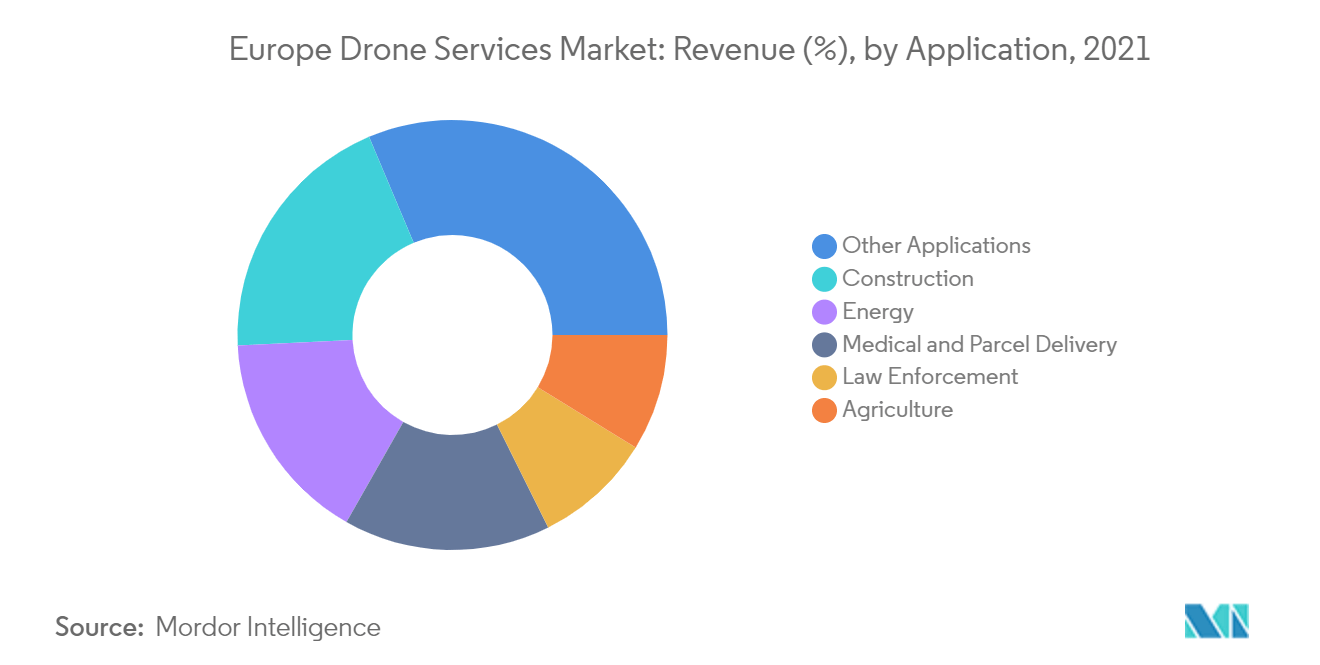

Сегментация индустрии услуг дронов в Европе

Европейский рынок услуг дронов охватывает рынок услуг с использованием дронов для различных коммерческих и гражданских применений в европейском регионе. Рынок предлагает обзор развития индустрии услуг дронов в регионе. Европейский рынок услуг дронов сегментирован по сферам применения строительство, сельское хозяйство, энергетика, правоохранительная деятельность, медицинская доставка и доставка посылок, а также другие области применения. Другой сегмент приложений включает использование услуг дронов для таких приложений, как развлечения, страхование и горнодобывающая промышленность. В отчете также представлены размер рынка и прогнозы рынка услуг дронов в основных странах европейского региона. Для каждого сегмента размер рынка и прогнозы представлены в стоимостном выражении (млрд долларов США).

| Приложение | Строительство |

| сельское хозяйство | |

| Энергия | |

| Правоохранительные органы | |

| Доставка медицинских товаров и посылок | |

| Другие приложения | |

| География | Великобритания |

| Франция | |

| Германия | |

| Испания | |

| Италия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка услуг дронов в Европе

Каков текущий размер европейского рынка услуг дронов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок услуг дронов будет регистрировать среднегодовой темп роста более 10%.

Кто являются ключевыми игроками на европейском рынке услуг дронов?

DroneDeploy, Inc., Terra Drone Corporation, Cyberhawk Innovations, Sulzer & Schmid Laboratories AG, senseFly — крупнейшие компании, работающие на европейском рынке услуг дронов.

Какие годы охватывает европейский рынок услуг дронов?

В отчете рассматривается исторический размер европейского рынка услуг дронов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка услуг дронов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Unmanned Systems Reports

Popular Aerospace & Defense Reports

Отчет об индустрии услуг дронов в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке услуг дронов в Европе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Europe Drone Services включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.