Объем европейского рынка альтернатив молочным продуктам

|

|

Период исследования | 2017 - 2029 |

|

|

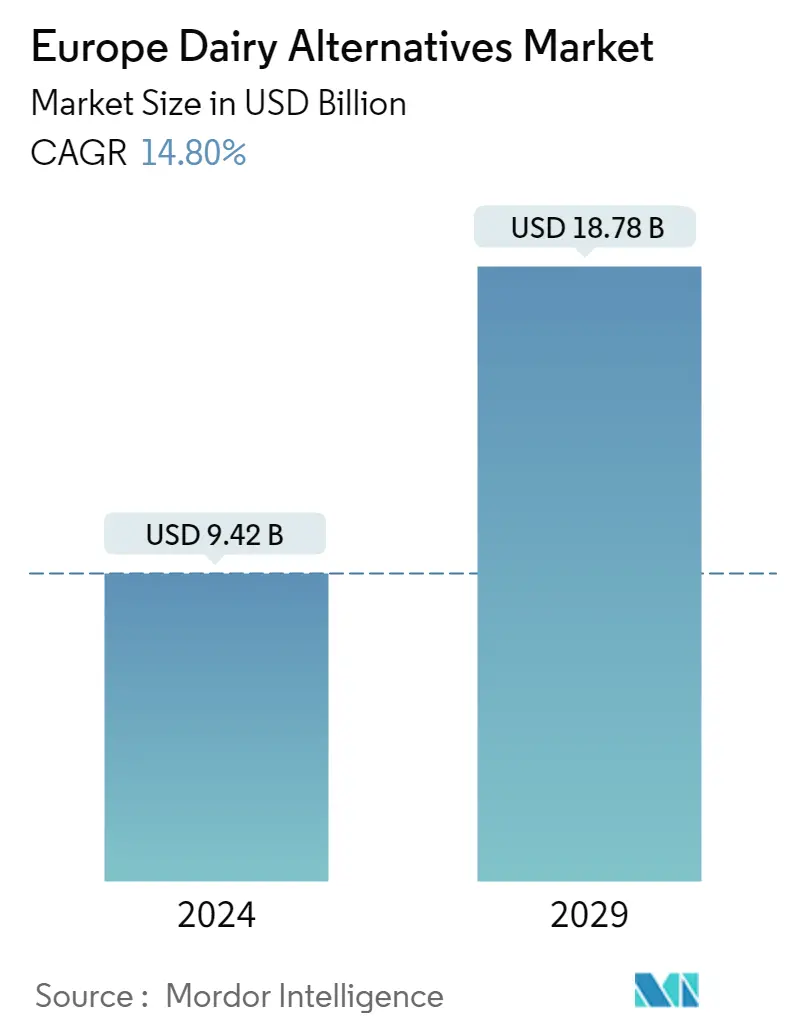

Размер рынка (2024) | USD 9.42 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 18.78 млрд долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля по каналам сбыта | Вне торговли |

|

|

CAGR(2024 - 2029) | 14.80 % |

|

|

Самая большая доля по странам | Германия |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского рынка альтернатив молочным продуктам

Объем европейского рынка альтернатив молочным продуктам оценивается в 9,42 миллиарда долларов США в 2024 году и, как ожидается, достигнет 18,78 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 14,80% в течение прогнозируемого периода (2024-2029 годы).

Рост современной продуктовой розничной торговли, включая гипермаркеты и интернет-магазины, стимулирует продажи через внеторговые каналы.

- Гипермаркеты и супермаркеты в первую очередь обеспечивают высокую долю рынка внеторговых каналов. Супермаркеты/гипермаркеты всегда сохраняли уверенное лидерство по продажам заменителей молочных продуктов на изучаемом рынке. Фактор близости этих каналов, особенно в крупных и развитых городах, дает им дополнительное преимущество, позволяющее влиять на решение потребителя о покупке среди большого разнообразия продуктов, доступных на рынке. В 2022 году на супермаркеты и гипермаркеты пришлось 61,38% продаж альтернативных молочных продуктов через внеторговые каналы в стоимостном выражении.

- Прогнозируется, что онлайн-канал станет самым быстрорастущим каналом сбыта, поскольку современные потребители предпочитают покупать продукты онлайн из-за своего занятого образа жизни. Около 68% физических лиц в Европейском Союзе заказывали или покупали товары или услуги через Интернет для личного использования в 2022 году по сравнению с 54% в 2017 году. Нидерланды, Франция, Великобритания, Германия и Италия являются странами с высоким уровнем проникновения. пользователей Интернета. По оценкам, среднегодовой темп онлайн-продаж альтернатив молочным продуктам составит 25,80% в течение прогнозируемого периода.

- По типу продукта растительное молоко является самой крупной категорией, продаваемой в онлайн-каналах розничной торговли. Ключевые супермаркеты Германии, предлагающие кокосовое молоко, включают Müller и Alnatura. Кокосовое молоко марки Koro доступно в 122 магазинах Müller, расположенных в Германии.

- Продажи on-trade в первую очередь обусловлены ростом числа ресторанов и кафе, специализирующихся на веганском меню, в таких ключевых странах, как Великобритания, Германия и Италия. В Соединенном Королевстве стоимость продаж альтернатив молочным продуктам, по оценкам, составит 22,62% в течение прогнозируемого периода и достигнет рыночной стоимости в 142,40 млн долларов США к 2029 году.

Растущее число потребителей с непереносимостью лактозы в Европе стимулирует рынок альтернативных молочных продуктов

- На европейском рынке альтернатив молочным продуктам в 2022 году наблюдался рост на 17,25% по сравнению с 2021 годом. Этот рост был обусловлен увеличением количества групп населения с непереносимостью лактозы во всем регионе. В 2022 году 5% всего населения страдали непереносимостью лактозы. В Соединенном Королевстве непереносимость лактозы чаще встречается у людей азиатского или афро-карибского происхождения. Непереносимость лактозы может развиться в любом возрасте. Во многих случаях симптомы впервые развиваются у людей в возрасте от 20 до 40 лет, хотя также могут поражаться младенцы и маленькие дети.

- Чтобы смягчить последствия непереносимости лактозы, эти потребители в основном потребляют овсяное молоко в качестве заменителя животного молока. Потребители, столкнувшиеся с риском ожирения, отдают предпочтение обезжиренным напиткам. Продукты на основе животного молока содержат больше жира по сравнению с продуктами растительного происхождения. Одна чашка несладкого молока из кешью содержит 25 калорий, менее 1 грамма белка и 2 грамма жира, а животное молоко (козье молоко) содержит 10 граммов жира. В результате в европейском регионе растет спрос на безмолочную продукцию. Таким образом, по оценкам, к 2025 году рынок вырастет на 58,64% по сравнению с 2022 годом.

- В сегменте внеторговой торговли магазины повседневного спроса занимают вторую по величине долю в 71,35% торговых площадей страны. Эти магазины предлагают молоко из кешью по разным ценам (низким, средним и высоким). Средняя цена продажи молока из кешью в Великобритании составляет 20,5 долларов США. Некоторые известные магазины повседневного спроса по всей стране 7-Eleven, Marks Spencer, Little Waitrose, The Co-op и Sainsbury's. Чтобы привлечь внимание потребителей к сегменту конопляного молока, эти розничные продавцы предлагают конопляное молоко по различным ценам (низким, средним и высоким). Этот аспект также способствует повышению покупательной способности потребителей.

Тенденции европейского рынка альтернатив молочным продуктам

- Возросшая коммерциализация сырья, такого как соя, через различные государственные органы во многом влияет на производство альтернатив молочным продуктам в Европе.

Обзор европейской индустрии альтернатив молочным продуктам

Европейский рынок альтернатив молочным продуктам фрагментирован пять крупнейших компаний занимают 33,40%. Основными игроками на этом рынке являются Danone SA, Ecotone, Oatly Group AB, The Hain Celestial Group Inc. и Upfield Holdings BV (отсортировано в алфавитном порядке).

Лидеры европейского рынка альтернатив молочным продуктам

Danone SA

Ecotone

Oatly Group AB

The Hain Celestial Group Inc.

Upfield Holdings BV

Other important companies include Blue Diamond Growers, Califia Farms LLC, First Grade International Limited, Granarolo SpA, Unilever PLC.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка альтернатив молочным продуктам

- Ноябрь 2022 г . Oatly Group AB объявила о выпуске новой линейки овсяного йогурта. В новой линейке представлены четыре вкуса клубничный, черничный, простой и греческий.

- Сентябрь 2022 г . Шведская сеть кофеен Espresso House, владеющая 35 магазинами в Германии, расширила существующее партнерство с Oatly, чтобы предлагать Oatly Barista Edition в своих кофейнях в Скандинавии и Германии.

- Август 2022 г . Califia Farms расширила свое портфолио, выпустив безмолочный продукт Pumpkin Spice Oat Barista.

Отчет о европейском рынке альтернатив молочным продуктам – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Потребление на душу населения

2.2. Сырье/товарное производство

2.2.1. Молочная альтернатива – производство сырья

2.3. Нормативно-правовая база

2.3.1. Франция

2.3.2. Германия

2.3.3. Италия

2.3.4. Великобритания

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Категория

3.1.1. Немолочное масло

3.1.2. Немолочный сыр

3.1.3. Немолочное мороженое

3.1.4. Немолочное молоко

3.1.4.1. По типу продукта

3.1.4.1.1. Миндальное молоко

3.1.4.1.2. Молоко из кешью

3.1.4.1.3. Кокосовое молоко

3.1.4.1.4. Ореховое молоко

3.1.4.1.5. Конопляное молоко

3.1.4.1.6. Овсяное молоко

3.1.4.1.7. я молоко

3.1.5. Немолочный йогурт

3.2. Канал распределения

3.2.1. Вне торговли

3.2.1.1. Магазины

3.2.1.2. Интернет-торговля

3.2.1.3. Специализированные розничные продавцы

3.2.1.4. Супермаркеты и гипермаркеты

3.2.1.5. Прочее (Складские клубы, АЗС и т.д.)

3.2.2. Он-Трейд

3.3. Страна

3.3.1. Бельгия

3.3.2. Франция

3.3.3. Германия

3.3.4. Италия

3.3.5. Нидерланды

3.3.6. Россия

3.3.7. Испания

3.3.8. Турция

3.3.9. Великобритания

3.3.10. Остальная Европа

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Blue Diamond Growers

4.4.2. Califia Farms LLC

4.4.3. Danone SA

4.4.4. Ecotone

4.4.5. First Grade International Limited

4.4.6. Granarolo SpA

4.4.7. Oatly Group AB

4.4.8. The Hain Celestial Group Inc.

4.4.9. Unilever PLC

4.4.10. Upfield Holdings BV

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОТРЕБЛЕНИЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ НА ДУШУ НАСЕЛЕНИЯ, КГ, ЕВРОПА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА ЕВРОПЕЙСКОГО РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ - СЫРЬЕ, ТОННЫ, ЕВРОПА, 2017 - 2021 гг.

- Рисунок 3:

- ОБЪЕМ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ ПО ЕВРОПЕ, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ПО ЕВРОПЕ, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 6:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 7:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, %, ЕВРОПА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 8:

- ДОЛЯ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ЕВРОПА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 9:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МАСЛА, ТОННЫ, ЕВРОПА, 2017 - 2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МАСЛА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ РЫНКА НЕМОЛОЧНОГО МАСЛА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, % 2022 Г. ПО 2029 Г.

- Рисунок 12:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ СЫРОВ, ТОННЫ, ЕВРОПА, 2017 - 2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ СЫРОВ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 14:

- ДОЛЯ РЫНКА НЕМОЛОЧНЫХ СЫРОВ В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, % 2022 Г. К 2029 Г.

- Рисунок 15:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО, ТОННЫ, ЕВРОПА, 2017 - 2029 гг.

- Рисунок 16:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ В СТОИМОСТИ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 18:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ВИДАМ ПРОДУКЦИИ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ВИДАМ ПРОДУКТА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 20:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, ЕВРОПА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, ЕВРОПА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 22:

- ОБЪЕМ РЫНКА МИНДАЛЬНОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 – 2029 гг.

- Рисунок 23:

- ОБЪЕМ РЫНКА МИНДАЛЬНОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ РЫНКА МИНДАЛЬНОГО МОЛОКА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 25:

- ОБЪЕМ РЫНКА МОЛОКА КЕШЬЮ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 26:

- СТОИМОСТЬ РЫНКА МОЛОКА КЕШЮ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОКА КЕШЮ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 – 2029 гг.

- Рисунок 29:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ РЫНКА КОКОСОВОГО МОЛОКА ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 31:

- ОБЪЕМ РЫНКА ФУНДУСНОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 - 2029 гг.

- Рисунок 32:

- ОБЪЕМ РЫНКА ФУНДУСНОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ В СТОИМОСТИ РЫНКА ФУНДУСНОГО МОЛОКА ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 34:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 – 2029 гг.

- Рисунок 35:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ В СТОИМОСТИ РЫНКА КОНОПЛЯНОГО МОЛОКА ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 37:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 – 2029 гг.

- Рисунок 38:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ РЫНКА ОВСЯНОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 40:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ТОННЫ, ЕВРОПА, 2017 – 2029 гг.

- Рисунок 41:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 42:

- ДОЛЯ РЫНКА СОЕВОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 43:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ТОННЫ, ЕВРОПА, 2017 - 2029 гг.

- Рисунок 44:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 45:

- ДОЛЯ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 46:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 47:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, ЕВРОПА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 49:

- ДОЛЯ СТОИМОСТИ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, ЕВРОПА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 50:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 51:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 52:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЕВРОПА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЕВРОПА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 54:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 55:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 56:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 57:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, В ДОЛЛАРАХ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 60:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РОЗНИЧНИКОВ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 61:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РИТЕЙЛЕРОВ, В ДОЛЛАРАХ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РОЗНИЧНЫХ ПРЕДПРИЯТИЙ, ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 63:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 64:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 66:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 67:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), В ДОЛЛАРАХ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 68:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 69:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 70:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, В ДОЛЛАРАХ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ON-TRADE, ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 72:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 73:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 74:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, %, ЕВРОПА, 2017 Г. ПО ПРОТИВ 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 75:

- ДОЛЯ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО СТРАНАМ, %, ЕВРОПА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 76:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, БЕЛЬГИЯ, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, БЕЛЬГИЯ, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, БЕЛЬГИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 79:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ФРАНЦИЯ, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ФРАНЦИЯ, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ФРАНЦИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 82:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ГЕРМАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 85:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ИТАЛИЯ, 2017–2029 гг.

- Рисунок 86:

- ЗНАЧЕНИЕ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ИТАЛИЯ, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ИТАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 88:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, НИДЕРЛАНДЫ, 2017–2029 гг.

- Рисунок 89:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, НИДЕРЛАНДЫ, 2017–2029 гг.

- Рисунок 90:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, НИДЕРЛАНДЫ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 91:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, РОССИЯ, 2017 - 2029 гг.

- Рисунок 92:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, РОССИЯ, 2017–2029 гг.

- Рисунок 93:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, РОССИЯ, 2022 Г. ПО 2029 Г.

- Рисунок 94:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ИСПАНИЯ, 2017–2029 гг.

- Рисунок 95:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛАРОВ США, ИСПАНИЯ, 2017–2029 гг.

- Рисунок 96:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ИСПАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 97:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ТУРЦИЯ, 2017–2029 гг.

- Рисунок 98:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ТУРЦИЯ, 2017–2029 гг.

- Рисунок 99:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ТУРЦИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 100:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ВЕЛИКОБРИТАНИЯ, 2017–2029 гг.

- Рисунок 101:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ВЕЛИКОБРИТАНИЯ, 2017–2029 гг.

- Рисунок 102:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ВЕЛИКОБРИТАНИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 103:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ОСТАЛЬНАЯ ЕВРОПА, 2017–2029 гг.

- Рисунок 104:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ОСТАЛЬНАЯ ЕВРОПА, 2017–2029 гг.

- Рисунок 105:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ОСТАЛЬНАЯ ЕВРОПА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 106:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, ЕВРОПА, 2017–2029 гг.

- Рисунок 107:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, ЕВРОПА, 2017–2029 гг.

- Рисунок 108:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, ЕВРОПА, 2022 Г.

Сегментация европейской индустрии альтернатив молочным продуктам

Немолочное масло, немолочный сыр, немолочное мороженое, немолочное молоко, немолочный йогурт рассматриваются как сегменты по категориям. Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Бельгия, Франция, Германия, Италия, Нидерланды, Россия, Испания, Турция, Великобритания представлены в виде сегментов по странам.

- Гипермаркеты и супермаркеты в первую очередь обеспечивают высокую долю рынка внеторговых каналов. Супермаркеты/гипермаркеты всегда сохраняли уверенное лидерство по продажам заменителей молочных продуктов на изучаемом рынке. Фактор близости этих каналов, особенно в крупных и развитых городах, дает им дополнительное преимущество, позволяющее влиять на решение потребителя о покупке среди большого разнообразия продуктов, доступных на рынке. В 2022 году на супермаркеты и гипермаркеты пришлось 61,38% продаж альтернативных молочных продуктов через внеторговые каналы в стоимостном выражении.

- Прогнозируется, что онлайн-канал станет самым быстрорастущим каналом сбыта, поскольку современные потребители предпочитают покупать продукты онлайн из-за своего занятого образа жизни. Около 68% физических лиц в Европейском Союзе заказывали или покупали товары или услуги через Интернет для личного использования в 2022 году по сравнению с 54% в 2017 году. Нидерланды, Франция, Великобритания, Германия и Италия являются странами с высоким уровнем проникновения. пользователей Интернета. По оценкам, среднегодовой темп онлайн-продаж альтернатив молочным продуктам составит 25,80% в течение прогнозируемого периода.

- По типу продукта растительное молоко является самой крупной категорией, продаваемой в онлайн-каналах розничной торговли. Ключевые супермаркеты Германии, предлагающие кокосовое молоко, включают Müller и Alnatura. Кокосовое молоко марки Koro доступно в 122 магазинах Müller, расположенных в Германии.

- Продажи on-trade в первую очередь обусловлены ростом числа ресторанов и кафе, специализирующихся на веганском меню, в таких ключевых странах, как Великобритания, Германия и Италия. В Соединенном Королевстве стоимость продаж альтернатив молочным продуктам, по оценкам, составит 22,62% в течение прогнозируемого периода и достигнет рыночной стоимости в 142,40 млн долларов США к 2029 году.

| Категория | |||||||||||

| Немолочное масло | |||||||||||

| Немолочный сыр | |||||||||||

| Немолочное мороженое | |||||||||||

| |||||||||||

| Немолочный йогурт |

| Канал распределения | |||||||

| |||||||

| Он-Трейд |

| Страна | |

| Бельгия | |

| Франция | |

| Германия | |

| Италия | |

| Нидерланды | |

| Россия | |

| Испания | |

| Турция | |

| Великобритания | |

| Остальная Европа |

Определение рынка

- Альтернативы молочным продуктам - Молочные альтернативы — это продукты, которые производятся из молока/масел растительного происхождения вместо обычных продуктов животного происхождения, таких как сыр, масло, молоко, мороженое, йогурт и т. д. Альтернатива молоку на растительной или немолочной основе — это быстрорастущая альтернатива молоку. сегмент разработки новых пищевых продуктов, функциональных и специальных напитков по всему миру.

- Немолочное масло - Немолочное масло — это веганская альтернатива сливочному маслу, изготовленная из смеси растительных масел. С ростом популярности альтернативных диет, таких как вегетарианство, веганство и непереносимость глютена, растительное масло становится здоровой немолочной заменой обычного масла.

- Немолочное мороженое - Мороженое на растительной основе является растущей категорией. Безмолочное мороженое — это десерт, приготовленный без каких-либо ингредиентов животного происхождения. Обычно это считается заменой обычного мороженого для тех, кто не может или не ест продукты животного или животного происхождения, включая яйца, молоко, сливки или мед.

- Растительное молоко - Молоко на растительной основе — это заменители молока, изготовленные из орехов (например, фундука, семян конопли), семян (например, кунжута, грецких орехов, кокосов, кешью, миндаля, риса, овса и т. д.) или бобовых (например, сои). Растительное молоко, такое как соевое и миндальное, на протяжении веков было популярно в Восточной Азии и на Ближнем Востоке.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итеративного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки