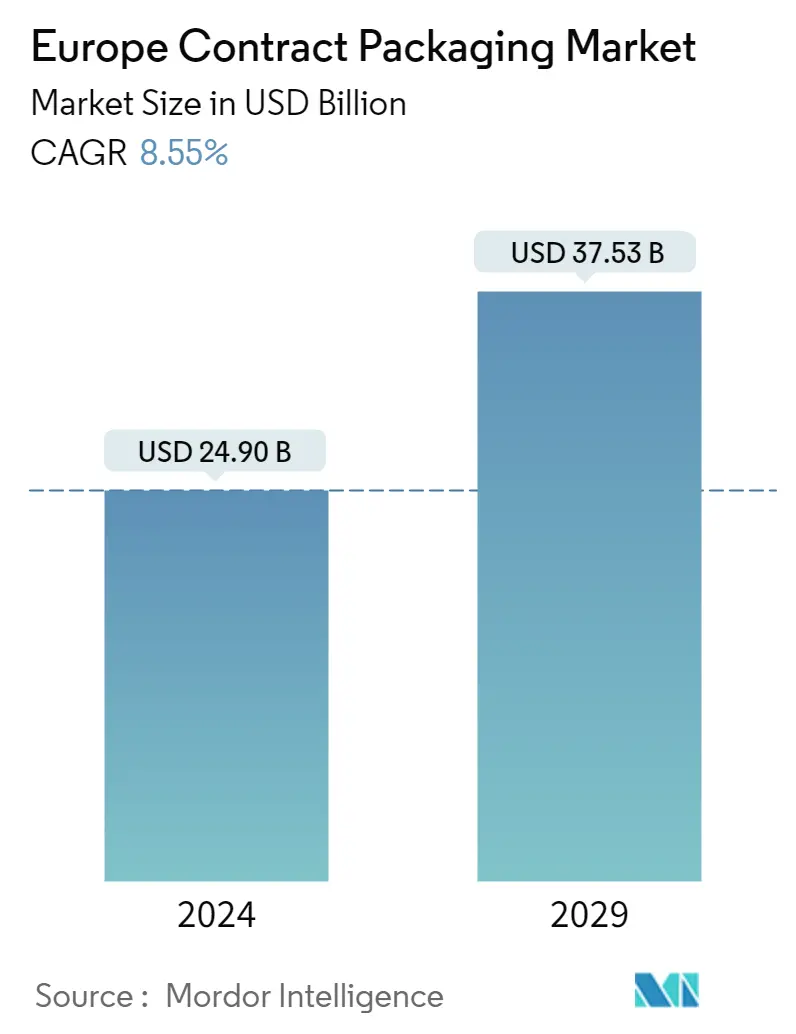

Объем рынка контрактной упаковки в Европе

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 24.90 миллиарда долларов США |

| Размер рынка (2029) | USD 37.53 миллиарда долларов США |

| CAGR(2024 - 2029) | 8.55 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка контрактной упаковки в Европе

Объем европейского рынка контрактной упаковки оценивается в 24,90 млрд долларов США в 2024 году и, как ожидается, достигнет 37,53 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 8,55% в течение прогнозируемого периода (2024-2029 гг.).

- Упаковка любого материального продукта имеет решающее значение. Однако упаковка продукта требует многочисленных ресурсов и первоначальных затрат. В результате производители используют контрактные упаковочные компании, иногда называемые сторонними упаковочными компаниями, для упаковки своей продукции и решения этой проблемы. Кроме того, контрактная упаковка предоставляет знания и инструменты, необходимые для упаковки. Таким образом, прогнозируется, что рост малых и средних предприятий во всем мире и преимущества, предлагаемые компаниями по контрактной упаковке, будут стимулировать рынок контрактной упаковки.

- Расширение сектора электронной коммерции также способствовало увеличению потребности в третичной упаковке во всем мире, что благоприятствует контрактному упаковочному бизнесу. Кроме того, из-за увеличения располагаемого дохода, роста населения и благоприятного для бизнеса государственного регулирования во многих странах растет спрос на различные отрасли с интенсивным использованием упаковки, включая фармацевтику, потребительские товары, продукты питания и напитки, а также электронику. Таким образом, прогнозируется, что рост упомянутых выше отраслей окажет благоприятное влияние на рынок контрактной упаковки.

- На рынке также наблюдается появление ассоциаций и организаций, призванных повысить осведомленность об изучаемом рынке. Европейская ассоциация со-упаковщиков и Ассоциация контрактной упаковки — вот лишь несколько примеров. В Европе действуют около 1000 поставщиков контрактной упаковки, из которых 40-50% — небольшие компании. По данным Европейской ассоциации со-упаковщиков (ECPA), европейский рынок контрактной упаковки значительно растет 81% поставщиков сообщили о росте в период с 2016 по 2018 год, а 30% планируют инвестировать в несколько упаковочных линий к 2022 году.

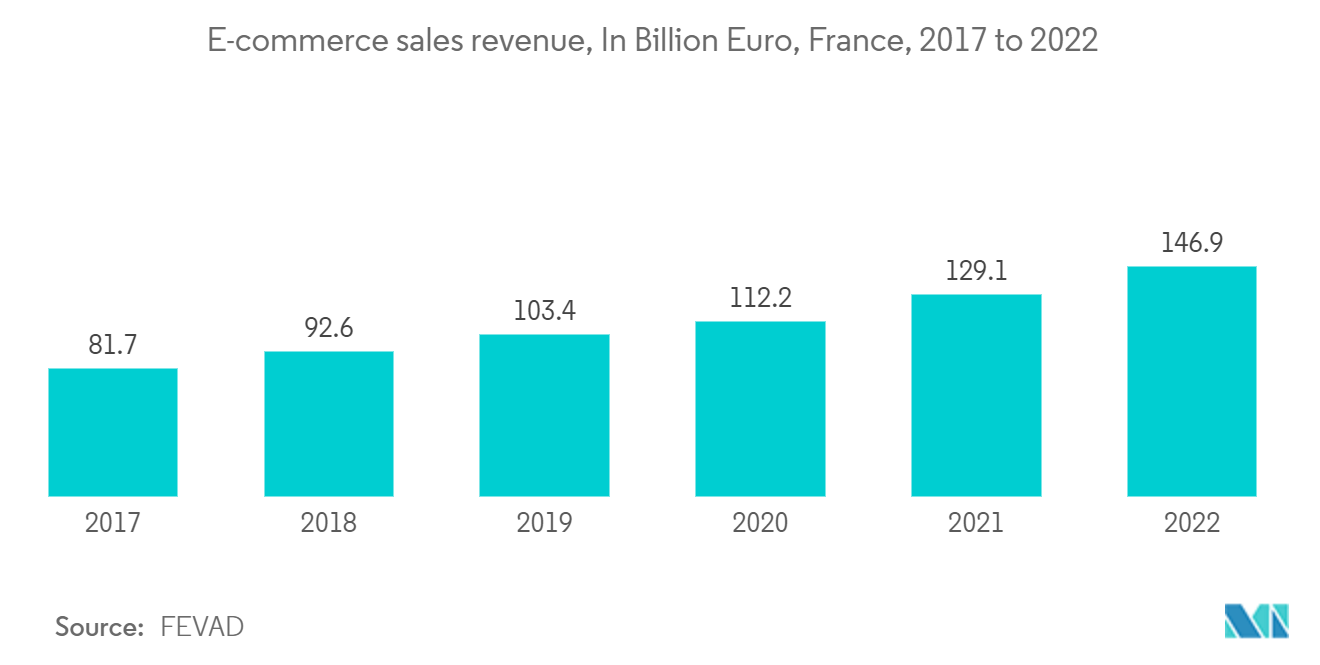

- Компании-конечные пользователи, такие как Unilever, Mars и Kraft, также выбирают концепцию полного обслуживания, при которой контрактные упаковочные компании закупают материалы и сырье для обеспечения логистики и контрактной упаковки. ECPA заявила, что около 83% контрактных поставщиков упаковки изучили эти региональные предложения. Примечательно, что, по данным Федерации электронной коммерции и дистанционной торговли, объем продаж электронной коммерции во Франции в 2022 году должен был достичь 146,9 млрд евро (159,98 млрд долларов США). Это почти на 14% больше, чем в предыдущем году, когда онлайн-продажи составили чуть более 129 млрд евро (140,48 млрд долларов США).

- Европейские предприятия передают свои требования к упаковке на аутсорсинг упаковочным компаниям, чтобы сконцентрироваться на своей основной деятельности, одновременно сокращая операционные расходы и расширяя свою долю на рынке. Вертикальная интеграция с нетерпением ожидалась поставщиками потребительских товаров (CPG) для предоставления упаковочных решений, включая закупку сырья и логистику, а также для утверждения себя в качестве единого поставщика контрактных упаковочных решений.

- В результате ожидается, что основное внимание признанных игроков в области упаковки на аутсорсинге своей операционной и производственной деятельности, вероятно, будет стимулировать рынок контрактной упаковки и откроет огромные возможности для инноваций в этой отрасли. С самого начала COVID-19 положительно повлиял на рынок в целом. Это связано с тем, что онлайн-продажи и электронная коммерция увеличили спрос на продукты питания и напитки.

Тенденции рынка контрактной упаковки в Европе

Электронная коммерция продемонстрирует значительный рост

- Западная Европа является наиболее развитым рынком электронной коммерции в Европе, на его долю приходится около 70% общей стоимости электронной коммерции в Европе, что увеличивает потребность в услугах выполнения, таких как логистика и складирование. Продажи электронной коммерции в Европе за последнее десятилетие быстро выросли, что создало спрос на безопасную и эффективную защитную упаковку, поскольку бесперебойное взаимодействие с потребителями по-прежнему имеет решающее значение для репутации и лояльности бренда. По данным Февада, Федерации электронной коммерции и дистанционной торговли, объем продаж электронной коммерции во Франции в 2022 году должен был достичь 146,9 млрд евро (159,98 млрд долларов США). Это почти на 14% больше, чем в предыдущем году, когда онлайн-продажи были увеличены. чуть более 129 миллиардов евро (140,48 миллиардов долларов США).

- Такие страны Европы, как Испания, Италия, Германия, Франция, Великобритания, Турция и Швейцария, серьезно пострадали от вспышки COVID-19. Продажи электронной коммерции показали хорошие результаты, несмотря на общенациональный карантин. Европейское правительство закрыло большинство физических торговых точек в качестве осторожного шага в рамках дальнейшего карантина, направленного на сдерживание распространения COVID-19. Таким образом, Интернет прославился поиском фундаментальных и тривиальных вещей, таких как еда, одежда и дополнительные принадлежности.

- Спрос на упакованные продукты питания быстро растет из-за растущих ограничений времени работающих специалистов и доступности более удобных вариантов питания. Упакованные пищевые продукты обеспечивают лучшую барьерную защиту, сдерживание или накопление, рекламу, подробную информацию об ингредиентах, безопасность, целесообразность и другие преимущества. По сравнению с типичными магазинами с большими коробками, покупки в Интернете включают в себя такие преимущества, как бесплатная доставка, быстрая доставка и простой и несложный возврат. В конечном итоге это ускоряет расширение рынка упакованных продовольственных товаров. В результате ожидается, что спрос на упакованные продукты питания и растущая склонность к онлайн-покупкам будут способствовать росту европейского рынка контрактной упаковки на протяжении всего прогнозируемого периода.

- Кроме того, немецкие потребители чрезвычайно требовательны и хорошо информированы. Соотношение цены и качества является ключевым понятием в немецком мировоззрении перед покупкой, и потребители оценивают цены и ищут лучшие предложения. Платформы электронной коммерции являются движущей силой национального рынка, поскольку они предлагают большую ценность, удобство и новейшие модные тенденции. Более того, потребители отдают приоритет устойчивому развитию над другими вопросами, включая моду. Потребители все больше интересуются тем, откуда берутся товары и как они создаются. В ответ многие предприятия усиливают свои инициативы в области устойчивого развития и пытаются сделать свои местные цепочки поставок более устойчивыми.

- Кроме того, многие крупные бренды расширяют свой бизнес в Европе. Например, в мае 2022 года китайский гигант электронной коммерции Alibaba расширил свой рынок Lazada на Европу. Lazada, скорее всего, сосредоточится на местных продавцах, а не на трансграничных продажах, таких как AliExpress. Cainiao, логистическая компания Alibaba, недавно появилась в Бельгии. Торговая площадка Alibaba AliExpress в настоящее время присутствует на европейском рынке. Однако трансграничные продажи из Китая являются наиболее прибыльным источником дохода AliExpress. Вместо этого Lazada фокусируется на местных европейских продавцах.

Ожидается, что в Соединенном Королевстве произойдет значительный рост

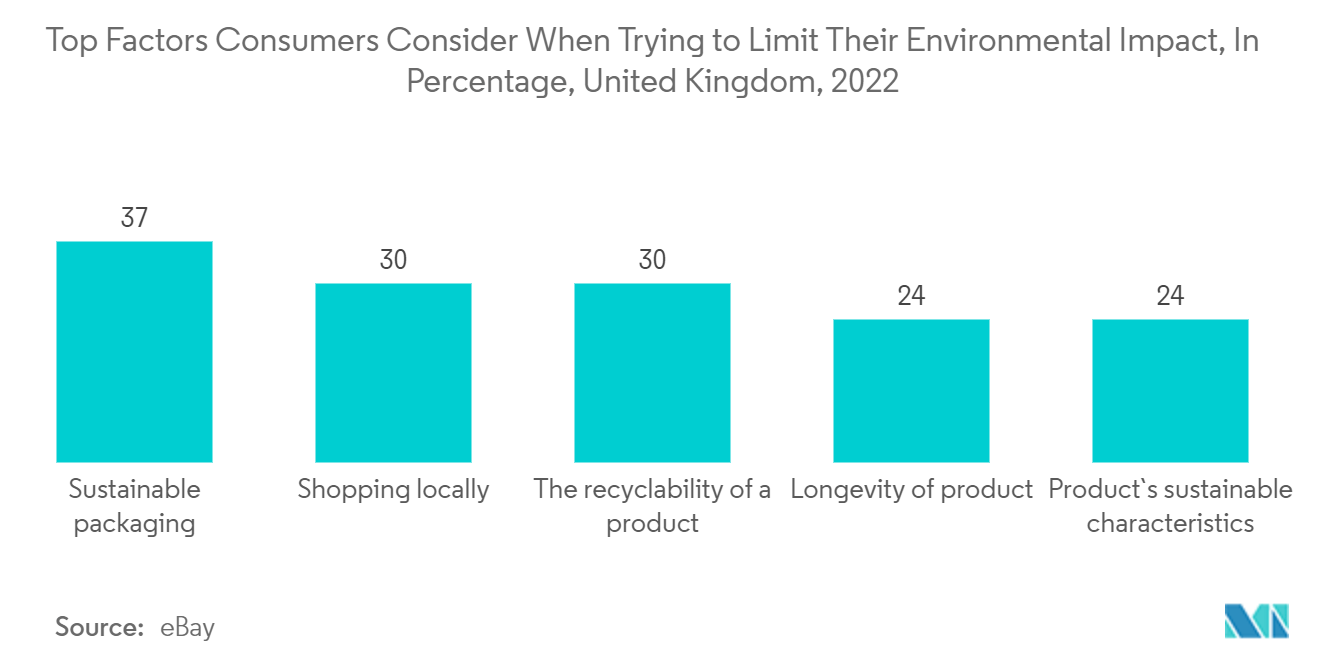

- В упаковочной промышленности Соединенного Королевства наблюдается значительный рост благодаря увеличению производственной деятельности в стране. Кроме того, рост продаж в электронной коммерции, растущий спрос со стороны производителей продуктов питания и напитков на экологически чистую и пригодную для вторичной переработки упаковку, растущее стремление к персонализации продукции и растущий сектор промышленной упаковки способствуют развитию рынка контрактной упаковки в стране.

- Поставщики потребительских товаров (CPG) в стране активно стремятся к вертикальной интеграции, чтобы предлагать упаковочные решения, включая закупку сырья и логистику, чтобы выделиться в качестве универсального поставщика контрактных решений. Пищевые переработчики обратились к контрактным производителям, когда спрос на готовые к употреблению продукты питания во время первых волн COVID-19 резко возрос. Производство все чаще передавалось на аутсорсинг из-за ограниченных производственных мощностей OEM-производителей и увеличения числа производителей продуктов питания. Пищевые предприятия теперь могут быстро расширяться благодаря дополнительным услугам, которые контрактные производители продуктов питания начали предоставлять, включая упаковку, исследования, консультирование и складирование.

- Кроме того, контрактная фармацевтическая упаковка в Соединенном Королевстве быстро расширяет применение различных методов упаковки, чтобы соответствовать ожиданиям меняющихся потребительских предпочтений. Растущие экологические проблемы стимулировали спрос фармацевтической промышленности на экологичную контрактную упаковку. Кроме того, растущее внедрение автоматизации в фармацевтическую контрактную упаковку свело к минимуму ошибки человеческого персонала, что стимулировало рост рынка в стране. Кроме того, рост располагаемых доходов и повышение осведомленности потребителей о здоровье стимулируют спрос на контрактную фармацевтическую упаковку в этом регионе.

- Ожидается, что за последнее десятилетие ужесточение правил использования пластика окажет значительное влияние на рынок. Несколько контрактных производителей упаковки постоянно работают в соответствии с постановлениями правительства. Например, Alloga, контрактная упаковочная компания, базирующаяся в Соединенном Королевстве, ее мощности расположены на том же складе, одобренном регулирующими органами и соответствующем требованиям GDP, что и логистическая служба. Компания Alloga имеет лицензии производителя (сборки) (MIA и ManA) и многолетний опыт работы в сфере контрактной упаковки для здравоохранения.

- Соединенное Королевство теперь также привержено делу сохранения окружающей среды и устойчивого развития на самых высоких уровнях правительства. Контрактная упаковка — это хорошее сочетание эффективности и результативности для компаний потребительского спроса, стремящихся избежать больших капитальных затрат и вместо этого сосредоточиться на инновациях, устойчивых практиках, опыте работы с клиентами и скорости выхода на рынок. Эффективность цепочки поставок способствует материальным и структурным улучшениям, таким как снижение затрат, сокращение отходов и оптимизация производственного цикла. По данным eBay, 37% потребителей в Соединенном Королевстве в 2022 году должны были рассмотреть возможность использования экологически чистой упаковки, чтобы уменьшить ее воздействие на окружающую среду в стране.

Обзор европейской индустрии контрактной упаковки

Рынок контрактной упаковки в Европе кажется фрагментированным из-за присутствия множества поставщиков. Этот отчет об отраслевом исследовании предлагает информацию о конкурентной среде среди игроков на этом рынке. Основными игроками являются Budelpack Poortvliet BV, Cygnia Logistics (Dalepak Ltd) и Complete Co-Packing Services Ltd.

В августе 2022 года Cygnia активизировала усилия по обеспечению устойчивого развития во всей своей деятельности, чтобы лучше поддерживать своих сотрудников и окружающую среду. Ожидалось, что DC7, ее новейший склад, станет первым из наших объектов, который достигнет углеродной нейтральности благодаря развитию солнечной генерации на крышах и планируемому хранению аккумуляторов Tesla. Ультрасовременное здание нашей штаб-квартиры в Нортгемптоне с самого начала было построено с учетом целей устойчивого развития и включает в себя естественное дневное освещение склада, энергоэффективное светодиодное освещение с датчиком движения и сбор дождевой воды.

В августе 2022 года компания Windfall Logistics из Сент-Олбанса, специалист по цепочкам поставок товаров повседневного спроса, и Boughey сформировали новое партнерство для улучшения обслуживания примерно 100 существующих клиентов Boughey. Ожидалось, что бренды будут иметь доступ к специализированному комплексному сервису через соединение с Windfall Logistics, включая стандартизацию и автоматизацию размещения заказов, консолидированную и экономически эффективную транспортировку, а также доступ к торговым счетам, управление заказами на продажу, выставление счетов и кредитование. контроль; а также сокращение времени обработки заказов и затрат на закупки.

Лидеры европейского рынка контрактной упаковки

-

Budelpack Poortvliet BV

-

Complete Co-Packaging Services Ltd.

-

Driessen United Blenders

-

Harke Packserve GMBH

-

Cygnia Logistics Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

.webp)

Новости рынка контрактной упаковки Европы

- Январь 2023 г. Компания Budelpack инвестировала 300 000 евро (322 002 долл. США) в упаковочное оборудование и оборудование четыре из 20 действующих в настоящее время упаковочных линий были объединены и дополнительно автоматизированы внутри здания. Благодаря этим инвестициям операторы и упаковочный персонал могут работать более эффективно, а автоматизация процесса окончательной упаковки требует меньше трудозатрат.

- Июнь 2022 г. Wincanton, партнер по цепочке поставок в Соединенном Королевстве, объявила о многомиллионных инвестициях в технологию автономных мобильных роботов (AMR) для расширения своих возможностей в области электронной коммерции. Группа сосредоточила свои усилия на инвестировании ресурсов в новейшие достижения в области роботизации и механических технологий, чтобы помочь и администрировать запросы клиентов на рынке веб-бизнеса. Wincanton смогла лучше управлять меняющимися объемами продукции, связанными с большими объемами работ по электронному выполнению заказов, благодаря этому новому парку из 48 совместных роботов, что дало компании большую гибкость в работе с клиентами.

Отчет о рынке контрактной упаковки в Европе – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Рыночная власть поставщиков

4.2.2 Переговорная сила потребителей

4.2.3 Угроза новых участников

4.2.4 Угроза продуктов-заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Оценка влияния COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Растущий спрос со стороны индустрии электронной коммерции

5.1.2 Растущая потребность в новейших технологиях и инновационной упаковке

5.2 Рыночные ограничения

5.2.1 Строгие правительственные постановления

5.2.2 Конкуренция со стороны собственной упаковки

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По услугам

6.1.1 Первичная упаковка

6.1.2 Вторичная упаковка

6.1.3 Третичная упаковка

6.2 По отраслям конечных пользователей

6.2.1 Напитки

6.2.2 Еда

6.2.3 Фармацевтика

6.2.4 Уход за домом и тканями

6.2.5 Уход за красотой

6.2.6 Другие конечные пользователи

6.3 По стране

6.3.1 Великобритания

6.3.2 Германия

6.3.3 Франция

6.3.4 Италия

6.3.5 Испания

6.3.6 Нидерланды

6.3.7 Остальная Европа

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании

7.1.1 Budelpack Poortvliet BV

7.1.2 Cygnia Logistics Ltd (Dalepak Ltd.)

7.1.3 Complete Co-Packing Services Ltd.

7.1.4 Driessen United Blenders BV

7.1.5 Harke PackServ GmbH

7.1.6 Kompak Co-Making & Co-Packing

7.1.7 Marvinpac SA

7.1.8 NOMI Co-Packing

7.1.9 Boughey Distribution Ltd.

7.1.10 Total Pack BV

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. БУДУЩЕЕ РЫНКА

Сегментация индустрии контрактной упаковки в Европе

Процесс сборки продукта или вещи в окончательную готовую упаковку известен как контрактная упаковка. Окончательная упаковка может иметь несколько форм в зависимости от продукта, например термоформованная/пластиковая раскладушка/блистерная упаковка, пластиковый пакет, стойка из гофрированного картона для розничной торговли или транспортировочный лоток. Контрактным упаковщикам иногда поручаются такие простые задачи, как нанесение наклейки со штрих-кодом на продукт, или такие сложные, как планирование, проектирование, производство и комплектация всей упаковки.

Европейский рынок контрактной упаковки сегментирован по услугам (первичная, вторичная и третичная упаковка), конечным потребителям (напитки, продукты питания, фармацевтические препараты, средства по уходу за домом и тканями, косметические средства) и по странам (Великобритания, Германия, Франция, Италия, Испания, Нидерланды и остальная Европа). Размеры рынка и прогнозы представлены в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| По услугам | ||

| ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

|

| По стране | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка контрактной упаковки в Европе

Насколько велик европейский рынок контрактной упаковки?

Ожидается, что объем европейского рынка контрактной упаковки достигнет 24,90 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,55% и достигнет 37,53 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка контрактной упаковки?

Ожидается, что в 2024 году объем европейского рынка контрактной упаковки достигнет 24,90 млрд долларов США.

Кто являются ключевыми игроками на европейском рынке контрактной упаковки?

Budelpack Poortvliet BV, Complete Co-Packaging Services Ltd., Driessen United Blenders, Harke Packserve GMBH, Cygnia Logistics Ltd — крупнейшие компании, работающие на европейском рынке контрактной упаковки.

Какие годы охватывает этот европейский рынок контрактной упаковки и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка контрактной упаковки оценивался в 22,94 миллиарда долларов США. В отчете рассматривается исторический размер европейского рынка контрактной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка контрактной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии контрактной упаковки в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке контрактной упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ контрактной упаковки в Европе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.