Анализ рынка химической логистики в Европе

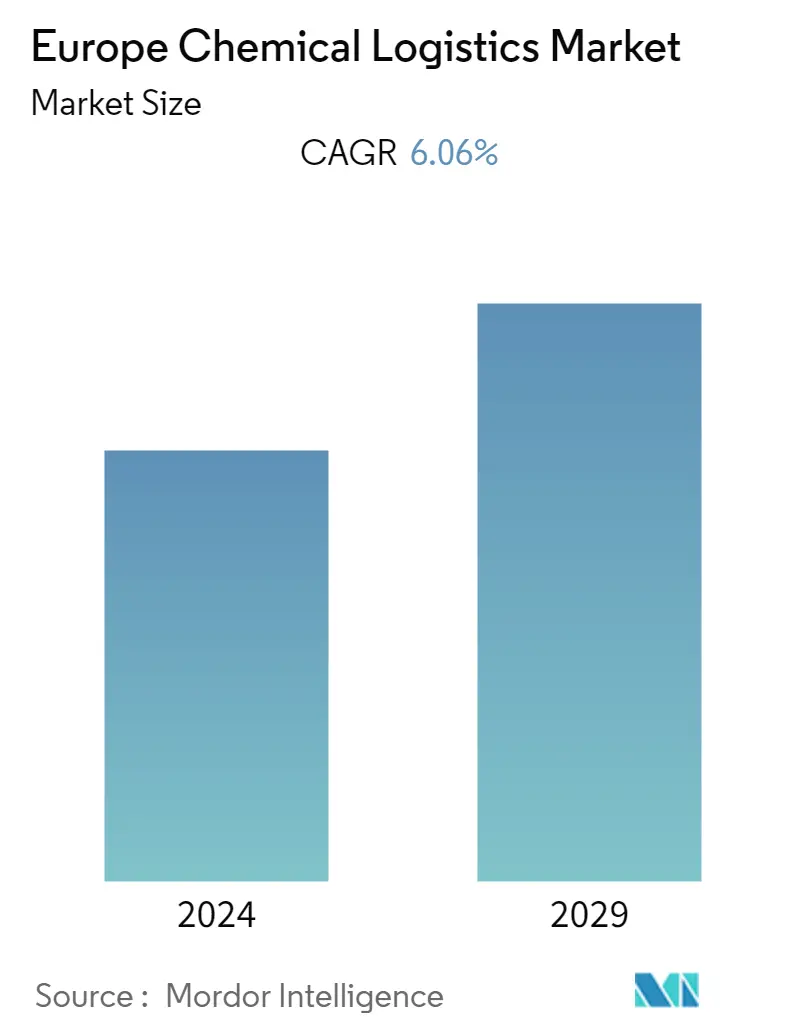

Ожидается, что объем европейского рынка химической логистики вырастет с 58,58 млрд долларов США в 2023 году до 78,62 млрд долларов США к 2028 году, при среднегодовом темпе роста 6,06% в течение прогнозируемого периода (2023-2028 гг.).

Логистика является важным сегментом управления цепочками поставок. Безопасная и надежная система логистики является важным аспектом химической промышленности. География производства и потребления химической промышленности во многом разобщена. Таким образом, логистика играет важную роль в эффективном, конкурентном и устойчивом развитии рынка химической промышленности.

Пандемия COVID-19 оказала негативное влияние на химическую промышленность ЕС. За первое полугодие 2020 года (январь-июнь) производство химической продукции в ЕС-27 упало на 5,2% по сравнению с уровнем 2019 года, при этом самая низкая точка была достигнута в апреле 2020 года. В июне 2020 года был зарегистрирован рост производства на 2,9% по сравнению с маем 2020 года. , демонстрируя некоторые ранние и скромные признаки восстановления. Результаты производства за первые четыре месяца (январь-апрель) 2021 года выросли на 5,2% по сравнению с аналогичным периодом 2020 года. Это произошло из-за перебоев в цепочке поставок сырья. Поскольку ограничения были смягчены, в первые месяцы 2021 года произошло восстановление производства химической промышленности ЕС.

Европейская химическая промышленность находится в сильной позиции. Это отрасль с оборотом 650 миллиардов евро (697 миллиардов долларов США), состоящая из более чем 28 000 компаний, в которых напрямую работают 1,2 миллиона человек и которые поддерживают еще 19 миллионов рабочих мест в своей цепочке поставок.

Цепочки создания стоимости в химической отрасли являются одними из самых устойчивых в Европе. Отрасль оправдала ожидания и оказала ценную поддержку, например, в виде поставок дезинфицирующих средств. Химическая промышленность является крупнейшим промышленным потребителем электроэнергии в Европе. Поскольку в ближайшие три десятилетия влияние изменения климата будет приобретать все большее значение, экономикам придется переключиться на большее количество возобновляемых источников энергии. Европа уже лидирует во многих областях этой технологии. Потребление электроэнергии в химической промышленности ЕС-27 упало на 21% с 1990 года.

Произошло увеличение импорта и экспорта химикатов, что стимулировало химическую логистику в ЕС. В 2020 году ЕС27 экспортировали почти 169,3 млрд евро (180 млрд долларов США) и импортировали почти 128,8 млрд евро (137 млрд долларов США), при этом химическая логистика сыграла жизненно важную роль в расширении торговли.

В Европе расположены одни из крупнейших кластеров химических парков. Например, Химпарк — крупнейший кластер химической промышленности в Европе, и в каждой стране есть такие кластеры для транспортировки сырья, и транспортировка конечной продукции играет жизненно важную роль.

Тенденции европейского рынка химической логистики

Европа является вторым по величине производителем химической продукции в мире.

Одной из крупнейших обрабатывающих отраслей Европы является химическая промышленность. Крайне важно поставлять передовые материалы и технологические достижения для повышения промышленной конкурентоспособности Европы, поскольку это благоприятная отрасль.

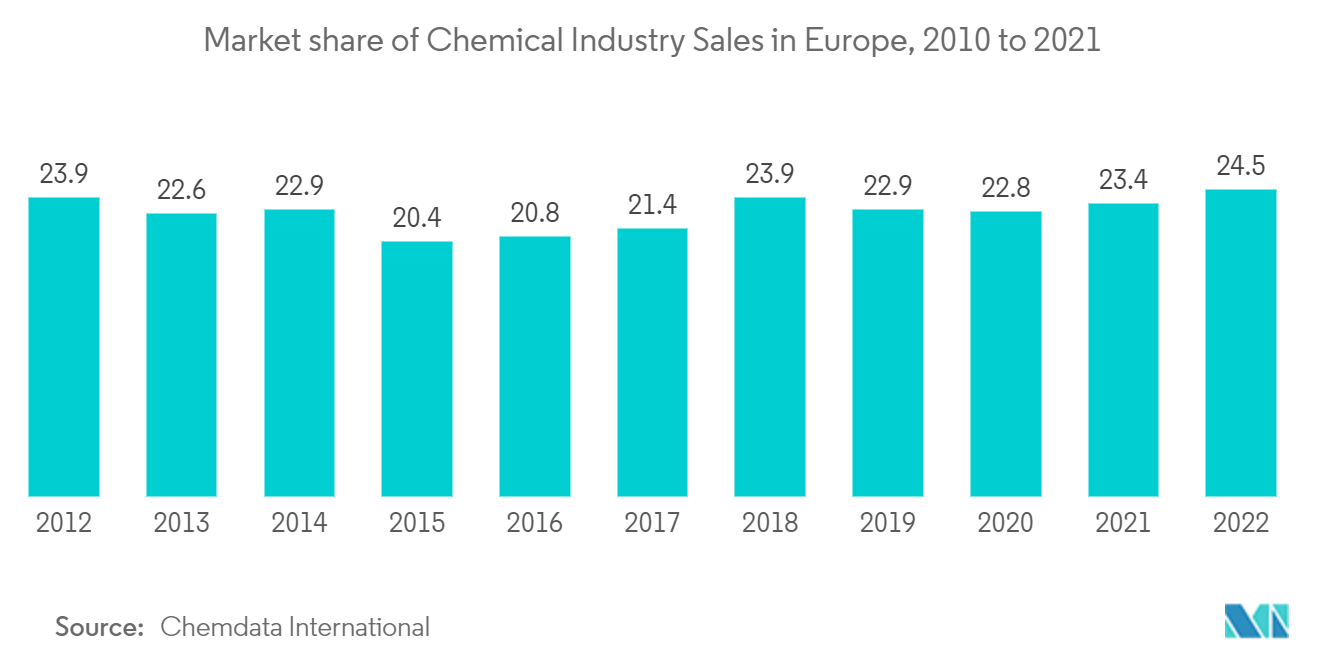

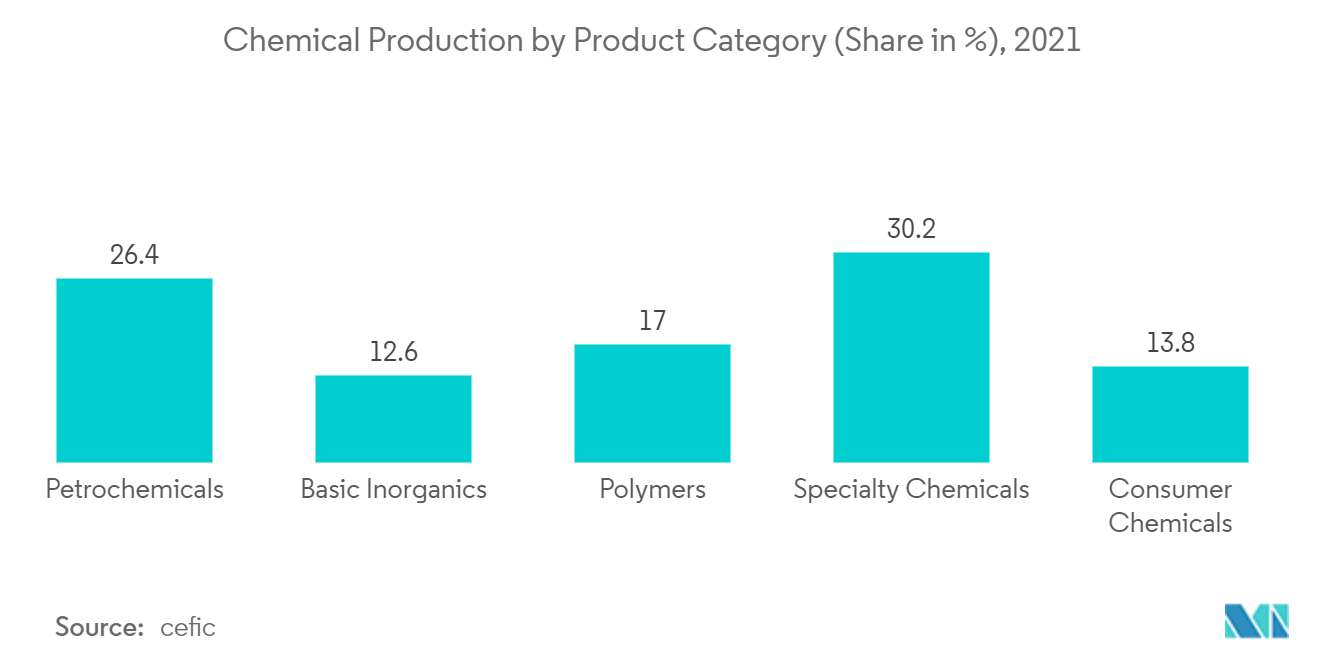

Промышленность производит нефтехимическую продукцию, полимеры, основные неорганические вещества, специализированную химию и бытовую химию. Отрасль переживает быструю структурную трансформацию из-за множества трудностей, включая усиление конкуренции со стороны других стран и рост расходов. Однако отрасль быстро отреагировала на финансовый кризис и сохранила стабильный общий уровень продаж.

Германия была крупнейшим импортером химических товаров в Европе в 2021 году, общий объем импорта составил почти 94 миллиарда евро (103,3 миллиарда долларов США). Следующими двумя странами стали Бельгия и Нидерланды, общий объем импорта химикатов составил около 65 млрд евро (69,84 млрд долларов США) и 61 млрд евро (65,53 млрд долларов США) соответственно.

Германия была крупнейшим экспортером химической продукции на континенте в 2021 году, общий объем экспорта составил более 127,5 млрд евро (137 млрд долларов США). Нидерланды и Бельгия заняли второе и третье места соответственно с общим объемом экспорта химической продукции примерно 85 миллиардов евро (91,33 миллиарда долларов США) и 77 миллиардов евро (82 миллиарда долларов США).

В 2010 году на страны НАФТА приходилось 20,9% мировой химической промышленности. В 2021 году Азия занимала наибольшую долю мирового рынка химической продукции с долей 59,2%.

На долю производства базовой химической продукции приходится 58% продаж химической продукции в Европейском Союзе.

Продукция химической промышленности Европейского Союза охватывает три обширные области продукции базовые химикаты, специальные химикаты и потребительские химикаты. Базовые или товарные химические вещества включают нефтехимические продукты, их производные (полимеры) и основные неорганические вещества. Они производятся в больших объемах и продаются в химической или других отраслях промышленности.

Подсектор основных неорганических химикатов включает производство химических элементов, неорганических кислот, таких как серная кислота, оснований, таких как каустическая сода, щелочей и других неорганических соединений, таких как хлор.

Подсектор нефтехимии охватывает производство химикатов с использованием основных процессов, таких как термический крекинг и дистилляция. В большинстве случаев полимеры в первичных формах внедряются на нефтехимических предприятиях. Пластмассы в первичных формах включают производство смол, пластмассовых материалов и эластомеров. Специальные химикаты охватывают такие области, как краски и чернила, средства защиты растений, красители и пигменты, а также вспомогательные вещества для промышленности (другие химикаты, такие как клей, эфирные масла и желатин).

Специальные химикаты производятся в небольших объемах, что составляет 30,2% продаж химической продукции в Европейском Союзе в 2021 году. Потребительские химикаты, такие как мыло, моющие средства, парфюмерия и косметика, продаются конечным потребителям. На их долю пришлось 13,8% от общего объема продаж химической продукции в Европейском Союзе в 2021 году. В этом году на нефтехимию и специальную химию пришлось 55,9% продаж химической продукции в Европейском Союзе. В 2021 году почти 64% этих произведенных химикатов пришлось на продажи в 27 странах ЕС и в 27 странах ЕС, а 36% было экспортировано в страны за пределами Европы.

Обзор отрасли химической логистики в Европе

Европейский рынок химической логистики фрагментирован и локализован, на нем присутствует множество региональных игроков. Поскольку на рынке присутствуют как международные, так и региональные игроки, конкуренция в мировой химической промышленности усиливается, и поставщики стремятся получить преимущество, постоянно адаптируясь к меняющемуся рынку.

В число существующих крупных игроков на рынке входят Agility Public Warehousing Co., CH Robinson Worldwide Inc., CEVA Logistics AG, DHL, DSV Panalpina AS, FedEx Corp., DB Schenker BTT, BDP International Inc., Schneider National Inc., Univar Inc.., Chemical Express и APL Logistics.

Происходит большое количество слияний и поглощений. Например, в мае 2021 года CH Robinson приобрела Jointx Holdings BV, чтобы расширить свое присутствие на европейском рынке. H Essers приобрела Gebroeders Hoefnagels Transport и логистическую деятельность голландской Meeus Group для расширения своей химической логистики.

Лидеры европейского рынка химической логистики

Agility Logistics

C. H. Robinson

CEVA Logistics

DHL

DSV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка химической логистики

- Сентябрь 2023 г.: Ассоциация химической промышленности Германии (Verband der Chemischen Industrie eV, или VCI) и DACHSER Chem Logistics досрочно продлили сотрудничество по закупкам в сфере логистики на пять лет. Досрочное продление контракта до 2029 года отражает плодотворное сотрудничество

- Май 2023 г.: Wincanton, ведущий партнер по цепочке поставок для бизнеса в Великобритании, и Tata Chemicals Europe (TCE) подписали 10-летний контракт на складское хранение и логистику. Долгосрочное партнерство подтверждает важную роль Wincanton в поддержке стратегических планов роста TCE, в том числе первого в Великобритании проекта British Salt Limited – бизнеса TCE по производству соли высокой чистоты.

Сегментация отрасли химической логистики в Европе

Химическая логистика подразумевает доставку сыпучих химических продуктов с помощью различного оборудования. Это оборудование производится с целью максимизировать разнообразие продуктов, перевозимых мультимодальными способами.

Отчет о европейском рынке химической логистики дает представление о рынке, включая обзор рынка, динамику рынка, анализ цепочки создания стоимости/цепочки поставок, технологические тенденции, инвестиционные сценарии, правительственные постановления и инициативы, а также информацию о рынке 3PL в Европе (размер рынка и прогноз). ). В нем также рассматривается влияние пандемии COVID-19 на рынок химической логистики и привлекательность отрасли, как это определено анализом пяти сил Портера.

Европейский рынок химической логистики сегментирован по услугам (транспортировка, складирование, распределение, управление запасами и другие услуги с добавленной стоимостью), виду транспорта (автомобильный, железнодорожный, морской и трубопроводный), конечному пользователю (фармацевтическая промышленность, косметическая промышленность, нефтегазовая промышленность, специальная химическая промышленность и другие конечные пользователи (например, промышленность по нанесению покрытий)), а также география (Германия, Великобритания, Нидерланды, Франция, Италия, Испания, Польша, Бельгия, Швеция и остальные страны Европы). В отчете представлены размеры рынка и прогнозы в стоимости (долларах США) для всех вышеуказанных сегментов.

| Транспорт |

| Складирование, распределение и управление запасами |

| Другие дополнительные услуги |

| Дорога |

| Железнодорожный |

| Море |

| Трубопровод |

| Фармацевтическая индустрия |

| Косметическая промышленность |

| Нефтяная и газовая промышленность |

| Специальная химическая промышленность |

| Другие конечные пользователи (например, промышленность по нанесению покрытий) |

| Германия |

| Великобритания |

| Нидерланды |

| Франция |

| Италия |

| Испания |

| Польша |

| Бельгия |

| Швеция |

| Остальная Европа |

| По услуге | Транспорт |

| Складирование, распределение и управление запасами | |

| Другие дополнительные услуги | |

| По виду транспорта | Дорога |

| Железнодорожный | |

| Море | |

| Трубопровод | |

| Конечным пользователем | Фармацевтическая индустрия |

| Косметическая промышленность | |

| Нефтяная и газовая промышленность | |

| Специальная химическая промышленность | |

| Другие конечные пользователи (например, промышленность по нанесению покрытий) | |

| По географии | Германия |

| Великобритания | |

| Нидерланды | |

| Франция | |

| Италия | |

| Испания | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованиям рынка химической логистики в Европе

Каков текущий размер европейского рынка химической логистики?

По прогнозам, среднегодовой темп роста европейского рынка химической логистики составит 6,06% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на европейском рынке химической логистики?

Agility Logistics, C. H. Robinson, CEVA Logistics, DHL, DSV — крупнейшие компании, работающие на европейском рынке химической логистики.

Какие годы охватывает европейский рынок химической логистики?

В отчете рассматривается исторический размер европейского рынка химической логистики за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка химической логистики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли химической логистики в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке химической логистики в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ европейской химической логистики включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.