Анализ рынка строительных листов в Европе

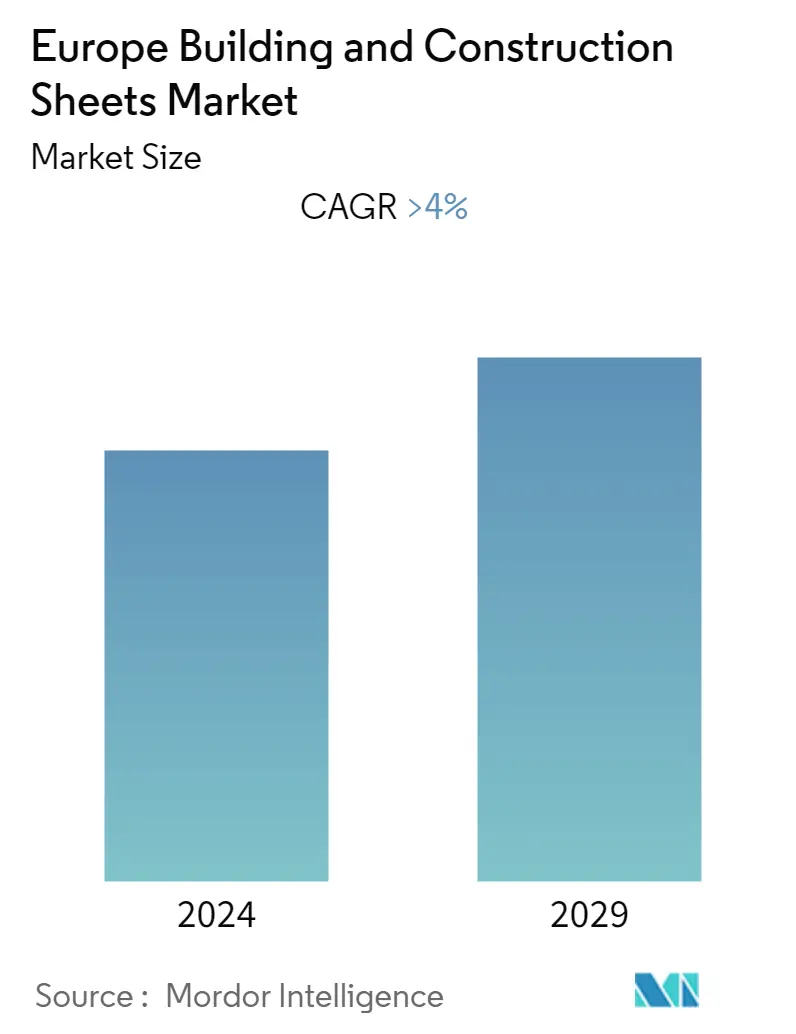

Ожидается, что европейский рынок зданий и строительных листов будет расти в среднем на 4% в течение прогнозируемого периода (2022-2027 гг.).

По сравнению с мировой экономикой, европейский регион понес больший ущерб в 2020 году из-за COVID-19 и будет восстанавливаться медленнее в 2022 году. Прогнозируется, что в европейском регионе реальный ВВП восстановится до докризисного уровня к середине 2022 года. По сравнению с первыми прогнозами после начала пандемии, это представляет собой благоприятное изменение перспектив. Однако жизненно важно подчеркнуть, что восстановление экономической активности до докризисного уровня приведет к постепенному восстановлению экономики Европы.

По прогнозам, возрождение строительной отрасли региона, а также более широкое использование строительных листов вместо традиционных материалов будут способствовать росту рынка в краткосрочной перспективе. Сверхнизкие процентные ставки Европейского центрального банка, растущее городское население и высокий уровень иммиграции за последние пять лет способствовали строительному буму. Число ожидающих получения разрешений на строительство жилых домов превысило 400 000, что указывает на расширение сектора.

Тенденции рынка строительных листов в Европе

Рост продаж строительной техники

В 2021 году строительство было самой важной отраслью конечного потребителя листового проката, на которую приходилось почти 75% рынка. Листы используются для полов, стен и потолков, окон, дверей, кровли, ограждающих конструкций зданий, электрооборудования, отопления, вентиляции и кондиционирования воздуха (HVAC), а также сантехники в строительном секторе из-за их легкого веса, простоты установки и энергосберегающие свойства. Заборы и стены также используются как в жилых, так и в коммерческих строительных проектах.

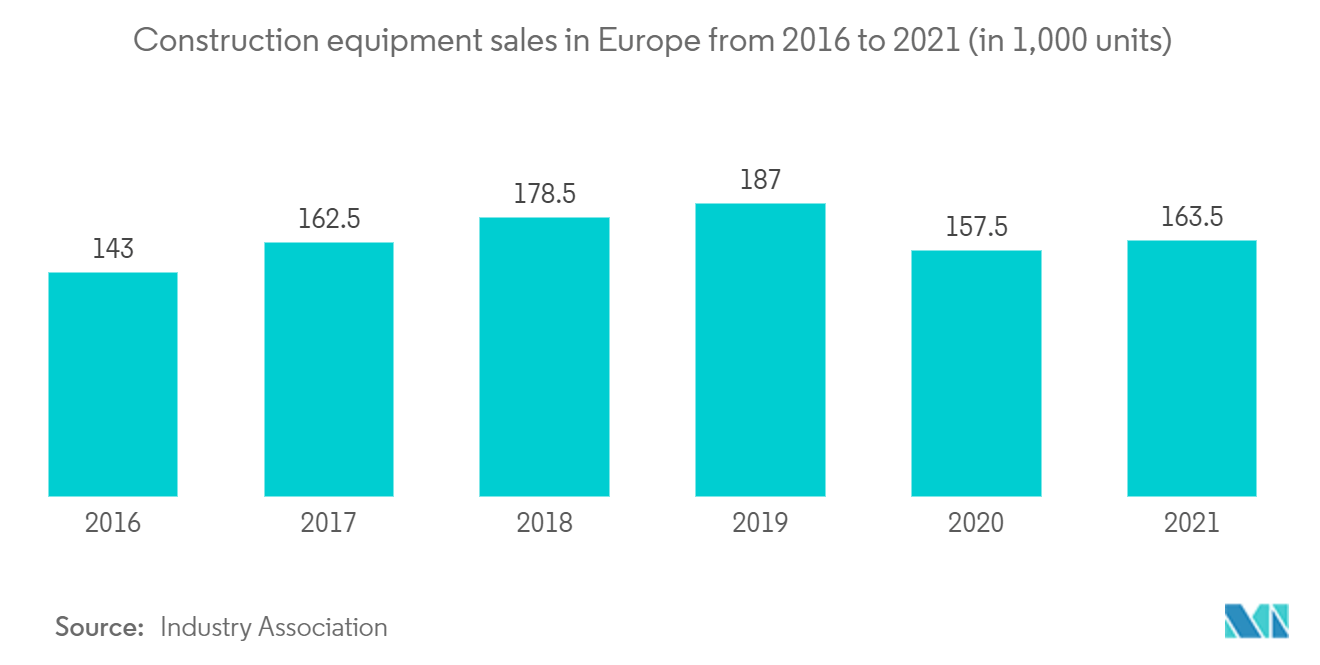

Продажи строительной техники в Европе стабильно росли до 2019 года, когда они достигли своего пика. Однако в 2020 и 2021 годах после пандемии COVID-19 в бизнесе произошел значительный спад. Ожидается, что к 2025 году продажи в этой отрасли не вернутся к уровням, существовавшим до пандемии COVID-19. В 2021 году во всех подсекторах оборудования наблюдались устойчивые тенденции во всех сегментах продукции был зафиксирован рост продаж на уровне от 22% до 30%. В секторе оборудования для производства бетона наблюдался самый сильный рост, немного выше уровней, наблюдавшихся в других секторах. Эти цифры, безусловно, включают в себя статистический базовый эффект годовых сравнений с огромным спадом из-за первого карантина, вызванного пандемией, в 2020 году. Однако после преодоления кризиса Covid базовый спрос в отрасли остался высоким и находится на пути к сокращению разрыва. с рекордными уровнями продаж 2017 года.

С региональной точки зрения, рынки, которые пострадали больше всего в 2020 году, особенно Великобритания и Испания, продемонстрировали лучшие результаты в 2021 году. На рынках Южной Европы и ЦВЕ наблюдался рост продаж выше среднего, и даже на зрелых рынках Северной Европы наблюдался аналогичный рост продаж. уровни восстановления. Ни на одном из рынков в 2021 году не наблюдалось падения продаж, и единственным рынком, на котором наблюдался однозначный рост, был рынок Германии с большими объемами продаж. Тот факт, что он еще не достиг уровня насыщения, можно считать положительным результатом. Турция продолжила восстановление после катастрофического спада, наблюдавшегося в 2018/19 году, и продемонстрировала самые высокие уровни роста во всех регионах рынка.

По данным Европейской ассоциации строительного оборудования CECE, прогнозируя развитие европейского рынка строительного оборудования в 2022 году, индекс делового климата в отрасли зафиксировал самое высокое за всю историю значение в опросе, проведенном в июле 2021 года, и сохранял чрезвычайно высокие уровни в течение оставшейся части года. За первые два месяца 2022 года произошло еще одно небольшое улучшение как текущей деловой ситуации, так и ожиданий будущих продаж. Европейские производители надеются, что узкие места со стороны предложения будут вызывать меньше беспокойства до конца года. CECE заявляет, что спрос явно остается сильным, поскольку все подотрасли оборудования ожидали улучшения ситуации в месяцы, предшествующие лету 2022 года.

Растущий спрос на листы в сфере жилищного строительства

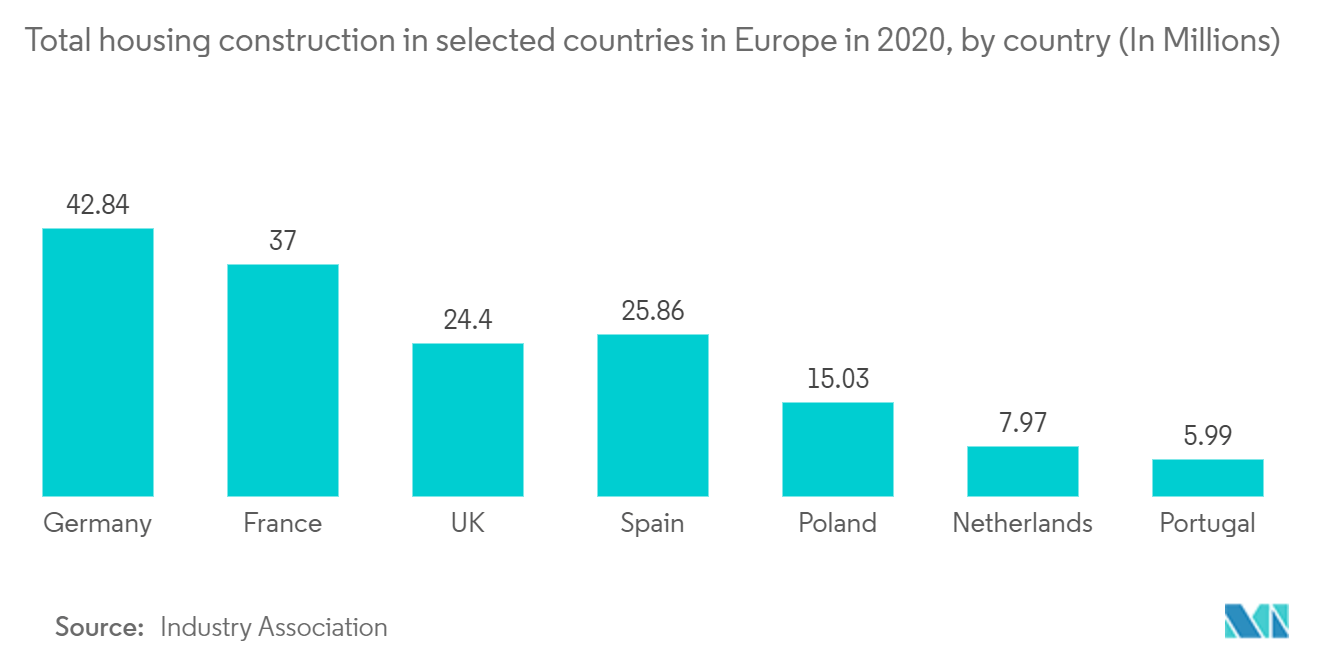

В 2020 году Германия имеет самый большой жилой фонд среди европейских стран в общей сложности около 43 миллионов единиц жилья. Франция, Испания и Великобритания также возглавили список. Это неудивительно, учитывая, что в четырех крупнейших странах проживает одно из самых больших в Европе население. В разных странах предложение нового жилья существенно различается. В Польше и Франции было наибольшее количество введенных в эксплуатацию домов в 2020 году, но в Румынии было наибольшее количество начал строительства, оставив Польшу и Францию на втором и третьем местах соответственно.

В жилищном секторе наблюдался самый большой рост объемов инвестиций среди всех классов активов недвижимости в Европе за последний инвестиционный цикл на его долю пришлось 22% инвестиционной активности в 2020 году по сравнению со всего лишь 8% в 2009 году. Его защитные качества побудили инвесторов увеличить расходы в этом секторе в течение 2020 года примерно на 18% выше среднего за пять лет. Что касается свежего капитала, то с акцентом на сектор привлекается более 60 миллиардов евро средств, что соответствует сумме, инвестированной в 2020 году, поскольку инвесторы рассматривают ряд типов активов и путей выхода на рынок, включая строительство для сдачи в аренду. Жилые ниши для строительства, сдачи в аренду, совместного проживания, проживания для пожилых людей и студентов.

Хотя большое количество нового капитала, стремящегося инвестировать в жилищный сектор, указывает на большее разнообразие, это происходит на фоне большей консолидации активов под управлением крупнейших арендодателей жилья в Европе. Такие компании, как Blackstone, AXA REIM, Union Investment, Greystar и Roundhill Capital, заняты созданием своих портфелей. Шведский инвестор Heimstaden активно расширяет свое присутствие в Европе в течение последних нескольких лет и сейчас прочно занимает второе место в рейтинге чистых инвесторов с активами под управлением на сумму 13,8 млрд евро. Недавно предложенное слияние Vonovia и Deutsche Wohnen приведет к созданию инвестора с активами более 20 миллиардов евро, который станет одним из самых влиятельных игроков на рынке недвижимости Берлина, крупнейшим арендодателем жилья в Германии и крупнейшим владельцем частного жилья в Европе.

Обзор европейской отрасли строительных листов

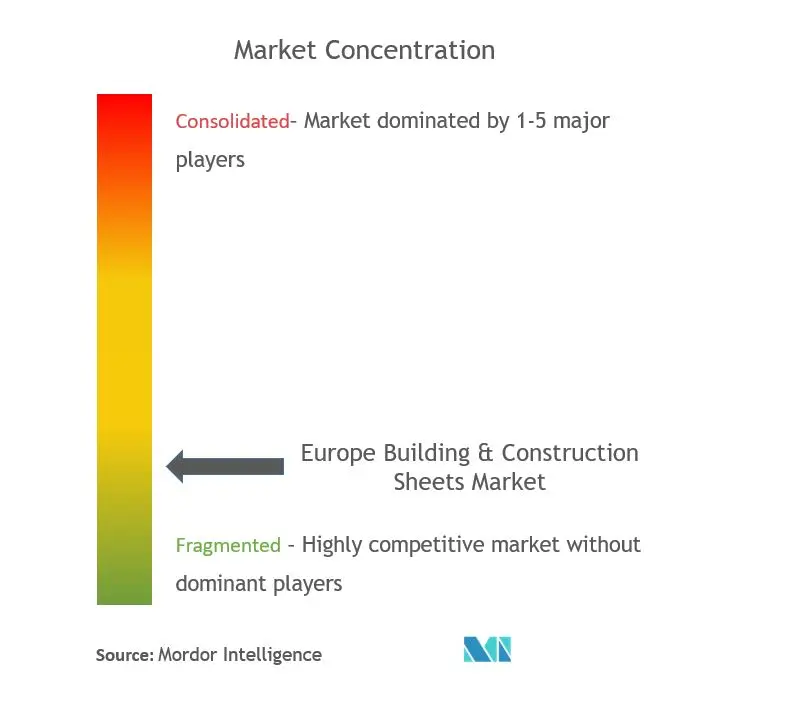

Европейский рынок зданий и строительных листов сильно фрагментирован крупные игроки обслуживают международный рынок, а местные игроки - региональный спрос. Кроме того, наличие множества поставщиков продукции в регионах, вероятно, будет сдерживать приход новых игроков в отрасль. Крупнейшие игроки рынка в основном предлагают широкий ассортимент строительной продукции, а не производят только один вид продукции. В результате эти компании в основном конкурируют по ценам и портфелю продуктов.

В число ключевых игроков на европейском рынке входят Saint Gobain, Lyondellbasell, James Hardie Industries plc, Paul Bauder GmbH и Euramax International.

Лидеры европейского рынка строительных листов

-

Saint Gobain

-

Lyondellbasell

-

James Hardie Industries plc

-

Paul Bauder GmbH

-

Euramax International

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка строительных листов

Октябрь 2021 г. Saint-Gobain завершила приобретение RABONI Normandie, многопрофильного дистрибьютора строительных материалов на динамичном рынке ремонта жилых домов и энергоэффективности во Франции. Таким образом, это приобретение позволит Saint-Gobain укрепить свои позиции на дистрибьюторском рынке Франции и расширить свое предложение, чтобы наилучшим образом удовлетворить растущие потребности торговцев и их клиентов.

Сентябрь 2021 г. Saint-Gobain завершила приобретение французской компании Panofrance, специализированного дистрибьютора древесины и панелей для строительной и мебельной промышленности. Это приобретение позволит Saint-Gobain увеличить плотность своего географического присутствия на быстрорастущем рынке деревянных строительных систем, предоставляя легкие и быстрые решения для внедрения.

Сегментация промышленности строительных листов в Европе

Строительные листы используются для проектирования зданий, отвечающих пространственным, экологическим и визуальным требованиям. В этом отчете представлен анализ рыночной информации, динамики, технологических инноваций, новых тенденций и влияния COVID-19. Отчет также охватывает сегментацию по приложениям, функциям, конечным пользователям и странам.

Европейский рынок зданий и строительных листов сегментирован по материалам (битум, резина, металл и полимер), конечным пользователям (жилые, коммерческие и промышленные) и по странам (Великобритания, Германия, Франция и остальная Европа). В отчете представлен размер рынка и прогнозы европейского рынка строительных листов в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| Битум |

| Резина |

| Металл |

| Полимер |

| Жилой |

| Коммерческий |

| Промышленный |

| Великобритания |

| Германия |

| Франция |

| Остальная Европа |

| По материалу | Битум |

| Резина | |

| Металл | |

| Полимер | |

| Конечным пользователем | Жилой |

| Коммерческий | |

| Промышленный | |

| По стране | Великобритания |

| Германия | |

| Франция | |

| Остальная Европа |

Исследования рынка строительных листов в Европе часто задаваемые вопросы

Каков текущий размер европейского рынка строительных листов?

Прогнозируется, что на европейском рынке строительных листов в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 4%.

Кто являются ключевыми игроками на рынке Строительные листы в Европе?

Saint Gobain, Lyondellbasell, James Hardie Industries plc, Paul Bauder GmbH, Euramax International — крупнейшие компании, работающие на европейском рынке строительных листов.

Какие годы охватывает европейский рынок строительных листов?

В отчете рассматривается исторический размер европейского рынка строительных листов на 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка строительных листов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии строительных листов в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке строительных листов в Европе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Europe Building Construction Sheets включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.