Размер европейского рынка биотоплива

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

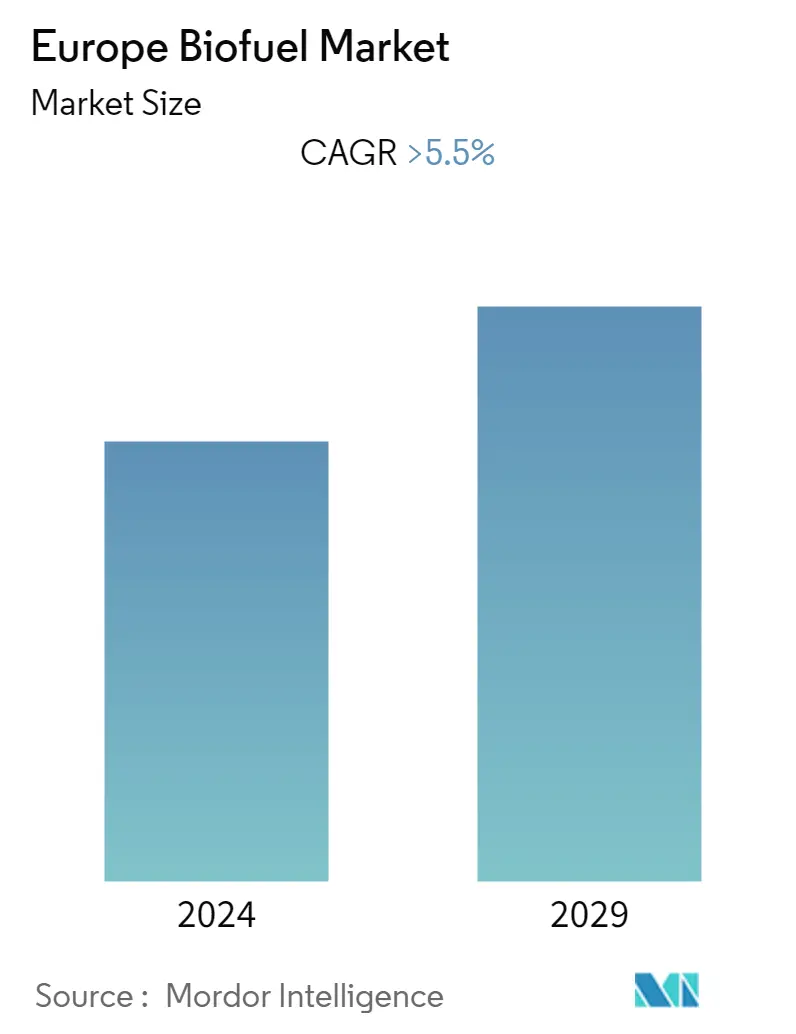

| CAGR | > 5.50 % |

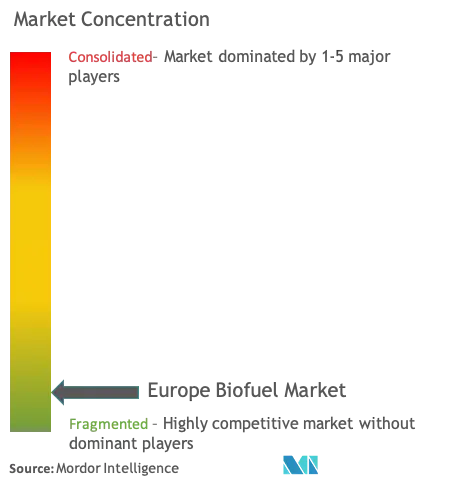

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ европейского рынка биотоплива

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста европейского рынка биотоплива составит более 5,5%.

Из-за региональных ограничений и снижения спроса на биотопливо вспышка COVID-19 оказала негативное влияние на рынок. В настоящее время рынок достиг допандемического уровня.

- Такие факторы, как озабоченность по поводу окружающей среды, пик добычи нефти, энергетическая безопасность, разнообразие видов топлива и устойчивость, вероятно, будут стимулировать рынок биотоплива в регионе.

- Однако первоначальная стоимость производства энергии с помощью биотоплива намного выше, чем стоимость ископаемого топлива, что может служить сдерживающим фактором для рынка.

- Некоторые страны, такие как Германия, Великобритания, Нидерланды и Швеция, хотят смешивать биодизель с другими видами топлива, чтобы получить чистый биодизель, который можно использовать в качестве топлива в дизельных двигателях. Это, вероятно, даст рынку биотоплива много шансов в ближайшее будущее.

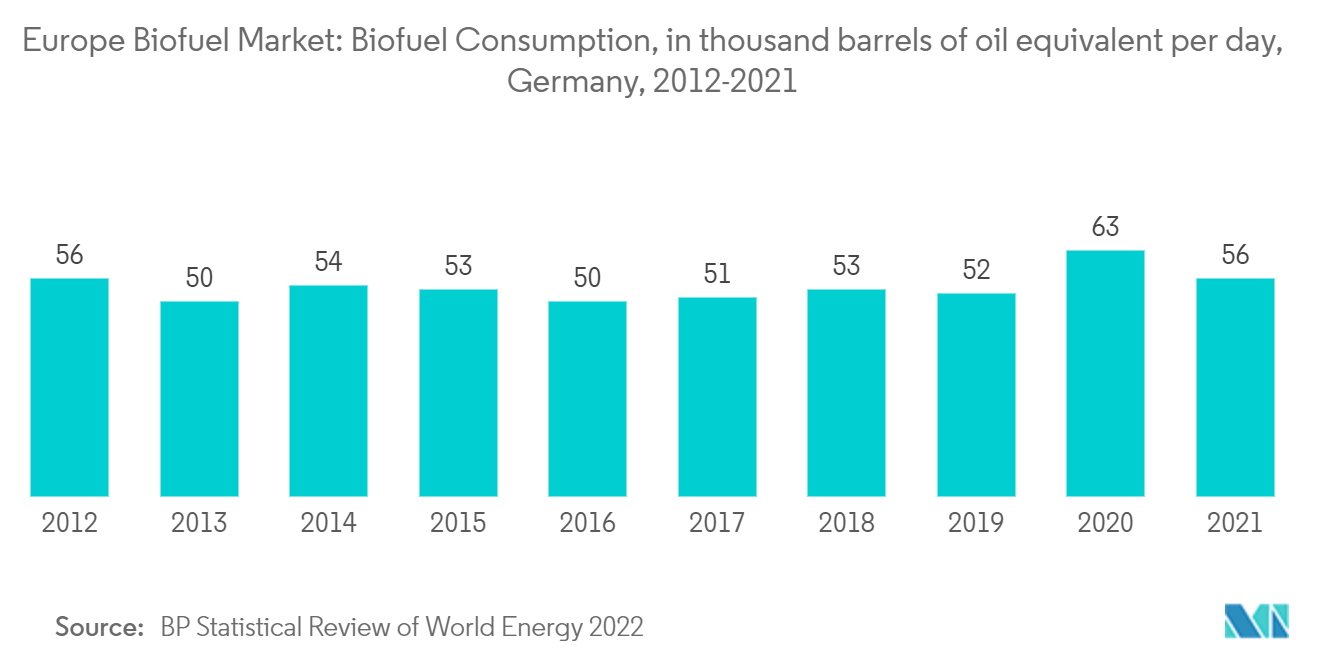

- Германия была крупнейшим рынком биотоплива в течение последних трех лет и крупнейшим потребителем биотоплива в Европейском Союзе.

Тенденции европейского рынка биотоплива

Биодизель, вероятно, будет доминировать на рынке

- Биодизель — это экологически чистое альтернативное топливо, производимое из внутренних и возобновляемых ресурсов. Это биотопливо производится из растительных масел, животных жиров или переработанных жиров. Биодизель нетоксичен и может быть источником топлива для автомобилей с дизельным двигателем.

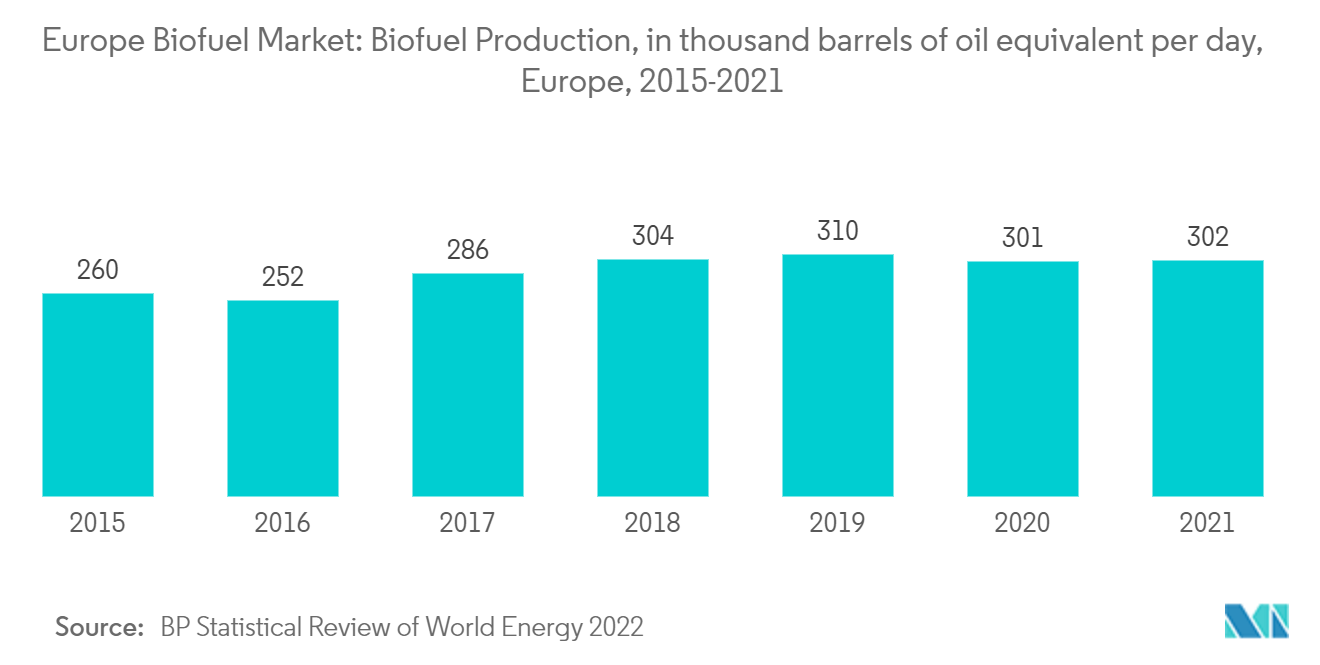

- Европа производит больше всего биотоплива, такого как биодизель и этанол, чем любое другое место. В 2020 году в регионе было произведено 302 миллиона баррелей (баррелей) биотоплива, что больше по сравнению с 260 баррелями биотоплива в 2015 году.

- Более того, из-за ограниченного перехода на другой вид топлива биодизель является основным топливом, используемым в тяжелых транспортных средствах, сельском хозяйстве, строительстве, горнодобывающей промышленности и других отраслях тяжелой промышленности. Благодаря повышению эффективности двигателя это компенсирует возросший спрос, связанный с экономическим ростом.

- В марте 2022 года компания BioEnergy International GmBH построила в Венгрии ультрасовременный завод по производству биодизеля, который, как предполагалось, сможет заправить 70 000 автомобилей и сэкономить 150 000 тонн углекислого газа. Новый объект значительно поможет Венгрии достичь своих целей по выбросу на 55% меньше парниковых газов к 2030 году и достижению климатической нейтральности к 2050 году.

- Ожидается, что из-за этих изменений рынок биодизеля будет расти в течение прогнозируемого периода.

Ожидается, что Германия будет доминировать на рынке

- Германия является одним из крупнейших производителей биотоплива в мире. Страна поощряет использование биотоплива в секторе автомобильного транспорта для сокращения выбросов парниковых газов.

- В 2021 году страна производила 54 тысячи баррелей нефтяного эквивалента в сутки биотоплива, что эквивалентно 4% мирового производства биотоплива.

- В феврале 2022 года BDI-BioEnergy International GmbH объявила о заключении контракта с Renewable Energy Group на модернизацию двух биодизельных заводов в Германии путем установки технологии предварительной обработки сырья для переработки жиров и масел. Ожидается, что проект будет сдан в эксплуатацию во второй половине 2023 года.

- К 2030 году Министерство сельского хозяйства Германии планирует поэтапно отказаться от использования биотоплива, полученного из пищевых и кормовых культур, таких как подсолнечное и соевое масла. В основном это связано с перебоями в цепочках поставок, вызванными вторжением России в Украину и ростом цен на сырье. Поставки подсолнечного масла в Европейский Союз объемом 200 000 тонн в месяц были остановлены с марта 2022 года из-за вторжения России в Украину. Поскольку от 35% до 45% подсолнечного масла, используемого на нефтеперерабатывающих заводах ЕС, поступает из Украины, предполагается, что поставок в регион хватит на четыре-шесть недель. Поскольку на Украину и Россию приходится около 80% мирового экспорта подсолнечного масла, вторжение России в Украину заставило импортеров, таких как Европейский Союз, искать альтернативы. Таким образом, такие случаи, вероятно, будут ограничивать спрос на кормовые и продовольственные культуры для производства биодизеля в Германии.

- В мае 2021 года правительство Германии представило новый закон о биотопливе. Согласно новому закону, нефтяные компании должны будут значительно увеличить использование биодизеля, биоэтанола и биометана в транспортном секторе, чтобы сократить выбросы углекислого газа.

- Это, вероятно, будет способствовать росту рынка биотоплива в стране, что, как ожидается, будет способствовать росту европейского рынка биотоплива в течение прогнозируемого периода.

Обзор биотопливной отрасли Европы

Европейский рынок биотоплива фрагментирован. Некоторые из ключевых игроков на этом рынке (в произвольном порядке) включают UPM-Kymmene Oyj, Green Fuel Nordic Oy, Svenska Cellulosa AB, Preem AB, SunPine AB, Galp Energia, SGPS SA, Biomэтанол Chemie Nederland BV, Beta Renewables SpA, Боррегаард АСА и другие.

Лидеры европейского рынка биотоплива

-

UPM-Kymmene Oyj

-

Green Fuel Nordic Oy

-

SunPine AB.

-

Svenska Cellulosa AB

-

Preem AB.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка биотоплива

- Март 2022 г. Rossi Biofuel Zrt, дочерняя компания ENVIEN Group, открыла новый завод по производству биодизельного топлива в Венгрии. Этот завод построила компания BDI-BioEnergy International GmbH. Предприятие представляет собой многосырьевой завод в Комароме, Венгрия. Новый завод имеет мощность 60 000 тонн в год, таким образом, общая мощность производства биодизеля компании увеличилась со 150 000 до 210 000 тонн в год.

- Январь 2022 г. Liebherr, немецко-швейцарский многонациональный производитель оборудования, объявил о своем плане увеличить использование Neste MY Renewable Diesel на своем заводе в Кирхдорфе, Германия. Компания разрабатывает и производит около 2500 машин, включая гидравлические экскаваторы и погрузочно-разгрузочные машины.

- Январь 2022 г. Repsol SA выбрала Honeywell Technologies для поставки интегрированной системы управления и безопасности (ICSS) для первого современного завода по производству биотоплива, который будет построен в Испании.

Отчет о европейском рынке биотоплива – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллионах баррелей до 2028 года.

4.3 Последние тенденции и события

4.4 Динамика рынка

4.4.1 Драйверы

4.4.2 Ограничения

4.5 Анализ цепочки поставок

4.6 Анализ пяти сил Портера

4.6.1 Рыночная власть поставщиков

4.6.2 Переговорная сила потребителей

4.6.3 Угроза новых участников

4.6.4 Угроза продуктов-заменителей и услуг

4.6.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Биодизель

5.1.2 Спирт этиловый

5.1.3 Другие типы

5.2 Сырье

5.2.1 Грубого помола

5.2.2 Урожай сахара

5.2.3 Растительное масло

5.2.4 Другое сырье

5.3 География

5.3.1 Германия

5.3.2 Великобритания

5.3.3 Франция

5.3.4 Остальная Европа

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 UPM-Kymmene Oyj

6.3.2 Green Fuel Nordic Oy

6.3.3 Svenska Cellulosa AB

6.3.4 Preem AB

6.3.5 SunPine AB

6.3.6 Galp Energia SGPS SA

6.3.7 Biomethanol Chemie Nederland BV

6.3.8 Beta Renewables SpA

6.3.9 Borregaard ASA

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация биотопливной отрасли Европы

Биотопливо — это тип топлива, которое производится за короткий промежуток времени из биомассы, а не в результате очень медленных естественных процессов, которые производят ископаемое топливо, такое как нефть. Биотопливо может быть произведено из растений или из сельскохозяйственных, бытовых или промышленных биологических отходов.

Европейский рынок биотоплива сегментирован по типу, сырью и географическому положению. По типу рынок сегментирован на биодизель, этанол и другие виды. По сырью рынок сегментирован на фуражное зерно, сахарную культуру, растительное масло и другое сырье. В отчете также освещаются размер рынка и прогнозы развития рынка биотоплива в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (в миллионах литров).

| Тип | ||

| ||

| ||

|

| Сырье | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка биотоплива в Европе

Каков текущий размер европейского рынка биотоплива?

Прогнозируется, что среднегодовой темп роста европейского рынка биотоплива составит более 5,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на европейском рынке биотоплива?

UPM-Kymmene Oyj, Green Fuel Nordic Oy, SunPine AB., Svenska Cellulosa AB, Preem AB. — крупнейшие компании, работающие на европейском рынке биотоплива.

Какие годы охватывает европейский рынок биотоплива?

В отчете рассматривается исторический размер европейского рынка биотоплива за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка биотоплива на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет по биотопливной отрасли Европы

Статистика доли, размера и темпов роста доходов на европейском рынке биотоплива в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ европейского биотоплива включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.