| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

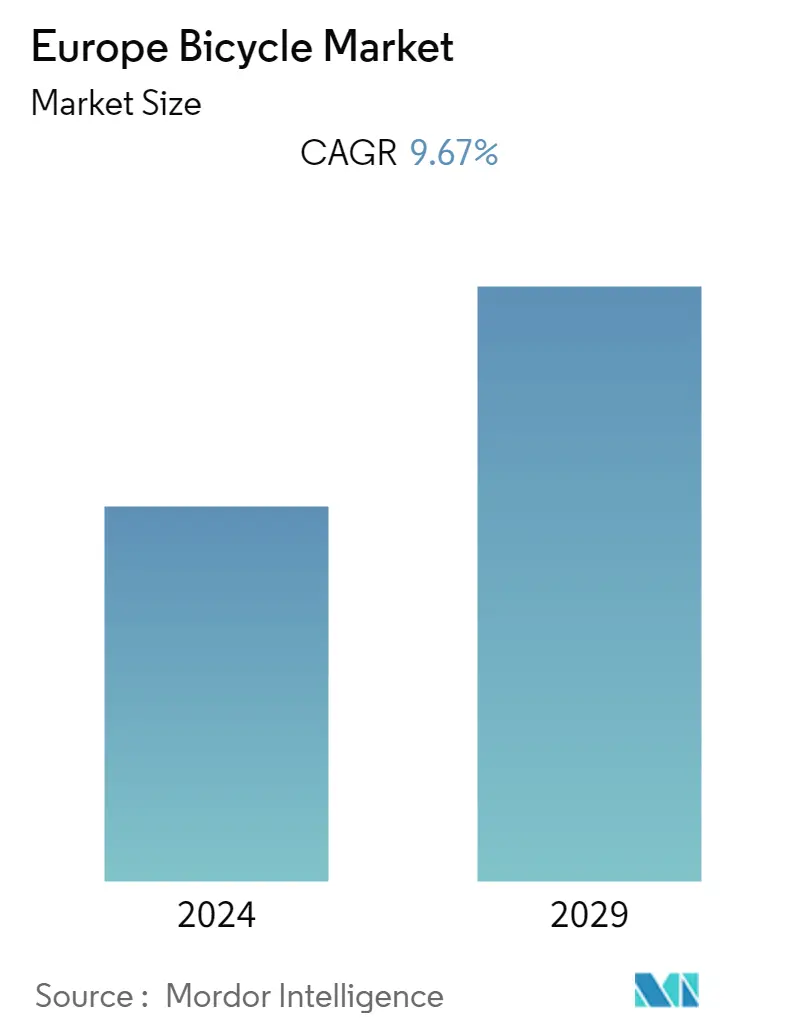

| CAGR | 9.67 % |

| Концентрация Рынка | Низкий |

Ключевые игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского велосипедного рынка

Ожидается, что объем европейского велосипедного рынка вырастет с 25,08 млрд долларов США в 2023 году до 39,80 млрд долларов США к 2028 году, при среднегодовом темпе роста 9,67% в течение прогнозируемого периода (2023-2028 гг.).

- Спрос на электронные велосипеды превысил спрос на обычные велосипеды в некоторых европейских странах, таких как Франция, Италия, Германия и Нидерланды. Сегменты фитнеса и отдыха стимулируют европейский рынок велосипедов, поскольку все больше людей используют велосипеды для отдыха и тренировок, что приводит к устойчивому росту в среднесрочной и долгосрочной перспективе. Кроме того, ожидается, что растущая популярность велосипедных мероприятий и универсальное применение велосипедов в пеших походах и развлекательных мероприятиях также будут способствовать росту рынка.

- В условиях растущей обеспокоенности по поводу окружающей среды и агрессивных маркетинговых кампаний тенденция к экологически чистому транспорту побуждает все больше людей выбирать езду на велосипеде в качестве средства передвижения. Растущий спрос на электронные велосипеды обусловлен растущим вниманием потребителей к фитнесу и заботе о своем здоровье. По данным Испанской ассоциации велосипедной индустрии (исп. Asociación de Marcas y Bicicletas de España ((AMBE))), электронные велосипеды являются самыми популярными электромобилями в Испании в 2021 году было продано более 220 000 единиц.

- Ведущие компании отрасли стремятся расширить присутствие своих брендов в регионе посредством слияний, поглощений, партнерств и разработки новых продуктов. Например, Hero Cycles, бренд группы компаний Hero Motors, в июне 2021 года доставил в Европу свои электронные велосипеды Made in India, что ознаменовало выход компании на европейский рынок.

Тенденции европейского велосипедного рынка

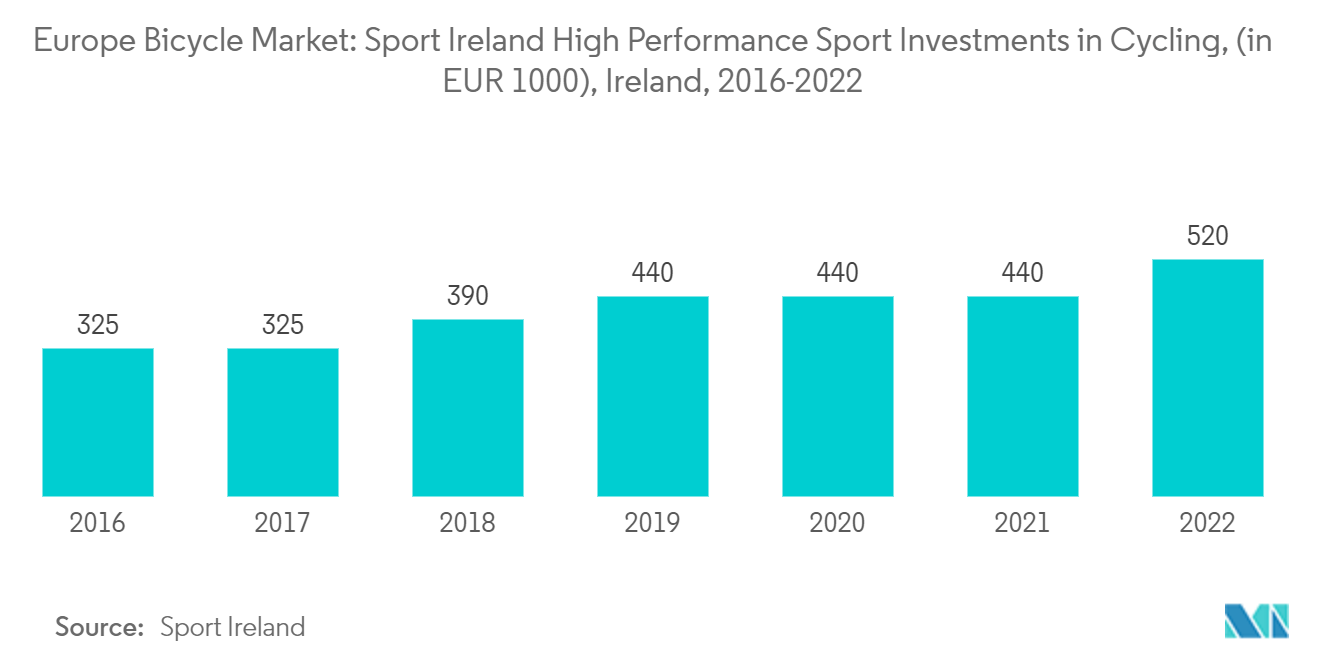

Увеличение количества велосипедных соревнований

- Спрос на спортивные велосипеды может вырасти в ближайшие годы из-за увеличения использования велосипедов для пеших прогулок, развлекательных мероприятий и растущего числа велосипедных мероприятий. Поддержка знаменитостей также играет важную роль в стимулировании спроса.

- По данным Associazione Ciclo Motociclo Accessori (ANCMA), в 2021 году в Италии было произведено более 3,2 миллиона велосипедов. В категории электронных велосипедов наблюдался исключительный рост на 25%, а производство обычных велосипедов увеличилось на 5% по сравнению с аналогичным периодом прошлого года. в год, достигнув 2,9 млн единиц. Bianchi объявила о своем амбициозном плане утроить производство в Италии к августу 2022 года, а производители шин Vittoria и Pirelli расширили свои итальянские мощности.

- Опрос, проведенный в 2021 году в Англии, выделил долю людей, которые ездят на велосипеде хотя бы раз в месяц, по полу. Опрос показал, что 18% участников мужского пола ездили на велосипеде хотя бы раз в месяц, тогда как 8,5% женщин и 13,2% лиц, идентифицирующих себя как представители другого пола, ездили на велосипеде раз в месяц с какой-либо целью.

- Велосипедные мероприятия также играют жизненно важную роль в продвижении велосипедного движения и стимулировании роста велосипедного рынка. Эти мероприятия ориентированы на разные слои населения детей, взрослых, семьи и сотрудников организаций. Например, Европейская неделя мобильности — это инициатива Европейской координации, национальных координаторов и Европейской комиссии, направленная на улучшение общественного здравоохранения и общего качества жизни путем продвижения экологически чистой мобильности. В июле 2021 года испанские любители велоспорта запустили quierounabici.eu — инициативу по импорту велосипедов амстердамского типа в Испанию. Кроме того, международные спортивные мероприятия, такие как чемпионаты по велоспорту, побуждают потребителей заниматься велоспортом, тем самым стимулируя рост рынка.

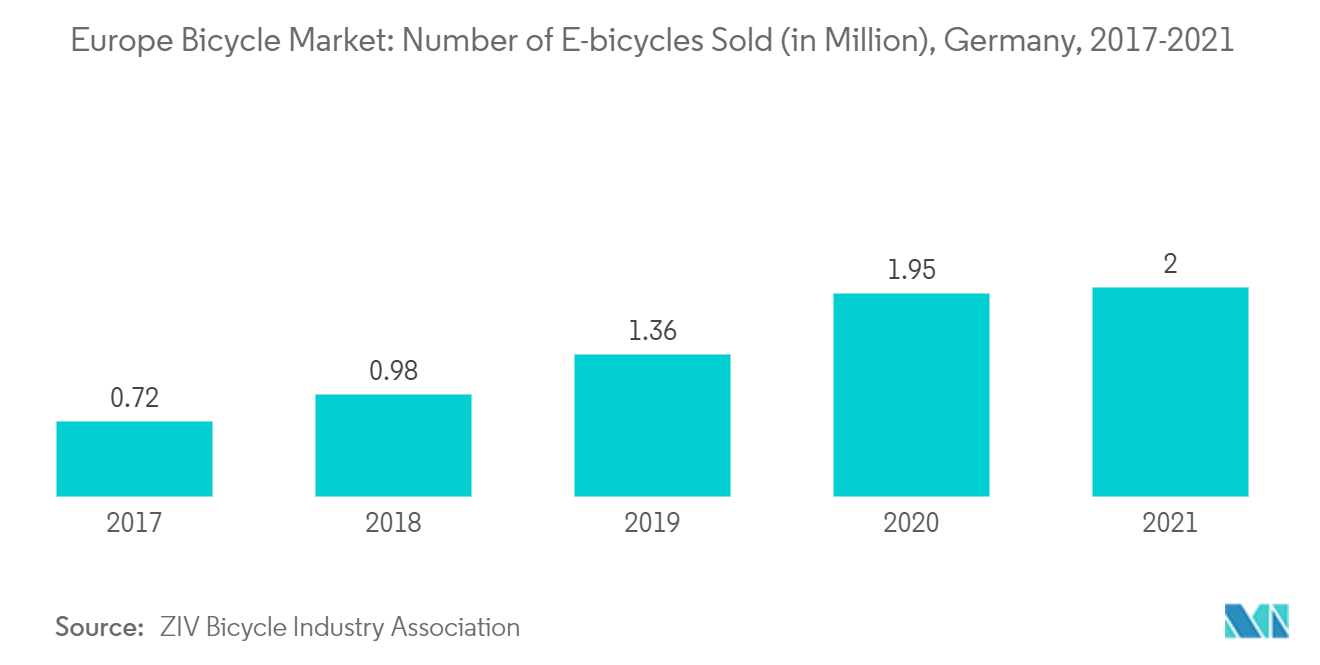

Растущий спрос на электровелосипеды в Германии

- Развитие технологий электронных велосипедов привело к смещению потребительских предпочтений с традиционных велосипедов на электронные велосипеды. Как глобальные, так и региональные производители сосредоточены на удовлетворении растущего спроса путем внедрения новых технологий, таких как функции защиты от краж и интеллектуальные системы мониторинга, чтобы получить конкурентное преимущество на рынке. Крупные производители постоянно внедряют инновации в свои продукты для электронных велосипедов, о чем свидетельствует недавний запуск Dott своих электронных велосипедов в Германии в 2021 году, которые обеспечивают чистую мобильность и технологию использования одного приложения.

- Правительственные инициативы по продвижению продаж электронных велосипедов также способствовали увеличению рыночного спроса. По данным Ассоциации велосипедной индустрии, в 2021 году общее количество велосипедов и электронных велосипедов достигло 2,37 миллиона единиц, что на 10% больше, чем в предыдущем году. Из них 1,43 миллиона были электровелосипедами, производство которых выросло на 8%, превысив производство традиционных велосипедов с 2019 года.

- Ожидается, что строительство безавтомобильной велосипедной дороги протяженностью 62 мили, соединяющей десять городов и четыре университета в Германии, будет способствовать дальнейшему увеличению продаж в ближайшем будущем. Потребителей привлекает удобство этой автомагистрали и возможность внести свой вклад в создание более чистой окружающей среды. Все эти факторы способствуют росту рынка электронных велосипедов.

Обзор велосипедной индустрии Европы

Европейский велосипедный рынок состоит из множества международных и региональных игроков, что делает его сильно фрагментированным. Ключевые игроки на рынке включают Accell Group NV, Trek Bicycle Corporation, Pon Holdings BV, Scott Corporation SA и Giant Manufacturing Co. Ltd. Эти компании доминируют на рынке и используют стратегические подходы, такие как слияния, расширения, поглощения, партнерства и создание новых разработки продуктов для расширения присутствия своего бренда в регионе.

Другие ведущие игроки европейского велосипедного рынка также занимают доминирующее положение в регионе. Ключевыми факторами, определяющими положение игроков рынка, являются постоянный выпуск новой продукции с передовыми технологиями и высоким качеством. Бренды дифференцируют свою продукцию с точки зрения дизайна, технологий, качества и инноваций, чтобы получить конкурентное преимущество на рынке. Таким образом, дифференциация продукции имеет решающее значение для компаний, чтобы сохранить конкурентное преимущество на европейском велосипедном рынке.

Лидеры европейского велосипедного рынка

-

Trek Bicycle Corporation

-

Accell Group NV

-

Giant Manufacturing Co. Ltd

-

Pon Holdings BV

-

Scott Corporation SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского велосипедного рынка

- Октябрь 2022 г. Cervélo из Pon Holdings выпустил ZHT-5, горный велосипед для беговых лыж, в котором особое внимание уделяется малому весу и эффективности. Сервело заявил, что ZHT-5 специально создан для гонок XC и дебютирует на первом этапе Кубка мира XCO в Валкенбурге, Нидерланды.

- Сентябрь 2022 г. Pon Bike приобрела голландский бренд электронных велосипедов Veloretti. Veloretti продает велосипеды в Европе.

- Сентябрь 2022 г. бренд Haibike группы Accell Group выпустил в Европе совершенно новый электронный велосипед, разработанный в категории MTB (горные велосипеды). Lyke eMTB предлагается со съемной батареей емкостью в ватт-часах.

Сегментация велосипедной индустрии Европы

Велосипед состоит из двух колес, закрепленных в раме одно за другим, приводимых в движение педалями и управляемых с помощью руля, прикрепленного к переднему колесу. Езда на велосипеде — одно из многих упражнений, которые помогают улучшить общую физическую форму человека. В этой аэробной деятельности используются велосипеды, поскольку они улучшают сердечно-сосудистую систему.

Европейский рынок велосипедов сегментирован по типу, каналу сбыта и стране. По типу рынок разделен на дорожные велосипеды, гибридные велосипеды, вездеходные велосипеды, электронные велосипеды и другие типы. По каналам сбыта рынок сегментирован на офлайн-магазины и интернет-магазины. В зависимости от страны рынок сегментирован на Испанию, Великобританию, Германию, Францию, Италию, Нидерланды и остальную Европу.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип | Дорожные велосипеды |

| Гибридные велосипеды | |

| Вездеходные велосипеды | |

| Электронные велосипеды | |

| Другие типы | |

| Канал распределения | Офлайн-магазины розничной торговли |

| Розничные интернет-магазины | |

| География | Испания |

| Великобритания | |

| Германия | |

| Франция | |

| Италия | |

| Нидерланды | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию велосипедного рынка Европы

Каков текущий размер европейского велосипедного рынка?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский велосипедный рынок будет регистрировать среднегодовой темп роста 9,67%.

Кто являются ключевыми игроками на европейском рынке велосипедов?

Trek Bicycle Corporation, Accell Group NV, Giant Manufacturing Co. Ltd, Pon Holdings BV, Scott Corporation SA — крупнейшие компании, работающие на европейском велосипедном рынке.

Какие годы охватывает этот европейский велосипедный рынок?

В отчете рассматривается исторический размер европейского рынка велосипедов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка велосипедов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Sports and Fitness Reports

Popular Consumer Goods and Services Reports

Отчет о велосипедной индустрии Европы

Статистические данные о доле, размере и темпах роста доходов на европейском рынке велосипедов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейского велосипеда включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.