| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

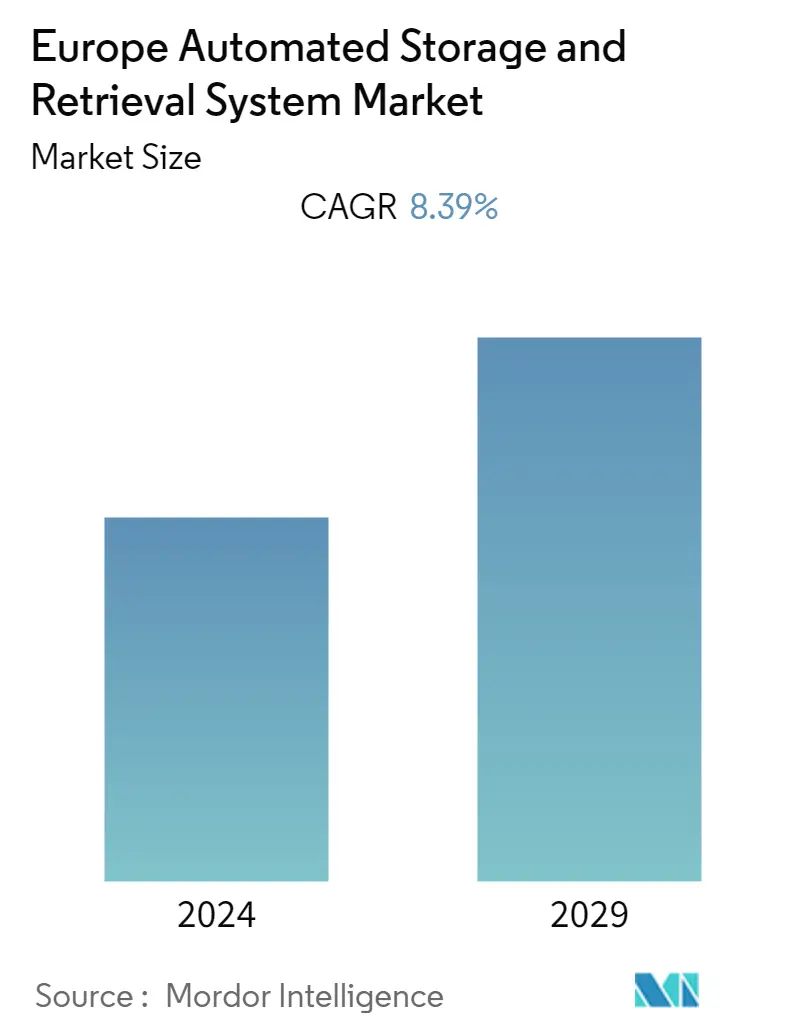

| CAGR | 8.39 % |

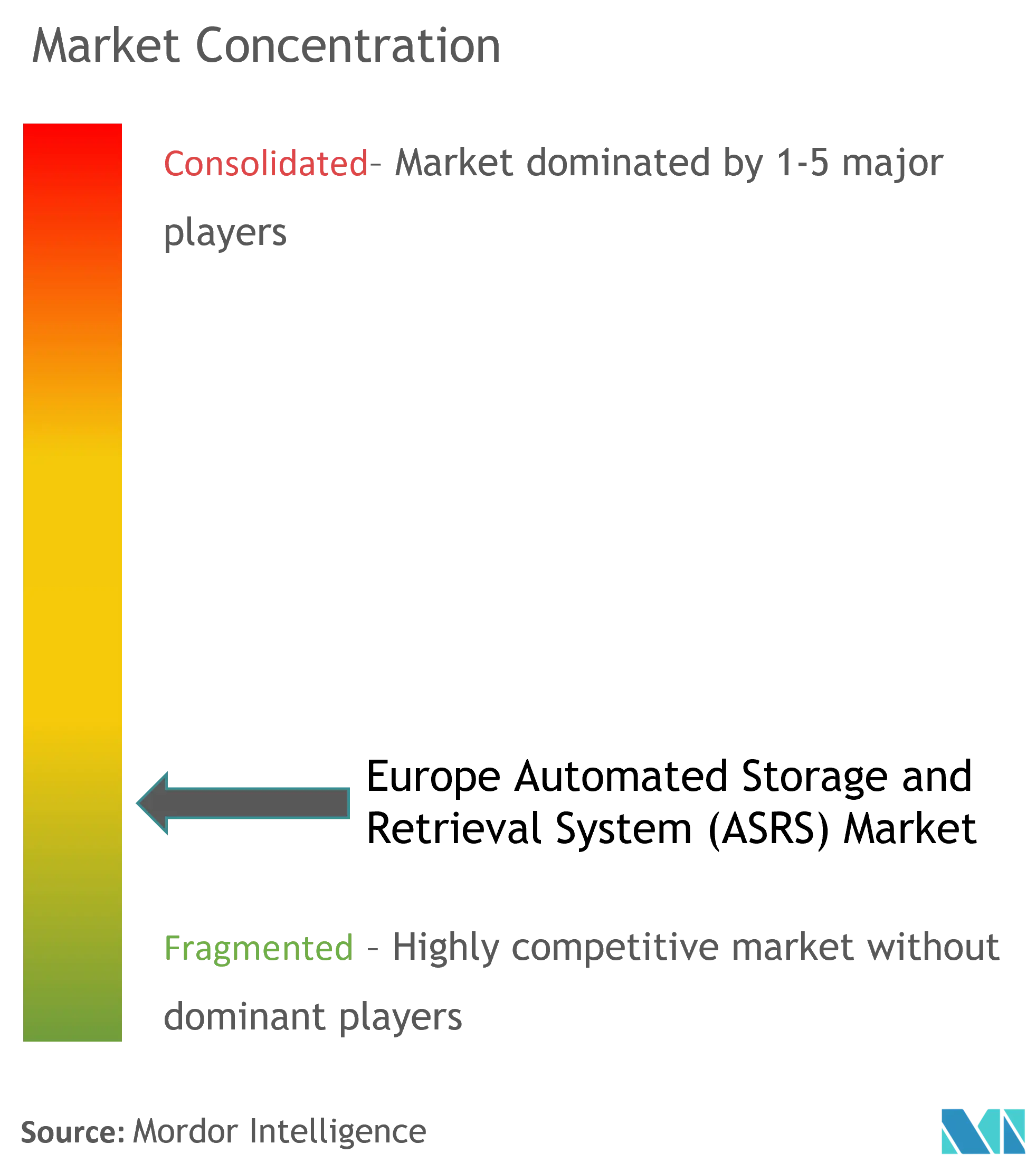

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автоматизированных систем хранения и поиска в Европе

Европейский рынок автоматизированных систем хранения и поиска в 2020 году оценивался в 4488 миллионов долларов США, и ожидается, что к 2026 году он достигнет 7278 миллионов долларов США, а среднегодовой темп роста составит 8,39% в течение прогнозируемого периода (2021–2026 годы). С мая 2020 года многие складские площадки восстанавливаются после начала работы после карантина. Однако колебания, возникшие в первые четыре месяца 2020 года, привели к задержкам заказов и сокращению времени выполнения заказов по всей цепочке поставок складской робототехники в течение года. Более того, с распространением пандемии COVID-19 в прошлом году роботы и автоматизация сыграли решающую роль в управлении ситуацией. Более того, эта ситуация, вероятно, откроет на рынке новые возможности. Ocado, британский интернет-магазин, стремился сделать свою складскую робототехнику и технологию доставки продуктов на дом доступными для других супермаркетов за лицензионную плату.

- Европа первой внедрила промышленную автоматизацию благодаря увеличению инвестиций в революцию Индустрия 4.0. По данным Министерства иностранных дел CBI, на долю Европы приходится более трети мировых инвестиций в Индустрию 4.0. Западная и Северная Европа являются ее основными рынками, особенно Германия, где этот термин был первоначально придуман и где она является лидером.

- Северная Европа традиционно является наиболее развитым рынком с точки зрения использования автоматизации складов. Помимо высоких затрат на рабочую силу, условия труда на заводе также побудили к внедрению сложной и продвинутой автоматизации. В Скандинавии компания System Logistics помогла важным клиентам в секторе продуктов питания и напитков эффективно управлять операциями по сбору, складированию и погрузочно-разгрузочным работам.

- Более того, по мнению JLL, компании по управлению инвестициями, на складах по всей Европе люди и машины часто работают более тесно друг с другом, а отсутствие эффективной и квалифицированной рабочей силы может еще больше ускорить автоматизацию.

- Кроме того, Германия также увеличивает внедрение промышленных роботов в связи с ростом различных промышленных предприятий и увеличением автоматизации процессов хранения и обработки, в первую очередь из-за повышения мер безопасности и затрат на рабочую силу. Например, по данным IFR, Германия оставалась основным потребителем в Европе с оперативным запасом около 221 500 единиц, что примерно в три раза превышает запасы Италии (74 400 единиц), в пять раз превышает поставки Франции (42 000 единиц) и примерно в десять раз превышает запасы Франции (42 000 единиц). раз превышает запасы в Великобритании (21 700 единиц). Кроме того, по данным Международной федерации робототехники (IFR), в 2020 году Германия займет третье место в мире по плотности роботов (346 единиц на 10 000 рабочих) после Сингапура и Южной Кореи. Это увеличивает потребность в ПЛК, MES, HMI, SCADA, DCS и других системах промышленного управления.

- Кроме того, расширение трансграничной электронной коммерции, увеличение объема обрабатываемых посылок и повышение осведомленности среди штатов с меньшей степенью автоматизации способствуют более быстрому росту. Но спрос на ASRS в других странах значительно ниже, чем в ведущих странах, таких как Германия, Франция и Великобритания в этом регионе.

Тенденции европейского рынка автоматизированных систем хранения и поиска

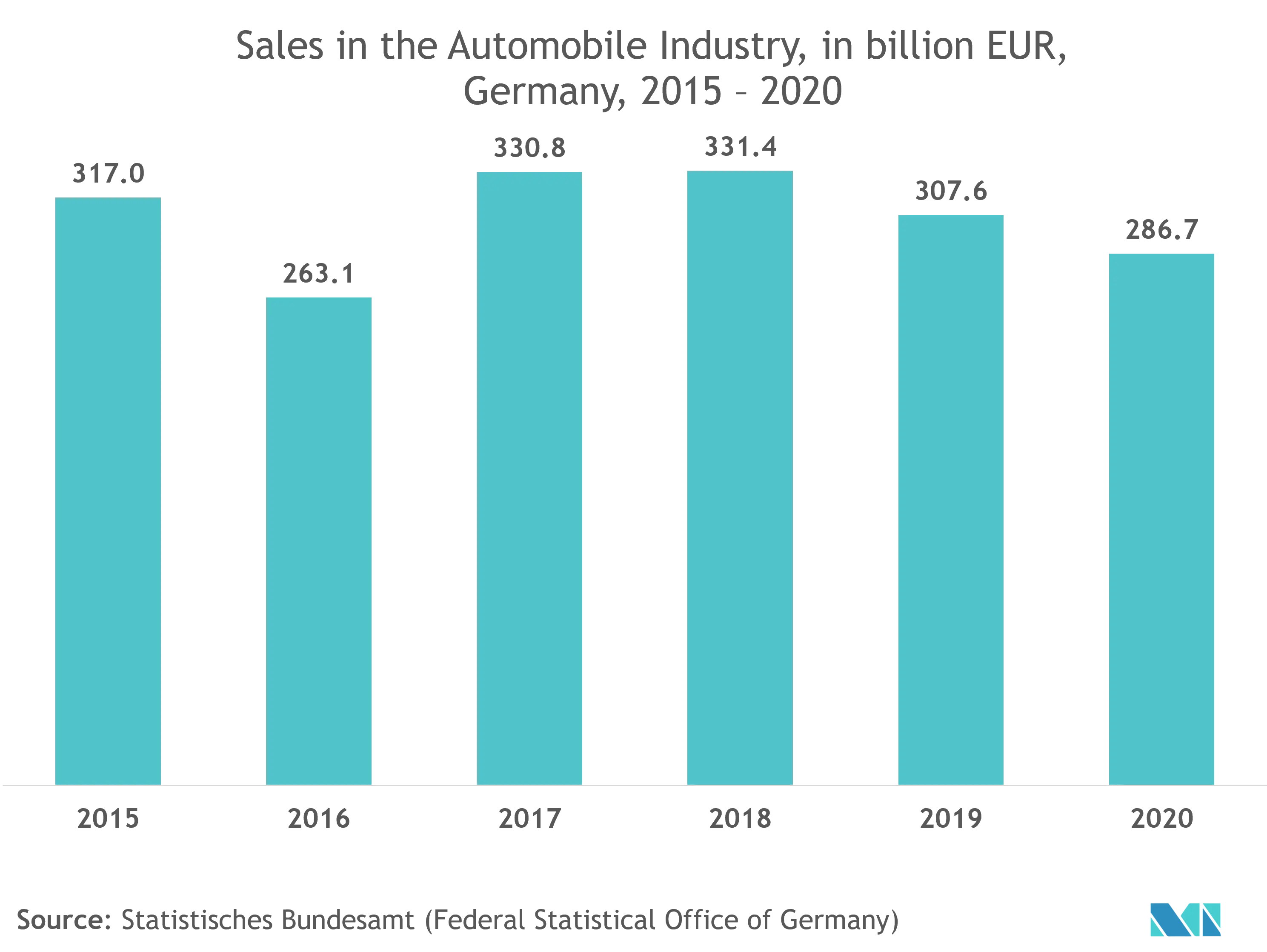

Ожидается, что автомобильная промышленность будет занимать значительную долю рынка

- Умный завод, включающий в себя автоматизированную систему хранения и поиска, которая предлагает автомобильной промышленности возможности быстрее реагировать на требования рынка, сокращать простои производства, повышать эффективность цепочек поставок и расширять производство в регионе.

- В Европе ведущие страны, такие как Франция и Германия, вкладывают значительные средства в машины и оборудование. Спрос со стороны поставщиков автомобильных запчастей увеличился благодаря значительному заказу на промышленных роботов из автомобильной отрасли. С модернизацией и цифровизацией производственных систем расширяются возможности применения инновационных машин и оборудования.

- Благодаря инициативам Европейского Союза малые и средние предприятия в Европе также внедряют автоматизацию для производства доступных, простых в установке и модульных роботов. Коллаборативные роботы также помогают растущему числу малых и средних предприятий в их производственном процессе, одновременно сокращая время производства и затраты на рабочую силу.

- Более того, автопроизводители и поставщики переходят на использование совместных роботов, известных как коботы, для ASRS. Такие устройства часто меньше по размеру, обладают большей маневренностью и могут безопасно развертываться вместе с людьми-операторами. Например, BMW использует коботов для повышения безопасности рабочих на своем заводе и качества производимых товаров и компонентов. Другие компании, следующие тому же примеру, включают Nissan и Ford — в частности, на их заводе в Кельне, Германия.

- Кроме того, поскольку было установлено, что сборка автомобилей значительно увеличилась за счет автоматизации, что демонстрирует тенденцию роста количества автомобилей, производимых в регионе, при одновременном сокращении затрат, внедрение умных заводов в этом секторе значительно выросло.

На долю Соединенного Королевства приходится наибольшая доля рынка

- В Соединенном Королевстве политические, экономические и технологические события пропорционально влияют на рост обрабатывающей промышленности. Хотя голосование по BREXIT вызвало шок во всех секторах, обрабатывающая промышленность оставалась позитивной.

- Кроме того, прогнозируемая нехватка рабочей силы усиливает аргументы в пользу автоматизации логистики, поскольку компании стремятся сделать свои операции менее трудоемкими. Высокий спрос и возможности дальнейшего роста рынка вселили оптимизм среди поставщиков автоматизированной логистики.

- Кроме того, из всех основных продуктов автоматизированной обработки материалов автоматизированная система хранения и поиска (AS/RS) широко используется в Соединенном Королевстве из-за спроса со стороны секторов производства, логистики и распределения.

- Более того, в сентябре 2020 года британское правительство инвестировало 147 миллионов фунтов стерлингов во второй раунд программы Производство стало умнее. Это должно позволить британским производственным компаниям разрабатывать экономически эффективные инновационные решения для внедрения в производственном секторе.

- Кроме того, Industore, поставщик решений AS/RS в Великобритании, имеет обширную линейку продуктов, используемых на складах, в небольших и просторных складских помещениях. ExMac Automation, еще один лидер рынка решений AS/RS, поставляет автоматизированные складские и поисковые крановые системы (от высокопроизводительных мини-грузовых кранов и стеллажей до многоярусных складских кранов) для нескольких отраслей промышленности страны.

Обзор отрасли автоматизированных систем хранения и поиска в Европе

Европейский рынок автоматизированных систем хранения и поиска фрагментирован и имеет высокую конкуренцию. Запуск новых продуктов, высокие затраты на исследования и разработки, партнерские отношения и приобретения и т. д. — вот главные стратегии роста, принятые компаниями региона для поддержания жесткой конкуренции. Некоторые из последних событий на рынке:.

- Март 2021 г. — Международная алкогольная компания Amber Beverage Group (ABG) подписала соглашение с производителем складского оборудования Jungheinrich на закупку оборудования на сумму 15,5 млн евро, необходимого для строительства автоматизированного многоярусного склада ABG.

- Август 2020 г. — Kardex инвестировала в начинающую компанию Rocket Solution GmbH, расположенную в Унтерхахинге недалеко от Мюнхена. Компания разрабатывает инновационные, стандартизированные автоматические складские и поисковые системы последнего поколения. Его инновационная технология включает в себя открытые IoT и веб-интерфейсы и поэтому может быть легко интегрирована в комплексные системы. Благодаря инновационной технологии Rocket компания Kardex делает еще один шаг к стандартизации подсистем и расширяет свое стратегически важное портфолио в сфере легких товаров.

Лидеры европейского рынка автоматизированных систем хранения и поиска

-

Viastore Systems GmbH

-

Vanderlande Industries BV

-

Kardex AG

-

Schaefer Holding International Gmbh

-

Mecalux SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка автоматизированных систем хранения и поиска

- Март 2020 г. - KION, материнская организация Dematic, приобрела Digital Applications International Limited (DAI) (Великобритания). Добавление DAI значительно расширяет предложения программного обеспечения Dematic для внутренней логистики, обеспечивая поддержку перемещения, хранения и распределения товаров по всей цепочке поставок.

Сегментация отрасли автоматизированных систем хранения и поиска в Европе

Европейский регион является одним из крупнейших рынков автоматизированных систем хранения и поиска (ASRS) в мире, лидерами которого являются Великобритания и Германия. Рынок фрагментирован из-за присутствия только большого количества известных игроков и сегментирован по типам продуктов и отраслям конечных пользователей. В отчете представлены профили поставщиков, действующих на рынке, а также рыночная доля каждого сектора конечного пользователя и типа продукта. Кроме того, исследование рынка также содержит подробную информацию о влиянии COVID-19.

| По типу продукта | Система фиксированных проходов |

| Карусель (горизонтальная карусель + вертикальная карусель) | |

| Модуль вертикального подъема | |

| По отраслям конечных пользователей | Аэропорты |

| Автомобильная промышленность | |

| Еда и напитки | |

| Общее производство | |

| Почта и посылка | |

| Розничная торговля | |

| Другие отрасли конечных пользователей | |

| По стране | Великобритания |

| Германия | |

| Италия | |

| Франция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка автоматизированных систем хранения и поиска в Европе

Каков текущий размер европейского рынка автоматизированных систем хранения и поиска?

По прогнозам, среднегодовой темп роста европейского рынка автоматизированных систем хранения и поиска составит 8,39% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на европейском рынке Автоматизированные системы хранения и поиска?

Viastore Systems GmbH, Vanderlande Industries BV, Kardex AG, Schaefer Holding International Gmbh, Mecalux SA — крупнейшие компании, работающие на европейском рынке автоматизированных систем хранения и поиска.

Какие годы охватывает этот европейский рынок автоматизированных систем хранения и поиска?

В отчете рассматривается исторический размер европейского рынка автоматизированных систем хранения и поиска за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка автоматизированных систем хранения и поиска на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли автоматизированных систем хранения и поиска в Европе

Статистические данные о доле европейского рынка автоматизированных систем хранения и поиска в 2024 году, размере и темпах роста доходов, составленные Mordor Intelligence™ Industry Reports. Анализ европейских автоматизированных систем хранения и поиска включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.