| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

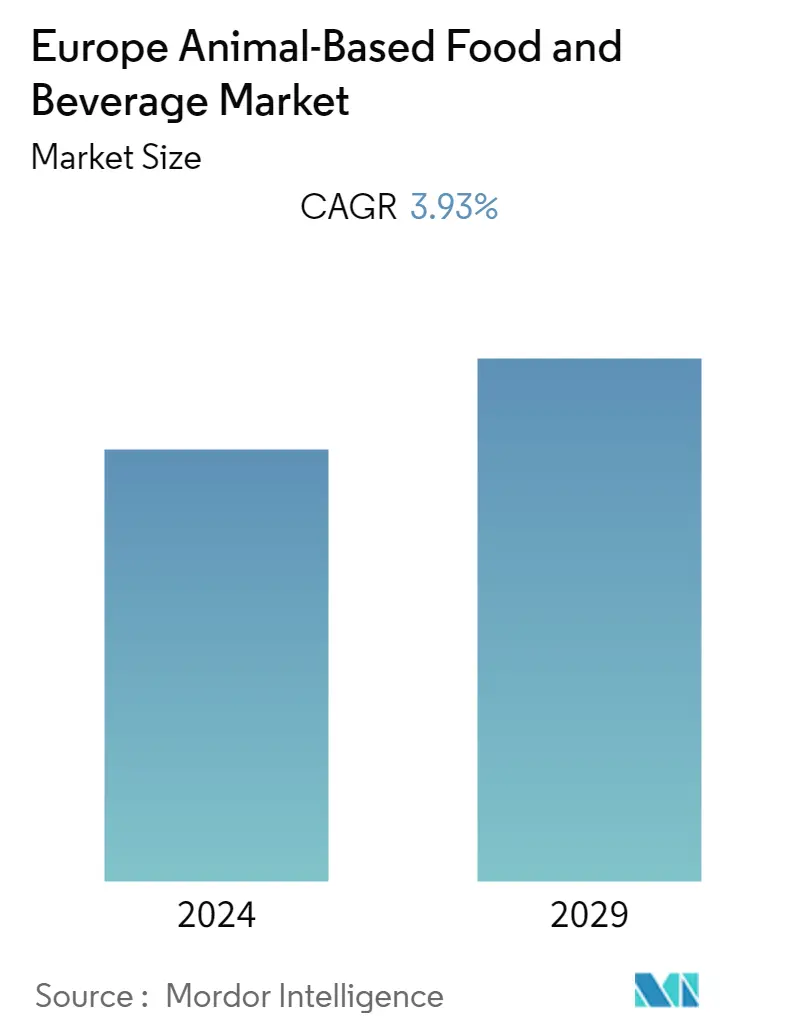

| CAGR | 3.93 % |

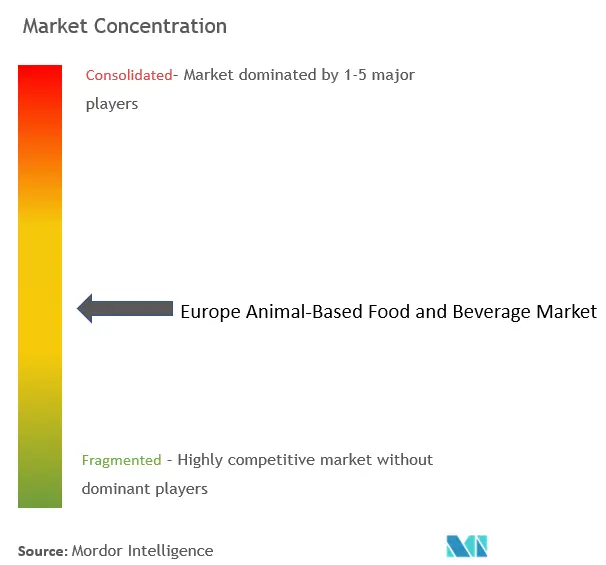

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка продуктов питания и напитков животного происхождения в Европе

Прогнозируется, что в течение прогнозируемого периода (2022-2027 гг.) европейский рынок продуктов питания и напитков животного происхождения будет расти в среднем на 3,93% в среднем на 3,93%.

Европейская индустрия продуктов питания и напитков животного происхождения столкнулась с рядом проблем из-за COVID-19, в том числе с изменением цен, нарушением цепочки поставок, безопасностью и другими непредвиденными последствиями. После Covid-19 среди населения региона все больше растет сознание здоровья. Кроме того, в Европе существенно изменилось поведение потребителей в отношении продуктов питания и напитков животного происхождения. Например, за последние годы объем экспорта бекона из Дании в Европейский Союз в целом снизился. По состоянию на 2019 год он составил около 47 тысяч тонн. В 2021 году объем экспорта из страны в Европейский Союз в общей сложности достиг примерно 45 тысяч тонн, из которых около 43 тысяч тонн бекона пришлось на экспортную торговлю в Соединенное Королевство.

Ожидается, что в среднесрочной перспективе спрос будет стимулироваться растущей потребностью в полуфабрикатах, поддерживаемой такими факторами, как напряженный образ жизни, изменение потребительских предпочтений и растущий спрос на готовые к употреблению пищевые продукты (например, переработанное мясо и молочные закуски). для изучаемого рынка.

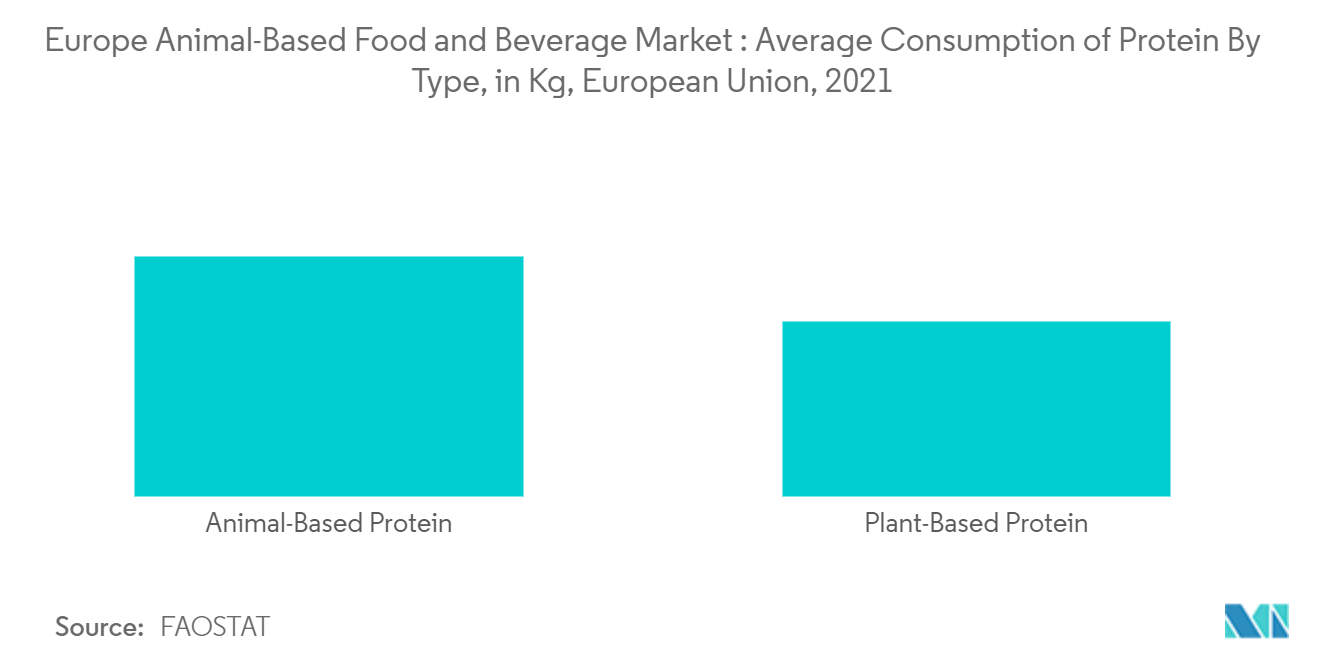

Кроме того, инновации в технологиях переработки мяса привели к появлению на рынке разнообразных продуктов, что обеспечило большую потребительскую базу. Сыр и свинина являются предпочтительными источниками белка животного происхождения в Европейском Союзе, за ними следуют птица, молоко и говядина.

Тенденции европейского рынка продуктов питания и напитков животного происхождения

Растущий спрос на ценный животный белок

По данным Евростата, годовое производство мяса, такого как говядина, птица, свиньи и овцы, на европейском рынке постоянно растет. По данным Комиссии Европейского Союза, производство свинины в Европейском Союзе выросло за первые пять месяцев 2021 года. В мае Европейский Союз произвел 1,88 миллиона тонн свинины, что на 1% меньше, чем в апреле, но на 5% (96 600 тонн) больше, чем в прошлом году. За месяц было забито 19,87 млн чистых свиней, что на 5% (949,5 тыс. голов) больше, чем год назад. Это связано с растущим спросом на продукты питания, богатые белком, в первую очередь вызванным повышением осведомленности потребителей о своем здоровье во всем мире. Увеличение спроса на животный белок и растущее предпочтение потребителей диетам с низким содержанием жиров и высоким содержанием белка привели к значительному росту потребления животного белка в Европе. Эта тенденция была вызвана влиянием этнических кухонь Африки, Азиатско-Тихоокеанского региона и особенно Ближнего Востока, потребляемых в Европе. Таким образом, это еще больше увеличивает спрос на продукты животного белка в Европе. Ожидается, что растущее потребление переработанного мяса птицы и свинины будет стимулировать спрос на переработанное мясо в Европе.

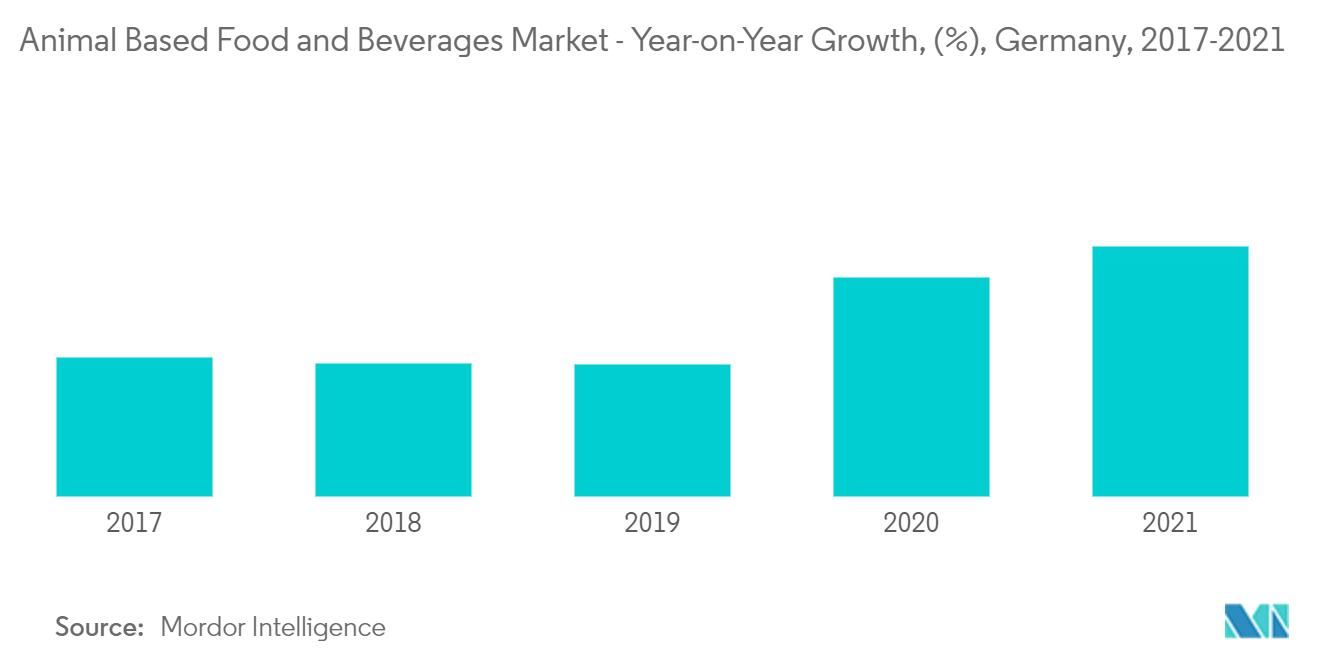

Германия является крупнейшим рынком

Немецкий рынок мяса уже насыщен, поскольку за последние 30 лет потребление временами немного снижалось, а в целом оставалось на уровне около 60 килограммов на душу населения в год. В 2021 году на душу населения приходилось 53,5 килограмма, из которых любимым сортом оставалась свинина, на долю которой приходилось 31 килограмм, за ней следовали птица (13,1 килограмма) и говядина (9,4 килограмма). Потребление бараньего, козьего и другого мяса (включая оленину) составляет менее 2 килограммов. Кроме того, ветчина является одним из самых любимых мясных продуктов в Германии как вяленая, вяленая, похожая на прошутто сырая ветчина (Rohschinken), так и вареная, вяленая розовая вареная ветчина (Kochschinken). Что касается высокого уровня производства молока и других молочных продуктов, на долю Германии в 2021 году пришлось 20,9% от общего объема поставок молока. Кроме того, Германия также демонстрирует уровень самообеспеченности в 133% в молочном сегменте.

Обзор европейской индустрии продуктов питания и напитков животного происхождения

Наиболее активные игроки, такие как Royal FrieslandCampina NV, Unilever PLC, Arla Foods Amba и другие немногие активные игроки, входят в число наиболее известных компаний, работающих на европейском рынке продуктов питания и напитков животного происхождения. Ключевые игроки приступают к слияниям и поглощениям и инновациям продуктов в качестве своих ключевых стратегий для достижения консолидации и оптимизации своих предложений. Более того, эти игроки сотрудничают с местными игроками, чтобы добиться доминирования на местных рынках. Например Royal FrieslandCampina NV заключила договор с Royal A-ware на производство и поставку сыра моцарелла. В рамках этого партнерства Royal A-ware возьмет на себя обработку молока и производство сыра моцарелла на новом предприятии по производству моцареллы в Херенвене (Нидерланды).

Лидеры европейского рынка продуктов питания и напитков животного происхождения

-

Danone SA

-

Nestle SA

-

Nomad Foods

-

Royal FrieslandCampina NV

-

Unilever PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка продуктов питания и напитков животного происхождения

В апреле 2022 года компания Nomad Foods запустила Портал открытых инноваций, который предлагает партнерам поделиться новыми решениями, которые можно масштабировать, чтобы помочь сформировать будущее продуктов питания и поддержать более устойчивые рационы питания.

В июне 2020 года Food Union подготовил более 100 продуктов с эксклюзивными вкусами, текстурами и питательными свойствами для запуска в Северной Европе, включая такие регионы, как Литва, Эстония, Норвегия, Дания, Румыния, Беларусь и Россия.

В апреле 2021 года Nomad Foods объявила о завершении приобретения бизнеса по производству замороженных продуктов группы Fortenova.

Сегментация европейской индустрии продуктов питания и напитков животного происхождения

Продукты животного происхождения включают в себя множество продуктов животного происхождения, таких как рыба, птица, крупный рогатый скот, свинья и другие. Рынок сегментирован по типу продукта, каналу сбыта и географии. По типу продукции изучаемый рынок сегментирован на переработанное мясо, молочные напитки, мороженое, сыр, йогурт и пищевые спреды. Сегмент переработанного мяса подразделяется на бекон, гамбургеры и гриль, фрикадельки, колбасы и другое переработанное мясо. Сегмент молочных напитков подразделяется на ароматизированные и неароматизированные. По каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. По странам изучаемый рынок сегментирован на Великобританию, Германию, Францию, Бельгию, Италию, Испанию, Нидерланды, Швейцарию, Швецию, Данию, Норвегию, Финляндию, Португалию и остальную Европу. В отчете представлен размер рынка и прогнозы по стоимости (в миллионах долларов США) для вышеуказанных сегментов.

| По типу продукта | Обработанное мясо | Бекон | |

| Бургеры и гриль | |||

| Мясные шарики | |||

| Колбасные изделия | |||

| Другие обработанные мясные продукты | |||

| Молочные напитки | Ароматный | ||

| Неароматизированный | |||

| Мороженое | |||

| Сыр | |||

| Йогурт | |||

| Пищевые спреды | |||

| По каналу распространения | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Розничные интернет-магазины | |||

| Другие каналы сбыта | |||

| Страна | Великобритания | ||

| Германия | |||

| Франция | |||

| Бельгия | |||

| Италия | |||

| Испания | |||

| Нидерланды | |||

| Швейцария | |||

| Швеция | |||

| Дания | |||

| Норвегия | |||

| Финляндия | |||

| Португалия | |||

| Остальная Европа | |||

Часто задаваемые вопросы по исследованию рынка продуктов питания и напитков животного происхождения в Европе

Каков текущий размер европейского рынка продуктов питания и напитков животного происхождения?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста европейского рынка продуктов питания и напитков животного происхождения составит 3,93%.

Кто являются ключевыми игроками на европейском рынке продуктов питания и напитков животного происхождения?

Danone SA, Nestle SA, Nomad Foods, Royal FrieslandCampina NV, Unilever PLC — крупнейшие компании, работающие на европейском рынке продуктов питания и напитков животного происхождения.

Какие годы охватывает этот европейский рынок продуктов питания и напитков животного происхождения?

В отчете рассматривается исторический размер европейского рынка продуктов питания и напитков животного происхождения за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка продуктов питания и напитков животного происхождения на следующие годы 2024, 2025, 2026 годы. , 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Food Reports

Popular Food & Beverage Reports

Отчет о европейской индустрии продуктов питания и напитков животного происхождения

Статистические данные о доле, размере и темпах роста доходов на европейском рынке продуктов питания и напитков животного происхождения в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ продуктов питания и напитков животного происхождения в Европе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.