| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

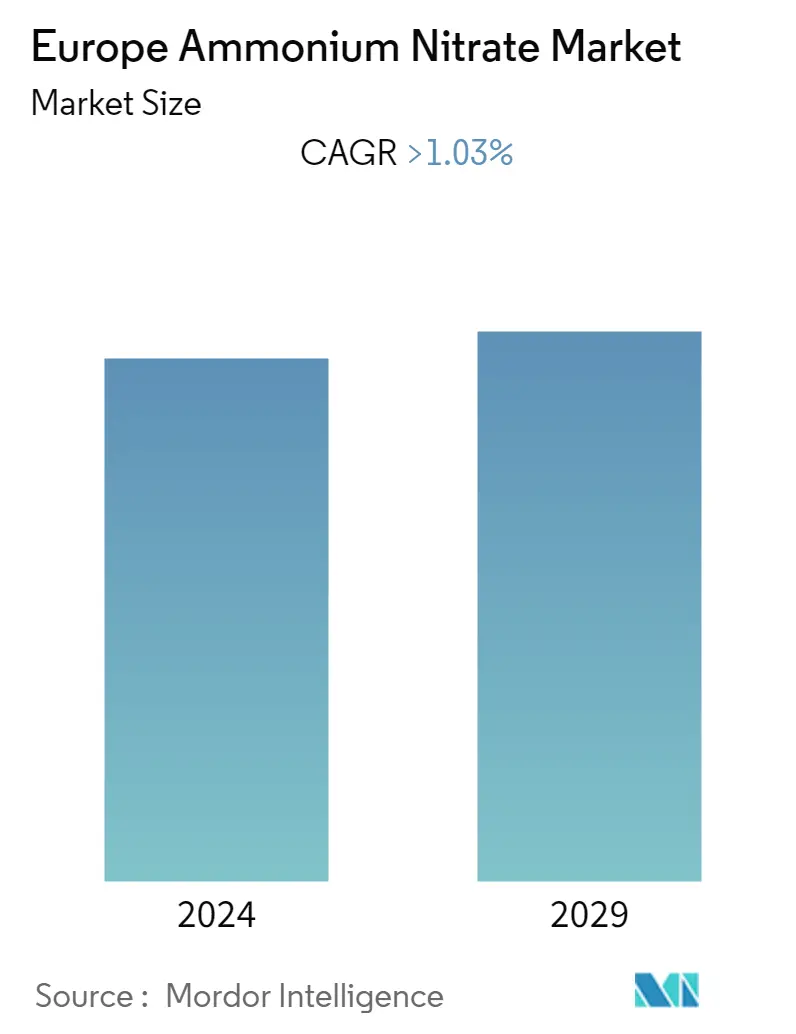

| CAGR | 1.03 % |

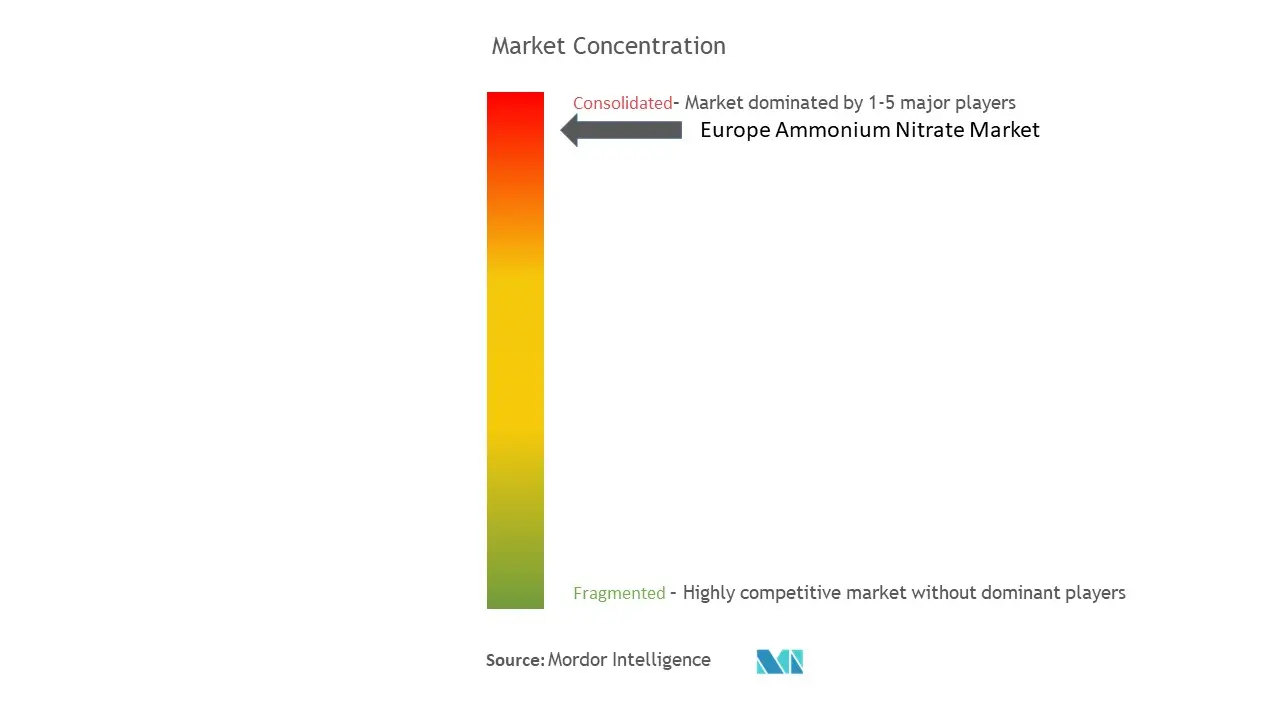

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка аммиачной селитры в Европе

Европейский рынок аммиачной селитры, по оценкам, достигнет 17,34 млн тонн к концу этого года и, по прогнозам, достигнет 18,26 млн тонн в течение следующих пяти лет, регистрируя среднегодовой темп роста 1,03% в течение прогнозируемого периода.

Пандемия COVID-19 негативно повлияла на ряд отраслей. Локдаун в большинстве европейских стран вызвал сбои в производстве, а ограничения на грузовые перевозки нарушили цепочку поставок. Однако в 2021 году условия начали восстанавливаться, восстановив траекторию роста рынка.

- В краткосрочной перспективе растущий спрос со стороны сельскохозяйственной отрасли и увеличение строительной и инфраструктурной активности являются основными факторами, способствующими росту исследуемого рынка.

- Однако наличие заменителей, таких как нитрат калия, сульфат аммония и мочевина, вероятно, будет сдерживать рост исследуемого рынка.

- Тем не менее, развитие зеленого аммиака для производства удобрений, вероятно, создаст прибыльные возможности для роста на европейском рынке, поскольку зеленый аммиак может быть использован в качестве источника для производства аммиачной селитры.

- Россия представляет собой крупнейший рынок в прогнозном периоде из-за роста потребления со стороны аграрного сектора.

Тенденции рынка аммиачной селитры в Европе

Сельскохозяйственный сектор будет доминировать на рынке

- Аммиачная селитра широко используется в качестве удобрения в сельскохозяйственном секторе. Он является распространенным источником азота (N), поскольку содержит как нитраты, так и аммоний, а также имеет относительно высокое содержание питательных веществ.

- Многие овощеводы отдают предпочтение сразу доступному нитратному источнику питания растений и используют аммиачную селитру.

- Италия является одним из крупнейших игроков на мировом рынке плодоовощной продукции. Экспорт фруктов и овощей в Италию в 2022 году составил 5,9 млрд долларов США. Каждый год сектор фруктов и овощей, как свежих, так и переработанных, гарантирует Италии оборот в размере 15 млрд евро (~ 16,09 млрд долларов США), что составляет 25% от общего объема агропродовольственного производства.

- Кроме того, с более чем одним миллионом гектаров выращиваемых фруктов и овощей, Италия может похвастаться целыми 119 фруктами и овощами с защищенным наименованием места происхождения (PDO) и защищенным географическим указанием (PGI) и преуспевает в Европе во многих важных производствах, таких как яблоки, груши, вишня, столовый виноград, киви, фундук, каштаны, а также многие овощи, такие как помидоры, баклажаны, артишоки, свежий цикорий, эндивий, сельдерей и фенхель.

- В 2022 году аммиачная селитра стала самым популярным удобрением среди российских аграриев, на ее долю пришлось до 60% потребления азотных удобрений и до 25-30% всех удобрений.

- На долю России приходится около двух третей мирового производства аммиачной селитры, большая часть которой используется в удобрениях для повышения урожайности таких культур, как кукуруза, хлопок и пшеница.

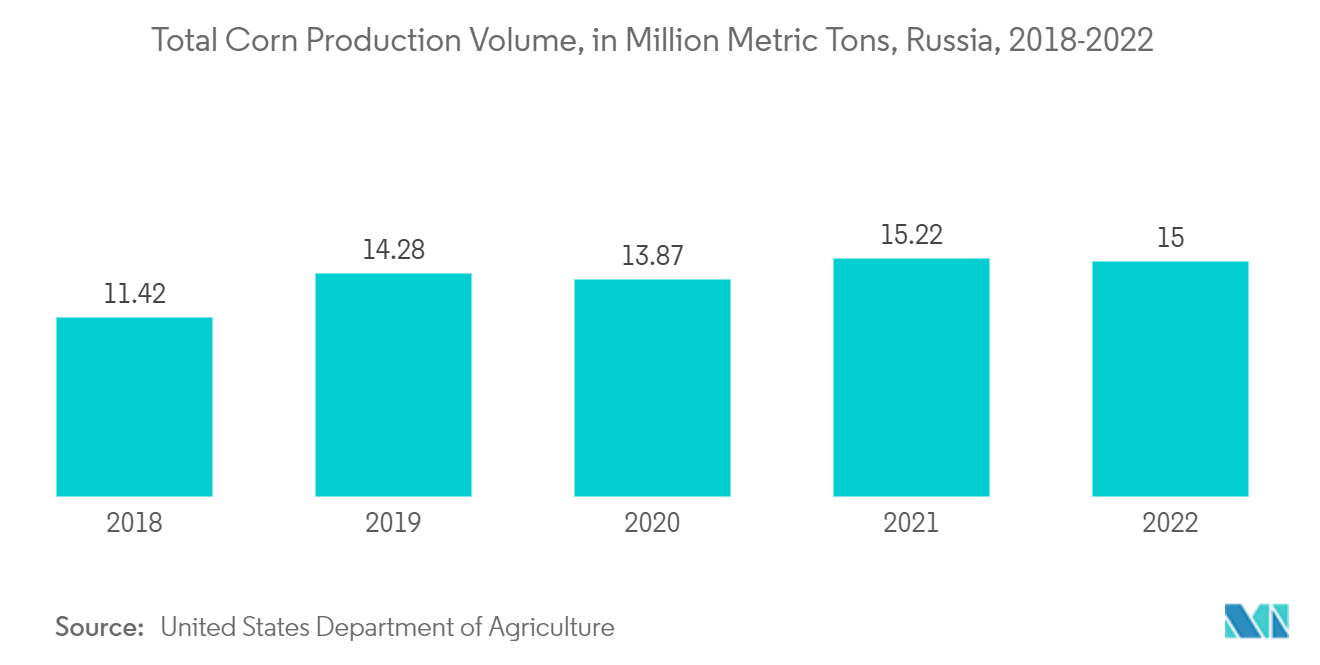

- По данным Министерства сельского хозяйства США, в 2022-23 маркетинговом году объем производства кукурузы в России должен был составить около 15 млн тонн.

- Кроме того, по данным Зарубежной сельскохозяйственной службы Министерства сельского хозяйства США, в 2022-23 сельскохозяйственном году в России прогнозируется производство 68 млн метрических тонн озимой пшеницы, что примерно на 16 млн тонн больше, чем в предыдущем сельскохозяйственном году.

- Таким образом, использование аммиачной селитры в качестве удобрения для повышения урожайности сельскохозяйственных культур, вероятно, окажет влияние на рынок в прогнозируемом периоде.

Россия будет доминировать в европейском регионе

- Ожидается, что Россия будет доминировать на рынке потребления аммиачной селитры в течение прогнозируемого периода, в основном за счет роста сельскохозяйственной активности.

- Согласно статистике 2022 года, в России примерно 45% аммиачной селитры потребляется сельскохозяйственным сектором, около 15% — промышленным, а остальные 40% — экспортируются.

- Крупнейшими производителями аммиачной селитры в России являются Уралхим, Акрон и Еврохим, совокупные мощности которых составляют около 7 млн тонн в год.

- Минпромторг ранее сообщал, что в 2022 году российские компании планируют произвести не менее 11 млн тонн аммиачной селитры, из которых 5,2 млн тонн планировалось использовать в сельскохозяйственных нуждах, 2 млн тонн – для промышленного потребления, а остальное – на экспорт.

- В 2022 году некоторые сельхозпроизводители России перед посевной кампанией столкнулись с дефицитом аммиачной селитры – минерального азотного удобрения, используемого ранней весной для подкормки озимых и яровых культур.

- Так, в Минсельхозе сообщили о необходимости дополнительных объемов аммиачной селитры в некоторых регионах по сравнению с ранее согласованными. Поэтому со 2 февраля по 1 апреля 2022 года был введен запрет на экспорт этого удобрения в качестве меры по обеспечению российских аграриев нужным количеством аммиачной селитры.

- Таким образом, ограничение экспорта позволило обеспечить отечественных аграриев необходимым объемом аммиачной селитры в период ее максимальных закупок, т.е. январь-март 2022 года, а также не допустить роста цен на этот вид удобрений в условиях активного спроса и военного состояния.

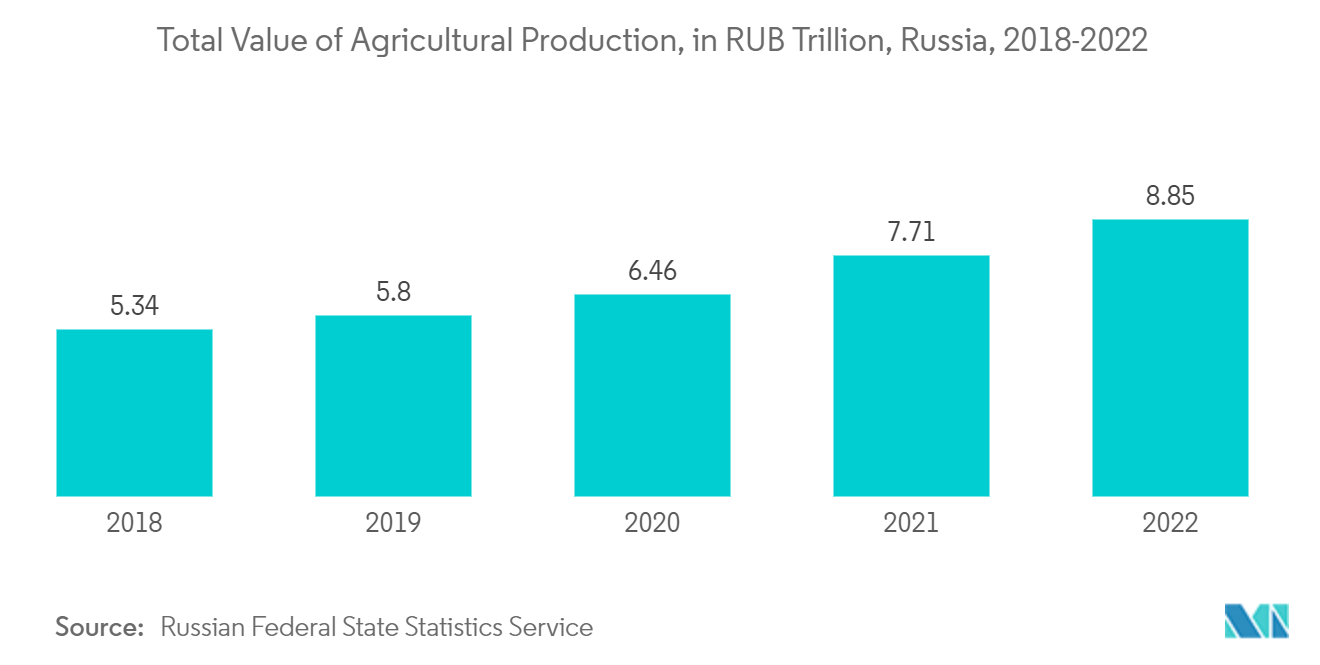

- По данным Федеральной службы государственной статистики России, стоимость сельскохозяйственной продукции в России постепенно увеличивается на протяжении многих лет. В 2022 году этот показатель составил около 8,85 трлн рублей (~0,12 трлн долларов США), что примерно на 15% больше, чем годом ранее.

- В 2023 году правительство России сняло запрет и увеличило экспортную квоту на аммиачную селитру на 300 млн тонн до 31 мая 2023 года. Квота на экспорт аммиачной селитры изначально составляла 225 млн тонн с 1 января по 31 марта и 828,5 млн тонн с 1 апреля по 31 мая. По итогам января 2023 года он был увеличен на 365 млн тонн.

- Таким образом, ожидается, что все эти тенденции будут стимулировать спрос на рынке аммиачной селитры в России в течение прогнозируемого периода.

Обзор отрасли аммиачной селитры в Европе

Европейский рынок аммиачной селитры носит консолидированный характер. Основными игроками (не в определенном порядке) являются YARA, Orica Limited, Группа ЕвроХим, АО ОХК УРАЛХИМ и ENAEX.

Лидеры рынка аммиачной селитры в Европе

-

YARA

-

Orica Limited

-

EuroChem Group

-

URALCHEM JSC

-

ENAEX

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аммиачной селитры в Европе

Май 2023 года В первом квартале 2023 года OSTCHEM увеличила производство удобрений почти на 40%. Азотосодержащие заводы компании в первом квартале 2023 года произвели 515,5 тыс. тонн минеральных удобрений, что на 36,2% больше, чем годом ранее. Основными продуктами, выпускаемыми заводами Ostchem, стали аммиачная селитра и другие удобрения. Производство аммиачной селитры компанией выросло на 17% в течение первого квартала 2023 года.

Февраль 2022 г. ЕвроХим объявил о приобретении азотного бизнеса у Borealis Group. Данное приобретение позволит ЕвроХиму усилить производство азотных удобрений на основе аммиачной селитры, тем самым расширив продуктовый портфель.

Сегментация отрасли аммиачной селитры в Европе

Аммиачная селитра представляет собой химическое соединение, состоящее из соли аммиака и азотной кислоты и коммерчески доступное как в виде бесцветного кристаллического твердого вещества, так и в виде гранул для конкретных применений.

Европейский рынок аммиачной селитры сегментирован по применению (удобрения, взрывчатые вещества и другие области применения), отраслям конечного потребителя (сельское хозяйство, горнодобывающая промышленность, оборона и другие отрасли конечного потребителя) и географии (Германия, Великобритания, Италия, Франция, Россия и остальная Европа). Размер рынка и прогнозы каждого сегмента основаны на объеме (млн. тонн).

| Приложение | Удобрения |

| взрывчатые вещества | |

| Другие приложения | |

| Отрасль конечных пользователей | сельское хозяйство |

| Добыча | |

| Защита | |

| Другая отрасль конечных пользователей | |

| География | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Россия | |

| Остальная Европа |

Часто задаваемые вопросы

Каков текущий объем рынка аммиачной селитры в Европе?

Прогнозируется, что среднегодовой темп роста рынка аммиачной селитры в Европе составит более 1,03% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на европейском рынке аммиачной селитры?

YARA, Orica Limited, EuroChem Group, URALCHEM JSC, ENAEX являются основными компаниями, работающими на европейском рынке аммиачной селитры.

На какие годы распространяется этот европейский рынок аммиачной селитры?

Отчет охватывает исторический объем рынка аммиачной селитры в Европе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка аммиачной селитры в Европе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Статистические данные о доле, размере и темпах роста рынка аммиачной селитры в Европе в 2024 году, подготовленные Mordor Intelligence™ Industry Reports. Анализ аммиачной селитры в Европе включает прогноз рынка на 2024–2029 годы и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.