Размер и доля европейского рынка сельскохозяйственной техники

Анализ европейского рынка сельскохозяйственной техники от Mordor Intelligence

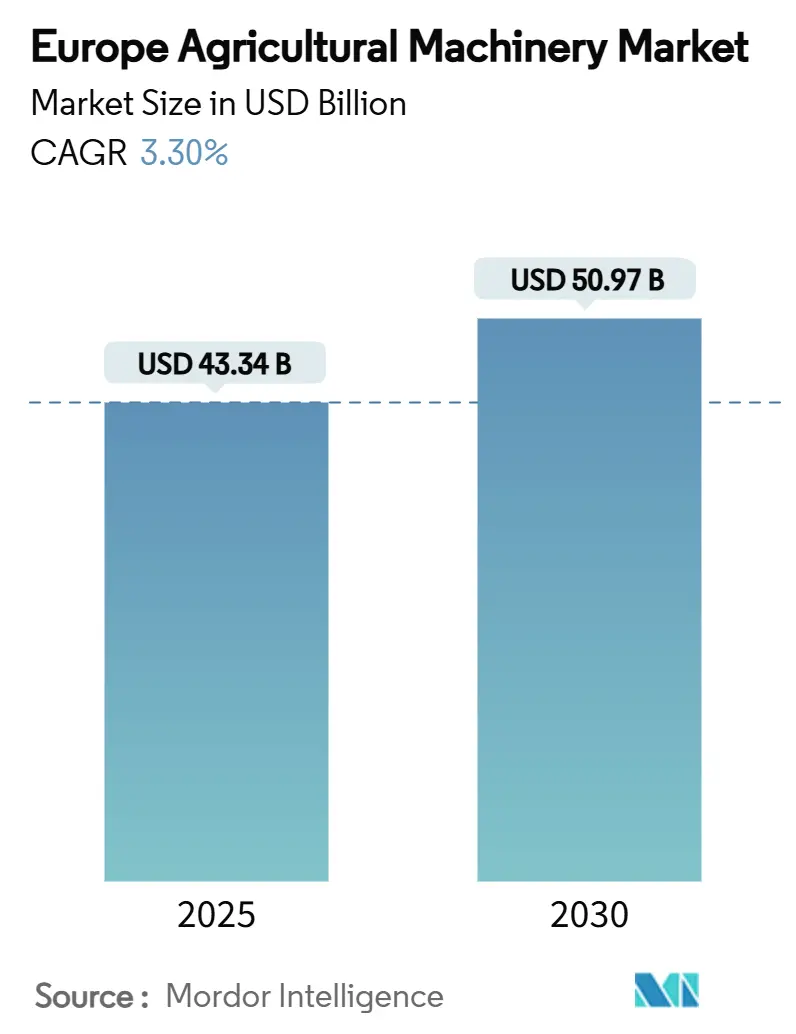

Размер европейского рынка сельскохозяйственной техники составляет 43,34 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 50,97 млрд долларов США в 2030 году, что отражает среднегодовой темп роста 3,3% в течение прогнозного периода. Дефицит сельскохозяйственной рабочей силы, строгие экологические требования Европейского союза и повсеместная цифровизация меняют приоритеты капиталовложений в сторону низкоэмиссионного оборудования, насыщенного датчиками. Фермеры переходят от модернизации мощностей к интеллектуальным системам, автоматизирующим повторяющиеся задачи, документирующим показатели устойчивости и интегрирующимся с корпоративным программным обеспечением. Производители оригинального оборудования отвечают модульными платформами, принимающими непрерывные модернизации программного обеспечения и датчиков, сокращая жизненные циклы моделей и расширяя потоки повторяющихся доходов. Растущая доступность полупроводников и снижение стоимости батарей с 2027 года должны стабилизировать графики поставок и ускорить электрификацию, сокращая разрыв между регионами раннего и позднего внедрения на европейском рынке сельскохозяйственной техники.

Ключевые выводы отчета

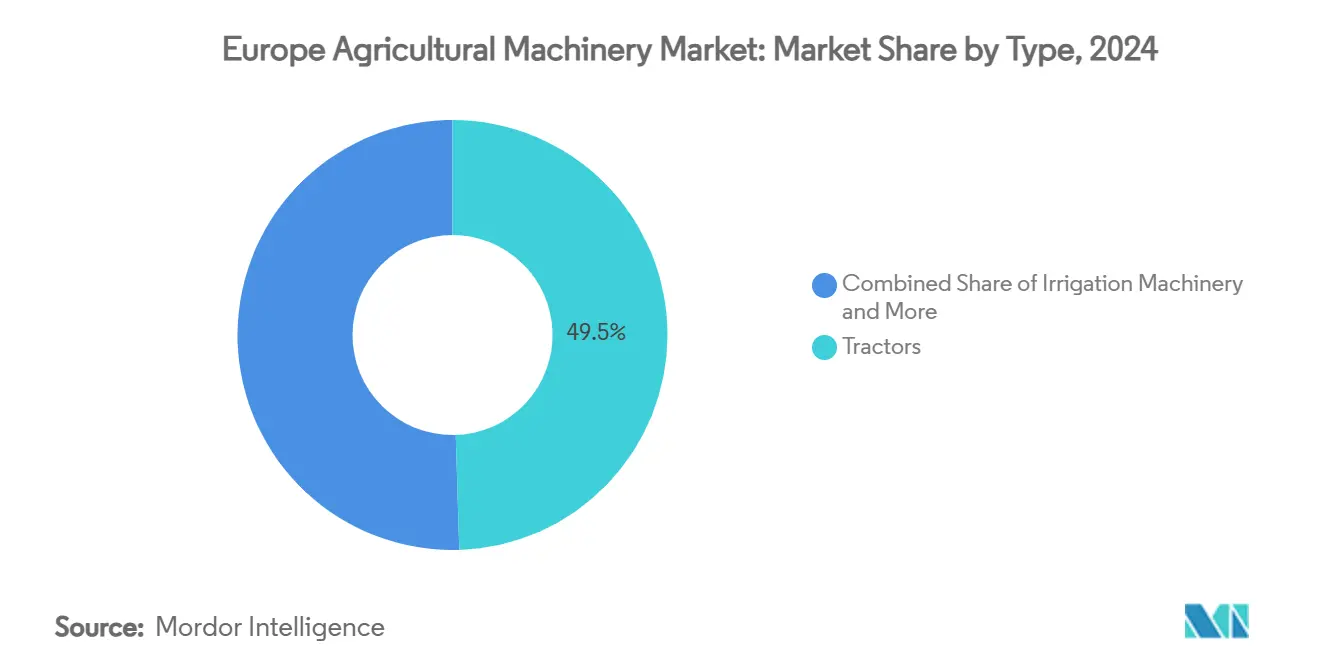

- По типам тракторы захватили 49,5% доли европейского рынка сельскохозяйственной техники в 2024 году, в то время как ирригационная техника развивается со среднегодовым темпом роста 3,9% до 2030 года.

- По географии Германия удерживала 24,5% размера европейского рынка сельскохозяйственной техники в 2024 году, а Великобритания расширяется с самым быстрым среднегодовым темпом роста 5,3% до 2030 года.

Тенденции и аналитика европейского рынка сельскохозяйственной техники

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Хронический дефицит сельскохозяйственной рабочей силы | +0.8% | Германия, Франция, Нидерланды и распространение в Восточной Европе | Среднесрочный период (2-4 года) |

| Субсидии Европейского союза и национальные субсидии ускоряют механизацию | +0.6% | Ядро ЕС-27 с акцентом на Германию, Францию и Италию | Краткосрочный период (≤ 2 лет) |

| Быстрые модернизации моделей в сельскохозяйственной технике | +0.5% | Германия, Великобритания и Скандинавия | Среднесрочный период (2-4 года) |

| Высокое внедрение телематики и предиктивного обслуживания | +0.4% | Ядро Западной Европы, расширение в Центральной и Восточной Европе | Долгосрочный период (≥ 4 лет) |

| Стимулы эко-схем для низкоэмиссионной техники | +0.3% | Германия, Франция, Нидерланды в рамках ЕС-27 | Долгосрочный период (≥ 4 лет) |

| Финансирование пакетов сельскохозяйственного программного обеспечения и оборудования от производителей оригинального оборудования | +0.2% | Великобритания, Германия и Франция | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Субсидии Европейского союза и национальные субсидии ускоряют механизацию

Кредитное окно Европейского инвестиционного банка на 1 млрд евро (1,05 млрд долларов США), связанное с устойчивостью агротехнологий, покрывает до 70% прейскурантных цен на оборудование для покупок с проверкой выбросов. При сочетании с федеральным грантом Германии в размере 20% на технику чистые затраты на приобретение тракторов Stage V снижаются до паритета с устаревшими агрегатами Tier III, выравнивая кривые окупаемости для консервативных покупателей. Франция и Италия развертывают аналогичные дополнительные схемы, обеспечивая фронтальную загрузку бюджетов субсидий в окно 2025-2027 годов, что вызывает всплеск предварительных заказов. Производители оригинального оборудования синхронизируют календари запуска продукции с крайними сроками подачи заявок на гранты для максимального внедрения. Лизинговые компании продлевают контракты до семи лет для согласования с периодами возврата субсидий, снижая годовые денежные потоки и способствуя преждевременному списанию парков мощностью менее 40 лошадиных сил.

Быстрые модернизации моделей в сельскохозяйственной технике

Средние циклы выпуска для основных линеек тракторов сократились с шести лет до менее двух, что обусловлено пересмотром выбросов и притоком цифровых подсистем. Автономные тракторы Deere & Company 2025 года дебютировали с новыми массивами LiDAR и беспроводной прошивкой, которые оптимизируют планирование маршрута без замены оборудования. Фермеры теперь рассматривают технику как развивающуюся платформу; 47% немецких респондентов опроса планируют обновлять программное обеспечение ежеквартально для получения агрономических преимуществ. Скорость итераций заставляет дилеров инвестировать в передовые сервисные инструменты. Производители на европейском рынке сельскохозяйственной техники переходят к подписной модели ценообразования для разблокировки функций, диверсифицируя доходы помимо продаж единиц.

Высокое внедрение телематики и предиктивного обслуживания

Проникновение телематики, согласно прогнозам, будет расти в ближайшие годы, поскольку данные об использовании активов доказывают свою ценность в аудированной отчетности по устойчивости. Kubota Connect может прогнозировать отказы гидравлических насосов за три недели вперед, исключая незапланированные простои в пиковые периоды. Кооперативы в Нормандии зафиксировали 9% экономии дизельного топлива, обучая операторов оптимальным диапазонам нагрузки ВОМ, получая как экономию затрат, так и сокращение углеродных выбросов, которые квалифицируются для бонусов эко-схем. Облачные панели Proemion также автоматически заполняют журналы ЕС, облегчая регулятивную документооборот. Поскольку страховщики все чаще требуют телематических доказательств для андеррайтинга комбайнов стоимостью в несколько миллионов долларов, подключение становится обязательным при новых покупках на европейском рынке сельскохозяйственной техники.

Стимулы эко-схем для низкоэмиссионной техники

Общая сельскохозяйственная политика выделяет 8 млрд евро (8,4 млрд долларов США) ежегодно на эко-схемы, и 42% одобренных планов фермерских хозяйств в 2024 году включали модернизацию техники, которая сокращает твердые частицы не менее чем на 30%. Электрические тракторы набрали обороты, когда калькуляторы субсидий начали присуждать более высокие баллы за оборудование с нулевыми выхлопными трубами. Аккумуляторно-электрический трактор Monarch поставил свои первые европейские единицы в 2024 году, сочетая автономную работу с верификацией углеродных кредитов, которая генерирует монетизируемые зачеты. Конвейеры производителей оригинального оборудования указывают на девять запусков аккумуляторно-электрических или гибридных серий к 2027 году, поддерживаемых полевыми сменными батареями, рассчитанными на восьмичасовые смены. Фермеры, принимающие электрические силовые установки, также обходят техническое обслуживание дизельных фильтров Stage V, болевую точку, отмеченную 68% респондентов опроса в Испании.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные и эксплуатационные затраты | -0,7% | По всей Европе; наиболее остро в Восточной Европе и на малых фермах | Краткосрочный период (≤ 2 лет) |

| Киберугрозы в подключенном оборудовании | -0,4% | Лидерство Западной Европы, расширение с ростом телематики | Среднесрочный период (2-4 года) |

| Ограничения поставок полупроводников | -0,3% | Глобальный дефицит, поражающий высокотехнологичную технику | Краткосрочный период (≤ 2 лет) |

| Эскалация затрат на соответствие дизельным выбросам | -0,2% | ЕС-27 с поэтапными национальными внедрениями | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные и эксплуатационные затраты ограничивают внедрение

Прейскурантные цены на насыщенные датчиками комбайны и автономные опрыскиватели выросли на 18% между 2024 и 2025 годами, выводя некоторые конфигурации за пределы 1 млн долларов США за единицу. Среднеразмерные производители, обрабатывающие 200-400 гектаров, сталкиваются с трудными компромиссами между техникой и проектами улучшения земель, особенно в Восточной Европе, где средняя чистая прибыль составляет около 7%. Расходы на техническое обслуживание также выросли, поскольку проприетарная электроника требует вмешательства дилера; почасовые ставки обслуживания во Франции теперь составляют в среднем 105 евро (110 долларов США) по сравнению с 68 евро (71 доллар США) в 2020 году. Более мелкие фермы смягчают затраты, формируя машинные кольца, но координационные накладные расходы могут подорвать выигрыш в эффективности.

Киберугрозы в подключенном оборудовании

По мере того как машины интегрируют наведение, телеметрию и облачную аналитику, векторы кибератак множатся. Инцидент с вымогательским ПО в 2024 году в Северной Италии заблокировал весь парк сеялок до тех пор, пока производитель не заплатил 42 000 евро (44 100 долларов США), что привело к пропуску окон посева. Страховщики ужесточают стандарты андеррайтинга, добавляя 2-3% к операционным расходам на оборудование для киберпокрытия. Хотя производители оригинального оборудования начали беспроводное исправление, 37% опрошенных ферм все еще полагаются на заводские пароли по умолчанию, усиливая уязвимость на европейском рынке сельскохозяйственной техники.

Сегментный анализ

По типам: Тракторы доминируют несмотря на сдвиг к точности

Тракторы сохраняют командующее лидерство на рынке с долей 49,5% в 2024 году, отражая их фундаментальную роль как основного источника энергии для большинства европейских сельскохозяйственных операций. В категории тракторов сегмент 100-150 л.с. захватывает наибольшую долю среди европейских ферм со средним размером 65 гектаров, в то время как сегмент свыше 150 л.с. демонстрирует самый быстрый рост, поскольку крупномасштабные операции стремятся к эффективности через оборудование повышенной мощности. Пахотное и культивационное оборудование представляет вторую по величине категорию, причем культиваторы и почвообрабатывающие машины показывают особую силу, поскольку практики консервирующей обработки почвы набирают популярность по всему континенту. Финансовый грант в размере 430 млн евро (455 млн долларов США) от Европейской комиссии для фермеров, выбирающих высокозатратные ресурсы в 2023 году, включая сельскохозяйственное оборудование, такое как плуги, также является одним из основных факторов увеличения темпов внедрения.[1]European Commission, "EUR 430 million of EU funds to support EU agricultural sector," ec.europa.eu

Ирригационная техника выступает как самый быстрорастущий сегмент со среднегодовым темпом роста 3,9%, движимый все более непредсказуемыми моделями осадков и регулированием водопользования, которое требует улучшений эффективности. Системы капельного орошения лидируют в этом расширении, поскольку они обеспечивают 40-60% экономии воды по сравнению с традиционными дождевальными системами, одновременно обеспечивая точную доставку питательных веществ, которая повышает урожайность. Уборочная техника поддерживает устойчивый спрос с доминированием зерноуборочных комбайнов в категории, хотя умные и автономные комбайны представляют подсегмент с наивысшим ростом, поскольку нехватка рабочей силы усиливается в критические периоды уборки урожая. Техника для заготовки сена и кормов обслуживает существенный европейский молочный сектор, с особым спросом на прессы-подборщики, посколькию фермеры оптимизируют эффективность производства кормов. Категория "Другие типы", включающая дроны и точные сеялки, показывает взрывной рост с небольшой базы, поскольку фермеры экспериментируют с новыми технологиями, обещающими операционные преимущества перед традиционными подходами.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Германия внесла 24,5% в размер европейского рынка сельскохозяйственной техники в 2024 году, что обусловлено совпадением промышленного потенциала, структурированных субсидийных конвейеров и технологически восприимчивой производственной базы. Средний масштаб фермы страны в 60 гектаров достаточно велик для использования передового оборудования, но достаточно мал для требования универсальности, подталкивая производителей оригинального оборудования к модульной архитектуре. Помимо продаж оборудования, Германия размещает 40% европейских стартапов сельскохозяйственной робототехники, питая местную инновационную экосистему, которая ускоряет испытания концепций. Использование телематики превысило 45% в 2024 году по сравнению с континентальным средним показателем 35%, иллюстрируя быструю цифровую конвергенцию. Тем не менее, макроэкономическая неопределенность в начале 2025 года обуздала регистрации новых тракторов, высвечивая чувствительность к колебаниям товарных цен даже в технологически продвинутой среде.[2]German Agricultural Society (DLG), `January 2025 Tractor Registration Report,` dlg.org

Франция и Италия иллюстрируют зрелые, но различающиеся структуры спроса. Зерновые равнины в северной Франции предпочитают 14-метровые жатки комбайнов, способные на ежедневную пропускную способность 100 гектаров, в то время как специальные виноградники на юге развертывают гусеничные комбайны, защищающие корневые зоны. Финансовые стимулы в рамках FranceAgriMer отдают приоритет сокращению выбросов, что приводит к всплеску модернизаций двигателей Stage V. Фрагментированные владения Италии требуют тракторов с узкой рамой; 62% продаж тракторов в 2025 году попадают ниже 110 лошадиных сил. Операторы молочных ферм Ломбардии пилотируют автономных роботов кормления, которые освобождают рабочую силу для задач более высокой ценности, изображая специфические для страны пути инноваций в рамках европейского рынка сельскохозяйственной техники.

Великобритания демонстрирует самый быстрый среднегодовой темп роста 5,3% до 2030 года. После того как Brexit прервал притоки CAP, Лондон ввел гранты на производительность, покрывающие до 50% затрат на оборудование точного посева и роботизированной прополки. Уэльс направляет инновационные гранты на дроны картографирования пастбищ для повышения эффективности травяных угодий. Наряду с политическими пряниками, нехватка сезонной рабочей силы из Восточной Европы толкает производителей садоводства к автономным помощникам уборки урожая. Валютные колебания изначально завышали цены на импортное оборудование, но появились отечественные производители небольших электрических тракторов, изолировав покупателей от валютных шоков.

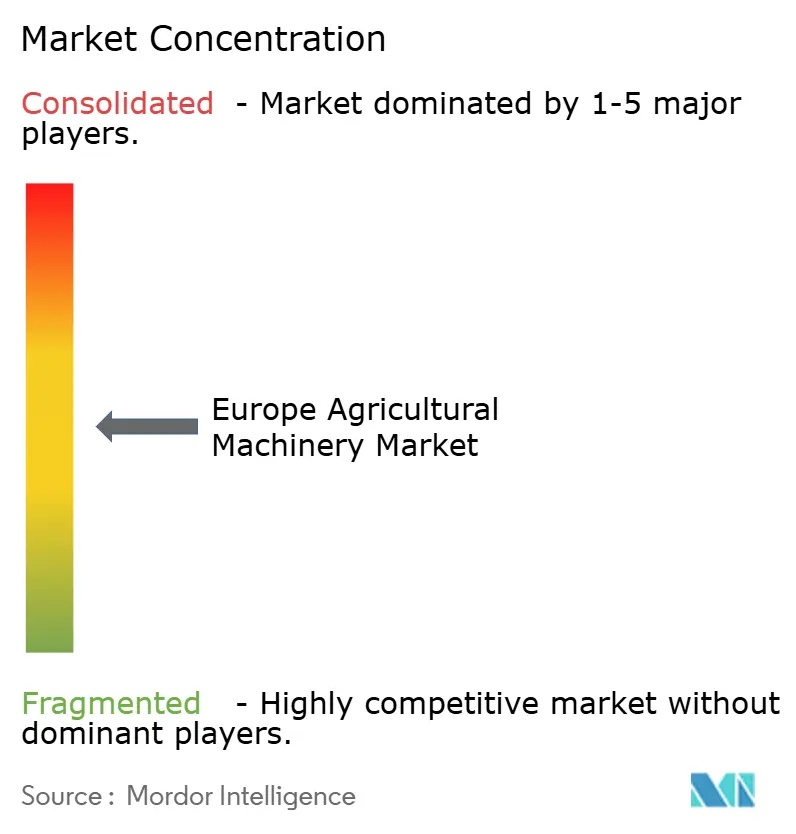

Конкурентная среда

Европейский рынок сельскохозяйственной техники умеренно концентрирован. Deere & Company, CNH Industrial N.V., AGCO Corporation, CLAAS KGaA mbH и Kubota Corporation закрепляют высший уровень, используя масштаб для финансирования многомиллионных программных дорожных карт. CLAAS KGaA mbH интегрирует данные машин в 365FarmNet, предоставляя сквозные инструменты планирования урожая, которые дифференцируются помимо чистого оборудования. Соглашение о поставках AGCO и SDF Group на 2025 год для тракторов низкой и средней мощности объединяет закупки компонентов, способствуя конкурентному ценообразованию для регионов роста в Центральной и Восточной Европе.[3]AGCO Corporation, `AGCO and SDF Strategic Agreement,` agcocorp.com

Региональные претенденты, такие как Kverneland и Lemken, вырезают ниши в посеве и обработке почвы, часто партнерствуя с поставщиками точного программного обеспечения для объединения агрономических алгоритмов. Стартапы, фокусирующиеся на робототехнике специальных культур, вводят подрывное ценообразование, но не имеют сервисных сетей, что побуждает к альянсам с установившимися дилерами, стремящимися диверсифицировать портфели. Конкурентная интенсивность смещается от механического мастерства к владению данными; производители оригинального оборудования лоббируют Брюссель за рамки обмена данными, которые благоприятствуют проприетарным облачным платформам. В ответ фермерские кооперативы выступают за открытые стандарты для предотвращения привязки к поставщику, внося политический риск в стратегическое планирование по европейскому рынку сельскохозяйственной техники.

Капитальные обязательства подчеркивают поворот к дифференциации услуг. Французский центр запчастей AGCO стоимостью 87 млн евро (91,35 млн долларов США) сокращает радиус 24-часовой доставки до 95% дилерских центров Западной Европы, обеспечивая гарантии безотказной работы, которые оправдывают премиальные сервисные контракты. Kubota позиционирует себя через беспроцентное финансирование для захвата лояльности среди чувствительных к затратам сегментов. Deere & Company демонстрирует свой автономный парк, запущенный на CES, ежегодно, сигнализируя преимущество первопроходца в беспилотных полевых операциях. Поскольку маржи сужаются на металле, повторяющиеся доходы от программного обеспечения, телематики и расширенных гарантий будут отделять победителей от отстающих.

Лидеры европейской индустрии сельскохозяйственной техники

-

Deere & Company

-

AGCO Corporation

-

CNH Industrial N.V.

-

SDF S.p.A

-

CLAAS KGaA mbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в отрасли

- Февраль 2025 года: AGCO Corporation и SDF Group заключили стратегическое соглашение о поставках для производства тракторов низкой и средней мощности для Massey Ferguson, начиная с середины 2025 года, обеспечивая упрощенные портфели и экономию от масштаба.

- Январь 2025 года: Deere & Company представила автономные сельскохозяйственные машины на CES 2025, которые включают возможности компьютерного зрения и машинного обучения для непрерывной работы. Компания запустила эти машины в Европе наряду с другими регионами.

- Октябрь 2024 года: Case IH представила свой зерноуборочный комбайн AF10 и усовершенствованные тракторы Farmall C на EIMA International 2024 в Болонье, Италия. Новые модели отличаются улучшенными гидравлическими системами, обновленным дизайном и передовыми возможностями точного земледелия для повышения операционной эффективности ферм разных размеров.

Область действия отчета о европейском рынке сельскохозяйственной техники

Сельскохозяйственная техника используется для выполнения сельскохозяйственных операций, таких как уборка урожая, вспашка, орошение и посадка. Для целей данного отчета рассматривается техника, используемая в сельскохозяйственных операциях. Отчет не покрывает технику, используемую для промышленных и строительных целей или многоцелевые тракторы, технику и оборудование, используемые для сельскохозяйственных и несельскохозяйственных операций.

Европейский рынок сельскохозяйственной техники сегментирован по типам (менее 50 л.с., 50-100 л.с., 100-150 л.с. и >150 л.с.), пахотной и культивационной технике (плуги, бороны, культиваторы и почвообрабатывающие машины, и прочее оборудование), уборочной технике (зерноуборочные комбайны, кормоуборочные комбайны и прочая уборочная техника), ирригационной технике (дождевальное орошение, капельное орошение и прочая ирригационная техника), технике для заготовки сена и кормов (косилки, прессы-подборщики и прочая техника для заготовки сена и кормов) и прочим типам и географии (Германия, Италия, Великобритания, Франция, Испания, Россия и остальная Европа). Отчет предлагает размер рынка и прогноз в стоимостном выражении в долларах США для вышеуказанных сегментов.

| Трактор | Менее 50 л.с. |

| От 50 до 100 л.с. | |

| От 100 до 150 л.с. | |

| Более 150 л.с. | |

| Пахотное и культивационное оборудование | Плуги |

| Бороны | |

| Культиваторы и почвообрабатывающие машины | |

| Прочее оборудование (гребнеобразователи, роторные культиваторы и т.д.) | |

| Ирригационная техника | Дождевальная |

| Капельная | |

| Прочая ирригационная техника (микроорошение, поворотное орошение и т.д.) | |

| Уборочная техника | Зерноуборочные комбайны |

| Кормоуборочные комбайны | |

| Умные/автономные комбайны | |

| Техника для заготовки сена и кормов | Косилки |

| Прессы-подборщики | |

| Прочая техника для заготовки сена (грабли, ворошилки и т.д.) | |

| Прочие типы (дроны, точные сеялки) |

| Германия |

| Франция |

| Великобритания |

| Италия |

| Испания |

| Россия |

| Остальная Европа |

| По типам | Трактор | Менее 50 л.с. |

| От 50 до 100 л.с. | ||

| От 100 до 150 л.с. | ||

| Более 150 л.с. | ||

| Пахотное и культивационное оборудование | Плуги | |

| Бороны | ||

| Культиваторы и почвообрабатывающие машины | ||

| Прочее оборудование (гребнеобразователи, роторные культиваторы и т.д.) | ||

| Ирригационная техника | Дождевальная | |

| Капельная | ||

| Прочая ирригационная техника (микроорошение, поворотное орошение и т.д.) | ||

| Уборочная техника | Зерноуборочные комбайны | |

| Кормоуборочные комбайны | ||

| Умные/автономные комбайны | ||

| Техника для заготовки сена и кормов | Косилки | |

| Прессы-подборщики | ||

| Прочая техника для заготовки сена (грабли, ворошилки и т.д.) | ||

| Прочие типы (дроны, точные сеялки) | ||

| По географии | Германия | |

| Франция | ||

| Великобритания | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

Ключевые вопросы, на которые отвечает отчет

Какого размера европейский рынок сельскохозяйственной техники в 2025 году?

Рынок оценивается в 43,34 млрд долларов США в 2025 году.

Каков среднегодовой темп роста европейской сельскохозяйственной техники до 2030 года?

Прогнозируется рост со среднегодовым темпом роста 3,3% с 2025 по 2030 год.

Какой тип оборудования обладает наивысшей долей доходов?

Тракторы лидируют с долей 49,5% от стоимости 2024 года.

Какая страна расширяется быстрее всего?

Великобритания развивается со среднегодовым темпом роста 5,3% до 2030 года.

Последнее обновление страницы: