| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

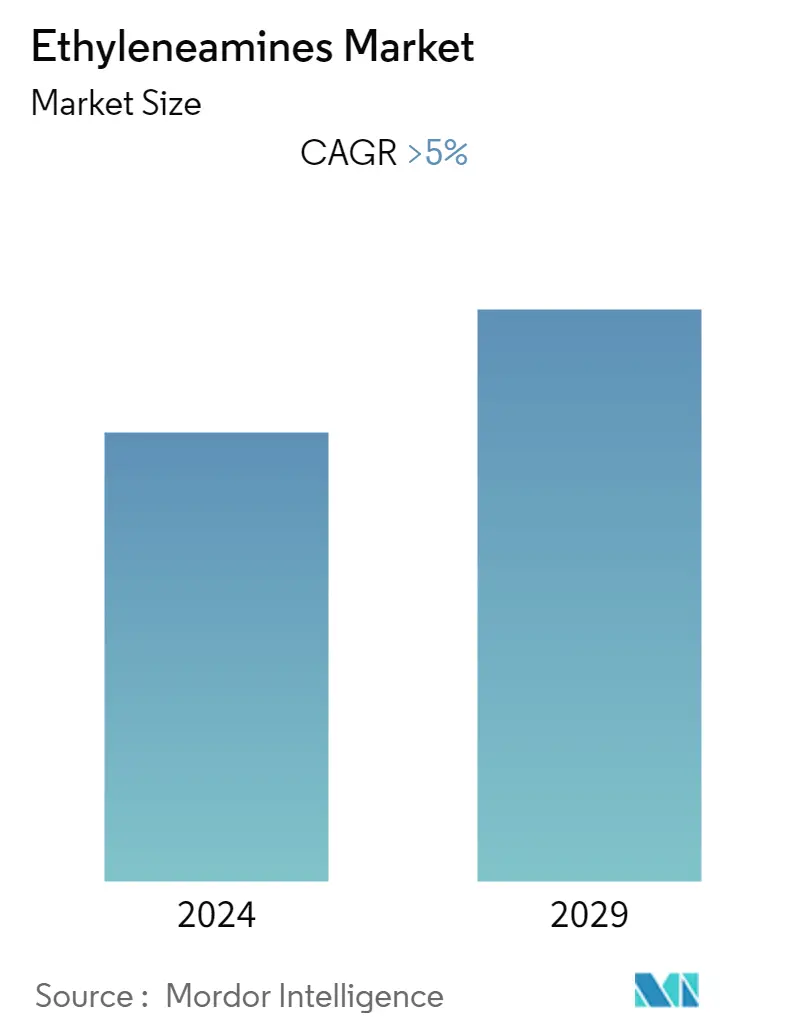

| CAGR | 5.00 % |

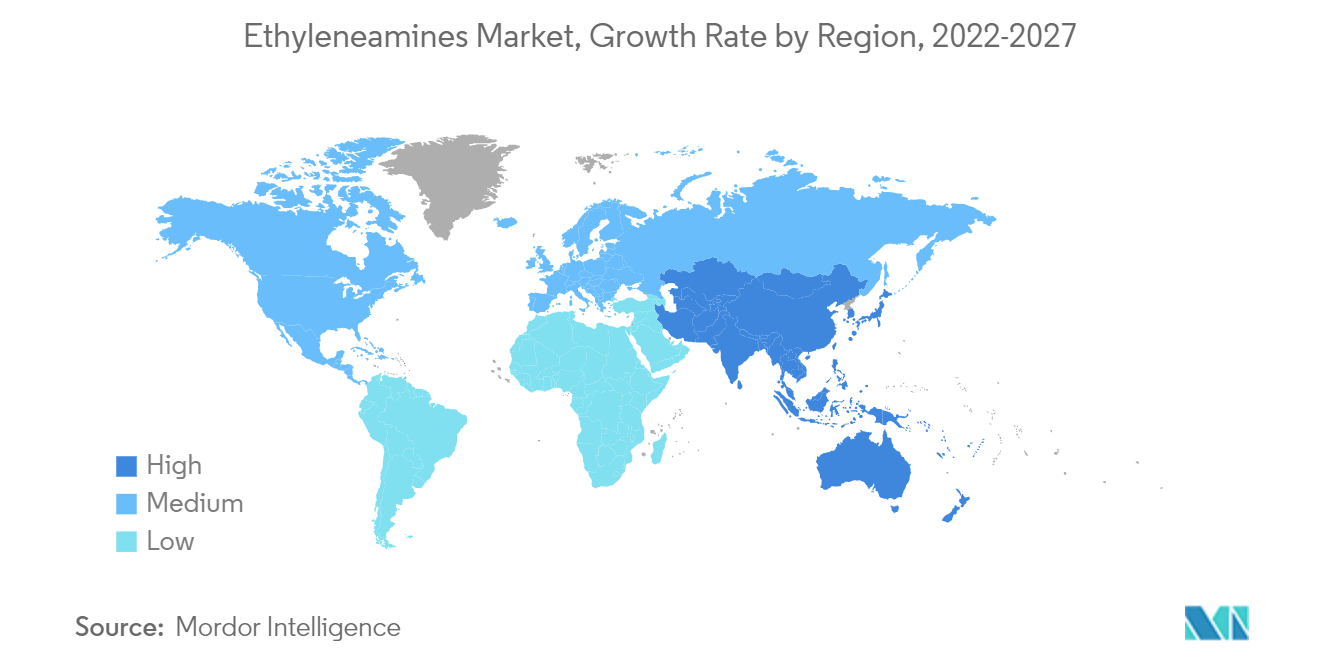

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

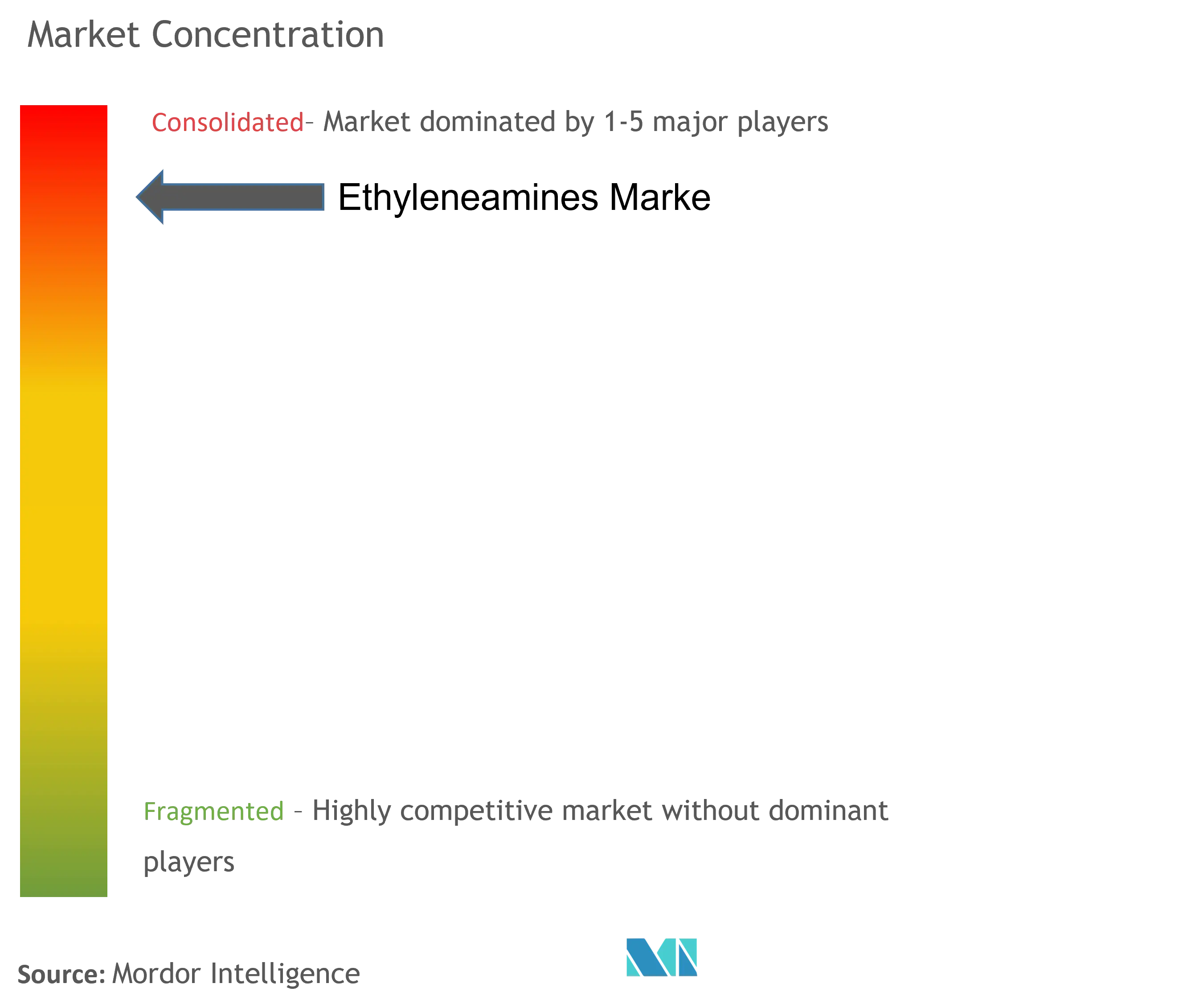

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка этиленаминов

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка этиленаминов составит более 5%.

Пандемия COVID-19 отрицательно повлияла на рынок этиленаминов из-за его зависимости от текстильной, автомобильной и химической промышленности. Пандемия COVID-19 оказала значительное влияние на мировое автопроизводство в 2020 году. Риск заражения среди сотрудников в местах, где этиленамины производят смазочные материалы, привел к закрытию или сокращению операций нескольких автомобильных компаний. Это временно снизило спрос на этиленамины в период COVID-19. Однако рынок неуклонно растет благодаря активизации автомобильной и промышленной деятельности с 2021 года.

- В краткосрочной перспективе растущий спрос со стороны различных отраслей конечного использования, растущий спрос на пестициды со стороны развивающихся стран и повышение осведомленности потребителей о чистоте и гигиене являются основными факторами, способствующими росту изучаемого рынка.

- Однако опасные последствия для здоровья из-за прямого воздействия и растущее использование биологических продуктов в сельском хозяйстве в развитых странах, как ожидается, будут ключевым фактором, сдерживающим рост целевой отрасли в течение прогнозируемого периода.

- Тем не менее, растущие НИОКР в области разработки новых продуктов, вероятно, вскоре создадут выгодные возможности роста для мирового рынка.

- По оценкам, в Азиатско-Тихоокеанском регионе за рассматриваемый период будет наблюдаться здоровый рост рынка этиленаминов благодаря широкому использованию этиленаминов в сегментах конечного использования, таких как автомобильная, фармацевтическая и другие отрасли промышленности.

Тенденции рынка этиленаминов

Промышленность клеев, красок и смол будет доминировать на рынке

- Термопластичные полиамидные смолы на основе димерной кислоты и этилендиамина используются в качестве термоплавких клеев и связующих для печатных красок (флексографических или ротогравюрных).

- Другие дифункциональные амины, такие как пиперазин и 1,2-пропилендиамин, также иногда используются для модификации определенных физических свойств (например, температуры плавления) смолы, в основном полиамидной смолы. Кроме того, для модификации свойств полиамидов можно использовать небольшие количества других этиленаминов, таких как ДЭТА или ТЭТА. Благодаря введению в состав клеев амидной функциональности они имеют тенденцию проявлять превосходную адгезию к различным подложкам, включая металл, кожу, пластик, дерево и стекло.

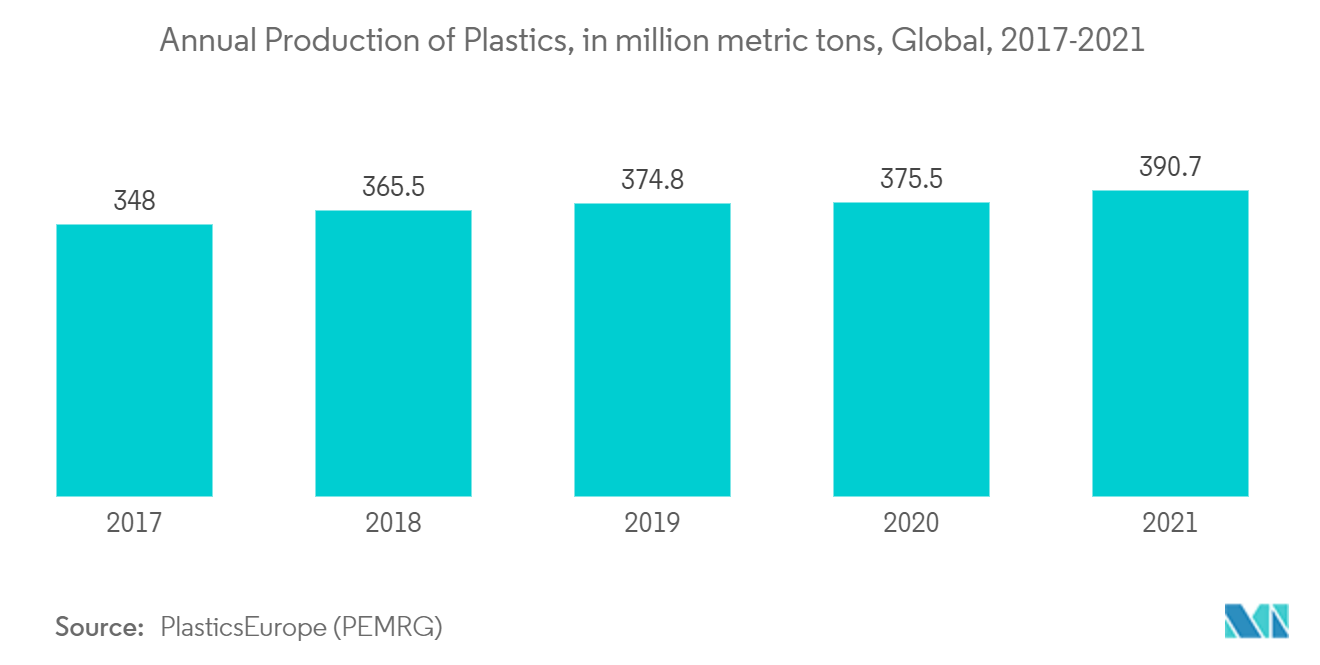

- Спрос на пластиковые изделия возрос, поскольку конструкционные полимеры прочнее и долговечнее стандартных. По данным PlasticsEurope, мировое производство пластмасс достигло 390,7 миллиона метрических тонн в 2021 году, что является годовым ростом на четыре процента по сравнению с 375,5 миллионами метрических тонн в 2020 году.

- Кроме того, этиленамины также используются для отверждения эпоксидных смол. Этиленамины и их производные используются в эпоксидных продуктах, таких как покрытия, клеи и других продуктах, которые отверждаются в условиях окружающей среды.

- По данным Департамента развития промышленности и внутренней торговли, в 2021 финансовом году торговая стоимость лакокрасочного сектора Индии превысила 46 миллиардов индийских рупий (560 миллионов долларов США). В стране стоимость экспортированных красок и сопутствующих товаров составила около 17,4 миллиардов индийских рупий по сравнению с более чем 29 миллиардами индийских рупий (350 миллионов долларов США) стоимостью импорта.

- Клеи и смолы широко используются в упаковочной, строительной и транспортной отраслях. Растущий рынок электронной коммерции и розничные продажи стимулируют рынок упаковки в таких странах, как Китай, Япония и Индия.

- Кроме того, строительный сектор переживает бум в Индии, Китае и Юго-Восточной Азии благодаря растущим инвестициям в инфраструктурные проекты и спросу на большее количество жилья.

- Ожидается, что растущее население и растущий спрос на клеи, краски и смолы будут способствовать росту мирового рынка этиленаминов. Следовательно, с учетом растущего спроса со стороны различных применений ожидается, что спрос на этилендиамин значительно увеличится в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке этиленаминов в течение прогнозируемого периода из-за растущего спроса на продукцию автомобильной и агрохимической промышленности.

- На Китай и Индию приходится основной спрос на этиленамины, а Китай является основным производителем этиленаминов в этом регионе. Этиленамины используются во многих отраслях промышленности Китая, включая средства личной гигиены, текстильную промышленность, производство клеев и красок, автомобилестроение и ряд других.

- За последнее десятилетие китайский автомобильный сектор пережил быстрый рост Китай недавно стал крупнейшим в мире производителем автомобилей, что привело к увеличению потребления этиленаминов. По данным OICA, производство автомобилей в Китае достигло 26 082 220 единиц в 2021 году и зарегистрировало рост на 2% по сравнению с 25 225 242 единицами в 2020 году.

- По данным India Brand Equity Foundation, размер рынка текстильной промышленности достиг 223 миллиардов долларов США в 2021 году и продемонстрировал огромный рост по сравнению со 150 миллиардами долларов США в 2020 году.

- Спрос на этиленамины в Индии будет расти после того, как правительство приняло новые правила и политику для автомобильной промышленности. Ожидается, что это повысит спрос на этиленамины из-за их потребности в качестве топливной добавки.

- Спрос на этиленамины как в Китае, так и в Индии в нефтегазовом секторе увеличился из-за огромного количества потребления, обусловленного его потребностью в процессах нефтепереработки.

- В целом, при последовательном росте в таких странах, как Китай, Индия, Япония и Малайзия, ожидается, что спрос на этиленамины в регионе будет расти более быстрыми темпами.

Обзор отрасли этиленаминов

Рынок этиленаминов носит высококонсолидированный характер. В число основных игроков входят (не в каком-то определенном порядке) Huntsman International LLC, Dow, Nouryon, BASF SE и Tosoh Corporation.

Лидеры рынка этиленаминов

-

Dow

-

BASF SE

-

Nouryon

-

Tosoh Corporation

-

Huntsman International LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка этиленаминов

- В мае 2022 года BASF и SINOPEC объявили о строительстве своего нового завода в Нанкине, Китай, который расширит мощности по производству этиленаминов для удовлетворения растущего спроса со стороны различных отраслей на китайском рынке.

- В сентябре 2021 года компания Dow Chemical Company повысила цены на следующие этиленаминные продукты в Северной Америке аминоэтилэтаноламин (AEEA) на 0,15 доллара США, диэтилентриамин (DETA) на 0,30 доллара США, этилендиамин (EDA) на 0,15 доллара США и пиперазин 68% на 0,10 доллара США.

Сегментация промышленности этиленаминов

Этиленамины представляют собой аминные соединения, имеющие этиленовые связи между аминогруппами. Эти соединения представляют собой бесцветные маловязкие жидкости с рыбным аминным запахом. Рынок этиленаминов сегментирован по типу, отраслям конечного пользователя и географическому положению. По типу рынок сегментирован на этилендиамин и тяжелые этиленамины. По отраслям конечных пользователей рынок сегментирован на промышленность средств личной гигиены, целлюлозно-бумажную промышленность, клеи, краски и смолы, агрохимическую промышленность, автомобильную промышленность, фармацевтическую промышленность, нефтегазовую промышленность, текстильную промышленность, металлургию и другие конечные отрасли. пользовательские отрасли. В отчете также рассматриваются размер рынка и прогнозы рынка древесных плит в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип | Этилендиамин (ЭДА) | ||

| Тяжелые этиленамины (ДЭТА, ТЭТА, ТЭПА, АЭП и т. д.) | |||

| Отрасль конечных пользователей | Индустрия личной гигиены | ||

| Целлюлозно-бумажная промышленность | |||

| Клеи, краски и смолы | |||

| Агрохимическая промышленность | |||

| Автоматизированная индустрия | |||

| Фармацевтическая индустрия | |||

| Нефтяная и газовая промышленность | |||

| Текстильная промышленность | |||

| Металлургическая промышленность | |||

| Другие отрасли конечных пользователей | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка (MEA) | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка этиленаминов

Каков текущий размер рынка этиленаминов?

Прогнозируется, что среднегодовой темп роста рынка этиленаминов составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Этиленамины?

Dow, BASF SE, Nouryon, Tosoh Corporation, Huntsman International LLC – основные компании, работающие на рынке этиленаминов.

Какой регион на рынке Этиленамины является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Этиленамины?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка этиленаминов.

Какие годы охватывает рынок Этиленамины?

В отчете рассматривается исторический размер рынка этиленаминов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка этиленаминов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Отчет о промышленности этиленаминов

Статистические данные о доле, размере и темпах роста доходов на рынке этиленаминов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ этиленаминов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.